Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Взаимодействие мультипликатора и акселератора

Курсовая работа: Взаимодействие мультипликатора и акселератора

Взаимодействие мультипликатора и акселератора

Содержание

Введение

1. Понятие мультипликатора и акселератора в рыночной экономике

1.1Теория мультипликатора

1.2 Механизм распространения циклических колебаний

2. Модели взаимодействия мультипликатора и акселератора

2.1 Модель Самуэльсона-Хикса

2.2 Модель Тевеса

2.3 Модель Калдора

Заключение

Список литературы

Введение

Взаимодействие мультипликатора и акселератора - эта модель основывается на кейнсианской концепции функционирования макроэкономических рынков и описывает процесс перехода от одного равновесного состояния к другому после изменения экзогенных параметров, дополняя тем самым анализ сравнительной статики.

Этот процесс был представлен в виде мультипликативного эффекта приращения автономных расходов; при этом предполагалось, что восстановление равновесия происходит мгновенно и существующий объем избыточных производственных мощностей достаточен для полного удовлетворения возросшего в результате действия мультипликатора эффективного спроса. Оба эти ограничения снимаются в модели взаимодействия мультипликатора и акселератора. Она является динамической (содержит переменные, относящиеся к разным периодам) и учитывает необходимость осуществления индуцированных инвестиций при исчерпании наличных производственных мощностей. Индуцированные инвестиции, становясь составляющей совокупного спроса, порождают очередной мультипликативный эффект, который снова увеличивает эффективный спрос и побуждает тем самым к новым индуцированным инвестициям.

Несмотря на то, что в модели время учитывается в явном виде, она остается краткосрочной: приращение объема инвестиций, как и в статических моделях, увеличивает только совокупный спрос; воздействие инвестиций на совокупное предложение через вступление в строй новых производственных мощностей не учитывается; это ограничение снимается в моделях экономического роста.

Вернется ли экономика в этих условиях к равновесию после экзогенного импульса или нет, будет ли процесс приспособления к новой обстановке монотонным или колебательным - это предмет исследования рассматриваемой модели.

Цель работы - рассмотреть взаимодействие мультипликатора и акселератора в рыночной экономике.

Для достижения цели необходимо решить следующие задачи:

· Изучить теорию мультипликатора;

· Изучить теорию акселератора;

· Рассмотреть модели взаимодействия мультипликатора и акселератора.

Объект исследования взаимодействие мультипликатора и акселератора.

Результаты исследования получены с помощью сравнительного и структурно-функционального, расчетно-конструктивного анализа, абстрактно-логических методов на основе применения статистических данных, материалов социологических исследований.

1. Понятие мультипликатора и акселератора в рыночной экономике

1.1 Теория мультипликатора

При выявлении условий равновесия на рынке благ следует обратить внимание на характерную особенность макроэкономической концепции Дж.М. Кейнса - возникновение мультипликативных эффектов при изменении автономного спроса. На том этапе анализа величина мультипликатора была определена при двух упрощающих предпосылках:[1]

1) прирост совокупного спроса не сопровождается ростом ставки процента

2) при сложившемся уровне цен предприниматели могут предложить любой объем благ.

В ходе анализа взаимодействия рынков благ и денег можно обнаружить, что денежный рынок притормаживает мультипликативный эффект, так как при заданном предложении денег увеличение автономного спроса повышает ставку процента, сдерживая инвестиционную активность. В дополнение к этому учтем теперь, что прирост предложения благ, необходимый для восстановления равновесия после увеличения автономных расходов, может сопровождаться повышением уровня цен.

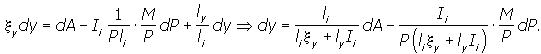

Из условия равновесия на

рынке благ ![]() следует,

что при изменении автономного спроса равновесие восстановится, если будет

выполняться равенство

следует,

что при изменении автономного спроса равновесие восстановится, если будет

выполняться равенство

|

|

(1) | ||

Из условия равновесия на денежном рынке

|

|

следует, что в случае нарушения равновесия для его восстановления необходимо обеспечить равенство

|

|

. | (2) |

Решив равенство (2) относительно приращения ставки процента, найдем

|

|

. | (3) |

Если в выражение (1) подставить значение di из равенства (3), то получаем условие восстановления равновесия после изменения автономного спроса одновременно на рынках благ и денег

|

|

(4) |

Это сделано для того, чтобы учесть рост уровня цен при увеличении эффективного спроса. Определим, насколько должен возрасти уровень цен, чтобы совокупное предложение благ увеличилось на dy. Для этого воспользуемся уравнением эффекта производства:

|

|

. | (5) |

Произведение перед dy в правой части выражения (5) определяет наклон кривой совокупного предложения на рынке благ.

Теперь можно определить условие восстановления общего экономического равновесия после изменения автономного спроса. Для этого нужно в уравнение (4) подставить значение dP из уравнения (5) и после преобразований получаем

|

|

(6) |

Сомножитель, стоящий перед dA в формуле (6), есть мультипликатор полной кейнсианской модели. Он показывает, насколько возрастет величина равновесного национального дохода при увеличении автономного спроса на единицу. Второе слагаемое знаменателя определяет меру гашения мультипликативного эффекта рынками денег и труда: повышение уровня цен, необходимое для увеличения предложения благ, сокращает реальные кассовые остатки, повышая ставку процента и снижая спрос на инвестиции; в результате стимулирующее воздействие прироста автономных расходов уменьшается.

Из-за большого числа факторов, определяющих значение мультипликатора полной модели, нельзя однозначно сказать, больше он или меньше единицы. Можно лишь отметить, что прирост автономного спроса тем больше увеличит объем производства и занятость, чем меньше:[2]

·

коэффициент

«оттоков» (![]() y),

y),

· объем инвестиций реагирует на изменение ставки процента (Ii),

· спрос на деньги зависит от величины реального дохода (ly),

·

уровни цен и

занятости (![]() )

влияют на цену предложения труда;

)

влияют на цену предложения труда;

и чем больше:

· предпочтение ликвидности в качестве имущества (li),

· предельная производительность труда (yN).

Посредством мультипликатора можно также представить в алгебраической форме последствия увеличения номинального количества денег в кейнсианской модели. Если в состоянии ОЭР возрастет предложение денег, то домашние хозяйства используют их на покупку облигаций, так как при заданной величине дохода спрос на деньги для сделок фиксирован. Увеличение спроса на облигации повысит их курс и снизит текущую ставку процента. Величину ее снижения определим, записав в приращениях условия на денежном рынке при фиксированных значениях уровня цен и национального дохода

|

|

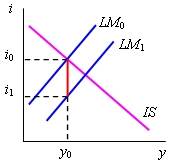

Наглядно это представлено на рис. 1.

Рис. 1. Величина снижения i в случае увеличения M при фиксированной величине эффективного спроса

В результате такого снижения ставки процента спрос на инвестиции возрастет на

|

|

Чтобы узнать, насколько

это увеличит равновесный национальный доход, нужно ![]() I умножить на мультипликатор

полной модели (

I умножить на мультипликатор

полной модели (![]() ). Поэтому

). Поэтому

|

|

. | (7) |

Из сопоставления выражений (6) и (7) следует, что «отдача» дополнительного рубля государственных расходов во столько раз превышает «отдачу» дополнительного эмитируемого рубля, во сколько раз предельная склонность к предпочтению ликвидности больше предельной склонности к инвестированию

|

|

. |

Мультипликационный эффект тесно взаимосвязан с акселеративным эффектом. Понятие акселератора было введено французским экономистом Р. Афтальоном в 1903 г., но неокейнсианские теоретики цикла - П. Самуэльсон, Дж. Хикс, Э. Хансен и др. детально разработали и использовали принцип акселерации при задании инвестиционной функции. Принцип акселерации представляет теорию индуцированных (производных) капиталовложений и связан с особенностями воспроизводства основного капитала. Если спрос постоянно растет, а наличные мощности находятся на пределе своих производственных возможностей, то тут появляются индуцированные инвестиции (Iин)[3]. В отличие от автономных индуцированные инвестиции функционально зависят от величины национального дохода и служат для удовлетворения возросшего в результате роста дохода совокупного спроса. При этом между изменением Дохода и осуществлением инвестиций лежит временной лаг, в течение которого разрабатывается технический проект и затем осуществляется его материализация. Поэтому данная функциональная связь может быть формализована так:

Itин = Itин(yt-1-yt-2)

Из особенностей воспроизводства средств труда вытекает, что стоимость основного капитала (К0) превышает ту ее часть, которая уже перенесена на готовый продукт. Значит прирост инвестиций должен быть больше вызывающего его прироста дохода. На степень этого превышения и указывает акселератор (b). Другими словами, это показатель приростной капиталоемкости дохода

![]() .

.

Поскольку рост основного капитала происходит за счет увеличения чистых инвестиций (In) правомерна и такая запись:

![]()

С учетом акселератора функция индуцированных инвестиций принимает вид:

Itин = b(yt-1-yt-2).

Рассмотрим динамику индуцированных инвестиций в течение нескольких периодов времени при различных вариантах изменения национального дохода. Допустим, что уровень последнего в базовом (t0) и в двух предшествующих ему периодах одинаков, а акселератор постоянен и равен трем. Для определения величины индуцированных инвестиций воспользуемся формулой

Itин=b·![]() yt-1 = b(yt-1-yt-2).

yt-1 = b(yt-1-yt-2).

I вариант. Равномерный рост национального дохода.

Пусть национальный доход в каждом последующем периоде возрастает на 30, а его базовое значение равно 60. Какова будет динамика индуцированных инвестиций в данной ситуации? (см. табл. 1).

Таблица 1

Динамика показателя производных инвестиций при условии равномерного роста национального дохода

| Период |

yt |

yt-yt-1 |

It ин = b(yt-1 ? yt-2 ) |

| 0 | 60 | 0 | 0=3(60-60) |

| 1 | 90 | 30 | 0=3(60-60) |

| 2 | 120 | 30 | 90=3(90-60) |

| 3 | 150 | 30 | 90=3(120-90) |

| 4 | 180 | 30 | 90=3(150-120) |

| 5 | 210 | 30 | 90=3(180-150) |

Поскольку изменение дохода начиная с периода 1 составляет одну и ту же величину (30), уровень индуцированных инвестиций, появившихся в периоде 2, в дальнейшем остается неизменным (90). II вариант. Неравномерный рост национального дохода. Пусть национальный доход в каждом последующем периоде возрастает, но величина его прироста то увеличивается, то уменьшается. Таблица 2 отражает динамику индуцированных инвестиций при данном варианте изменения национального дохода. Поскольку в периодах 1 и 2 прирост национального дохода составлял одинаковую величину (30), то в периодах 2 и 3 индуцированные инвестиции сохранялись на уровне 90. В периоде 3 прирост дохода увеличился с 30 до 60. Поэтому в периоде 4 индуцированные инвестиции возросли с 90 до 180. В периоде 5 инвестиции упали со 180 до 30 единиц, поскольку в периоде 4 прирост дохода сократился с 60 до 10.

Таблица 2 Динамика показателя производных инвестиций при условии неравномерного роста национального дохода

| Период | yt | yt-yt-1 | It ин |

| 0 | 60 | 0 | 0 |

| 1 | 90 | 30 | 0 |

| 2 | 120 | 30 | 90 |

| 3 | 150 | 60 | 90 |

| 4 | 180 | 10 | 180 |

| 5 | 210 | 50 | 30 |

| 6 | 240 | 20 | 150 |

Таким образом, при постоянном, но неравномерном росте дохода колебание величины прироста последнего обусловливает то увеличение, то уменьшение индуцированных инвестиций. III вариант. Неравномерные колебания национального дохода. Пусть национальный доход то растет, то уменьшается. Как это скажется на динамике индуцированных инвестиций (см. табл. 3).

Таблица 3 Динамика показателя производных инвестиций при условии неравномерных колебаний национального дохода

| Период | yt | yt-yt-1 | It ин |

| 0 | 100 | 0 | 0 |

| 1 | 150 | 50 | 0 |

| 2 | 125 | -25 | 150 |

| 3 | 75 | -50 | -75 |

| 4 | 100 | 25 | -150 |

| 5 | 150 | 50 | 75 |

| 6 | 100 | -50 | 150 |

| 7 | 140 | 40 | -150 |

| 8 | 150 | 10 | 120 |

| 9 | 135 | -15 | 30 |

| 10 | 125 | -10 | -45 |

Данные таблицы показывают, что неравномерные колебания дохода вызывают еще более сильные по амплитуде колебания инвестиций. Если в предшествующем периоде доход падал, то инвестиции текущего периода принимают отрицательное значение. Например, в периоде 2 доход сократился на 25. Тогда в периоде 3 индуцированные инвестиции составили 75. Экономический смысл данного явления заключается в том, что чистые инвестиции (In) здесь отсутствуют, а средства, отпускаемые на возмещение износа (Ir) не обеспечивают простое воспроизводство основного капитала.

1.2 Механизм распространения циклических колебаний

В реальной жизни мультипликатор и акселератор взаимодействуют. Допустим, экономическая система находится в состоянии равновесия. Для осуществления какого-нибудь технического нововведения требуется увеличение автономных инвестиций, следствием которого будет увеличение спроса и рост национального дохода. Прирост последнего, в свою очередь, приведет к появлению производных инвестиций. Следовательно, эффект мультипликатора вызывает эффект акселератора и экономическая система из статического состояния переходит в динамическое. С учетом индуцированных инвестиций функция совокупного спроса примет вид:[4]

yt = MPC·yt-2 + Ita +b(yt-1 - yt-2)

Таблица 4 Динамика показателя совокупного потребления, индуцированных инвестиций и национального дохода в результате однократного всплеска автономных инвестиций (MPC = 0,6; b = 0,7)

| Период | Сt = MPC yt-1 | It a | Itин = b(yt - yt-1) | yt = Ct + It a+ It ин |

| 0 | 72 | 48 | 0 | 120 |

| 1 | 72 | 60 | 0 | 132 |

| 2 | 79,2 | 60 | 8,4 | 147,6 |

| 3 | 88,6 | 60 | 10,9 | 159,5 |

| 4 | 95,7 | 60 | 8,3 | 164 |

| 5 | 98,4 | 60 | 3,2 | 161,6 |

| 6 | 97 | 60 | -1,7 | 155,3 |

| 7 | 93,2 | 60 | -4,4 | 148,8 |

| 8 | 89,3 | 60 | -4,6 | 144,7 |

| 9 | 86,8 | 60 | -2,9 | 143,9 |

| 10 | 86,3 | 60 | -0,6 | 145,7 |

| 11 | 87,4 | 60 | 1,3 | 148,7 |

| Период | Сt = MPC yt-1 | It a | Itин = b(yt - yt-1) | yt = Ct + It a+ It ин |

| 12 | 87,2 | 60 | 2,1 | 149,3 |

| 13 | 89,6 | 60 | 0,4 | 150 |

| 14 | 90 | 60 | 0,5 | 150,5 |

| 15 | 90,3 | 60 | 0,4 | 150,7 |

| 16 | 90,4 | 60 | 0,1 | 150,5 |

| 17 | 90,3 | 60 | -0,1 | 150,2 |

| 18 | 90,1 | 60 | -0,2 | 149,9 |

| 19 | 89,9 | 60 | -0,2 | 149,7 |

| 20 | 89,8 | 60 | -0,1 | 149,7 |

| 21 | 89,8 | 60 | 0 | 149,8 |

Рассмотрим механизм взаимодействия мультипликатора и акселератора на условном числовом примере. Пусть величина национального дохода в базовом и в двух предшествующих ему периодах равна 120. Базовый уровень автономных инвестиций - 48, предельная склонность к потреблению и акселератор постоянны и равны, соответственно, 0,6 и 0,7. Предположим, что в периоде 1 автономные инвестиции возросли с 48 до 60 и в дальнейшем сохранялись на этом уровне.

В периоде 1 национальный доход увеличился на

величину прироста автономных инвестиций (![]() I1a = 12) и

составил 132. Данное обстоятельство привело в периоде 2 к увеличению объема

совокупного потребления до 79,2 и к появлению индуцированных инвестиций в

размере 8,4. Это означает что здесь действуют и мультипликатор и акселератор.

I1a = 12) и

составил 132. Данное обстоятельство привело в периоде 2 к увеличению объема

совокупного потребления до 79,2 и к появлению индуцированных инвестиций в

размере 8,4. Это означает что здесь действуют и мультипликатор и акселератор.

В периоде 3 объем производных инвестиций достиг

максимального значения (Itин= 10,9), поскольку в

предыдущем периоде произошел максимальный прирост национального дохода (![]() у2

= y2 - y1 = 15,6). В дальнейшем (периоды 4 и 5) величина

индуцированных капиталовложений уменьшалась из-за падения темпов прироста

национального дохода в периодах 3 и 4. Более того, начиная с периода 6

производные инвестиции приняли отрицательное значение. Это объясняется

снижением уровня дохода в предшествующем периоде (I6ин =

-1,7, поскольку (

у2

= y2 - y1 = 15,6). В дальнейшем (периоды 4 и 5) величина

индуцированных капиталовложений уменьшалась из-за падения темпов прироста

национального дохода в периодах 3 и 4. Более того, начиная с периода 6

производные инвестиции приняли отрицательное значение. Это объясняется

снижением уровня дохода в предшествующем периоде (I6ин =

-1,7, поскольку (![]() у5 = y5 - y4

= 15,6). Совокупное потребление продолжало возрастать и в периоде 5 достигло

максимальной величины (98,4), поскольку в предыдущем периоде национальный доход

был максимален (164). В дальнейшем, с 6 по 10 период происходило снижение

объема потребления.

у5 = y5 - y4

= 15,6). Совокупное потребление продолжало возрастать и в периоде 5 достигло

максимальной величины (98,4), поскольку в предыдущем периоде национальный доход

был максимален (164). В дальнейшем, с 6 по 10 период происходило снижение

объема потребления.

Табличные данные и рисунок отражают затухающие колебания национального дохода, совокупного потребления и производных инвестиций. Если бы действовал только один мультипликатор, то при данном варианте автономного инвестирования система устремилась бы к новому равновесному состоянию. Подключение акселератора привело к волнообразным колебаниям экономической системы. Таким образом, форма экономических колебаний определяется значениями акселератора и предельной склонности к потреблению.

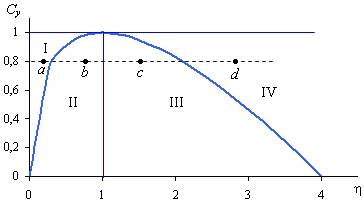

Формула совокупного спроса yt=MPC·yt-2

+ Ita +b(yt-1-yt-2) представляет

собой неоднородное разностное уравнение второго порядка. Если его преобразовать

в однородное и решить, то мы получим пару комплексных корней b1,2 = (1 ±

(1-МРС)![]() )2. Кривая ОЕ отражает значение b2, а кривая ЕК - значение b1.

Выделяют четыре зоны парных значений МРС и b. В зависимости от того, в какую

зону попадаем, мы получаем разный характер изменений национального дохода. В I

и II зонах экономическая система стабильна. При этом в I зоне она

характеризуется монотонным приближением к новому равновесию, а во П зоне -

затухающими колебаниями. В III и IV зонах система неустойчива. При этом в III

зоне колебания носят взрывной характер, а в IV зоне происходит монотонное

удаление от равновесного состояния. Точки кривой ОЕК представляют комбинации

МРС и b, вызывающие постоянные (равномерные) колебания дохода. Если

теоретически взаимодействие мультипликатора и акселератора допускает

взрывоопасные колебания, то на практике, как утверждает Дж. Хикс, взрывов не

происходит, поскольку колебания дохода наталкиваются на определенные границы[5].

Верхний предел роста национального дохода задается уровнем полной занятости.

Ударившись об этот «потолок» рост реального дохода прекращается. Тогда

производные инвестиции сокращаются до нуля, что в свою очередь, приводит к

сокращению общего спроса и дохода. В своем падении национальный доход

наталкивается на нижний предел, определяемый величиной амортизационных

отчислений для простого восстановления основного капитала. Отрицательно чистые

капиталовложения не могут превышать величины «изношенного» капитала. Достигнув

уровня последнего отрицательные инвестиции не меняются, а значит, сокращение

дохода замедляется. А это, в свою очередь, ведет к сокращению отрицательных

чистых капиталовложений, что обусловливает рост дохода, а за ним и

индуцированных инвестиций. Таким образом, когда национальный доход достигает

верхней или нижней границы, он меняет движение на противоположное, что

исключает как взрыв, так и полное затухание цикла[6].

В наших числовых примерах мультипликатор и акселератор фигурируют в качестве постоянных

величин. В реальной экономической жизни не существует постоянных коэффициентов

мультипликации и акселерации в силу действия таких переменных факторов. Как

научно-технический прогресс, сальдо торгового баланса, товарные запасы, степень

монополизации производства и т. д. Хотя идея мультипликатора-акселератора

принадлежит кейнсианской школе, она уже давно используется в макроэкономических

моделях представителей других направлений экономической мысли.

)2. Кривая ОЕ отражает значение b2, а кривая ЕК - значение b1.

Выделяют четыре зоны парных значений МРС и b. В зависимости от того, в какую

зону попадаем, мы получаем разный характер изменений национального дохода. В I

и II зонах экономическая система стабильна. При этом в I зоне она

характеризуется монотонным приближением к новому равновесию, а во П зоне -

затухающими колебаниями. В III и IV зонах система неустойчива. При этом в III

зоне колебания носят взрывной характер, а в IV зоне происходит монотонное

удаление от равновесного состояния. Точки кривой ОЕК представляют комбинации

МРС и b, вызывающие постоянные (равномерные) колебания дохода. Если

теоретически взаимодействие мультипликатора и акселератора допускает

взрывоопасные колебания, то на практике, как утверждает Дж. Хикс, взрывов не

происходит, поскольку колебания дохода наталкиваются на определенные границы[5].

Верхний предел роста национального дохода задается уровнем полной занятости.

Ударившись об этот «потолок» рост реального дохода прекращается. Тогда

производные инвестиции сокращаются до нуля, что в свою очередь, приводит к

сокращению общего спроса и дохода. В своем падении национальный доход

наталкивается на нижний предел, определяемый величиной амортизационных

отчислений для простого восстановления основного капитала. Отрицательно чистые

капиталовложения не могут превышать величины «изношенного» капитала. Достигнув

уровня последнего отрицательные инвестиции не меняются, а значит, сокращение

дохода замедляется. А это, в свою очередь, ведет к сокращению отрицательных

чистых капиталовложений, что обусловливает рост дохода, а за ним и

индуцированных инвестиций. Таким образом, когда национальный доход достигает

верхней или нижней границы, он меняет движение на противоположное, что

исключает как взрыв, так и полное затухание цикла[6].

В наших числовых примерах мультипликатор и акселератор фигурируют в качестве постоянных

величин. В реальной экономической жизни не существует постоянных коэффициентов

мультипликации и акселерации в силу действия таких переменных факторов. Как

научно-технический прогресс, сальдо торгового баланса, товарные запасы, степень

монополизации производства и т. д. Хотя идея мультипликатора-акселератора

принадлежит кейнсианской школе, она уже давно используется в макроэкономических

моделях представителей других направлений экономической мысли.

2. Модели взаимодействия мультипликатора и акселератора

2.1 Модель Самуэльсона-Хикса

Модель Самуэльсона-Хикса включает в себя только рынок благ, и поэтому уровень цен и ставка процента предполагаются неизменными; объем предложения благ совершенно эластичен[7].

Объем потребления домашних хозяйств в текущем периоде зависит от величины их дохода в предшествующем периоде

Ct = Ca,t + Cyyt-1,

где Ca - автономное потребление.

Предприниматели осуществляют автономные инвестиции, объем которых при заданной ставке процента фиксирован, и индуцированные инвестиции, зависящие от прироста совокупного спроса в предшествующем периоде

It = Ia,t + ![]() (yt-1 - yt-2).

(yt-1 - yt-2).

На рынке благ установится динамическое равновесие, если

|

|

, | (8) |

где

At = Сa,t + Ia,t.

Уравнение (8) является неоднородным конечно-разностным уравнением второго порядка, характеризующим динамику национального дохода во времени.

При фиксированной

величине автономных расходов (At = A = const) в экономике

достигается динамическое равновесие, когда объем национального дохода

стабилизируется на определенном уровне ![]() , т.е.

, т.е.

yt = yt-1 = yt-2 = ... = yt-n = ![]() , где n -

число периодов с неизменной величиной автономных расходов.

, где n -

число периодов с неизменной величиной автономных расходов.

Из уравнения (8) следует,

что ![]() = A/(1 - Cy).

= A/(1 - Cy).

Посмотрим, какова будет динамика национального дохода, если в состоянии динамического равновесия изменится величина автономного спроса.

Освободимся от

неоднородности в уравнении (8). Значения yt и ![]() удовлетворяют равенству (8),

поэтому можно записать следующее однородное конечно-разностное уравнение второй

степени с постоянными коэффициентами:

удовлетворяют равенству (8),

поэтому можно записать следующее однородное конечно-разностное уравнение второй

степени с постоянными коэффициентами:

|

|

, | (9) |

где

yt ![]() yt -

yt - ![]() .

.

Так как yt = ![]() + yt,

то направление изменения yt определяется направлением изменения

+ yt,

то направление изменения yt определяется направлением изменения ![]() yt.

yt.

Из теории решения

дифференциальных и конечно-разностных уравнений следует, что характер изменения

![]() yt зависит

от значения дискриминанта характеристического уравнения. Поскольку в данном

случае дискриминант равен (Cy +

yt зависит

от значения дискриминанта характеристического уравнения. Поскольку в данном

случае дискриминант равен (Cy + ![]() )2 - 4

)2 - 4![]() , то динамика

национального дохода зависит от предельной склонности к потреблению,

определяющей величины

, то динамика

национального дохода зависит от предельной склонности к потреблению,

определяющей величины

мультипликатора и акселератора.

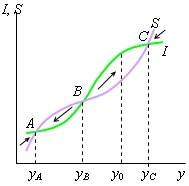

Рис. 2. Четыре области сочетаний Cy

Если (Cy + ![]() )2 - 4

)2 - 4![]() > 0,

то изменение yt происходит монотонно;

> 0,

то изменение yt происходит монотонно;

при (Cy + ![]() ) 2 - 4

) 2 - 4![]() < 0

оно будет колебательным. Следовательно, график функции

< 0

оно будет колебательным. Следовательно, график функции ![]() , изображенный на

рис. 1, отделяет множество сочетаний Cy,

, изображенный на

рис. 1, отделяет множество сочетаний Cy, ![]() , обеспечивающих монотонное

изменение yt, от множества комбинаций из значений Cy,

, обеспечивающих монотонное

изменение yt, от множества комбинаций из значений Cy, ![]() , приводящих к

колебаниям yt.

, приводящих к

колебаниям yt.

Устремляется ли

значение yt к некоторой конечной величине или уходит в бесконечность,

зависит от значения последнего слагаемого характеристического уравнения. Если ![]() < 1,

то равновесие установится на определенном уровне. При

< 1,

то равновесие установится на определенном уровне. При ![]() > 1 нарушенное

1 раз равновесие больше не восстановится. Когда

> 1 нарушенное

1 раз равновесие больше не восстановится. Когда ![]() = 1 , тогда

значение yt будет колебаться с постоянной амплитудой.

= 1 , тогда

значение yt будет колебаться с постоянной амплитудой.

В результате все

множество сочетаний Cy и ![]() оказалось разделенным на пять

областей, как это показано на рис. 1. Если значения Cy и

оказалось разделенным на пять

областей, как это показано на рис. 1. Если значения Cy и ![]() указывают на

область I, то после нарушения равновесия в результате изменения

автономного спроса значение yt монотонно устремится к новому равновесному

уровню

указывают на

область I, то после нарушения равновесия в результате изменения

автономного спроса значение yt монотонно устремится к новому равновесному

уровню ![]() При

значениях Cy и

При

значениях Cy и ![]() , находящихся в области II,

национальный доход достигнет нового равновесного уровня, пройдя через

затухающие колебания. Сочетания значений Cy и

, находящихся в области II,

национальный доход достигнет нового равновесного уровня, пройдя через

затухающие колебания. Сочетания значений Cy и ![]() , расположенные справа от

перпендикуляра, опущенного из точки B на ось абсцисс, соответствуют

нестабильному равновесию. Когда сочетания значений Cy,

, расположенные справа от

перпендикуляра, опущенного из точки B на ось абсцисс, соответствуют

нестабильному равновесию. Когда сочетания значений Cy, ![]() указывают на

область III, тогда динамика yt приобретает характер взрывных колебаний.

Комбинации значений Cy,

указывают на

область III, тогда динамика yt приобретает характер взрывных колебаний.

Комбинации значений Cy, ![]() в области IV приводят к тому,

что после нарушения равновесия yt монотонно устремляется в бесконечность.

И наконец, если акселератор равен единице, то при любом значении предельной

склонности к потреблению в случае нарушения равновесия возникают равномерные

незатухающие колебания yt.

в области IV приводят к тому,

что после нарушения равновесия yt монотонно устремляется в бесконечность.

И наконец, если акселератор равен единице, то при любом значении предельной

склонности к потреблению в случае нарушения равновесия возникают равномерные

незатухающие колебания yt.

В рассматриваемой модели

динамика национального дохода в случаях, когда сочетания Cy, ![]() соответствуют

областям III и IV (см. рис. 2), представляется неправдоподобной:

не может в коротком периоде объем производства многократно возрасти или

снизится. Это противоречие объясняется тем, что в модели не были учтены два

обстоятельства. Во-первых, произведенный национальный доход не может

существенно превысить национальный доход полной занятости; этим ограничивается

амплитуда колебаний объема национального дохода сверху. Во-вторых, как

отмечалось в выше, объем отрицательных индуцированных инвестиций не может

превысить сумму амортизации; это ограничивает амплитуду колебания национального

дохода снизу. В результате, когда сочетания Cy,

соответствуют

областям III и IV (см. рис. 2), представляется неправдоподобной:

не может в коротком периоде объем производства многократно возрасти или

снизится. Это противоречие объясняется тем, что в модели не были учтены два

обстоятельства. Во-первых, произведенный национальный доход не может

существенно превысить национальный доход полной занятости; этим ограничивается

амплитуда колебаний объема национального дохода сверху. Во-вторых, как

отмечалось в выше, объем отрицательных индуцированных инвестиций не может

превысить сумму амортизации; это ограничивает амплитуду колебания национального

дохода снизу. В результате, когда сочетания Cy, ![]() соответствуют областям III

и IV, модель взаимодействия мультипликатора и акселератора принимает вид

соответствуют областям III

и IV, модель взаимодействия мультипликатора и акселератора принимает вид

|

|

где Iin,t = max{-D; ![]() (yt-1 - yt-2)}, если yt < yF, и Iin,t = yt - Ct - Ia,t

при yt

(yt-1 - yt-2)}, если yt < yF, и Iin,t = yt - Ct - Ia,t

при yt ![]() yF.

yF.

С учетом этих

обстоятельств приращение автономных инвестиций приводит к колебаниям

национального дохода даже при нахождении сочетания Cy, ![]() в области IV.

в области IV.

Включим в модель взаимодействия мультипликатора и акселератора еще один фактор - рост населения. Пусть в результате роста населения автономный спрос ежегодно увеличивается в (1 + n) раз. Тогда уравнение (8) принимает вид

|

|

. |

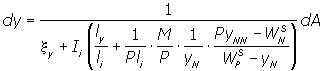

В этом случае вследствие мультипликативного эффекта величина равновесного национального дохода ежегодно будет возрастать в (1 + n) раз:

|

|

. | (10) |

Первый сомножитель в правой части выражения (3) называют супермультипликатором Хикса. Он показывает, насколько увеличивается совокупный спрос в году t, если в дополнение к ежегодному росту автономного спроса, обусловленного ростом населения, на единицу возрастут автономные инвестиции[8].

Вследствие ежегодного увеличения населения с тем же темпом будут расти автономные расходы и национальный доход полной занятости - верхний предел возможных колебаний национального дохода

yF,t = yF,0(1 + n)t.

Экзогенный рост автономного спроса повышает и нижнюю границу колебаний национального дохода, даже если допустить рост амортизационных отчислений с тем же темпом, что и автономный спрос

Dt = D0(1 + n)t = -In,t,min.

Тогда в ситуациях, соответствующих областям III и IV, после увеличения автономного спроса с темпом (1 + n) колебания национального дохода будут происходить в наклонном коридоре.

2.2 Модель Тевеса

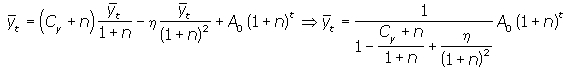

Т. Тевес дополнил модель Самуэльсона-Хикса рынком денег, который в соответствии с моделью IS-LM взаимодействует на рынок благ через ставку процента. В используемых нами обозначениях динамическая функция спроса на деньги в модели Тевеса имеет вид[9]

|

|

, |

т.е. в текущем периоде спрос на деньги для сделок зависит от дохода предшествующего периода, а спрос на них как имущество - от текущей ставки процента, что вытекает из предназначения каждой из частей кассовых остатков. Предложение денег задано экзогенно и равно M.

При заданном уровне цен P = 1 на рынке денег установится динамическое равновесие, если

|

|

. | (11) |

Решив равенство (4) относительно it, получим

|

|

. | (12) |

Из-за того, что теперь ставка процента не постоянна, нужно из суммы автономных расходов выделить автономные инвестиции; при этом предполагают, что их объем в текущем периоде зависит от ставки процента предшествующего периода,

|

|

Тогда уравнение (1) принимает вид

|

|

(13) |

Подставив значение it-1 из уравнения (12) в уравнение (13), после преобразований получим

|

|

(14) |

где ![]()

Уравнение (14) определяет динамику национального дохода после приращения автономных расходов при взаимодействии рынка благ с рынком денег.

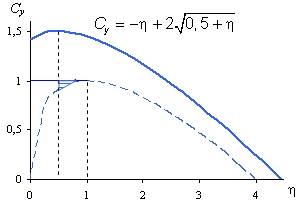

График функции ![]() отделяет

множество сочетаний Cy,

отделяет

множество сочетаний Cy,

(![]() +

+ ![]() ), приводящих к

монотонному изменению объема эффективного спроса, от множества сочетаний этих

же параметров, приводящих к его колебаниям. На рис. 2 показана

разделительная линия при

), приводящих к

монотонному изменению объема эффективного спроса, от множества сочетаний этих

же параметров, приводящих к его колебаниям. На рис. 2 показана

разделительная линия при ![]() = 0,5; для сравнения на

нем пунктирной линией воспроизведен график, представленный на рис. 1.

= 0,5; для сравнения на

нем пунктирной линией воспроизведен график, представленный на рис. 1.

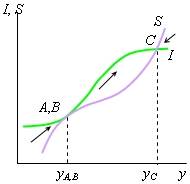

Рис. 3. Сдвиг областей, определяющих динамику национального дохода при взаимодействии рынка благ с рынком денег

Устойчивость или

неустойчивость совместного динамического равновесия на рынках благ зависит от

значения суммы ![]() +

+ ![]() . Если

. Если ![]() +

+ ![]() < 1,

то равновесие устойчиво, при

< 1,

то равновесие устойчиво, при ![]() +

+ ![]() > 1 после

нарушения равновесия оно не восстановится, а при

> 1 после

нарушения равновесия оно не восстановится, а при ![]() +

+ ![]() = 1

экзогенный толчок в виде приращения автономного спроса приведет к равномерным

незатухающим колебаниям эффективного спроса около своего равновесного значения.

= 1

экзогенный толчок в виде приращения автономного спроса приведет к равномерным

незатухающим колебаниям эффективного спроса около своего равновесного значения.

Поскольку по своей

природе ![]() величина

положительная, то теперь разделительная линия проходит выше, чем в модели

Самуэльсона-Хикса. Но из-за того, что предельная склонность к потреблению не

может превышать единицу, все точки, лежащие выше линии Cy = 1,

не имеют экономического смысла.

величина

положительная, то теперь разделительная линия проходит выше, чем в модели

Самуэльсона-Хикса. Но из-за того, что предельная склонность к потреблению не

может превышать единицу, все точки, лежащие выше линии Cy = 1,

не имеют экономического смысла.

Как следует из

рис. 3, с включением в модель рынка денег область устойчивого равновесия

сокращается на заштрихованную площадь; это уменьшение тем больше, чем выше ![]() . Посредством

модели Тевеса можно показать возможности банковской системы в регулировании

конъюнктурных колебаний экономической активности. Если Центральный банк при

определении объема предложения денег будет ориентироваться на величину

реального национального дохода предшествующего периода и текущую ставку

процента, то функция предложения денег примет вид

. Посредством

модели Тевеса можно показать возможности банковской системы в регулировании

конъюнктурных колебаний экономической активности. Если Центральный банк при

определении объема предложения денег будет ориентироваться на величину

реального национального дохода предшествующего периода и текущую ставку

процента, то функция предложения денег примет вид

|

|

где a, b - параметры регулирования количества денег в обращении. В этом случае равновесие на рынке денег достигается при

|

|

Отсюда

|

|

; | (14) |

Подставив значение it-1 из выражения (14) в уравнение (15), после преобразований получим

|

|

; | (15) |

где ![]() .

.

Теперь кривая,

разделяющая области монотонного и колебательного изменений yt, описывается

формулой ![]() .

Разделительная линия сдвигается вниз, если h > 0, т.е.

при a > ly, но в этом случае, как следует из равенства (15),

ставка процента будет отрицательной. Следовательно, путем соответствующего

подбора параметров a и b Центральный банк может влиять на характер

развития экономической конъюнктуры после экзогенного импульса.

.

Разделительная линия сдвигается вниз, если h > 0, т.е.

при a > ly, но в этом случае, как следует из равенства (15),

ставка процента будет отрицательной. Следовательно, путем соответствующего

подбора параметров a и b Центральный банк может влиять на характер

развития экономической конъюнктуры после экзогенного импульса.

2.3 Модель Калдора

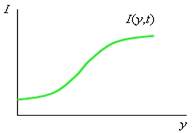

В модели взаимодействия мультипликатора и акселератора конъюнктурные колебания в экономике возникают вследствие экзогенного импульса - изменения величины автономного спроса или количества денег. В модели Калдора причинами циклического развития экономики являются эндогенные факторы. В основе этой модели лежат специфические функции инвестиций и сбережений. Н. Калдор исходил из того, что в коротком периоде объем инвестиций зависит от величины реального национального дохода. Причем зависимость эта нелинейна[10]. При низком уровне занятости рост национального дохода почти не увеличивает инвестиции, так как имеются свободные производственные мощности. Малоэластичны инвестиции по доходу и в периоды избыточной занятости и высокого уровня национального дохода, так как в такие периоды инвестирование связано с большими издержками из-за высоких ставок процента и заработной платы. В фазе подъема, т.е. при переходе от низкой к высокой занятости, эластичность инвестиций по доходу больше единицы в связи с ростом реального капитала. Графический вид функции инвестиций в модели Калдора представлен на рис. 4.

Рис. 4. Функция инвестиций Калдора

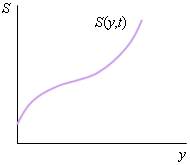

Рис. 5. Функция сбережений Калдора

Рис. 6. Неоднозначность равновесия

Сбережения в коротком периоде тоже являются нелинейной возрастающей функцией от дохода. При низком уровне дохода предельная склонность к сбережению относительно велика, так как домашние хозяйства стремятся за счет сбережений поскорее перейти на более высокий уровень благосостояния. Когда уровень дохода стабилизируется на среднем уровне, люди снижают долю сберегаемого дохода. Если доходы существенно превышают средний уровень, то предельная склонность к сбережению снова увеличивается. График нелинейной функции сбережений показан на рис. 5.

В среднесрочном периоде объемы сбережений и инвестиций зависят также от времени: S = S(y,t), I = I(y,t). Если на протяжении нескольких лет экономика растет, то объем сбережений увеличивается при любом уровне дохода. На графике это отображается сдвигом кривой S = S(y,t) вверх. График функции инвестиций в периоды продолжительного роста экономической активности, наоборот, смещается вниз. Это объясняется тем, что за время продолжительного экономического роста капиталовооруженность труда приближается к своему оптимальному при данной технологии значению.

Специфика функций сбережений и инвестиций в модели Калдора приводит к неоднозначности равновесия на рынке благ: равенство I(y) = S(y) может существовать при трех различных значениях реального национального дохода, как показано на рис. 6.

Точки A, B, C представляют различные варианты статического равновесия на определенный момент времени. Причем равновесие в точке B неустойчиво, а в точках A и C устойчиво.

В точке B равновесие неустойчиво, так как при yA < y < yB сбережения превышают инвестиции и на рынке благ образуется избыток, который ведет к сокращению производства. Когда yB < y < yC, тогда объем инвестиций превышает объем сбережений и на рынке благ возникает дефицит, который стимулирует расширение производства.

Из аналогичных рассуждений следует, что в точках A и C равновесие устойчиво. Отклонение от A или C вправо приводит к избытку благ и сокращению их производства, а отклонение влево - к дефициту и расширению производства.

Хотя равновесие в точках A и C устойчиво, но это равновесие короткого периода. Состояние экономической конъюнктуры, соответствующее точке A, характеризуется малым объемом инвестиций, который недостаточен даже для полного возмещения изношенного капитала. Сокращение действующего капитала через некоторое время увеличит склонность предпринимателей к инвестициям, и спрос на них возрастет, что отобразится на рис. 6 сдвигом графика I(y,t) вверх. В результате равновесие нарушится.

Точка C представляет равновесное состояние при высокой экономической активности. Если оно продлится в течение нескольких периодов, то в результате достижения оптимального размера капитала спрос на инвестиции начнет снижаться, что отобразится на рис. 6 сдвигом графика инвестиций вниз, и экономика выйдет из равновесного состояния.

Рассмотрим теперь процесс изменения экономической конъюнктуры. Пусть в исходном моменте национальный доход равен y0 (см. рис. 6). Поскольку в этом случае инвестиции превышают сбережения, на рынке благ образуется дефицит, который стимулирует рост производства. Когда национальный доход возрастет до yC, тогда установится устойчивое равновесие. Если такое состояние конъюнктуры сохранится надолго, то вследствие длительного роста благосостояния домашние хозяйства увеличат размер сбережений смещая график S вверх. Одновременно кривая инвестиций вследствие приближения объема капитала к оптимальному размеру начнет сдвигаться вниз. Встречное движение графиков функций сбережений и инвестиций приведет к совмещению точек B и C (рис. 7).

Рис. 7. Смещение кривых I и S в фазе бума

В результате краткосрочное равновесие из устойчивого превратится в неустойчивое. Как только национальный доход станет меньше yB,C, сбережения будут превышать инвестиции и из-за возникшего избытка на рынке благ производство начнет сокращаться, пока экономика не достигнет нового краткосрочного устойчивого равновесия в точке A. На некоторое время установится устойчивое равновесие при низком уровне экономической активности. При такой экономической конъюнктуре через некоторое время размер сбережений начнет сокращаться, что отразится сдвигом кривой S вниз. Кроме того, если в течение ряда лет объем производства сохранится на низком уровне, то запасы готовой продукции постепенно сократятся. В определенный момент возникнет дефицит благ, и это послужит сигналом к расширению производства и увеличению спроса на инвестиции; начнется сдвиг кривой I вверх.

Рис. 8. Смещение кривых I и S в фазе подъема

Встречное движение кривых S и I совместит точки A и B (рис. 8) и установится неустойчивое равновесие. Поэтому, когда при оживлении экономики объем производства будет превышать yA,B, на рынке благ возникнет дефицит, стимулирующий рост национального дохода до yC.

Так, пройдя через конъюнктурный цикл, экономика снова на некоторое время стабилизируется в условиях высокой экономической активности. Со временем по названным выше причинам кривая S начнет движение вверх при одновременном смещении кривой I вниз, и это знаменует начало очередного экономического цикла.

Заключение

Мультипликационный эффект тесно взаимосвязан с акселеративным эффектом. Понятие акселератора было введено французским экономистом Р. Афтальоном в 1903 г., но неокейнсианские теоретики цикла - П. Самуэльсон, Дж. Хикс, Э. Хансен и др. детально разработали и использовали принцип акселерации при задании инвестиционной функции. Принцип акселерации представляет теорию индуцированных (производных) капиталовложений и связан с особенностями воспроизводства основного капитала. Если спрос постоянно растет, а наличные мощности находятся на пределе своих производственных возможностей, то тут появляются индуцированные инвестиции (Iин).

В реальной жизни мультипликатор и акселератор взаимодействуют. Допустим, экономическая система находится в состоянии равновесия. Для осуществления какого-нибудь технического нововведения требуется увеличение автономных инвестиций, следствием которого будет увеличение спроса и рост национального дохода. Прирост последнего, в свою очередь, приведет к появлению производных инвестиций. Следовательно, эффект мультипликатора вызывает эффект акселератора и экономическая система из статического состояния переходит в динамическое.

Если теоретически взаимодействие мультипликатора и акселератора допускает взрывоопасные колебания, то на практике, как утверждает Дж. Хикс, взрывов не происходит, поскольку колебания дохода наталкиваются на определенные границы. Верхний предел роста национального дохода задается уровнем полной занятости. Ударившись об этот «потолок» рост реального дохода прекращается. Тогда производные инвестиции сокращаются до нуля, что в свою очередь, приводит к сокращению общего спроса и дохода. Хотя идея мультипликатора-акселератора принадлежит кейнсианской школе, она уже давно используется в макроэкономических моделях представителей других направлений экономической мысли.

Список литературы

1. Гальперин В.М., Игнатьев С.М., Моргунов В.И. Макроэкономика (в двух томах). Т.1. СПб., 1996; Т.2. СПб., 1999.

2. Добрынин А.И., Тарасевич Л.С. Экономическая теория: учебник. - СПб, Питер, 2005. – 623 с.

3. Леонтьев В.В. Экономические эссе. -М., Республика, 2006. -610 с.

4. Любимов Л. Л., Раннеева Н. А. Основы экономических знаний. М., 2006. – 523 с.

5. Майбурд Е. М. Введение в историю экономической мысли. От пророков до профессоров. М.: Дело, Вита-Пресс, 2006. 410 с.

6. Макконел Кемпбелл Р., Брю Стенли Л. Экономикс: принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. Т.1 М.:, 2005. – 615 с.

7. Сидорович. В. А. Курс экономической теории. М.:Экономика.-2005.- 640 с.

8. Словарь современной экономической теории Макмиллана. – М.: ИНФРА-М, 2007.

9. Фишер С. и др. Экономика: Пер. с англ. / Общ. ред. Г. Г. Санова. М.: Дело, 2005. – 280 с.

[1] Майбурд Е. М. Введение в историю экономической мысли. От пророков до профессоров. М.: Дело, Вита-Пресс, 2006. С. 97

[2] Сидорович. В. А. Курс экономической теории. М.:Экономика.-2005.- С. 189

[3] Леонтьев В.В. Экономические эссе. -М., Республика, 2006. –С. 234

[4] Добрынин А.И., Тарасевич Л.С. Экономическая теория: учебник. - СПб, Питер, 2005. – С. 134

[5] Любимов Л. Л., Раннеева Н. А. Основы экономических знаний. М., 2006. – С. 103

[6] Любимов Л. Л., Раннеева Н. А. Основы экономических знаний. М., 2006. – С. 109

[7] Майбурд Е. М. Введение в историю экономической мысли. От пророков до профессоров. М.: Дело, Вита-Пресс, 2006. С. 203

[8] Майбурд Е. М. Введение в историю экономической мысли. От пророков до профессоров. М.: Дело, Вита-Пресс, 2006. С. 144

[9] Фишер С. и др. Экономика: Пер. с англ. / Общ. ред. Г. Г. Санова. М.: Дело, 2005. – С. 98

[10] Сидорович. В. А. Курс экономической теории. М.:Экономика.-2005.- С. 211

© 2009 База Рефератов