Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Анализ эффективности реализации инвестиционного проекта на АОЗТ "Швея"

Дипломная работа: Анализ эффективности реализации инвестиционного проекта на АОЗТ "Швея"

АННОТАЦИЯ

Дипломная работа содержит 91 страницу, 19 таблиц, 5 рисунков, 6 приложений.

Целью дипломной работы является анализ эффективности реализации инвестиционного проекта в условиях промышленного предприятия.

В дипломной работе рассмотрены методические основы анализа инвестиционных проектов, в частности бухгалтерский и экономический подход к анализу проекта, а также показатели эффективности инвестиционного проекта и методика проведения коммерческого анализа.

Дана характеристика базового предприятия, согласно приведенной методики сделан коммерческий анализ эффективности реализации инвестиционного проекта.

В последнем разделе дипломной работы разработаны рекомендации по повышению эффективности реализации инвестиционного проекта на предприятии. С этой целью предложены методы управления проектом с учетом рисковых ситуаций, выполнен анализ чувствительности (устойчивости) проекта путём влияния различных факторов на показатель эффективности (чистый приведенный доход).

ИНВЕСТИЦИОННЫЙ ПРОЕКТ, ЭФФЕКТИВНОСТЬ ПРОЕКТА, ЧИСТЫЙ ПРИВЕДЕННЫЙ ДОХОД, ИНДЕКС ДОХОДНОСТИ, ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ, ПЕРИОД ОКУПАЕМОСТИ ПРОЕКТА, ПОТОК РЕАЛЬНЫХ ДЕНЕГ, САЛЬДО РЕАЛЬНЫХ ДЕНЕГ

СОДЕРЖАНИЕ

Введение

1 Методика оценки эффективности инвестиционных проектов

в условиях развития рыночных отношений

1.1 Общие положения

1.2 Предварительный анализ инвестиционных проектов

1.3 Основной анализ состояния предприятия

1.4 Заключительный анализ инвестиционных проектов

1.5 Показатели эффективности проекта

1.5.1 Чистый приведенный доход

1.5.2 Индекс доходности

1.5.3 Период окупаемости

1.5.4 Внутренняя норма доходности

1.6 Показатели коммерческой эффективности

1.6.1 Поток реальных денег

1.6.2 Сальдо реальных денег

1.6.3 Сальдо накопленных реальных денег

2 Анализ эффективности реализации инвестиционного проекта на АОЗТ "Швея"

2.1 Краткая характеристика анализируемого предприятия

2.2 Анализ эффективности реализации инвестиционного

проекта на АОЗТ "Швея"

2.3 Определение суммы инвестиций

2.4 Определение результатов операционной и финансовой деятельности

2.5 Показатели коммерческой эффективности реализации

инвестиционного проекта

2.6 Графический метод определения ВНД

3 Анализ рисков по проекту. Рекомендации по снижению рисков

3.1 Методы управления риском при реализации проекта

3.2 Анализ чувствительности ( устойчивости ) проекта

3.2.1 Анализ влияния цены на показатель эффективности проекта ( ЧПД )

3.2.2 Анализ влияния объёма реализации на показатель

эффективности проекта ( ЧПД )

3.2.3 Анализ влияния затрат на сырье и материалы на показатель

эффективности проекта ( ЧПД )

3.3 Рекомендации по снижению рисков в проекте

Заключение

Литература

Приложение А

Приложение Б

Приложение В

Приложение Г

Приложение Д

Приложение Е

ВВЕДЕНИЕ

Одним из основных путей выхода Украины из кризиса является повышение эффективности инвестиций в национальную экономику. В то же время, по оценкам экспертов, инвесторы подвергаются очень высокому риску при финансировании украинских проектов, что обусловливает возрастание их требований к качеству разрабатываемых национальных инвестиционных проектов. Однако, как показал анализ методологических и методических подходов к оценке эффективности инвестиций, ни один из них не учитывает в полной мере особенностей экономики нашей страны, а значит, предопределяет необходимость в разработке методики и практических рекомендаций по оценке эффективности инвестиционных проектов в условиях экономики Украины.

Одной из серьезнейших проблем нашей экономики является устарелость и низкая эффективность производственно-технической базы производства, а также потеря конкурентоспособности продукции. На протяжении нескольких десятилетий практически не изменилась отраслевая структура производственных капитальных вложений: больше половины инвестиций направлялось в промышленность; около трети в сельское хозяйство; пятая часть — в транспорт, связь, строительство (вместе взятые). Деформированы не только отраслевая, но и воспроизводственная структуры инвестиций. Прогрессирует старение производственных фондов. Перелом такой тенденции зависит от радикального обновления основного капитала и формирования производства, отвечающего условиям экономического развития начала XXI века. Необходим опережающий рост капитальных вложений в новые технологии, в модернизацию основных фондов в производственной и непроизводственной сфере с учетом длительности инвестиционного цикла, что подтверждает приоритетность именно прямых инвестиций (вложения в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения прав на участие в управлении данным хозяйствующим субъектом).

Таким образом, в нашей стране сложилась ситуация, при которой, с одной стороны, существует острая необходимость в прямом инвестировании материально-технической базы предприятий, а с другой — острый дефицит отечественных источников финансирования. В таком случае источником инвестирования могут выступать и выступают зарубежные компания и финансовые институты. Но, если риск, которому подвержен национальный инвестор, высокий, то риск иностранного инвестора усугубляется еще и несовершенством законодательной базы, и политической нестабильностью в стране. Все это свидетельствует о необходимости более пристального внимания к вопросам, касающимся оценки эффективности планируемых прямых инвестиций в украинскую экономику.

Проблема достоверной оценки эффективности инвестиций осложняется еще и тем, что национальная экономика, отвечая общим закономерностям, имеет свои, только ей характерные особенности, к которым относятся: высокая степень износа основных производственных фондов; высокий уровень дефицита материальных и финансовых ресурсов; высокая степень риска хозяйственной деятельности; превышение предприятиями предельно-допустимых норм загрязнения окружающей среды.

Вопросами оценки эффективности прямых инвестиций занимались и занимаются отечественные и зарубежные ученые. Невозможность "слепого" отрицания наработок ученых бывшего СССР в вопросах оценки эффективности капитальных вложений стала причиной проведения сравнительного анализа концепций оценки эффективности инвестиций, разработанных для централизованной плановой и рыночной экономики.

Это подтвердилось и при проведении сравнительного анализа методических подходов к оценке эффективности инвестиций в условиях рыночной и централизованной плановой экономики, проводившаяся по разработанным критериям, среди которых: размер требуемых инвестиций; степень риска; уровень дефицита материальных и финансовых ресурсов; прибыльность финансирования; срок окупаемости вложенных средств; соответствие международным экологическим стандартам и качественные аспекты.

В связи с этим целью данной дипломной работы является анализ эффективности реализации инвестиционного проекта на действующем предприятии с учетом следующих требований:

- приоритетность прямых инвестиций (что обусловлено высоким уровнем износа основных производственных фондов);

- эффективное использование ресурсов в процессе инвестирования (что предопределено высоким уровнем дефицита материальных и финансовых ресурсов);

- учет и снижение степени риска принятия инвестором правильного решения о финансировании проекта, что обусловлено высокой степенью риска хозяйственной деятельности.

Эти требования учитываются при оценке эффективности инвестиционного проекта в условиях экономики Украины, следующим образом:

- приоритетность прямых инвестиций реализуется ориентацией на анализ проекта, предусматривающего направление инвестиций в развитие материально-технической базы предприятия;

- эффективное использование ресурсов достигается дифференциацией проекта по масштабности и его поэтапной проработке, которая включает, прежде всего, коммерческий анализ эффективности реализации проекта;

- учет и снижение степени риска осуществляется путем углубленного системного анализа инвестиционного проекта.

1 МЕТОДИКА ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В УСЛОВИЯХ РАЗВИТИЯ РЫНОЧНЫХ ОТНОШЕНИЙ

1.1 Общие положения

Инвестиционная деятельность предприятия является необходимой предпосылкой поддержания на постоянном уровне и расширения производственного потенциала предприятия и потому присуща всем без исключения предприятиям. Инвестиционная деятельность осуществляется в форме реализации инвестиционных проектов.

Инвестиционные проекты, включая предложения по разработке новой продукции, должны подвергаться постоянному и детальному анализу с точки зрения конечных результатов. Известно, что капитал, вложенный в технико-экономические проекты вместе с частью полученной от их реализации прибыли, реинвестируется в активы с целью получения дохода и прибыли в будущем.[1] Поэтому в самом начале анализа инвестиционного проекта необходимо проводить оценку эффективности вложения инвестиций.

Оценка эффективности инвестиций представляет собой наиболее ответственный этап в процессе принятия инвестиционных решений. От того, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала и темпы развития компании (фирмы). Это объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов проведения такой оценки.

Следует отметить, что методы оценки эффективности капитальных вложений, используемые в настоящее время в отечественной практике, нельзя признать корректными. Оба используемых в этих целях показателя - коэффициент эффективности (отношение среднегодовой суммы прибыли к сумме капитальных вложений) и срок окупаемости (обратный ему показатель) имеет ряд существенных недостатков, которые не позволяют получить объективную оценку эффективности реальных инвестиций. Недостатки этих показателей заключаются в следующем:

1. При расчетах каждого из перечисленных показателей не учитывается фактор времени - ни прибыль, ни объем инвестируемых средств не приводится к настоящей стоимости. Следовательно, в процессе расчета сопоставляются заведомо несопоставимые величины - сумма инвестиций в настоящей стоимости и сумма прибыли в будущей стоимости.

2. Показателем возврата инвестируемого капитала принимается только прибыль. Однако в реальной практике инвестиции возвращаются в виде денежного потока, состоящего из суммы чистой прибыли и амортизационных отчислений. Следовательно, оценка эффективности инвестиций только на основе прибыли существенно искажает результаты расчетов (искусственно занижает коэффициент эффективности и завышает срок окупаемости)

3. Рассматриваемые показатели позволяют получить только одностороннюю оценку эффективности инвестиционного проекта, так как оба они основаны на использовании одинаковых исходных данных (сумма прибыли и сумма инвестиций).

Перечисленные недостатки свидетельствуют о нецелесообразности использования данной оценки эффективности капитальных вложений.

В настоящее время на практике чаще всего используются две методики оценки эффективности инвестиционных проектов[2]:

- Традиционная методика, показатели которой рассчитываются на основании первичных (недисконтированных) денежных потоков. Данная методика использовалась в основном в условиях командно-административной системы.

- Дисконтная методика, все показатели которой рассчитываются на основании денежных потоков, приведенных к настоящему времени путем дисконтирования.

Первая из приведенных выше методик не отвечает реальным финансовым показателям реализации инвестиционного проекта, так как она не учитывает изменение стоимости денег во времени ( согласно этой методики денежные потоки, разные по времени поступления (использования), могут свободно приравниваться между собой), характера распределения денежных потоков во времени, доходов от возможного реинвестирования капитала, фактора инфляции при приравнивании денежных потоков.

Дисконтная методика оценки экономической эффективности инвестиционных проектов базируется на таких принципах[3]:

- оценка возврата инвестированного капитала на основе показателей чистого дохода и амортизационных отчислений в процессе эксплуатации инвестиционного проекта;

- концепция изменения стоимости денег во времени: реализация этого принципа осуществляется путем приведения всех денежных потоков по проекту к настоящему времени;

- концепция альтернативной стоимости ресурсов, согласно которой затраты на использование ресурсов представляют собой их стоимости при альтернативном использовании последних;

- расчет зависимости эффекта от реализации проекта и объема инвестированного капитала;

- расчет периода окупаемости проекта;

- учет фактора инфляции при сравнении денежных потоков.

Дисконтная методика оценки эффективности инвестиционных проектов реализуется через расчет широко известных показателей: чистого приведенного дохода проекта (ЧПД), индекса доходности (ИД), внутренней нормы доходности (ВНД) и периода окупаемости.

Однако дисконтная методика оценки эффективности инвестиционных проектов, которая сегодня широко применяется, все-таки не безупречна. Вызывает сомнение, прежде всего, основной принцип, на котором базируется эта методика, - принцип приведения (путем дисконтирования) всех денежных потоков по проекту к настоящему времени. Рассчитанные таким образом показатели эффективности проекта не отвечают реальным финансовым результатам инвестиционного проекта.

Так, показатель ЧПД показывает не финансовый результат от эксплуатации инвестиционного проекта, а финансовый результат от его немедленной продажи. Таким образом, этот показатель может использоваться для оценки эффективности спекулятивных операций покупки объектов (предприятий) с целью их немедленной продажи (например, в операциях с ценными бумагами на фондовом рынке, при осуществлении спекулятивных портфельных инвестиций), а не для оценки эффективности инвестиционных проектов в процессе инвестиционной деятельности предприятия или для оценки прямых реальных инвестиций.

Рассмотрим базовые принципы и методические подходы, используемые в современной практике оценки эффективности реальных инвестиций[4].

Одним из таких принципов является оценка возврата инвестируемого капитала на основе показателя денежного потока (cash flow), формируемого за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При этом показатель денежного потока может приниматься при оценке дифференцированным по отдельным годам эксплуатации инвестиционного проекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости, как инвестируемого капитала, так и суммы денежного потока.

На первый взгляд, кажется, что инвестируемые средства всегда выражены в настоящей стоимости, так как значительно предшествуют по срокам их возврата в виде денежного потока. В реальной практике это не так - процесс инвестирования в большинстве случаев осуществляется не одномоментно, а проходит ряд этапов. Поэтому, за исключением первого этапа, все последующие инвестируемые суммы должны приводиться к настоящей стоимости (дифференцированно по каждому этапу последующего инвестирования). Точно так же должна приводиться к настоящей стоимости и сумма денежного потока (по отдельным этапам его формирования).

Третьим принципом оценки является выбор дифференцированной ставки процента (дисконтной ставки) в процессе дисконтирования денежного потока для различных инвестиционных проектов. Отметим, что размер дохода от инвестиции (в реальном инвестировании таким доходом выступает денежный поток) формируется с учетом следующих четырех факторов: средней реальной депозитной ставки, темпа инфляции, премий за риск, премий за низкую ликвидность. Поэтому при сравнении двух инвестиционных проектов с различными уровнями риска должны применяться при дисконтировании различные ставки процента (более высокая ставка процента должна быть использована по проекту с более высоким уровнем риска). Аналогично при сравнении двух инвестиционных проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с большей продолжительностью реализации.

Четвертым принципом оценки является вариация форм используемой ставки процента для дисконтирования в зависимости от целей оценки. При расчете различных показателей эффективности инвестиций в качестве ставки процента, выбираемой для дисконтирования, могут быть использованы: средняя депозитная или кредитная ставка, индивидуальная норма доходности инвестиций с учетом уровня инфляции, уровня риска и уровня ликвидности инвестиций, альтернативная норма доходности по другим возможным видам инвестиций, норма доходности по текущей хозяйственной деятельности.

Однако реализации какого-либо инвестиционного проекта должен предшествовать этап оценки ожидаемых результатов и затрат на реализацию, сравнение результатов и затрат, и определение степени эффективности инвестиционного проекта.

Предлагаемый подход к оценке эффективности инвестиционных проектов предусматривает следующую логическую схему, представленную на рис. 1 [6].

Согласно предлагаемой схемы, вначале оценивается масштабность проекта. Критерием такой оценки выступает соотношение между суммой запрашиваемых инвестиций и собственным капиталом. Иными словами, инвестор, прежде чем приступить к оценке конкретного проекта, относит его к одной из групп. Наиболее оптимальным является наличие трех групп проектов: "малые", "средние", "крупные".

На практике к малым проектам относят проекты стоимостью до 10 млн. американских долларов, к средним - от 10 до 50 млн. дол. США, к крупным - от 50 до 100 млн. дол. США [5].

После отнесения проекта к одной из групп формируется информационный массив, необходимый для оценки его эффективности. На основании исходных данных информационного массива проводится анализ инвестиционного проекта по принципу:

для оценки малых проектов достаточно осуществление предварительного анализа; средние проекты предполагают проведение предварительного и основного анализа; а крупный проект оценивается с помощью предварительного, основного и заключительного анализа.

Рисунок 1 – Методика оценки

эффективности инвестиционных проектов.

В настоящее время выделяют ряд показателей, наиболее часто используемых для оценки эффективности инвестиционных проектов. В частности, это показатели, отнесенные к трем группам по критерию масштабности проекта. Эти показатели являются необходимыми и достаточными для оценки эффективности проекта конкретного масштаба (табл. 1). Кроме того, они проранжированы по значимости: на первом месте в списке находится наиболее важный показатель, чем последующий.

Таблица 1 – Ранжирование показателей оценки эффективности инвестиционных проектов по значимости

Малый проект |

Средний проект | Крупный проект |

|

||

Количественные показатели |

|

||||

|

- Чистый приведенный доход - Срок окупаемости |

- Доходность вложенного капитала - Чистый приведенный доход - Внутренняя норма доходности - Срок окупаемости - Рентабельность инвестиций - Точка безубыточности - Критерий Бруно - Эффективность издержек - Бюджетный эффект - Средневзвешенная ожидаемого дохода |

- Доходность вложенного капитала - Чистый приведенный доход - Внутренняя норма доходности - Срок окупаемости - Рентабельность инвестиций - Точка безубыточности - Эффективность издержек - Ставка дохода от проекта - Показатели риска - Рейтинг проекта - Интегральный эффект - Бюджетный эффект - Средневзвешенная ожидаемого дохода |

|

||

Малый проект |

Средний проект | Крупный проект | |||

Качественные критерии |

|||||

|

- Коммерческие критерии - Критерии научно-технической перспективности - Экологические критерии |

- Коммерческие критерии - Институциальные критерии - Экологические критерии - Экономические критерии - Социальные критерии |

- Коммерческие критерии - Институциальные критерии - Экологические критерии - Экономические критерии - Социальные критерии - Риски - Неопределенность - Эквивалент уверенности - Результат анкетного опроса экспертов - Пост-аудит |

|||

1.2 Предварительный анализ инвестиционных проектов

Согласно схеме, представленной на рис. 1, первый этап "Предварительный анализ" инвестиционного проекта состоит из неформальных процедур отбора инвестиционных проектов и отбора проектов с помощью анкетирования. Критериями отбора проектов с помощью неформальных процедур выступают процедуры, сведенные в группы ( табл. 2).

Таблица 2 – Критерии отбора проектов

| Наименование | Описание |

|

| 1. Целевые критерии |

Определяют направления инвестиций, предполагающих поддержку со стороны государства. Состав определяется социально-экономической ситуацией в стране. Некоторые из них могут пересекаться с критериями других групп. |

|

| Наименование | Описание |

|

| 2. Критерии, относящиеся к конкретному проекту, в т.ч.: |

|

|

| Внешние и экологические критерии |

- анализ правовой обеспеченности проекта, его соответствие действующему законодательству; - оценка реакции общественного мнения на осуществление проекта; - определение наличия вредных продуктов и производственных процессов; - анализ воздействия проекта на уровень занятости. |

|

| Реципиента, осуществляющего проект |

- навыки управления и опыт предпринимателей, качество руководящего персонала, компетентность, связи и характеристики управляющих; - стратегия в области маркетинга, наличие опыта и данных об объеме сбыта; - данные о финансовой состоятельности, стабильности финансовой деятельности; - достигнутые результаты деятельности и их тенденции; - данные о потенциале роста; - показатели диверсификации. |

|

| Научно-технической перспективности |

- перспективность используемых научно-технических решений и применения полученных результатов в будущих разработках; - патентная чистота изделий и патентоспособность используемых технических решений; - положительное воздействие на другие проекты. |

|

| Коммерческие |

- размер инвестиций, стартовых затрат на осуществление проекта; - потенциальный годовой размер прибыли; - ожидаемая норма дисконта; - срок окупаемости и сальдо реальных денежных потоков; - стабильность поступления доходов от проекта; - возможность использования налоговых льгот; - период жизни продукта на рынке, вероятный объем продаж по годам; - необходимость привлечения заемного капитала и его доли в инвестициях; - финансовый риск, связанный с осуществлением проекта. |

|

| Производственные |

- доступность сырья, материалов и необходимого дополнительного оборудования; - необходимость технологических нововведений для осуществления проекта; - наличие производственного персонала; - использование отходов производства, потребность в дополнительных производственных мощностях. |

|

| Наименование | Описание |

|

| Рыночные |

- соответствие проекта потребностям рынка; - оценка общей емкости рынка по отношению к предполагаемой и аналогичной продукции; - оценка вероятности коммерческого успеха; - эластичность цены на продукцию; - соответствие проекта уже существующим каналам сбыта; - оценка препятствий для проникновения на рынок; - оценка ожидаемого характера конкуренции и ее влияния на цену продукта. |

|

| Региональных особенностей реализации проекта |

- ресурсные возможности регионов; - степень социальной нестабильности; - состояние инфраструктуры (коммуникации, банковское обслуживание). |

|

Отбор проектов с помощью анкетирования должен отвечать требованиям:

- многокритериальности;

- минимальной трудоемкости, а, следовательно, и стоимости экспертных работ;

- минимальным затратам времени на проведение анализа;

- возможности привлечение нескольких независимых экспертов и получения интегрального показателя эффективности проекта по результатам анализа (проведенными несколькими экспертами), который позволит сравнивать проекты между собой. Для этой цели наиболее часто используется метод экспертных оценок.

1.3 Основной анализ состояния предприятия

Второй этап данной методики "Основной анализ" призван более глубоко исследовать анализируемые инвестиционные проекты с помощью оценки, представленной блоком Этапа 2 на рис. 1.

Оценка финансового состояния предприятия

Оценка финансового состояния предприятия является первым шагом на пути основного анализа, поскольку инвестор вряд ли решится вложить свои деньги в предприятие, не отвечающее требованиям устойчивости, платежеспособности и т.д. Данная методика оценки финансового состояния ориентирована на существующие формы бухгалтерской отчетности, основными из которых являются Баланс и Отчет о прибыли и убытках.

Структура Баланса, принятая в Украине, близка к европейской. Но опыт западных стран свидетельствует о том, что более удобной структура баланса будет, если статьи актива будут располагаться от наиболее к наименее ликвидным, а статьи пассива будут ранжироваться в порядке наступления погашения задолженности.

Отечественный документ, называемый "Отчет о финансовых результатах и их использовании", для данной методики перестраивается в "Отчет о прибыли", который призван показать, каким образом за отчетный период была получена прибыль.

При выборе объекта инвестирования в первую очередь, безусловно, возникает проблема выбора наиболее прибыльного предприятия. Однако, первые сигналы неблагополучия или, наоборот, улучшения положения инвестор может уловить на основе анализа движения денежных средств. После выявления причин уменьшения или увеличения денежных средств необходимо проанализировать структуру как источников поступления, так и статей расходования денег. "Качественная" оценка финансовой отчетности предприятия дает возможность определить структуру активов по степени ликвидности; рассчитать структуру пассивов по срокам оплаты долга; проанализировать, за счет каких средств – собственных или заемных финансируется в основном приобретение активов; определить причины получения той или иной величины чистой прибыли, остающейся в распоряжении предприятия, а также каналы ее распределения; выявить причину уменьшения или увеличения реальных денежных средств.

"Количественная" интерпретация отчетов компании основана, главным образом, на анализе относительных показателей: доходность собственного капитала (ROE), коэффициент прибыльности, оборачиваемость активов, доходность совокупных активов(ROTA), леверидж.

Важным является не столько количественное значение этих показателей, сколько динамика их изменения. Для выяснения того, под влиянием каких причин происходит изменение ROE, рассчитывается и анализируется совокупность "вспомогательных показателей". Уровень и динамика показателя прибыльности зависит от:

- уровня цен на продукцию;

- качества проданной продукции;

- затрат на производство и реализацию продукции;

- действующей системы налогообложения и сумм выплат по процентам и другим обязательным платежам, то есть от всего, что влияет на прибыль.

Не уменьшающаяся величина этого коэффициента свидетельствует о том, что предприятие контролирует уровень затрат (поскольку снижение затрат на производство единицы продукции превышает прибыльность) и поддерживает соответствующий уровень цен (что свидетельствует о конкурентоспособности продукции). В дополнение проводится анализ удельного веса переменных и постоянных затрат в издержках производства и реализации продукции, а также динамику их изменения. При прочих равных условиях менее рискованным для инвестора будут вложения в то предприятие, где доля переменных затрат выше, чем постоянных.

Оценить изменение показателя оборачиваемости всех активов можно с помощью следующих показателей: периоды оборачиваемости запасов, дебиторской и кредиторской задолженности, денежных средств.

Если показатель оборачиваемости активов дает оценку доходности активов, то оценить их прибыльность можно с помощью показателя ROTA.

Третьим сомножителем в анализе доходности собственного капитала является показатель финансового левериджа, который характеризует соотношение заемных и собственных средств предприятия. Среди коэффициентов, характеризующих данный показатель, находятся: степень финансирования активов за счет собственного и заемного капитала; коэффициенты зависимости, достаточности оборотного капитала и мгновенной оценки.

Анализ, проведенный с помощью разработанной методики, даст инвестору самую полную картину о финансовом состоянии действующего предприятия и позволит сделать выводы об эффективном вложении инвестиционных средств в данное предприятие.

Анализ структуры и технических аспектов инвестиций

Для анализа структуры инвестиций используются показатели:

- доходность капитальных вложений;

- норма вклада;

- сила операционного рычага;

- сила финансового рычага;

- средневзвешенная стоимость капитала.

Детали технического анализа будут зависеть от состава компонентов проекта, но обычно при техническом анализе анализируются факторы:

- размер компонентов проекта и их взаимоотношения;

- состав и надежность поставляемых технических средств;

- пригодность и доступность плана для места размещения проекта;

- доступность и качество требуемых проекту ресурсов, включая квалификацию рабочей силы и руководящих кадров;

- уровень сервиса и надежность существующей инфраструктуры, которую будет использовать проект;

- предлагаемые методы осуществления и эксплуатации проекта;

- процедуры заключения контрактов и механизм приобретения материалов, оборудования, услуг и т.д.;

- сроки, фазы и выполнимость графика осуществления проекта;

- фазы получения результатов проектов и желание заинтересованных лиц участвовать в работе над проектом;

- соотношение полных затрат на материалы ( или услуги) из местных и иностранных источников;

- рабочий план внедрения проекта и система регулирования затрат;

- страхование финансовых материалов и производственных мощностей;

- степень риска внедрения проекта;

- поправки на физические, ценовые факторы, оборотные средства и курсы валют.

Анализ коммерческих аспектов

Для всех инвестиционных проектов, включая и те, для которых главное – использование имеющихся ресурсов, анализ рынка является ключевой задачей в определении границ инвестиций, возможных производственных программ, необходимых технологий, а зачастую и в выборе месторасположения.

Спрос и анализ рынка должны быть тщательно структурированы и спланированы, для того чтобы получать необходимую информацию вовремя и без дополнительных расходов, а кроме того, для определения возможных маркетинговой и производственной стратегий, требуемых для достижения основных целей предприятия.

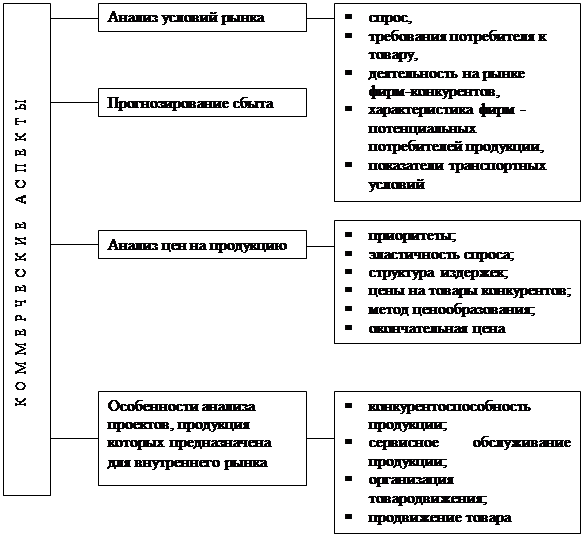

Анализ коммерческих аспектов проектов имеет целью оценку инвестиций с точки зрения перспектив конечного рынка для продукции (услуг) и состоит из стадий, приведенных на рис. 2.

|

Рисунок 2 – Анализ коммерческих аспектов

Оценка общей стоимости инвестиций

Оценка общей стоимости инвестиций позволит инвестору учесть два основных принципа оценки стоимости капитала:

- ожидаемая прибыль включает оценку риска денежных потоков. Этот принцип необходимо учитывать потому, что уровень дохода должен отражать разницу в степени риска вложений;

- согласованность применения дисконтированной ставки и денежных потоков. Определение стоимости всех инвестиций можно представить в двух видах: путем определения средневзвешенной ожидаемого дохода от инвестиций и путем определения скорректированной текущей стоимости.

Оценка финансовых и экономических аспектов

Первостепенную важность в оценке инвестиционного проекта имеет надежность оцениваемых данных инвестиционного проекта. Для сведения к минимуму неопределенности в отношении надежности данных проекта, финансовый анализ должен охватывать все аспекты, связанные с решениями об инвестициях и финансировании.

Цифры, содержащиеся в Балансе, Отчете о финансовых результатах и Отчете о движении денежных средств предприятия дают значительное количество информации в абсолютных величинах. Для анализа финансовых аспектов проекта используют несколько общеизвестных показателей.

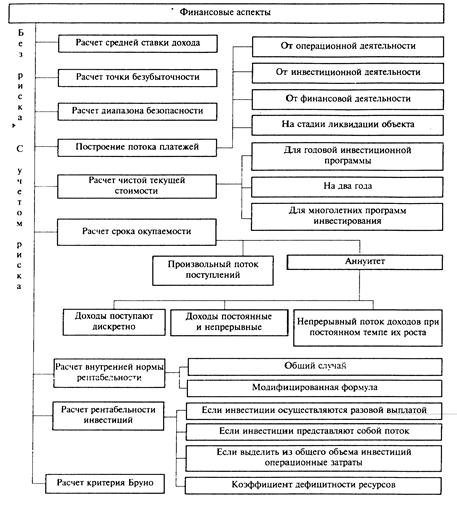

На рисунке 3 представлен систематизированный подход к оценке финансовых аспектов.

Экономический анализ часто объединяют с финансовым, но это не совсем правильно, так как цель финансового анализа – выявить средства, за счет которых будет максимизирована прибыль от проекта. Экономические те аспекты учитывают только те затраты и выгоды, которые понесет или общество в целом.

Рисунок 3 – Финансовые аспекты анализа

Анализ институциональных аспектов

Институциональная экспертиза эффективности инвестиционного проекта призвана провести экспертизу организационной сети. Для начала должно быть проведено исследование происхождения проекта и его задач, далее оценены взаимоотношения с национальными финансовыми программами. Немаловажным является:

- определение организационной стратегии внешних финансовых организаций по отношению к проекту;

- анализ каналов отчетности;

- оценка характера и полноты полномочий руководящего состава, инструкций гражданских служб и правил составления бюджета и закупок.

При проверке качества составленного календарного плана осуществления организационных изменений важно определить: является ли график достаточно гибким для адаптации методов осуществления к новым условиям. На этом этапе анализа инвестиционного проекта в целом происходит согласование всех вопросов, связанных с инвестициями, с государственными и местными органами. Кроме того, инвестор проверяет наличие:

- разрешений на строительство, использование коммуникаций, местной инфраструктуры, на право заниматься необходимой деятельностью;

- квот и лицензий на ввоз сырья, материалов, полуфабрикатов, на использование энергоресурсов, экспорт готовой продукции.

Следующим шагом на пути учета институциональных аспектов может быть проверка решения юридических вопросов:

- регистрации предприятия (при необходимости), открытие счета и др.;

- получение разрешения на открытие в банке (при необходимости за границей) счета для накопления денег от продаж продукции для возвращения кредита;

- проверка условий и требований для эффективного руководства проектом и плодотворных взаимоотношений с местными институтами власти и управления.

Оценка экологических аспектов

Экологическая оценка проекта должна установить прежде всего соответствие проекта требованиям законодательных актов и других нормативных документов, касающихся допустимого негативного влияния на окружающую среду. При превышении установленных нормативов инвестор должен проверить наличие рассчитанных путей его уменьшения, чтобы проект стал экологически приемлемым. Инвестору следует предвидеть компенсирующие мероприятия и убытки, которые не удастся компенсировать, а также убедиться, что проект обеспечен соответствующими разрешениями от органов охраны окружающей среды. В данной методике анализа эффективности инвестиционных проектов также осуществляется количественная оценка возможных убытков и выгод, связанных с принятием экологический предложений по проекту и альтернативных решений (табл. 3).

Таблица 3 – Стоимостная оценка экологических последствий

| Влияние проекта на окружающую среду | Стоимостная оценка влияния |

| Проект имеет неумышленные вредные последствия для другой производящей системы |

- идентификация влияния проекта на производительность; - исследование и измерение последствий для производительности "с проектом" и "без проекта"; - прогнозирование графика изменений производительности, "правильности" применимых цен и любых ожидаемых изменений относительных цен во времени |

| Потерян доход от из-за медицинских расходов |

- установление причинно-следственной связи и чистых затрат благосостояния; - определение чистого повышения производительности труда работников или их заработков (либо снижение заболеваемости); - определение чистой социальной стоимости экономии затрат на медицинское обслуживание |

| Влияние проекта на окружающую среду | Стоимостная оценка влияния |

| В процессе реализации проекта используются уникальные природные ресурсы | - оценивается неполученный доход от других способов использования ресурса |

| Утрачены услуги, связанные с окружающей средой | - расчет затрат на дополнительные проекты, которые обеспечат замену утраченных услуг |

В рамках экологического анализа проводится расчет вредных воздействий. Если имеется соответствующая база данных, то необходимо сопоставить: предполагаемые затраты на восстановление поврежденных случае ухудшения экологической обстановки активов; планируемые затраты на проведение профилактических мероприятий по предупреждению катастрофы.

Результат такого сопоставления даст возможность проанализировать целесообразность проведения мероприятий, уменьшающих или сводящих к нулю вероятность будущего ущерба.

Социальные аспекты оценки привлекательности проекта предполагают анализ: социокультуры и демографии региона; социальной организации; приемлемости для местной культуры.

1.4 Заключительный анализ инвестиционных проектов

Заключительный анализ эффективности инвестиционного проекта проводится по пунктам Этапа 3 (рис. 1). При принятии инвестором решения о целесообразности инвестиционного проекта необходимо учесть возможный риск. Некоторые факторы риска представлены в табл. 4.

Таблица 4 – Определение рисков

| 1 Риски, относящиеся к общей ситуации в Украине |

- политическая нестабильность; - существующая и будущая правовая база для инвесторов; - перспективы экономики в целом; - финансовая нестабильность. |

| 2 Риски периода проектирования и строительства |

- увеличение ставок по кредитам; - увеличение срока строительства; - невыполнение сроков ввода в эксплуатацию производственных мощностей; - несоответствие проекта спецификации; - несоответствие проектной сметы и стоимости строительства рассчитанной сумме инвестиций |

| 3 Риски эксплуатационного периода: | |

| 3.1 Производственные риски |

- увеличение текущих издержек; - срыв графика поставок сырья, материалов, технологического оборудования и топливно-энергетических ресурсов; - новые требования по экологии; - недостача трудовых ресурсов; - изменение условий транспортирования |

| 3.2 Рыночные риски |

- изменение спроса на продукцию; - потеря позиций на рынке; - изменение качественных признаков продукции; - появление конкурентной продукции; - несвоевременность выхода на рынок. |

Формализованное описание неопределенности

Для наиболее полного анализа крупных проектов необходимо проводить формализованное описание неопределенности финансирования.

Под неопределенностью понимается неполнота или неточность информации об условиях реализации проекта, главным образом связанных с ними затратах и результатах.

Описание неопределенности связано с тем, что условий реализации проекта может быть множество и для каждого из них необходимо составить системы ограничений на значения основных технологических, экономических и других параметров проекта. Кроме того, отдельно должны быть указаны затраты, отвечающие разным условиям реализации проекта. Затем инвестор рассчитывает вероятности отдельных условий реализации и интервалы изменения всех показателей. Последним шагом является корректировка показателей ожидаемой эффективности проекта с учетом неопределенности реализации проекта.

Оценка проекта с помощью методов анализа риска инвестиций

К методам анализа риска относятся:

- оценка чувствительности;

- метод сценариев;

- метод "Монте-Карло".

Анализ чувствительности это техника анализа проектного риска, которая показывает, как изменится значение чистого приведенного дохода проекта при заданном изменении входной переменной при других равных условиях.

Проведение анализа чувствительности достаточно простая операция, которая легко поддается алгоритмизации, которая выполняется в следующей последовательности[7]:

1 шаг определение ключевых переменных, влияющих на значение ЧПД"

2 шаг установление аналитической зависимости ЧПД от ключевых переменных;

3 шаг расчет базовой ситуации – установление ожидаемого значения ЧПД при ожидаемых значениях ключевых переменных;

4 шаг изменение одной из переменных на необходимую аналитическую величину ( в процентах). При этом все остальные исходные переменные должны быть зафиксированы.

5 шаг расчет нового значения ЧПД и его изменения в процентах.

6 шаг расчет критических значений переменных проекта и определение наиболее чувствительных из них.

7 шаг анализ полученных результатов и формирование чувствительности ЧПД к изменениям различных исходных параметров.

Критическим значением показателя является значение, при котором чистый приведенный доход равен нулю (ЧПД=0).

Метод сценариев – это техника анализа инвестиционного риска, который дает возможность учесть как чувствительность ЧПД к изменениям исходных переменных, так и интервал, в котором находятся их допустимые значения.

Для проведения сценарного анализа необходимо иметь информацию о "плохих" множителях положения предприятия (низкий уровень продаж, низкие цены, высокие переменные затраты и т.д.).

Результаты сценарного анализа могут быть использованы для определения математического ожидания ЧПД, среднеквадратичного отклонения, вариации.

Сценарный анализ является достаточно совершенным инструментом для оценки собственного риска инвестиционного проекта, однако и этот метод не лишен недостатков. Его ограниченность состоит в том, что рассматривается всего лишь несколько дискретных значений результатов проекта, в то время как в действительности этих значений может быть неограниченно много. Более мощным инструментом анализа проектного риска является имитационное моделирование методом Монте-Карло[4].

Осуществление имитации требует достаточно эффективных программных продуктов. Первым шагом эксперимента является установление закона вероятностного распределения случайных величин исходных переменных, от которых зависит величина денежных потоков.

Для реализации случайных величин рассчитываются значения переменных, которые с ними тесно связаны, например, налоги. Так, значения переменных используются для расчета денежных потоков, ЧПД, ВНД и других характеристик.

1.5 Показатели эффективности проекта

С учетом вышеизложенных принципов рассмотрим методику оценки эффективности реальных инвестиций на основе различных показателей.

1.5.1 Чистый приведенный доход

Чистый приведенный доход позволяет получить наиболее обобщенную характеристику результата инвестирования, то есть его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой денежного потока за период эксплуатации инвестиционного проекта и суммой инвестируемых в его реализацию средств[8].

Расчет этого показателя осуществляется но формуле (1):

ЧПД = ДП-ИС, (1)

где ЧПД - чистый приведенный доход;

ДП - сумма денежного потока (в настоящей стоимости) за весь период эксплуатации инвестиционного проекта (до начала инвестиций в него). Если полный период эксплуатации до начала нового инвестирования в данный объект определить сложно, его принимают в расчетах в размере 5 лет (это средний период амортизации оборудования, после чего оно подлежит замене);

ИС - сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта.

Используемая дисконтная ставка при расчете этого показателя дифференцируется с учетом уровня риска и ликвидности.

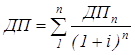

Сумму денежного потока можно представить в виде формулы (2):

, (2)

, (2)

где ДП – сумма денежного потока;

n - продолжительность инвестирования;

Дс - дисконтный множитель сложных процентов.

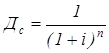

Дисконтный множитель находится по формуле (3):

, (3)

, (3)

где Дс - дисконтный множитель;

i -ставка процента.

Тогда денежный поток будет иметь вид, представленный в формуле (4):

(4)

(4)

Характеризуя показатель чистый приведенный доход, следует отметить, что он может быть использован не только для сравнительной оценки эффективности инвестиционных проектов, но и как критерий целесообразности их реализации.

Инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен "0", должен быть отвергнут, так как он не принесет инвестору дополнительный доход на вложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал инвестора.

Однако чистый приведенный доход имеет следующий недостаток: избранная для дисконтирования ставка процента (дисконтная ставка) принимается обычно неизменной для всего периода эксплуатации инвестиционного проекта. В то же время в будущем периоде в связи с изменением экономических условий эта ставка может изменяться.

Несмотря на этот недостаток, используемый показатель признан в зарубежной практике наиболее надежным в системе показателей оценки эффективности инвестиций.

1.5.2 Индекс доходности

Индекс доходности показывает относительную прибыльность проекта или дисконтированную стоимость денежных поступлений от проекта в расчете на единицу вложений[3].

Расчет индекса доходности осуществляется по формуле (5):

![]() (5)

(5)

где ИД - индекс доходности по инвестиционному проекту;

ДП - сумма денежного потока в настоящей стоимости;

ИС - сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта (при разновременности вложений также приведенная к настоящей стоимости).

Показатель "индекс доходности" также может быть использован не только для сравнительной оценки, но и в качестве критериального при принятии инвестиционного проекта к реализации.

Если значение индекса доходности меньше или равно 1, то проект должен быть отвергнут в связи с тем, что он не принесет дополнительного дохода инвестору. Следовательно, к реализации могут быть приняты инвестиционные проекты только со значением показателя индекса доходности выше 1.

Сравнивая показатели "индекс доходности" и "чистый приведенный доход", обратим внимание на то, что результаты оценки эффективности инвестиций находятся в прямой зависимости: с ростом абсолютного значения чистого приведенного дохода возрастает и значение индекса доходности и наоборот.

Кроме того, при нулевом значении чистого приведенного дохода индекс доходности всегда будет равен единице. Это означает, что как критериальный показатель целесообразности реализации инвестиционного проекта может быть использован только один (любой) из них. Но если проводится сравнительная оценка, то в этом случае следует рассматривать оба показателя: чистый приведенный доход и индекс доходности, так как они позволяют инвестору с разных сторон оценить эффективность инвестиций.

1.5.3 Период окупаемости

Период окупаемости является одним из распространенных и понятых показателей оценки эффективности инвестиций. Период окупаемости базируется на денежном потоке с приведением инвестируемых средств и суммы денежного потока к настоящей стоимости.

Расчет этого показателя осуществляется по формуле (6):

(6)

(6)

где ПО - период окупаемости вложенных средств по инвестиционному

проекту;

ИС - сумма инвестиционных средств, направляемых на реализацию инвестиционного проекта (при разновременности вложений приведения к настоящей стоимости);

ДПn - средняя сумма денежного потока (в настоящей стоимости) в периоде (при краткосрочных вложениях этот период принимается за один месяц, а при долгосрочных - за один год);

n - количество периодов.

Характеризуя показатель "период окупаемости", следует обратить внимание на то, что он может быть использован для оценки не только эффективности инвестиций, но и уровня инвестиционных рисков, связанных с ликвидностью (чем продолжительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционных рисков).

Недостатком этого показателя является то, что он не учитывает те денежные потоки, которые формируются после периода окупаемости инвестиций.

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого приведенного дохода, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости).

1.5.4 Внутренняя норма доходности

Внутренняя норма доходности является наиболее сложным из всех показателей с позиции механизма его расчета.

Внутренняя норма доходности характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств. Внутреннюю норму доходности можно охарактеризовать как дисконтную ставку, при которой чистый приведенный доход в процессе дисконтирования будет приведен к нулю[7].

Внутренняя норма доходности определяется следующими двумя методами, выбор которого зависит от количества периодов.

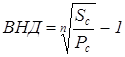

1) На один период внутренняя норма доходности рассчитывается но формуле (7):

, (7)

, (7)

где ВНД - внутренняя норма доходности;

Sc - будущая стоимость денежных средств при сложных процентах;

Рс - настоящая стоимость денежных средств при сложных процентах;

n - продолжительность инвестирования (в количестве периодов, по которым предусматривается расчет процентных платежей).

2) Если периодов больше, то внутренняя норма доходности определяется графическим методом.

Методика графического определения внутренней нормы доходности:

1 Произвольно подбирается ставка процента и определяется величина приведенного денежного потока для каждого варианта ставок.

2 Определяется значение чистого приведенного дохода для каждого варианта ставки.

3 Подбор ставки продолжаем до первого отрицательного значения чистого приведенного дохода.

4 Берутся два значения: предпоследняя и последняя ставки процента с соответствующим им значением чистого приведенного дохода. По ним строится график.

На графике: ЧПД1 - это чистый приведенный доход, соответствующий значению предпоследней ставки процента, а ЧПД2 - это чистый приведенный доход, соответствующий значению последней ставки процента.

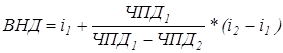

5 Методом интерполяции находим расчетное значение внутренней нормы доходности по формуле (8):

, (8)

, (8)

Характеризуя показатель "внутренняя норма доходности", следует отметить, что он наиболее приемлем для сравнительной оценки. При этом сравнительная оценка может осуществляться не только в рамках рассматриваемых инвестиционных проектов, но и в более широком диапазоне. Например, сравнение внутренней нормы доходности по инвестиционному проекту с уровнем прибыльности используемых активов в процессе текущей хозяйственной деятельности компании; со средней нормой прибыльности инвестиций; с нормой прибыльности по альтернативному инвестированию -депозитным вкладам, приобретением государственных облигаций.

Кроме того, каждая компания с учетом своего уровня инвестиционных рисков может установить для себя используемый для оценки проектов критериальный показатель внутренней нормы доходности. Проекты с более низкой внутренней нормой доходности при этом будут автоматически отклоняться как несоответствующие требованиям эффективности реальных инвестиции. Такой показатель в практике оценки инвестиционных проектов носит название "предельная ставка внутренней нормы доходности".

1.6 Показатели коммерческой эффективности

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Различают следующие показатели эффективности инвестиционного проекта:

1 Показатели коммерческой (финансовой) эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников.

2 Показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для государственного, регионального и местного бюджетов.

3 Показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

Коммерческая (финансовая) эффективность проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности[4].

Потребность в финансовом анализе вызвана следующими основными причинами:

1 Только финансовая оценка позволяет через сведение воедино в стоимостной форме всех проектных выгод и затрат создать реальную возможность для выбора наиболее эффективного варианта из имеющихся инвестиционных альтернатив.

2 В процессе такого анализа отрабатывается наиболее эффективная схема финансирования реализации конкретного проекта (с учетом действующей системы налогообложения и возможных льгот, источников и условий финансирования).

3 В процессе подготовки и осуществления предварительных расчетов для финансового анализа происходят идентификация и стоимостное выражение всех видов переменных (факторов) проекта, что подготавливает базу для анализа чувствительности.

4 Создается возможность для прогнозирования будущего финансового состояния предприятия, реализующего проект, на основе разработки стандартных форм внешней финансовой отчетности, что в свою очередь позволит отразить роль проекта в создании новых инвестиционных возможностей для расширения предприятия (реинвестиции) или росте доходов его владельцев (акционеров).

5 Разработка прогнозных стандартных форм бухгалтерской отчетности по проекту позволяет проводить внешний аудит процесса его осуществления, что особенно важно для сторонних инвесторов.

6 Подготовка всего комплекса информации для проведения финансовых расчетов позволяет проводить в дальнейшем внутренний аудит на основе сопоставления проектируемых и отчетных данных для принятия оперативных управленческих решений с целью снижения негативного воздействия произошедших изменений во внутренней и внешней среде проекта. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов. При этом в качестве эффекта на 1-м шаге выступает поток реальных денег.

При осуществлении проекта выделяется три вида деятельности:

1 Инвестиционная;

2 Операционная;

3 Финансовая.

В рамках каждого вида деятельности происходит приток П(t) и отток O(t) денежных средств.

Притоком денежных средств называют результаты, связанные с реализацией продукта проекта, и средства, полученные от реализации или продажи основных фондов на последнем шаге проекта.

Отток денежных средств по проекту - это сумма инвестиций, необходимая для приобретения основного капитана (земля, здания, сооружения, оборудование, нематериальные активы) и оборотных средств (приобретение сырья, материалов, комплектующих), необходимых для запуска производства.

1.6.1 Поток реальных денег

Потоком реальных денег Ф(t) называется разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета). Данный показатель рассчитывается по формуле (9):

Ф(t) = (П1(t) – О1(t)) +(П2(t) – О2(t)) = Ф1(t)+Ф2(t) (9)

где Ф(t) – поток реальных денег;

П1(t), О1(t) -приток и отток денежных средств от инвестиционной

деятельности;

П2(t), О2(t) -приток и отток денежных средств от операционной деятельности;

Ф1(t), Ф2(t) - поток реальных денег от инвестиционной и операционной деятельности.

При расчете потоков реальных денег следует иметь в виду принципиальное отличие понятий притоков и оттоков реальных денег от понятий доходов и расходов. Существуют определенные номинально денежные расходы, такие как обесценение активов и амортизация основных средств, которые уменьшают чистый доход, но не влияют на потоки реальных денег, так как номинально-денежные расходы не предполагают операций по перечислению денежных сумм.

Все расходы вычитаются из доходов и влияют на сумму чистой прибыли, но не при всех расходах требуется реальный перевод денег. Такие расходы не влияют на поток реальных денег.

С другой стороны, не все денежные выплаты, влияющие на поток реальных денег, фиксируются на расходы. Например, покупка имущества или товарно-материальных запасов связана с оттоком реальных денег, но не является расходом.

1.6.2 Сальдо реальных денег

Сальдо реальных денег b(t) - это разность между притоком и оттоком денежных средств от инвестиционной, операционной и финансовой деятельности на каждом шаге расчета. Сальдо реальных денег рассчитывается по формуле (10):

b(t) = Ф1(t) + Ф2(1) + Ф3(1), (10)

где b(t) сальдо реальных денег;

Ф3 (t) - поток реальных денег от финансовой деятельности.

Расчет потока реальных денег от финансовой деятельности представлен в формуле (11):

Ф3(t) = П3(t) – О3(t) (11)

где П3(t), О3(t) – приток и отток денежных средств от финансовой деятельности.

Под притоком денежных средств от финансовой деятельности понимается собственный капитал (акции, субсидии) и заемные средства (краткосрочные и долгосрочные кредиты) на каждом шаге расчета.

В состав оттока денежных средств входят суммы, возвращаемых ему заемных средств (выплата дивидендов, погашение задолженностей по кредитам) на каждом шаге расчета.

В состав оттока денежных средств входят суммы, возвращаемых ему заемных средств (выплата дивидендов, погашение задолженностей по кредитам) на каждом шаге расчета.

1.6.3 Сальдо накопленных реальных денег

Сальдо накопленных реальных денег - это наращение результатов сальдо реальных денег по шагам проекта. Сальдо накопленных реальных денег определяется по формуле (12):

(12)

(12)

Положительное сальдо накопленных реальных денег составляет свободные денежные средства на t-ом шаге.

Необходимым критерием принятия инвестиционного проекта является положительность сальдо накопленных реальных денег в любом временном интервале, где данный участник осуществляет затраты или получает доходы. Отрицательная величина сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности.

2 АНАЛИЗ ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА НА АОЗТ "ШВЕЯ"

2.1 Краткая характеристика анализируемого предприятия

Акционерное общество закрытого типа "Швея" – это предприятие больше чем с 60-летней историей, богатым опытом в разработке и изготовлении швейных изделий, высокой культурой производства, техническим оснащением, сильной технологической базой, классифицированными специалистами, с численностью работающих около 800 человек.

Предприятие остается одним из крупнейших предприятий Украины, которое занимает надлежащее место на рынке товаров народного потребления.

Структура и организация управления предприятием и производственными процессами представлена в Приложении А.

С 1989 года предприятие успешно работает с зарубежными фирмами Канады, Италии, Германии, Турции, Америки.

В настоящее время партнерами фабрики являются американская фирма "Филлипс Ван Хойзен" и немецкая фирма "Лего".

Коллектив акционерного общества внедряет современное оборудование и новые технологии для достижения предприятием европейского уровня.

В рыночных условиях содержание технологической работы основательно меняется. Свободное формирование экономических связей, рыночные цены вынуждают оперативно налаживать выпуск конкурентоспособной продукции, и на этой основе повышать эффективность производства. Поэтому свою техническую политику АОЗТ "Швея" сориентировало на внедрение современных технологий по выпуску высококачественной продукции.

Производственный процесс изготовления швейных изделий осуществляется в одном трехэтажном здании, в котором расположены:

o экспериментальный цех;

o подготовительный цех;

o раскройный цех;

o два пошивочных цеха;

o участок влажно-тепловой обработки;

o склад готовой продукции.

Современное технологическое оборудование, которое отвечает мировому техническому уровню, дает возможность постоянно усовершенствовать технологию и расширять ассортимент продукции, удовлетворять запросы самого требовательного покупателя и партнера.

Эффективная работа по пошиву сложных, постоянно меняющихся моделей была бы невозможна без технических средств, позволяющих ускорить процесс подготовки моделей и раскроя ткани. Для этого на фабрике внедрен специализированный программный комплекс САПР "Ассоль" в составе:

ü АРМ "Конструктор",

ü АРМ "Раскладчик",

ü АРМ "Лекальщик",

ü АРМ "Технолог".

Реализация швейных изделий внутреннего рынка осуществляется через торговую сеть нескольких областей Украины (торговые организации Киева, Донецка, Днепропетровска, Полтавы, Харькова, Луганска и других городов), а также силами предприятия. Для увеличения объема производства и изучения покупательского спроса на предприятии открыт фирменный магазин и торговый киоск с ограниченной ответственностью, частные фирмы.

Производственная деятельность предприятия происходит при разлаженной системе производственных связей. Так, сырьевая база для АОЗТ "Швея" в Украине совершенно отсутствует. При пошиве сорочек мужских и легкого женского ассортимента используется около 90% импортной ткани Голландии, Польши, Индии, Китая, Германии, приобретаемой через оптовые частные фирмы.

Ткани на сорочку мужскую в Украине не производятся.

На внешнем и внутреннем рынках изделия АОЗТ "Швея" конкурентоспособны по таким показателям:

- качество пошива;

- технология изготовления;

- цена изделия.

Цель инвестиционного проекта – повышение конкурентоспособности швейной продукции и увеличение объемов ее продаж, как на внутреннем, так и на внешнем рынках[9].

Инвестиционный проект реализовывается в основном за счет реинвестиции собственной прибыли и амортизационных отчислений на общую сумму 5 712 тыс. грн.

Дата начала реализации проекта – 2004 год.

Перечень оборудования согласно инвестиционного проекта представлен в Приложении Б, а собственные средства АОЗТ "Швея", выделенные на реализацию инвестиционного проекта, вносятся в период до 2008 года, т.е. до конца реализации проекта.

Реализация данного инвестиционного проекта позволит:

1) снизить себестоимость выпускаемых швейных изделий за счет приобретения высокопроизводительного швейного оборудования и новых технологий;

2) сохранить 797 рабочих мест и создать 20 новых;

3) обеспечить безубыточность поставок внутри страны и на экспорт и завоевать новые рынки сбыта;

4) производить изделия легкой промышленности, конкурентоспособные по ценам и соответствующие международным стандартам качества.

2.2 Анализ эффективности реализации инвестиционного проекта на АОЗТ "Швея"

Эффективность реализации инвестиционного проекта на АОЗТ "Швея" проведем по показателям коммерческой эффективности, учитывающие финансовые последствия реализации проекта для его непосредственных участников.

Коммерческая эффективность проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности АОЗТ "Швея" после реализации проекта.

При осуществлении проекта выделяется три вида деятельности: инвестиционная, операционная и финансовая. В рамках каждого вида деятельности происходит приток и отток денежных средств. Разность между ними представляет собой результат деятельности – инвестиционной, операционной и финансовой.

Расчет результатов от инвестиционной, операционной и финансовой деятельности приведены ниже.

2.3. Определение суммы инвестиций

1. Результаты инвестиционной деятельности предприятия включают в себя следующие виды доходов и затрат:

а) Вложения в инвестиции, (т.е. в оборудование) по годам реализации проекта. Причем на последнем году реализации проекта произведен пересчет суммы инвестируемых средств на величину чистой ликвидационной стоимости.

Рассчитаем чистую ликвидационную стоимость внедряемого оборудования через 5 лет.

1. Определим рыночную стоимость:

Рс = 10% * Цоб, (13)

где Рс рыночная стоимость оборудования, тыс. грн.

Цоб цена оборудования, тыс. грн.

Рс = 0,1 * 5712,0 = 571,2 тыс. грн.

2. Определим затраты по ликвидации:

Зл = 5% * Рс; (14)

Зл = 0,05*571,2 = 28,56 тыс. грн.

3. Определим операционный доход как разницу между рыночной стоимостью оборудования и затратами по его ликвидации:

ОД = Рс - Зл = 571,2 – 28,56 = 542,64 тыс. грн.

4. Налог на прибыль составит:

Н = ОД * 0,3 = 542,64 * 0,3 = 162,79 тыс. грн.

5. Чистая ликвидационная стоимость определяется как разность операционного дохода и налога на прибыль:

ЧЛС = ОД Н = 542,64 – 162,79 = 379,85 тыс. грн.

б) Прирост оборотного капитала

Расчет потребностей в оборотном капитале имеет особую важность, поскольку заставляет предприятие, инвестора и финансовые организации подумать о средствах, необходимых для финансирования реализации проекта.

На рис. 4 показан аналитический блочный баланс предприятия, с помощью которого определим оборотный капитал предприятия[10].

Активы Пассивы

|

|

СОБСТВЕННЫЙ КАПИТАЛ | |||

| ДОЛГОСРОЧНОЕ ЗАИМСТВОВАНИЕ | ||||

|

ОБОРОТНЫЕ АКТИВЫ |

||||

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

Рисунок 4 - Схема определения оборотного капитала предприятия

Оборотный капитал предприятия представляет собой разницу между двумя аналитическими блоками Баланса предприятия: оборотными активами и краткосрочными обязательствами предприятия:

ОК= ОА КО, (15)

где ОК – оборотный капитал;

ОА – оборотные активы;

КО – краткосрочные обязательства.

Прирост оборотных средств в 2004 году по АОЗТ "Швея" составил:

∆ ОК = (ОА к.г. КО к.г.) - (ОА н.г. – КО н.г.),

где ∆ ОК – прирост оборотного капитала;

ОА н.г., ОА к.г. величина оборотных активов на начало и конец года;

КО н.г., КО к.г. величина краткосрочных обязательств на начало и конец года.

∆ ОК = (1358 – 622) (1380 – 496) = -148 тыс. грн.

Ежегодно величина оборотного капитала возрастает на величину чистой прибыли, полученной от реализации инвестиционного проекта на предприятии.

Результат от инвестиционной деятельности предприятия в результате реализации инвестиционного проекта представим в виде таблицы (табл. 6)

Таблица 6 – Инвестиционная деятельность по проекту

| Показатели | Значения по годам реализации проекта, тыс. грн. | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

1 Оборудование |

-599,0 | -316,0 | -454,5 | -751,3 | -373,8 |

| 2 Прирост оборотного капитала | -148,0 | -431,0 | -292,5 | -984,2 | -1361,7 |

|

3 Всего инвестиций Ф1(t) (п. 1+ п. 2) |

-747,0 | -747,0 | -747,0 | -1735,5 | -1735,5 |

2.4 Определение результатов операционной и финансовой деятельности

1 Результат от операционной деятельности предприятия равен сумме величин чистой прибыли и амортизации:

Ф2(t) = Пч + Аг, (16)

где Ф2(t) – результат от операционной прибыли;

Пч – чистая прибыль от реализации продукции, тыс. грн.;

Аг амортизация оборудования.

Данные для расчета результата от операционной деятельности, в частности величины расходов при реализации инвестиционного проекта на АОЗТ "Швея" взяты из бизнес-плана АОЗТ "Швея" (табл. 7).

Таблица 7 – Ожидаемые расходы при реализации проекта, тыс. грн.

| Статьи затрат | Годы реализации проекта | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| Затраты, всего: | 6250,8 | 7854,1 | 9053,1 | 12222,7 | 12222,7 |

Заработная плата |

3431,0 | 4328,0 | 4965,0 | 6732,0 | 6732,0 |

| Начисление 37,5% | 1286,6 | 1623,0 | 1861,9 | 2524,5 | 2524,5 |

| Энергетика (газ, эл/энергия) | 571,0 | 813,0 | 1030,0 | 1540,0 | 1540,0 |

| Сырье и материалы | 171,2 | 232,3 | 243,1 | 253,2 | 253,2 |

| Накладные расходы | 393,6 | 423,0 | 468,0 | 580,0 | 580,0 |

| Прочие расходы | 125,4 | 142,5 | 152,0 | 167,0 | 167,0 |

| Амортизация | 272,0 | 292,3 | 333,1 | 426,0 | 426,0 |

Результаты от операционной деятельности АОЗТ "Швея" в результате реализации инвестиционного проекта представлены в таблице 8.

Таблица 8 – Операционная деятельность по проекту

| Показатели |

Значения по годам реализации проекта |

||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

1 Объем реализации, тыс. шт. |

980,0 | 1080,0 | 1180,0 | 1280,0 | 1380,0 |

| 2 Цена единицы продукции, грн. | 7,5 | 8,5 | 9,5 | 12,5 | 13,5 |

|

3 Выручка от реализации, тыс. грн. (п.1 * п.2) |

7350,0 | 9180,0 | 11210,0 | 16000,0 | 18630,0 |

|

4 Затраты всего, тыс. грн. ( п. 4.1 ч п. 4.7) |

6250,8 | 7854,1 | 9053,1 | 12222,7 | 12222,7 |

| в том числе: | |||||

| 4.1 Заработная плата, тыс. грн. | 3431,0 | 4328,0 | 4965,0 | 6732,0 | 6732,0 |

| 4.2 Начисления 37,5%, тыс. грн. | 1286,6 | 1623,0 | 1861,9 | 2524,5 | 2524,5 |

| 4.3 Сырье и материалы, тыс. грн. | 571,0 | 813,0 | 1030,0 | 1540,0 | 1540,0 |

| 4.4 Энергетика (газ, эл/энергия), тыс. грн. | 171,2 | 232,3 | 243,1 | 253,2 | 253,2 |

| 4.5 Накладные расходы, тыс. грн. | 393,6 | 423,0 | 468,0 | 580,0 | 580,0 |

| 4.6 Прочие расходы. тыс. грн. | 125,4 | 142,5 | 152,0 | 167,0 | 167,0 |

| 4.7 Амортизация, тыс. грн. | 272,0 | 292,3 | 333,1 | 426,0 | 426,0 |

|

5 Прибыль до налогообложения, тыс. грн. (п. 3 – п. 4) |

827,2 | 1033,6 | 1823,8 | 3351,3 | 5981,3 |

|

6 Налог на прибыль, тыс.грн. (п.5 * 0,3) |

248,2 | 310,1 | 547,1 | 1005,4 | 1794,4 |

|

7 Чистая прибыль, тыс.грн. (п. 5 – п. 6) |

579,0 | 723,5 | 1276,7 | 2345,9 | 4186,9 |

|

8 Всего результат от операционной деятельности Ф2(t), тыс. грн. (п. 4.7 + п. 7) |

851,0 | 1015,8 | 1609,8 | 2771,9 | 4612,9 |

2. В период реализации проекта недостаточно определить общую сумму необходимых финансовых средств и источники финансирования. Распределение во времени притока средств (акционерный капитал, долгосрочные и краткосрочные ссуды, поступления от продаж, кредиторская задолженность и т.д.) должно быть синхронизировано с различными расходами (оттоком реальных денег), связанными с инвестициями. Если это распределение финансовых потоков во времени не сделано должным образом, проект может переживать периоды накопления финансовых излишков (не используемых, но требующих уплаты процентов) или испытывать неожиданную нехватку средств и проблемы с ликвидностью. В последнем случае возможны серьезные финансовые последствия, вынуждающие, например, занимать на короткое время средства, обычно под более высокие ссудные проценты, или могут возникать задержки в реализации проекта.

Результат финансовой деятельности АОЗТ "Швея" представлен в таблице 9.

Таблица 9 Финансовая деятельность по проекту

| Показатели |

Значения по годам реализации проекта, тыс. грн. |

||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

1 Собственный капитал |

148,0 | 431,0 | 292,5 | 984,2 | 1361,7 |

| 2 Вложение собственных средств | 599,0 | 316,0 | 454,5 | 751,3 | 373,8 |

|

3 Результат финансовой деятельности Ф3(t) (п. 1+ п. 2) |

747,0 | 747,0 | 747,0 | 1735,5 | 1735,5 |

2.5 Показатели коммерческой эффективности реализации инвестиционного проекта

Значения потока реальных денег, сальдо реальных денег, сальдо накопленных реальных денег определены в таблице 10.

Таблица 10 – Показатели коммерческой эффективности

| Показатели | Значения по годам реализации проекта, тыс. грн. | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

1 Результат инвестиционной деятельности Ф1(t) |

-747,0 | -747,0 | -747,0 | -1735,5 | -1735,5 |

|

2 Результат операционной деятельности Ф2(t) |

851,0 | 1015,8 | 1609,8 | 2771,9 | 4612,9 |

|

3 Поток реальных денег Ф(t) (п. 1+ п. 2) |

104,0 | 268,8 | 862,8 | 1036,4 | 2877,9 |

|

4 Результат финансовой деятельности Ф3(t) |

747,0 | 747,0 | 747,0 | 1735,5 | 1735,5 |

|

5 Сальдо реальных денег (п. 3 + п. 4) |

851,0 | 1015,8 | 1609,8 | 2771,9 | 4612,9 |

| 6 Сальдо накопленных реальных денег | 851,0 | 1866,8 | 3476,6 | 6248,5 | 10861,4 |

|

7 Дисконтный множитель Дс (12%) |

0,885 | 0,783 | 0,693 | 0,613 | 0,543 |

|

8 Дисконтированная инвестиционная деятельность Ф1(t)*Дс (п. 1 * п. 7) |

-661,1 | -584,9 | -517,7 | -1063,9 | -942,1 |

|

9 Дисконтированная операционная деятельность Ф2(t)*Дс(п. 2 * п. 7) |

753,2 | 795,4 | 1115,6 | 1699,2 | 2504,8 |

| 10 Дисконтированный поток реальных денег (п. 3 * п. 7) | 92,1 | 210,5 | 597,9 | 635,3 | 1562,4 |

Дисконтированная сумма потока реальных денег за весь период эксплуатации проекта составит чистый приведенный доход:

ЧПД баз = 92,1+210,5+597,9+635,3+1562,4 = 3098,2 тыс. грн.

Для определения индекса доходности воспользуемся формулой (6):

ИД баз = 6868,1 / 3769,6 = 1,82

Период окупаемости определяется по формуле (7):

ПО баз = 3769,6/(6868,1 / 5) = 2,74 года

2.6 Графический метод определения ВНД

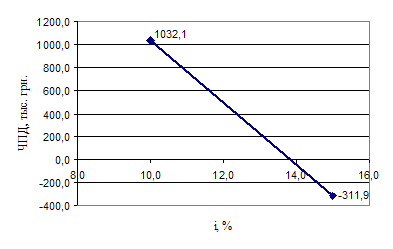

Внутренняя норма доходности определяется следующим образом:

Произвольно подбирается ставка процента. Решение представим в виде таблицы 11.

Таблица 11 – ЧПД для каждого варианта ставок

| Ставка процента, % |

Денежный поток в настоящей стоимости, тыс. грн.

|

Чистый приведенный доход, тыс. грн.

|

| 5 |

10861,4 / (1+0,05)5 = 8510,2 |

8510,2 – 5712,0 = 2798,2 |

| 10 |

10861,4 / (1+0,10)5 = 6744,1 |

6744,1 – 5712,0 = 1032,1 |

| 15 |

10861,4 / (1+0,15)5 = 5400,1 |

5400,1 – 5712,0 = -311,9 |

Берется предпоследняя и последняя ставка процента. По этим данным строится график, представленный на рисунке 5.

3 методом интерполяции находим точное значение внутренней нормы доходности по формуле (8)

ВНД = 10 + (1032,1 /(1032,1 +311,9))* (15 –10) = 13,84%.

|

Рисунок 5 - Графическое определение внутренней нормы доходности

Расчеты показали, что чистый приведенный доход является положительной величиной, и составил 3098,2 тыс. грн., а это, в свою очередь, свидетельствует об эффективности реализации данного проекта. Сальдо накопленных реальных денег является положительным в каждом временном интервале, что позволит предприятию реинвестировать свои средства. Период окупаемости составил 2,74 года, внутренняя норма доходности 13,84%. Динамика затрат и выручки, денежного потока, потока реальных денег и коммерческой эффективности проекта приведена в Приложении В.

В процессе реализации инвестиционного проекта могут возникать различного рода неопределённости и риски. Они будут оказывать влияние на конечный результат проекта. Для того чтобы иметь возможность управлять риском, необходимо провести анализ чувствительности (устойчивости) проекта.

3 АНАЛИЗ РИСКОВ ПО ПРОЕКТУ. РЕКОМЕНДАЦИИ ПО СНИЖЕНИЮ РИСКОВ

Инвестиционные проекты по определению своему относятся к будущему, которое аналитик не может прогнозировать с уверенностью. Поэтому анализ проекта должен проводиться с учетом риска и неопределенности.

Под неопределённостью понимается неполнота и неточность информации об условиях реализации проекта, в том числе - связанных с ними затратах и результатах.

Неопределённость, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий характеризуется понятием риск.

Классификация рисков:

1 Внешние непредсказуемые риски:

1.1 Неожиданные государственные меры регулирования;

1.2 Природные катастрофы: наводнения, землетрясения, штормы;

1.3 Преступления: вандализм, саботаж, терроризм, рэкет;

1.4 Непредсказуемые внешние эффекты: экологические, социальные;

1.5 Срывы: в финансировании, из-за банкротства подрядчиков, из-за ошибок при определении целей проекта.

2 Внешние предсказуемые риски:

2.1 Рыночные риски;

2.2 Операционные риски;

2.3 Недопустимые экологические воздействия;

2.4. Отрицательные социальные последствия;

2.5. Изменение валютных курсов;

2.6. Нерасчётная инфляция;

2.7. Налогообложение.

3. Внутренние технические риски:

3.1 Срывы планов работ;

3.2 Перерасход средств;

4. Технические риски:

4.1. Изменение технологии;

4.2 Ухудшение качества и производительности производства;

4.3 Ошибки при составлении документации.

5 Правовые риски:

5.1 Отсутствие патентов, лицензий, невыполнение контрактов;

5.2 Судебные процессы с партнёрами, не принимающими участие в проекте;

5.3 Другие чрезвычайные обстоятельства.

6 Страхуемые риски.

В связи с вышесказанным одной из основных задач в период реализации инвестиционного проекта на АОЗТ "Швея" является составления перечня наиболее существенных, и, в первую очередь, неопределенных рисков [9] (табл. 12)

Таблица 12 - Перечень рисков в ходе реализации проекта на АОЗТ "Швея"

| Риски по проекту | Отрицательное влияние на прибыль |

| Финансово-экономические риски | |

| Неустойчивость спроса на продукцию | Падение спроса в связи с ростом цен |

| Рост налогов | Уменьшение чистой прибыли |

| Увеличение производства у конкурентов на внутреннем и внешнем рынках | Падение объемов продаж или снижение цены |

| неплатежеспособность потребителей на внутреннем рынке | Падение объемов продаж, уменьшение прибыли |

| Рост цен на сырье и материалы | Снижение прибыли из-за роста цен |

| Технические риски | |