Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Контрольная работа: "Правило 72-х". Критерий PVP. Виды инфляции

Контрольная работа: "Правило 72-х". Критерий PVP. Виды инфляции

Содержание

1. Поясните «правило 72-х»

2. В чем заключается логика критерия PVP?

3. Виды инфляции в зависимости от принимаемых форм

4. Основные методы количественного анализа проектных рисков

5. Задача №1

6. Задача №2

7. Задача №3

8. Задача №4

9. Задача№5

Список использованных источников

1. Поясните «правило 72-х»

В финансовых расчетах нередко возникает необходимость определить, за какой срок произойдет удвоение имеющейся суммы, если процентная ставка (например банковского депозита) не изменяется, а капитализация процентов происходит один раз в год.

И в этом случае может быть использовано так называемое «правило семидесяти двух».

Согласно которому, для определения примерного количества лет, за которое произойдет удвоение суммы, достаточно разделить 72 на величину ставки в процентах:

Срок удвоения (в годах) =![]() ,

,

где r - годовая процентная ставка.

Например, удвоение суммы вклада при четырехпроцентной ставке произойдет за 18 (72/4) лет, а при 12-процентной всего за 6 лет (72/12).

2. В чем заключается логика критерия PVP?

Критерий PVP - период времени, в течение которого рассчитанная нарастающим итогом положительная сумма текущей приведенной стоимости денежных поступлений от реализации инвестиционного проекта становится равной текущей стоимости затрат капитала.

Этот критерий используется для оценки уровня инвестиционного риска, чем больше период окупаемости PVP, тем выше риск инвестиционного проекта.

3. Виды инфляции в зависимости от принимаемых форм

Различают следующие виды и формы инфляции.

1). По степени проявления:

• ползучая инфляция инфляция, выражающаяся в постепенном длительном росте цен, когда среднегодовой темп прироста цен составляет 5—10%;

• галопирующая инфляция инфляция в виде скачкообразного роста цен, когда среднегодовой темп прироста цен составляет от 10 до 50%;

• гиперинфляция инфляция с очень высоким темпом роста цен, когда рост цен превышает 100% в год.

2). По способам возникновения:

• административная инфляция инфляция, порождаемая административно-управляемыми ценами;

• инфляция издержек инфляция, проявляющаяся в росте цен на факторы производства (в частности ресурсы), вследствие чего растут издержки производства и обращения, а с ними и цены на производимую продукцию;

• инфляция спроса инфляция, проявляющаяся в превышении спроса над предложением, что, безусловно, ведет к росту цен;

• инфляция предложения инфляция, проявляющаяся в росте цен, обусловленном увеличением издержек производства в условиях недоиспользования производственных ресурсов;

• импортируемая инфляция инфляция, вызываемая воздействием внешних факторов, например, чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

• кредитная инфляция инфляция, вызванная чрезмерной кредитной экспансией.

3). По формам проявления инфляция бывает:

• открытой — т.е. инфляция за счет свободного (открытого) роста цен потребительских товаров и производственных ресурсов;

• скрытой (подавленной) когда инфляция возникает вследствие товарного дефицита, сопровождающегося стремлением государства удержать цены на прежнем уровне.

4. Основные методы количественного анализа проектных рисков

Наиболее распространенными методами количественного анализа проектных рисков являются статистические, аналитические, метод экспертных оценок, метод аналогов.

1) Статистические методы

Суть статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предшествующего периода и установлении области (зоны) риска, коэффициента риска. Возможно применение следующих статистических методов: оценка вероятности исполнения, анализ вероятного распределения потока платежей, деревья решений, имитационное моделирование рисков.

а) Метод оценки вероятности исполнения позволяет дать упрощенную статистическую оценку вероятности исполнения какого — либо решения путем расчета доли выполненных и невыполненных решений в общей сумме принятых решений.

б) Метод анализа вероятностных распределений потоков платежей позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией считается менее рисковым.

в) Деревья решений обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития.

г) Имитационное моделирование является одним из мощнейших методов анализа экономической системы; в общем случае под ним понимается процесс проведения на ЭВМ экспериментов с математическими моделями сложных систем реального мира. Имитационное моделирование используется в тех случаях, когда проведение реальных экспериментов, например, с экономическими системами, неразумно, требует значительных затрат и/или не осуществимо на практике. Кроме того, часто практически невыполним или требует значительных затрат сбор необходимой информации для принятия решений, в подобных случаях отсутствующие фактические данные заменяются величинами, полученными в процессе имитационного эксперимента (то есть генерированными компьютером). Базируется на пошаговом нахождении значения результирующего показателя за счет проведения многократных опытов с моделью.

2) Аналитические методы

Позволяют определить вероятность возникновения потерь на основе математических моделей и используются в основном для анализа риска инвестиционных проектов. Возможно использование таких методов, как анализ чувствительности, метод корректировки нормы дисконта с учетом риска, метод эквивалентов, метод сценариев.

а) Анализ чувствительности сводится к исследованию зависимости некоторого результирующего показателя от вариации значений показателей, участвующих в его определении.

б) Метод корректировки нормы дисконта с учетом риска является наиболее простым и вследствие этого наиболее применяемым на практике. Основная его идея заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой. Корректировка осуществляется путем прибавления величины требуемой премии за риск.

в) С помощью метода достоверных эквивалентов осуществляется корректировка ожидаемых значений потока платежей путем введения специальных понижающих коэффициентов с целью приведения ожидаемых поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть достоверно определены.

г) Метод сценариев позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его отклонений. Он представляет собой развитие методики анализа чувствительности, так как включает одновременное изменение нескольких факторов.

3) Метод экспертных оценок

Представляет собой комплекс логических и математико-статистических методов и процедур по обработке результатов опроса группы экспертов, причем результаты опроса являются единственным источником информации. В этом случае возникает возможность использования интуиции, жизненного и профессионального опыта участников опроса. Метод используется тогда, когда недостаток или полное отсутствие информации не позволяет использовать другие возможности. Метод базируется на проведении опроса нескольких независимых экспертов, например, с целью оценки уровня риска или определения влияния различных факторов на уровень риска. Затем полученная информация анализируется и используется для достижения поставленной цели. Основным ограничением в его использовании является сложность в подборе необходимой группы экспертов.

4) Метод аналогов

Используется в том случае, когда применение иных методов по каким — либо причинам неприемлемо. Метод использует базу данных аналогичных осуществленных проектов для выявления общих зависимостей и переноса их на исследуемый проект.

5. Задача №1

Банк предоставил ссуду в размере Р =800 ден. ед. на n = 30 месяцев под r = 20% при начислении процентов каждый квартал. Рассчитать возвращаемую сумму при различных схемах начисления процентов.

Решение

n = 30 месяцев = 24 месяца + 6 месяцев = 2,5 года = 10 кварталов

При начислении процентов по внутригодовым подпериодам за дробное число лет используем 2 схемы начисления процентов:

Сложная схема начисления процентов

Pn = P(1+r/m)![]() ,

,

где Рn – возвращаемая сумма.

P – размер ссуды = (800 д.ед)

n – число лет (2,5 года = 10 кварталов)

r – процент начисления (20/100 = 0,2)

m – количество начислений в году (4)

w – целое число лет (2года = 8 кварталов)

f – дробная часть периода (0,5 года = 2 квартала)

Pn = 800(1+0,2/4)![]() = 1303,2 д.ед.

= 1303,2 д.ед.

Смешанная схема начисления процентов:

Pn = P(1+r/m)![]() *(1+f*r/m)

*(1+f*r/m)

Pn = 800(1+0,2/4)![]() *(1+2*0,2/4) = 1299,76 д.ед

*(1+2*0,2/4) = 1299,76 д.ед

При условии начисления процентов по сложной схеме начисления банку следует вернуть 1303,2д.ед., а при смешанной схеме начисления процентов1299,76д.ед, что более выгодно для клиента.

6. Задача №2

Какие условия кредита более выгодны клиенту: а) r1 = 30% годовых с периодом начисления N = каждые полгода; б) r2 = 18% годовых с периодом начисления М = каждый квартал. Для определения более выгодных условий кредита для клиента используем эффективную годовую процентную ставку:

re = (1+r/m)![]() -1

-1

Ситуация А, r = 0.3 m = 2:

re = (1+0,3/2)![]() -1 = 0,3225 = 32,25%

-1 = 0,3225 = 32,25%

Ситуация Б r = 0,18m = 4:

re = (1+0,18/4)![]() -1 = 0,1925 = 19,25%

-1 = 0,1925 = 19,25%

Вывод: клиенту выгоднее взять кредит в банке под 18% с ежеквартальным начислением процентов, т.к. эффективная годовая процентная ставка меньше, чем при полугодичном начислении процентов при r = 30%.

7. Задача №3

К моменту выхода на пенсию, то есть через n = 8, гражданин Н, желает иметь на счете Pn = 30000 д.ед. Определить размер ежегодного взноса в банк по схеме пренумерандо, если банк предлагает r = 7%.

Рассчитаем величину ежегодного взноса в банк, то есть величину аннуитета по формуле:

А = Pn/B(n;r)*(1+r)

А = Pn/((1+r)![]() -1)/r)*(1+r)

-1)/r)*(1+r)

Подставим значения и получим:

А = 30000/((1+0.07)![]() /0.07)*(1+0.07) = 30000/10,260*1.07 = 2732,73д.ед.

/0.07)*(1+0.07) = 30000/10,260*1.07 = 2732,73д.ед.

Гражданину Н нужно делать ежегодный взнос по 2732,73 д.ед., что бы к концу периода на его счете была сумма в размере 30000 д.ед.

8. Задача №4

Для каждого из проектов рассчитайте статические (срок окупаемости, средняя рентабельность инвестиций) и динамические (чистая текущая стоимость NPV, индекс рентабельности PI, период окупаемости PVP, внутренняя норма доходности IRR) критерии эффективности и сравните проекты по критериям NPV, PI, IRR, если цена капитала r = 12%.

| Данные | Ед. измерения | Проекты | |

| Сумма инвестиций | Д. ед. | А | 7000 |

| B | 6700 | ||

| C | 5000 | ||

| Период эксплуатации проекта | Лет | А | 3 |

| B | 4 | ||

| C | 3 | ||

| Сумма генерируемого проектом денежного потока за 1 год | Д.ед | А | 6000 |

| B | 5000 | ||

| C | 2000 | ||

| 2 год | Д.ед | А | 3000 |

| B | 2000 | ||

| C | 2000 | ||

| 3 год | Д.ед | А | 1000 |

| B | 1000 | ||

| C | 2000 | ||

| 4 год | Д.ед | А | |

| B | 10000 | ||

| C |

Решение

Рассчитаем срок окупаемости проектов:

РР = n - ![]() ,

,

где Pi - генерируемый проектом чистый доход в i-ом интервале расчетного периода

Io – величина первоначальных инвестиций

n – номер интервала расчетного периода

РР(А) = 2-(6000+3000)-7000/3000 = 1,33 (лет)

РР(В) = 2-(5000+2000)-6700/2000 = 1,85 (лет)

РР(С) = 3-(2000+2000+2000)-5000/2000 = 2,5 (лет)

Рассчитаем среднюю рентабельность инвестиций по проектам:

ARR = ![]() *100

*100

ARR (А) = ((6000+3000+1000)/3*7000)*100 = 47,62%

ARR (В) = ((5000+2000+1000+10000)/4*6700)*100 = 67,16%

ARR (С) = ((2000+2000+2000)/3*5000)*100 = 40%

Определим чистую текущую стоимость проектов:

NPV= ![]()

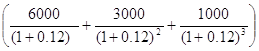

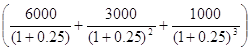

NPV(А) =  -7000 = 8019,17-7000 = 1019,17

д.ед.

-7000 = 8019,17-7000 = 1019,17

д.ед.

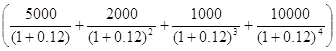

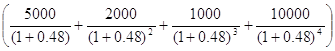

NPV(В) =  -6700 = 11253,47-6700 = 4553,47

д.ед.

-6700 = 11253,47-6700 = 4553,47

д.ед.

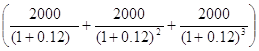

NPV(С) =  - 5000 = 4332,01-5000 = -667,99

д.ед

- 5000 = 4332,01-5000 = -667,99

д.ед

Рассчитаем индекс рентабельности:

PI = ![]()

PI (А) = 8019,17/7000 = 1,1456

PI (В) = 11253,47/6700 = 1,6796

PI (С) = 4332,01/5000 = 0,8664

Определи период окупаемости PVP:

PVP = ![]()

PVP (А) = 7000*3/10000 = 2,1 (года)

PVP (В) = 6700*4/18000 = 1,49 (года)

PVP (С) = 5000*3/6000 = 2,5 (года)

Рассчитаем внутреннюю норму рентабельности:

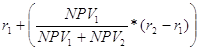

IRR =

где ![]() - наименьшая

положительная чистая текущая стоимость

- наименьшая

положительная чистая текущая стоимость

![]() - наименьшая отрицательная чистая

текущая стоимость

- наименьшая отрицательная чистая

текущая стоимость

r1 – ставка дисконтировании, которая дает положительную величину NPV1

r 2 - ставка дисконтировании, которая дает отрицательную величину NPV2

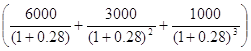

Рассчитаем NPV для проекта А при r = 25%

NPV =  -7000 = 7232,01-7000 = 232,0,1д.ед

-7000 = 7232,01-7000 = 232,0,1д.ед

Рассчитаем NPV для проекта А при r = 28%

NPV =  - 7000 = 6995.87 – 7000 = - 4,13 д.ед

- 7000 = 6995.87 – 7000 = - 4,13 д.ед

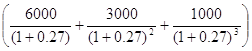

Минимальный отрицательный NPV найден, теперь определим минимальный положительный при ставке 27%:

NPV =  - 7000 = 7073,24-7000 = 73,24 д.ед

- 7000 = 7073,24-7000 = 73,24 д.ед

Аналогичные расчеты произведем и с проектами В и С. Для проекта В минимальный отрицательный NPV = -15,33 д.ед. при r = 48%, а минимальный положительный NPV = 82,95 при r = 47%.

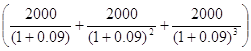

NPV =  - 6700 = 82,95 д.ед.

- 6700 = 82,95 д.ед.

NPV =  - 6700 = -15,33 д.ед

- 6700 = -15,33 д.ед![]()

Для проекта С минимальный положительный NPV = 67,79, при r = 9%, а минимальный отрицательный NPV = -26,3 при r = 10%.

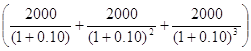

NPV =  - 5000 = 65,76 д.ед.

- 5000 = 65,76 д.ед.

NPV =  - 5000 = -26,3 д.ед.

- 5000 = -26,3 д.ед.

IRR (А) = 27 +![]() = 27,9%

= 27,9%

IRR (В) = 47+![]() = 47,8%

= 47,8%

IRR (С) = 9+![]() = 9,71%

= 9,71%

Проект (А) NPV = 1019,17>0, PI = 1.14>1, IRR = 27.9%>r

Проект (В) NPV = 4553,47>0, PI = 1.68>1, IRR = 47,8%>r

Проект (С) NPV = -667,99<0, PI = 0,86<1, IRR = 9,71%<r

Вывод: Наиболее привлекательным является проект В, т.к. у него наибольшая текущая стоимость NPV, высокий индекс рентабельности и IRR = 47,8, что говорит о высоком резерве безопасности проекта. Следует отвергнуть проект С, т.к. у него отрицательный NPV, индекс рентабельности ниже 100%, а IRR ниже цены капитала, что говорит о рискованности проекта. Проект А также является прибыльным, но менее чем проект В.

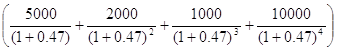

9. Задача №5

Первоначальные инвестиции

составили С = 35000д.ед.Ежегодные поступления в текущих ценах составят Вr = 30000д.ед, ежегодные затраты Cr = 10000д.ед, срок жизни проекта n = 4 года, годовой темп инфляции ![]() = 10%, реальная ставка доходности (цена капитала) r = 15%. Вычислите NPV проекта.

= 10%, реальная ставка доходности (цена капитала) r = 15%. Вычислите NPV проекта.

Решение

Рассчитаем номинальные денежные притоки с учетом инфляции по годам:

1 год – 30 *(1+0,10) = 33 тыс.д.ед

2 год – 30*(1+0,10)![]() = 36,3

тыс.д.ед

= 36,3

тыс.д.ед

3 год – 30*(1+0,10)![]() = 39,93 тыс.д.ед

= 39,93 тыс.д.ед

4 год – 30*(1*+0,10)![]() = 43,92

тыс.д.ед

= 43,92

тыс.д.ед

Рассчитаем номинальные денежные оттоки по годам:

1 год – 10*(1+0,10) = 11 тыс. д.ед

2 год – 10*(1+0,10)![]() = 12,1

тыс.д.ед

= 12,1

тыс.д.ед

3 год – 10*(1+0,10)![]() = 13,31

тыс.д.ед

= 13,31

тыс.д.ед

4 год – 10*(1+0,10)![]() = 14,64

тыс.д.ед

= 14,64

тыс.д.ед

Рассчитаем чистые номинальные денежные потоки:

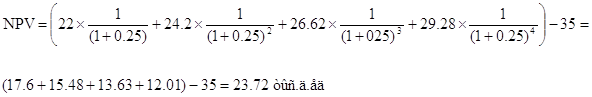

1 год – 33-11 = 22 тыс.д.ед

2 год – 36,3 – 12,1 = 24,2 тыс.д.ед

3 год – 39,93-13,31 = 26,62 тыс.д.ед

4 год – 43,92-14,64 = 29,28 тыс.д.ед

Определим номинальную процентную ставку включающая в себя инфляционную премию:

R = r+r*![]() +

+![]()

R = 0.15+0,10 = 0.25 = 25%

Рассчитаем номинальный чистый денежный поток путем дисконтирования его по номинальной ставке процента.

Проект следует принять, т.к. NPV положительное.

Список использованных источников

1. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. - Мн.: Новое знание, 2007.

2. Шеремет А.Д., Сайфулин Р.С. Финансы предприятий. - М.: Инфра-М, 2008

3. Ковалев В.В. Финансовый анализ. - М: «Финансы и статистика», 2002г 289с

© 2009 База Рефератов