Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Анализ финансовых результатов ООО "Евролот-Запад"

Дипломная работа: Анализ финансовых результатов ООО "Евролот-Запад"

СОДЕРЖАНИЕ

Введение

1. Теоретические основы анализа финансовых результатов деятельности предприятия

1.1 Сущность и формирование финансовых результатов деятельности предприятия

1.2 Нормативно-правовое регулирование формирования прибыли

1.3 Анализ и оценка прибыли и рентабельности предприятия

2. Анализ финансовых результатов деятельности ООО «ЕВРОЛОТ-ЗАПАД»

2.1 Организационно-правовая и экономическая характеристика предприятия

2.2 Анализ финансового состояния предприятия

2.3 Анализ финансовых результатов деятельности предприятия

3. Мероприятия по оптимизации финансовых результатов деятельности ООО «ЕВРОЛОТ-ЗАПАД»

3.1 Резервы увеличения прибыли и рентабельности в современных условиях хозяйствования

3.2 Эффективность предлагаемых мероприятий

Заключение

Список используемой литературы

Приложения

ВВЕДЕНИЕ

Осуществляемые в стране реформы привели к увеличению объемов и потоков социально-экономических связей, повышению роли распределительных отношений. Организации (предприятия) перешли к широкому использованию рыночных методов регулирования своей деловой активности. Финансовые решения принимаются конкретно для данного предприятия; для другого предприятия они могут быть совершенно иными. Более того, финансовые решения на одном и том же предприятии могут быть совершенно различными в разные периоды его деятельности. Стоит измениться какому-нибудь одному параметру во внутренних или внешних условиях - и это изменение вызывает необходимость переориентации в целом ряде стратегических и тактических направлений воздействия на финансы предприятия. Конечным финансовым результатом хозяйственной деятельности предприятий является прибыль – основной источник финансирования прироста оборотных средств, обновления и расширения производства, социального развития предприятия.

Актуальность проблемы проявляется в том, что современную экономику России отличает появление огромного числа организаций различных форм собственности и характера деятельности, рост и усложнение хозяйственных связей, что в свою очередь приводит к значительному увеличению объема финансовой работы. Получение прибыли в условиях рыночной экономики возможно только при условии производства нужной для потребителей продукции, пользующейся спросом. Реализуя цель производства - получение максимальной величины прибыли, - предприятие реализует и цель общества - наиболее полного удовлетворения постоянно растущих потребностей общества.

Для организации финансовой работы хозяйствующий субъект создает специальную финансовую службу. Деятельность финансовой службы подчинена главной цели: обеспечению финансовой стабильности, созданию устойчивых предпосылок для экономического роста и получения прибыли, что и происходит в процессе организации финансов предприятия.

Предмет исследования – финансовые результаты деятельности предприятия. Объект исследования – ООО «Евролот-Запад».

Цель выпускной квалификационной работы – анализ и оптимизация финансовых результатов деятельности предприятия на примере ООО «Евролот-Запад». Для достижения поставленной цели в работе ставились определенные задачи:

- рассмотреть теоретические основы анализа финансовых результатов предприятия, их понятие и виды;

- проанализировать финансовое состояние и конечные финансовые результаты деятельности предприятия;

- разработать мероприятия по оптимизации финансовых результатов исследуемого предприятия.

При написании работы использовались следующие методы и методики исследования: общенаучные методы теоретического анализа и моделирования; горизонтальный и вертикальный анализ баланса; метод коэффициентов (относительных показателей); сравнительный анализ; методика комплексного анализа финансового состояния предприятия.

Теоретической основой данной работы стали труды отечественных ученых-экономистов В.В. Ковалева, Г.В.Савицкой, Е.С. Стояновой и др.

Информационной базой являлись нормативные и законодательные акты РФ, разработки отечественных и зарубежных специалистов в области финансового менеджмента, учебники и учебные пособия по финансам организации, финансовому менеджменту, антикризисному управлению, экономическому анализу, экономике предприятий, монографии и научные статьи в периодических изданиях, а также финансовая и бухгалтерская отчетность предприятия ООО «Евролот-Запад»за 2006-2008 гг.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Сущность и формирование финансовых результатов деятельности предприятия

Финансовые ресурсы предприятия - это совокупность собственных денежных доходов и поступлений извне (привлеченных и заемных), предназначенных для выполнения финансовых обязательств предприятия, финансирования текущих затрат и затрат, связанных с развитием производства [19, с. 358]. Следует выделить такое понятие, как капитал — часть финансовых ресурсов, вложенных в производство и приносящих доход по завершении оборота.

По источникам образования финансовые ресурсы подразделяются на собственные (внутренние) и привлеченные на разных условиях (внешние), мобилизуемые на финансовом рынке и поступающие в порядке перераспределения (рис. 1).

| ФИНАНСОВЫЕ РЕСУРСЫ ПРЕДПРИЯТИЯ | |||||||||

| СОБСТВЕННЫЕ ИСТОЧНИКИ | ЗАЕМНЫЕ ИСТОЧНИКИ | ||||||||

| Бюджетные ассигнования | Долгосрочный кредит банка | ||||||||

| Поступления от учредителей при формировании УК | |||||||||

| Дополнительные взносы средств в уставной капитал | Краткосрочный кредит банка | ||||||||

| Прибыль, остающаяся в распоряжении предприятия | Дополнительная эмиссия и размещение ценных бумаг | Коммерческий кредит | |||||||

| Амортизационные отчисления | Средства, поступающие в порядке перераспределения | Средства от выпуска и продажи облигаций | |||||||

| Прочие источники | Прочие источники | Прочие источники | |||||||

Рисунок 1 – Состав финансовых ресурсов предприятия

Основную долю в собственных финансовых ресурсах составляет прибыль, остающаяся в распоряжении организации (предприятия). Вторым по значимости источником собственных финансовых ресурсов служат амортизационные отчисления.

Следует помнить, что не вся прибыль остается в распоряжении организации (предприятия), часть ее в виде налогов и других налоговых платежей поступает в бюджет. Прибыль, остающаяся в распоряжении организации (предприятия), распределяется решением руководящих органов управления на цели накопления и потребления. Прибыль, направляемая на накопление, используется на развитие производства и способствует росту имущества предприятия. Прибыль, направляемая на потребление, используется для решения социальных задач.

Доходами предприятия признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Не признаются доходами предприятия поступления от других юридических и физических лиц: сумм налога на добавленную стоимость, акцизов, налога с продаж, экспортных пошлин и иных обязательных аналогичных платежей; по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.; в порядке предварительной оплаты продукции, товаров, работ, услуг; авансов в счет оплаты продукции, товаров, работ, услуг; задатка; в залог, если договором предусмотрена передача заложенного имущества залогодержателю; в погашение кредита, займа, предоставленного заемщику [1, С. 102].

Доходы предприятия в зависимости от их характера, условия получения и направлений деятельности его подразделяются на: доходы от обычных видов деятельности; операционные доходы; внереализационные доходы. Доходы, отличные от доходов от обычных видов деятельности считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы. Для целей бухгалтерского учета предприятие самостоятельно признает поступления доходами от обычных видов деятельности или прочими поступлениями, исходя из требований ПБУ 9/99, характера своей деятельности, вида доходов и условий их получения.

Доходами от обычных видов деятельности является выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (далее - выручка). На предприятиях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, выручкой считаются поступления, получение которых связано с этой деятельностью (лицензионные платежи (включая роялти) за пользование объектами интеллектуальной собственности). На предприятиях, предмет деятельности которых - участие в уставных капиталах других организаций, выручкой считаются поступления, получение которых связано с этой деятельностью [3, С. 226].

Доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим доходам.

Выручка принимается к бухгалтерскому учету в исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности. Если величина поступления покрывает лишь часть выручки, то выручка, принимаемая к бухгалтерскому учету, определяется как сумма поступления и дебиторской задолженности (в части, не покрытой поступлением). Величина поступления и (или) дебиторской задолженности определяется исходя из цены, установленной договором между организацией и покупателем (заказчиком) или пользователем активов организации.

Если цена не предусмотрена в договоре и не может быть установлена исходя из условий договора, то для определения величины поступления дебиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичной продукции (товаров, работ, услуг) либо предоставления во временное пользование (временное владение и пользование) аналогичных активов [6, С. 54].

При продаже продукции и товаров, выполнении работ, оказании услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности. Величина поступления и (или) дебиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, принимается к бухгалтерскому учету по стоимости товаров (ценностей), полученных или подлежащих получению организацией. Стоимость товаров (ценностей) полученных или подлежащих получению организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

При невозможности установить стоимость товаров (ценностей), полученных организацией, величина поступления и (или) дебиторской задолженности определяется стоимостью продукции (товаров), переданной или подлежащей передаче организацией. Стоимость продукции (товаров), переданной или подлежащей передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет выручку в отношении аналогичной продукции (товаров).

В случае изменения обязательства, по договору первоначальная величина поступления и (или) дебиторской задолженности корректируется исходя из стоимости актива, подлежащего получению организацией. Величина поступления и (или) дебиторской задолженности определяется с учетом всех предоставленных организации согласно договору скидок.

Величина поступления определяется также с учетом (увеличивается или уменьшается) суммовой разницы, возникающей в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах). Под суммовой разницей понимается разница между рублевой оценкой фактически поступившего в качестве выручки актива, выраженного в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету, и рублевой оценкой этого актива, исчисленной по официальному или иному согласованному курсу на дату признания выручки в бухгалтерском учете. При образовании в соответствии с правилами бухгалтерского учета резервов сомнительных долгов величина выручки не изменяется [1, С. 104].

Прочими доходами являются:

- поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке [6. 54-70 с.].

- штрафы, пени, неустойки за нарушение условий договоров;

- активы, полученные безвозмездно, в том числе по договору дарения: поступления в возмещение причиненных организации убытков;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы;

- сумма дооценки активов (за исключением внеоборотных активов).

Выручка признается в бухгалтерском учете при наличии этих условий:

- организация имеет право на получение этой выручки; вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

- сумма выручки может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Такая уверенность имеется в случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива;

- право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены [6, С. 54].

Если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка. Для признания в бухгалтерском учете выручки от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности и от участия в уставных капиталах других организаций, должны быть одновременно соблюдены условия, определенные и подпунктах «а», «б» и «в» (условий признания в бухгалтерском учете выручки). Предприятие может признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления по мере готовности работы, услуги, продукции или по завершении выполнения работы, оказания услуги, изготовления продукции в целом [1, С. 109].

Выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете по мере готовности, если возможно определить готовность работы, услуги, изделия. В отношении разных по характеру и условиям выполнения работ, оказания услуг, изготовления изделий организация может применять в одном отчетном периоде одновременно разные способы признания выручки. Если сумма выручки от продажи продукции, работы, оказания услуги не может быть определена, то она принимается к бухгалтерскому учету в размере признанных в бухгалтерском учете расходов по изготовлению этой продукции (выполнению работы, оказанию услуги), которые будут впоследствии возмещены предприятию.

Арендная плата, лицензионные платежи за пользование объектами интеллектуальной собственности (когда это не является предметом деятельности организации) признаются в бухгалтерском учете исходя из допущения временной определенности фактов хозяйственной деятельности и условий договора. Арендная плата, лицензионные платежи за пользование объектами интеллектуальной собственности (когда это не является предметом деятельности организации) признаются в бухгалтерском учете в порядке, аналогичном предусмотренному п. 12 ПБУ 9/99 [2, С. 347].

Прочие поступления признаются в бухгалтерском учете в следующем порядке: поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, а также проценты, полученные за предоставление в пользование денежных средств организации, и доходы от участия в уставных капиталах других организаций (если это не предмет деятельности организации).

При этом для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора; штрафы, пени, неустойки за нарушение условий договоров, а также возмещения причиненных организации убытков в отчетном периоде, в котором судом вынесено решение об их взыскании или они признаны должником; суммы кредиторской и депонентской задолженности, по которой срок исковой давности истек, - в отчетном периоде, в котором срок, исковой давности истек; суммы дооценки активов - в отчетном периоде, к которому относится дата, по состоянию на которую произведена переоценка; иные поступления - по мере образования.

Расходами предприятия признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). Не признается расходами предприятия выбытие активов: - в связи с приобретением внеоборотных активов (основных средств, незавершенного строительства, нематериальных активов);

- вклады в уставные капиталы других организаций, приобретение акций акционерных обществ и иных ценных бумаг не с целью продажи;

- перечисление средств (взносов, выплат и т.п.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

- по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т. п.

- в порядке предварительной оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в виде авансов, задатка в счет оплаты материально-производственных запасов и иных ценностей, работ, услуг;

- в погашение кредита, займа, полученных организацией [3, С. 226].

Расходы, отличные от расходов по обычным видам деятельности, считаются прочими расходами. К прочим расходам также относятся чрезвычайные расходы.

Расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг. В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью. В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью. В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы по обычным видам деятельности принимаются к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной и иной форме или величине кредиторской задолженности (с учетом положений п. 3 ПБУ 10/99). Если оплата покрывает лишь часть признаваемых расходов, то расходы, принимаемые к бухгалтерскому учету, определяются как сумма оплаты и кредиторской задолженности (в части, не покрытой оплатой). Величина оплаты и (или) кредиторской задолженности определяется исходя из цены и условий, установленных договором между организацией и поставщиком (подрядчиком) или иным контрагентом. Если цена не предусмотрена в договоре и не может быть установлена, исходя из условий договора, то для определения величины оплаты или кредиторской задолженности принимается цена, по которой в сравнимых обстоятельствах обычно организация определяет расходы в отношении аналогичных материально-производственных запасов и иных ценностей, работ, услуг либо предоставления во временное пользование аналогичных активов. При оплате приобретаемых материально-производственных запасов и иных ценностей, работ, услуг на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки платежа, расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

Величина оплаты и (или) кредиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью товаров (ценностей), переданных или подлежащих передаче организацией. Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей) [2, С. 348].

При невозможности установить стоимость товаров (ценностей), переданных или подлежащих передаче организацией, величина оплаты и (или) кредиторской, задолженности по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, определяется стоимостью продукции (товаров), полученной организацией. Стоимость продукции (товаров), полученной организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах приобретается аналогичная продукция (товары). В случае изменения обязательства по договору первоначальная величина оплаты и (или) кредиторской задолженности корректируется исходя из стоимости актива, подлежащего выбытию. Стоимость актива, подлежащего выбытию, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Величина оплаты и (или) кредиторской задолженности определяется с учетом всех предоставленных организации согласно договору скидок (накидок).

Величина оплаты определяется (уменьшается/увеличивается) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах). Под суммовой разницей понимается разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте, исчисленной по официальному курсу на дату принятия к бухгалтерскому учету соответствующей кредиторской задолженности, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату признания расхода в бухгалтерском учете. При формировании расходов по обычным видам деятельности должна быть обеспечена их группировка по следующим элементам: материальные затраты; затраты на оплату труда; отчисления на социальные нужды; амортизация; прочие затраты [4, С. 367].

Для целей управления в бухгалтерском учете организуется учет расходов по статьям затрат. Перечень статей затрат устанавливается организацией самостоятельно. Для целей формирования организацией финансового результата деятельности от обычных видов деятельности определяется себестоимость проданных товаров, продукции, работ, услуг, которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году так и в предыдущие отчетные периоды, и переходящих рас ходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции, выполнена работ и оказания услуг и их продажи, а также продажи (перепродажи) товаров.

При этом коммерческие и управленческие расходы могу: признаваться в себестоимости проданных продукции, товаров, работ, услуг полностью в отчетном году их признания в качестве расходов по обычным видам деятельности. Правила учета затрат на производство продукции, продажу товаров, выполнение работ и оказание услуг в разрезе элементов и статей, исчисления себестоимости продукции устанавливаются отдельными нормативными актами и Методическими указаниями по бухгалтерскому учету [3. 226-232 с.]. Расходы признаются в отчете о прибылях и убытках:

- с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

- путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем;

- по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступление активов;

- независимо от того, как они принимаются для целей расчета налогооблагаемой базы;

- когда возникают обязательства, не обусловленные признанием соответствующих активов.

В составе информации об учетной политике предприятия в бухгалтерской отчетности подлежит раскрытию порядок признания коммерческих и управленческих расходов. В отчете о прибылях и убытках расходы организации отражаются с подразделением на себестоимость проданных товаров, продукции, работ, услуг, коммерческие расходы, управленческие расходы, прочие расходы, а в случае возникновения — чрезвычайные расходы [2, С. 358].

В бухгалтерской отчетности также подлежит раскрытию как минимум следующая информация: расходы по обычным видам деятельности в разрезе элементов затрат; изменение величины расходов, не имеющих отношения к исчислению себестоимости проданных продукции, товаров, работ, услуг в отчетном году; расходы, равные величине отчислений в связи с образованием в соответствии с правилами бухгалтерского учета резервов (предстоящих расходов оценочных резервов и др.).

Прочие расходы организации за отчетный год, которые в соответствии с правилами бухгалтерского учета не зачисляются в отчетном году на счет прибылей и убытков, подлежат раскрытию в бухгалтерской отчетности обособленно [4, С. 374].

1.2 Нормативно-правовое регулирование формирования прибыли

Формирование и распределение финансовых результатов хозяйственной деятельности предприятия в Российской Федерации регулируется нормативными актами, которые можно подразделить на следующие группы: законодательные акты (законы), принимаемые Федеральным собранием РФ, указы Президента и постановления правительства РФ, нормативные акты Министерства финансов РФ, нормативные акты других министерств и ведомств.

Основным законом страны является Конституция РФ от 12.12.1993. Согласно статье 8 Конституции РФ в Российской Федерации гарантируется единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции свобода экономической деятельности, признаются и защищаются равным образом частная, государственная, муниципальная и иная форма собственности.

Основными нормативными документами, регулирующими производственно-хозяйственную деятельность предприятия в первую очередь является: гражданский кодекс РФ, налоговый кодекс РФ, Федеральный закон «О бухгалтерском учете».

Гражданский кодекс РФ регулирует правоотношения, возникающие в процессе хозяйственной и иной деятельности, основанные на праве собственности договорных, имущественных и других обязательствах участников правоотношений. Поскольку бухгалтерский учет отражает хозяйственную деятельность организации, то, естественно, он базируется на нормах гражданского, которые регулируют право собственности заключения сделок и договоров, возникновения обязательств, их исполнения и т.п.

Федеральный закон «О бухгалтерском учете» от 23.02.96 №129 ФЗ регулирует основные положения бухгалтерского учета в РФ. Объекты, задачи, понятия в учете, его сферу действия, порядок регулирования, организацию учета, учетную политику, права и обязанности главного бухгалтера, основные требования к бухгалтерскому учету, содержание первичной документации, регистров бухгалтерского учета, проведение инвентаризации, оценку имущества и обязательств, состав бухгалтерской отчетности, порядок хранения документов бухгалтерского учета.

Контроль за выполнением основных положений в бухгалтерском учете со стороны государства осуществляется налоговыми органами, которые опираются, прежде всего, на налоговый кодекс РФ.

Налоговый кодекс РФ регулирует властные отношения по установлению, введению и взиманию налогов и сборов в РФ, а также отношения, возникающие в процессе осуществления налогового контроля и привлечения к ответственности за совершения налогового правонарушения. В данном законодательном документе оговаривается весь перечень налогов и сборов, которыми облагаются, как юридические, так и физические лица, права и обязанности сторон, санкции, применяемые к налогоплательщикам в случае отклонения от уплаты налогов.

В связи с тем, что бухгалтерский учет формирует полную информацию о работе организаций, он тесно связан с налогообложением данных хозяйств, а соответственно должен опираться на налоговый кодекс РФ. Кроме этого налоговый кодекс РФ устанавливает порядок признания доходов и расходов для целей налогообложения. В настоящее время, нормативными документами, формирующими систему нормативного регулирования бухгалтерского учета, принято во исполнение. Программа реформирования бухгалтерского учета и отчетности, утвержденное постановлением Правительства РФ от 6 марта 1998 года № 2, определяются общие для всех хозяйствующих субъектов требования, принципы, правила и способы ведения организации отдельных активов, обязательств финансовых и хозяйственных операций. Важное организующее значение в бухгалтерском учете имеет план счетов. План счетов бухгалтерского учета и инструкция по его применению утвержденные Приказом Минфина РФ от 31.10.2000 и Приказом Минфина РФ от 07.05.03 «О внесении изменений и дополнений в план счетов бухгалтерского учета» устанавливает единый подход к применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятия и отражения фактов хозяйственной деятельности на счетах бухгалтерского учета. В инструкции приведены краткая характеристика синтетических счетов и субсчетов к ним.

В соответствии с Концепцией развития бухгалтерского учета и бухгалтерской отчетности в Российской Федерации на среднесрочную перспективу утвержденную приказом Минфина России от 01.07.04 № 180, вся консолидированная отчетность будет составляться по международным стандартам, а Российские правила будут упразднены. Данная концепция направлена на повышение качества информации в бухгалтерском учете и отчетности и на обеспечение гарантированного доступа к ней заинтересованного пользователя. Приказом Минфина РФ «О формах бухгалтерской отчетности» от 22.07.03 определяется состав отчетности, порядок составления, сроки ее представления в соответствии с другими законодательными актами. Министерство финансов РФ разрабатывает положение, регулирующее вопросы методологии ведения бухгалтерского учета в организациях. Приказом Министерства финансов РФ от 27.06.98 № 34-н было утверждено Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Данное положение разработано на основании ФЗ «О бухгалтерском учете». Оно определяет порядок организации и ведения бухгалтерского учета, составление и предоставление бухгалтерской отчетности юридическим лицам по законодательству РФ, независимо от их организационно-правовой формы, а также взаимоотношения организации с внешними потребителями бухгалтерской информации. Министерство финансов РФ на основании ФЗ «О бухгалтерском учете» и настоящего Положения разрабатывает и утверждает положение по бухгалтерскому учету, другие нормативно-правовые акты и методические указания по бухгалтерскому учету.

Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98), утвержденное приказом Минфина РФ от 09.12.98 № 60-н устанавливает основы формирования политики организаций, являющихся юридическими лицами. Положение распространяется на предприятии независимо от форм собственности и свидетельствует о формировании учетной политики руководителем предприятия, причем она должна обеспечивать полноту отражения в бухгалтерском учете фактов хозяйственной деятельности, рациональное и экономное ведение учета.

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденное приказом Минфина РФ от 06.07.99 № 43-н, устанавливает состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству РФ, кроме кредитных и бюджетных организаций. Положение применяется при установлении типовых форм бухгалтерской отчетности и инструкции о порядке составления, а также порядке публикации бухгалтерской отчетности. Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

Положение по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденного приказом Минфина РФ от 06.05.99 № 32-н устанавливает правила формирования в бухгалтерском учете информации о доходах коммерческих организаций, являющихся юридическими лицами. Доходами организации признается увеличение экономических выгод в результате поступления активов и погашения обязательств, приводящие к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). От характера направлений деятельности, доходы организации можно подразделить на: операционные доходы; доходы от обычных видов деятельности; внереализационные доходы.

Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденное Приказом Минфина РФ от 06.05.99 № 33-н, устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций, являющихся юридическими лицами. Расходами организации признается уменьшение экономических выгод в результате выбытия активов и возникновения обязательств, приводящие к уменьшению капитала этой организации за исключением уменьшения вкладов по решению участников. Расходы организации в зависимости от их характера можно подразделить на: операционные расходы; расходы от обычных видов деятельности; внереализационные расходы.

Кроме вышеуказанных законов, указов Президента и постановлений Правительства и нормативных актов, которые являются основными, существует перечень нормативных актов дополняющих их и регулирующих финансовые результаты деятельности предприятия.

ПБУ 18/02 – «Учет расчетов по налогу на прибыль» - устанавливает правила формирования и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций, признаваемый в установленном законодательством РФ порядке налогоплательщиками (кроме кредитных, страховых организаций и бюджетных учреждений), определяет взаимосвязь показателя, отражающего прибыль (убыток), исчисленного в порядке, установленном НПА по бухгалтерскому учету РФ и налоговой базы по налогу на прибыль за отчетный период, рассчитанной в порядке, установленном законодательством РФ о налогах и сборах. Положение предусматривает отражение в бухгалтерском учете не только суммы излишне уплаченного и взысканного налога, либо суммы произведенного займа по налогу в бухгалтерском учете сумм, способных оказать влияние на величину налога на прибыль последующих отчетных периодов в соответствии с законодательством РФ.

1.3 Анализ и оценка прибыли и рентабельности предприятия

Финансовые результаты деятельности предприятия характеризуются приростом суммы собственного капитала (чистых активов), основным источником которого является прибыль от операционной, инвестиционной, финансовой деятельности, а также в результате чрезвычайных обстоятельств.

Прибыль это часть добавленной стоимости, которую непосредственно получают предприятия после реализации продукции как вознаграждение за вложенный капитал и риск предпринимательской деятельности. Количественно она представляет собой разность между совокупными доходами (после выплаты налога на добавленную стоимость, акционерного налога и других отчислений из выручки в бюджетные и внебюджетные фонды) и совокупными расходами отчетного периода.

Размер прибыли, уровень рентабельности зависят от производственной, снабженческой, маркетинговой, сбытовой, инвестиционной и финансовой деятельности предприятия. поэтому данные показатели характеризуют все стороны хозяйствования. Основными задачами анализа финансовых результатов деятельности являются: изучение возможностей получения прибыли в соответствии с имеющимся ресурсным потенциалом предприятия и конъюнктурой рынка; систематический контроль за процессом формирования прибыли и изменением ее динамики; определение влияния как внешних, так и внутренних факторов на финансовые результаты и оценка качества прибыли; выявление резервов увеличения суммы прибыли и повышение уровня доходности бизнеса; оценка работы предприятия по увеличению прибыли и рентабельности; выработка рекомендаций по повышению эффективности системы управления прибылью.

В процессе анализа используются различные показатели прибыли, которые можно классифицировать следующим образом:

1. По видам хозяйственной деятельности различают: прибыль от основной (операционной) деятельности; прибыль от инвестиционной деятельности; прибыль от финансовой деятельности.

2. По составу включаемых элементов различают маржинальную (валовую) прибыль; общий финансовый результат отчетного периода до выплаты процентов и налогов (брутто- прибыль), прибыль до налогообложения, чистую прибыль.

3. В зависимости от характера деятельности предприятия выделяют прибыль от обычной (традиционной) деятельности и прибыль от чрезвычайных ситуаций, необычных для данного предприятия.

4. По характеру налогообложения различают налогооблагаемую и не облагаемую налогом (льготируемую) прибыль в соответствии с налоговым законодательством, которое периодически пересматривается.

5. По степени учета инфляционного фактора различают номинальную прибыль и реальную прибыль, скорректированную на темп инфляции в отчетном периоде.

6. По экономическому содержанию прибыль делится на бухгалтерскую и экономическую, которая отличается от бухгалтерской тем, что при расчете ее величины учитывают не только явные затраты, но и неявные, не отражаемые в бухгалтерском учете (например, затраты на содержание основных средств, принадлежащих владельцу предприятия).

7. По характеру использования чистая прибыль подразделяется на капитализированную (нераспределенную) и потребляемую (расходуемую на выплату дивидендов акционерам и учредителям предприятия).

В процессе анализа необходимо изучить состав прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручку корректируют на средневзвешенный индекс роста цен на продукцию предприятия в среднем по отрасли, а затраты по реализованной продукции уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Анализируя состав и динамику прибыли, следует иметь в виду, что ее размер во многом зависит и от учетной политики предприятия. Закон о бухгалтерском учете и другие нормативные документы предоставляют право субъектам хозяйствования самостоятельно выбирать некоторые методы учета, способные существенно повлиять на формирование финансовых результатов. Действующие нормативные акты допускают следующие методы регулирования прибыли субъектом хозяйствования.

1. Изменения стоимостных границ отнесения имущества к основным средствам или оборотным активам влечет за собой изменение суммы текущих затрат и прибыли из-за различных способов отнесения на затраты.

2. Изменение метода переоценки основных средств: путем индексации первоначальной стоимости с использованием среднестатистических коэффициентов пересчета или прямым пересчетом первоначальной стоимости в цены, сложившиеся на дату переоценки на соответствующие виды основных средств. От выбранного метода переоценки основных средств зависят фонд переоценки имущества, сумма амортизационных отчислений и величина прибыли и собственного капитала предприятия.

3. Использование метода ускоренной амортизации по активной части основных средств также приводит к увеличению себестоимости продукции и уменьшению сумм прибыли, а, следовательно, и налогов на прибыль.

4. Применение различных методов оценки нематериальных активов и способов начисления амортизации по ним.

5. Выбор метода оценки производственных запасов.

6. Изменение порядка списания затрат по ремонту основных средств на себестоимость продукции.

7. Изменение сроков погашения расходов будущих периодов, сокращение которых ведет к росту себестоимости продукции отчетного периода.

8. Изменение метода определения прибыли от реализации продукции (по моменту отгрузки продукции или моменту ее оплаты).

Таким образом, учетная политика, формируемая администрацией, открывает большой простор для выбора методологических приемов, способных радикально менять всю картину финансовых результатов и финансового состояния предприятия.

Рентабельность - это степень доходности, выгодности, прибыльности бизнеса. Она измеряется с помощью целой системы относительных показателей, характеризующих эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.), выгодность производства отдельных видов продукции и услуг. Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина отражает соотношение эффекта с вложенным капиталом или потребленными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

- показатели, базирующиеся на затратном подходе;

- показатели, характеризующие прибыльность продаж (валовая рентабельность продаж и чистая рентабельность продаж);

- показатели, в основе которых лежит ресурсный подход (рентабельность совокупных активов или общая рентабельность, рентабельность операционного капитала, рентабельность основного капитала, рентабельность оборотного капитала, рентабельность собственного капитала и др.).

Рентабельность продукции (RП) исчисляется путем отношения прибыли от реализации до выплаты процентов и налогов (ПРП) к сумме затрат по реализованной продукции (3РП). Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его сегментам и видам продукции.

Рентабельность операционной деятельности (Rод) рассчитывается в целом по предприятию как отношение прибыли от операционной деятельности до выплаты процентов и налогов (Под) к общей сумме затрат по операционной деятельности (Зод). Данный показатель характеризует окупаемость затрат в операционной деятельности. Он полнее предыдущего показателя отражает результаты работы предприятия, поскольку при его расчете учитываются не только реализационные, но и внереализационные результаты, относящиеся к основной деятельности.

Рентабельность (доходность) операционного капитала исчисляется отношением брутто-прибыли от операционной деятельности до выплаты процентов и налогов (ПОД) к среднегодовой стоимости операционного капитала (ОК). Он характеризует доходность капитала, задействованного в операционном процессе. Рентабельность совокупных активов (ВЕР) определяется отношением общей суммы брутто-прибыли от обычной деятельности до выплаты процентов и налогов (ЕВIТ) к среднегодовой сумме совокупного капитала (КL). Характеризует доходность всего совокупного капитала, вложенного в активы предприятия.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами. Затем необходимо сделать факторный анализ рентабельности по каждому виду продукции. Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен и себестоимости единицы продукции. Затем надо установить, за счёт каких факторов изменилась себестоимость единицы продукции и аналогичным образом определить их влияние на уровень рентабельности. Такие расчеты делаются по каждому виду продукции, что позволяет более точно оценить работу субъекта хозяйствования и полнее выявить внутрихозяйственные резервы роста рентабельности на анализируемом предприятии.

Примерно так же производится факторный анализ рентабельности продаж (оборота). Аналогично осуществляется факторный анализ рентабельности совокупного капитала. Среднегодовая сумма основного и оборотного капитала (КL) зависит от объема продаж и коэффициента оборачиваемости капитала (Ко6), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж. И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств. При углубленном анализе необходимо изучить влияние факторов второго уровня, от которых зависит изменение среднереализационных цен, себестоимости продукции и внереализационных результатов.

Если рентабельность совокупного капитала рассчитывается по чистой прибыли, то при ее факторном анализе в числителе добавляется налоговый корректор (1 - Кн), где Кн - коэффициент налогообложения (отношение всех налогов из прибыли к общей сумме брутто- прибыли).

Рентабельность операционного капитала, уровень которой определяется отношением прибыли от операционной деятельности к среднегодовой его величине, зависит от тех же факторов, что и рентабельность совокупного капитала за исключением финансовых результатов от инвестиционной и финансовой деятельности. Заменяя постепенно базовый уровень каждого фактора на фактический, можно определить, на сколько изменился уровень рентабельности производственного капитала за счет зарплатоемкости., материалоемкости, фондоемкости, капиталоемкости продукции, т.е. за счет факторов, характеризующих уровень интенсификации производства.

Основными источниками резервов повышения уровня рентабельности продукции являются увеличение суммы прибыли от реализации продукции и снижение себестоимости товарной продукции.

На основе изученного теоретического материала проведем анализ финансовых результатов деятельности ООО «Евролот Запад».

2. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ООО «ЕВРОЛОТ-ЗАПАД»

2.1 Организационно-правовая и экономическая характеристика предприятия

Предприятие ООО «Евролот Запад» создано по решению общего собрания участников общества 5 октября 2005 года, в соответствии с Гражданским кодексом РФ и Федеральным законом РФ «Об обществах с ограниченной ответственностью», с целью ведения предпринимательской деятельности и получения прибыли. ООО «Евролот Запад» является юридическим лицом, действует на основании Устава и Закона РФ «Об обществах с ограниченной ответственностью» и в соответствии с Гражданским кодексом Российской Федерации. Участниками Общества являются физические лица - граждане Российской Федерации.

Общество с ограниченной ответственностью «Евролот Запад», расположенное по адресу: 241000, г. Брянск, ул. Урицкого, д.41.

Основными видами деятельности ООО «Евролот Запад» являются:

- оптовая торговля фармацевтическими и медицинскими товарами, парфюмерными и косметическими товарами, включая мыло;

- оптовая торговля чистящими средствами;

- розничная торговля косметическими и парфюмерными товарами;

- оптовая и розничная торговля прочими непродовольственными и потребительскими товарами;

- денежное посредничество;

- финансовый лизинг;

- предоставление различного вида услуг.

Уставный капитал ООО «Евролот Запад» полностью состоит из номинальной стоимости долей участников общества, которые не отвечают по обязательствам общества и несут риск убытков, связанных с деятельностью предприятия, в пределах стоимости внесенного им вклада. Величина Уставного капитала составляет 10000 руб. и полностью внесена. Лицензируемые виды деятельности предприятие осуществляет в соответствии с действующим законодательством. 28 июля 2006г в Устав предприятия были внесены изменения, а в частности «Для организации и обеспечении деятельности Общества образован Уставной капитал в размере 800000 (восемьсот тысяч) рублей.

ООО «Евролот Запад» имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, а также может от своего имени приобретать и осуществлять имущественные и неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Высшим органом ООО «Евролот Запад» является его единственный участник учредитель (Устав предприятия, приложение 1).

ООО «Евролот Запад» осуществляет свою деятельность в соответствии с действующим законодательством РФ, ФЗ «Об обществах с ограниченной ответственностью», Уставом общества.

Предметом деятельности исследуемого предприятия являются любые виды деятельности, не противоречащие целям деятельности общества и не запрещенные действующим законодательством РФ, в т.ч. осуществлении деятельности: в сфере материального производства и внепроизводственной сфере. ООО «Евролот Запад» имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на место нахождения общества. Для осуществления текущей деятельности предприятием открыт расчетный счет в банке. Как юридическое лицо, ООО «Евролот Запад» зарегистрировано в ИМНС Советского района г. Брянска, ИНН 3234220580.

Директором, с момента создания предприятия, является Будерина Г.Н. Штатное расписание предприятия разрабатывается обществом и утверждается директором. Все документы денежного, материального, имущественного, расчетного, кредитного характера, а также отчеты и балансы подписываются директором ООО «Евролот Запад» и главным бухгалтером.

ООО «Евролот Запад» осуществляет оптовую и розничную торговлю фармацевтическими и медицинскими товарами, парфюмерными и косметическими товарами включая мыло, прочими непродовольственными товарами начиная с 2005 года. Его филиалы расположены в Брянске, Орле, Туле, Белгороде, Рязани. Собственники компании они же учредители - Рочев С.П., Курлович В.А.

25 августа 2007 года ООО «Евролот Запад» провело открытие первого супермаркета самообслуживания сети магазинов «Свенская Ярмарка». Супермаркет находится в Фокинском районе г. Брянска недалеко от оживленной трассы проспект Московский, ведущей из Володарского, Советского района на московскую магистраль. В магазине представлен широкий ассортимент продуктов питания, кулинарии (собственное производство) и промышленных товаров non-food. Супермаркет расположен на 2-х этажах отдельно стоящего здания общей площадью 1200м2. Численность персонала супермаркета - 121 человек. Постоянные потребители - активная часть населения Фокинского района и близлежащих к нему территорий в возрасте 20-50 лет со средним и высоким уровнем дохода.

Лицензируемые виды деятельности Общество осуществляет в соответствии с действующим законодательством. Уставный капитал Общества составлял 100000 рублей до 28 июля 2006 г. В Устав предприятия были внесены изменения, а в частности «Для организации и обеспечении деятельности Общества образован Уставной капитал в размере 800000 (восемьсот тысяч) рублей.

Миссия организации удовлетворение потребностей любого потребителя в промышленных товарах и продуктах питания через супермаркеты с высоким уровнем культуры обслуживания, повышение социального уровня жизни работников организации.

Стратегические цели – к 2012 году добиться увеличения объема продаж на 5 млрд. руб. в год за счет расширения рынка в г. Брянске и Брянской области в сфере розничной торговли продовольственными и промышленными товарами с высоким уровнем культуры обслуживания, открыть пять супермаркетов самообслуживания в Фокинском, Володарском, Бежицком, Советском районах г. Брянска.

Структура организации имеет древовидную форму (рис. 2). Общее руководство ООО «Евролот Запад» осуществляет генеральный директор, который производит расстановку приоритетов, отбор и эффективное использование маркетинговой, финансовой, организационной информации. У генерального директора высшее торговое, медицинское образование.

| Директор | |||||||||||

| Зав. торговой сети | Гл. бухгалтер | Коммерческий директор | |||||||||

| Транспортная служба | Экономическая служба | Коммерческая служба | |||||||||

| Торговый отдел | Бухгалтерия | Отдел снабжения | Склад | ||||||||

| Специализированный магазин г. Брянск | Специализированный магазин г. Брянск | Оптовый склад предприятия г. Брянск | Специализированный магазин г. Брянск | ||||||||

Рисунок 2 - Организационная структура управления предприятием

Рассмотрим объемы и структуру производства и реализации продукции предприятия, представив данные в виде табл. 1.

В результате анализа полученной информации можно сделать вывод о том, что в 2008 году по сравнению с 2006 годом объемы и структура производства и реализации продукции ООО «Евролот Запад» характеризуется следующими изменениями: производство и реализация собственной продукции выросло в 2.5 раза, а в абсолютном выражении на 64848,7 тыс. руб., реализация алкогольной продукции выросла в абсолютном выражении на 253919 тыс. руб., реализация бытовой химии и товаров для дома уменьшилось на 15,4% в структуре реализации, но тем не менее, выросло в абсолютном выражении на 62360,2 тыс. руб., реализация продуктов питания выросла на 83038,8 тыс. руб.

Таблица 1 – Объемы и структура производства и реализации продукции ООО «Евролот Запад» в 2005-2007 гг.

| Наименование продукции (работ, услуг) | 2006 г. | 2007 г. | 2008 г. | Изменение 2008 к 2006 г. | ||||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | Абсолют. тыс. руб. | Уд. веса, % | |

|

Производство и выпуск собственной продукции |

2993,8 | 6,6 | 12875,5 | 5,6 | 67842,5 | 13,3 | 64848,7 | 6,7 |

| Реализация алкогольной продукции | 5223,9 | 11,5 | 23328,5 | 10,2 | 259143 | 50,9 | 253919 | 39,4 |

| Реализация продуктов питания | 23202,2 | 51,5 | 140983,5 | 61,4 | 106241 | 20,9 | 83038,8 | -30,6 |

| Реализация бытовой химии и товаров для дома | 13958,1 | 30,4 | 52387,5 | 22,8 | 76318,3 | 15,0 | 62360,2 | -15,4 |

| Итого: | 45378 | 100 | 229575 | 100 | 509545 | 100,0 | 464167 | 0,0 |

Иными словами, можно сделать вывод о том, что объемы и структура производства и реализации продукции ООО «Евролот Запад» в 2006-2008 гг. имеют положительную динамику по всем видам в абсолютном выражении, и практически по всем видам – в долях структуры, что свидетельствует о расширении масштабов деятельности ООО «Евролот Запад».

Используя балансовые данные ООО «Евролот Запад» за 2006-2008 гг., можно рассчитать основные показатели деятельности предприятия, которые изменились следующим образом (табл. 2). Анализируя динамику показателей, можно сделать вывод, что в целом предприятие ООО «Евролот Запад» работало в течение 2006-2008 гг. периода достаточно эффективно.

Следует отметить, что предприятие начало свою деятельность с 2005 г., поэтому некоторые показатели и их динамику не представляется возможным рассчитать. Этим же фактом можно объяснить и убытки как результат финансово-хозяйственной деятельности в 2006-2007 г. Хотя следует отметить снижение их величины в 2007 г. по сравнению с 2006 г. на общем фоне значительного увеличения выручки (в 5 раз или 184197 тыс. руб.).

Таблица 2 - Основные показатели деятельности ООО «Евролот Запад» в 2006 – 2008 гг.

Показатели |

2006 г. | 2007 г. | 2008 г. | Темп роста в % | |

|

2007/ 2006 |

2008/ 2007 |

||||

| Денежная выручка, тыс. руб. | 45378 | 229575 | 509545 | в 5,1 р. | в 11,2 р. |

| Среднесписочная численность, чел. | 53 | 164 | 259 | в 3,1 р. | в 4,9 р. |

| Стоимость основных средств, тыс. руб. | 9548 | 40313 | 54275 | в 4,2 р. | в 5,7 р. |

| Расходы на оплату труда, тыс. руб. | 325 | 6220 | 13960 | в 38 р. | в 43,0 р. |

| Среднемесячная зарплата, руб. | 3099,4 | 4329,9 | 4491,6 | 139,70 | 140,0 |

| Производительность труда, тыс. руб. | 856,19 | 1399,85 | 1967,4 | 163,50 | в 2,3 р. |

| Себестоимость реализованной продукции, тыс. руб. | 38413 | 194866 | 428495 | в 5,1 р. | в 11,2 р. |

| Прибыль/убыток от продаж, тыс. руб. | -2629 | -1717 | 1233 | 65,31 | в 3,5 р. |

| Фондоотдача, руб. | 4,75 | 5,69 | 9,4 | 119,82 | в 2,0 р. |

| Рентабельность продаж, % | -0,0579 | -0,0075 | 0,0024 | 12,91 | в 26,7 р. |

| Чистая прибыль, тыс. руб. | -2165 | -1872 | -1996 | 86,47 | 0,90 |

| Величина оборотных активов, тыс. руб. | 18741 | 68645 | 79177 | в 3,7 р. | в 4,2 р. |

| Оборачиваемость оборотных средств, дни | 2,42 | 3,34 | 6,4 | 138,12 | в 2,7 р. |

| Собственный капитал, тыс. руб. | -1481 | -3353 | 1351 | в 2,3 р. | 190,0 |

В целом по всем показателям, представленным в табл. 2, прослеживается положительная динамика. Предприятие уверенно развивается, наращивая производственные мощности (величина основных средств увеличилась в 5,74 раза, оборотных активов – в 2,7). Также стоит отметить постоянный рост заработной платы - практически в 2 раза. Хотя увеличение заработной платы в абсолютном выражении за 3 года и не столь высоко, индексация заработной платы на предприятии проводится регулярно, что позволяет компенсировать негативное воздействие инфляции.

Наряду с количественными выросли и качественные показатели финансово-хозяйственной деятельности – производительность труда (практически в 10 раз), фондоотдача на 19,8%. Рентабельность продаж пока имеет отрицательное значение (из-за убытков, как результата деятельности), но также прослеживается положительная динамика показателя.

2.2 Анализ финансового состояния предприятия

Проведем структурно-динамический анализ активов и пассивов предприятия ООО «Евролот-Запад» за 2006-2008 гг. в табл. 3-4.

На основании полученных данных можно сказать о том, что в ООО «Евролот Запад» произошло увеличение размера основных средств в 3,3 раза, размер незавершенного строительства увеличился в 189,8 раз, отложенные налоговые активы в форме №1 за 2006 год не отражены, а темп роста по данной статье в 2008 году по сравнению с 2007 годом составил 83,3%. Нематериальные активы, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы в форме 1 за 2006 год не отражены.

В 2008 году по сравнению с 2007 годом имеет место суммарное увеличение производственно-технической базы предприятия на 322,2%. Это свидетельствует о росте удельного веса внеоборотных средств в структуре имущества предприятия в 2008 году по сравнению с 2007 годом.

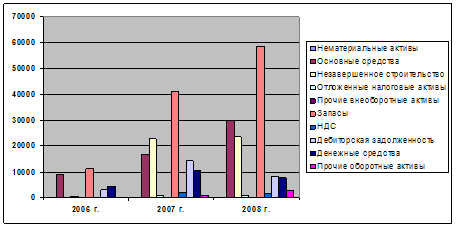

Таким образом, структура имущества ООО «Евролот Запад» представлена на рисунке 3.

Таблица 3 – Состав и структура активов баланса за 2006-2008 гг.

| Показатели | 2006 | 2007 | 2008 | 2008 г. к 2006 г. | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Нематериальные активы | - | - | 20 | 0,1 | 18 | 0,0 | в 18 р. |

| Основные средства | 8996 | 94,2 | 16731 | 41,5 | 29960 | 55,2 | в 3,3 р. |

| Незавершенное строительство | 124 | 1,3 | 22796 | 56,5 | 23531 | 43,4 | в 189,8 р. |

| Отложенные налоговые активы | 418 | 4,4 | 766 | 1,9 | 766 | 1,4 | в 1,8 р. |

| Прочие внеоборотные активы | 10 | 0,1 | - | - | 0 | 0,0 | 0,0 |

| Итого внеоборотных активов | 9548 | 100 | 40313 | 100 | 54275 | 100,0 | в 5,7 р. |

| Запасы | 11054 | 59,0 | 40987 | 59,8 | 58644 | 74,1 | в 5,3 р. |

| НДС | 271 | 1,4 | 1969 | 2,9 | 1655 | 2,1 | в 6,1 р. |

| Дебиторская задолженность | 3084 | 16,5 | 14303 | 20,8 | 8351 | 10,5 | в 2,7 р. |

| Денежные средства | 4267 | 22,7 | 10733 | 15,6 | 7636 | 9,6 | 179,6 |

| Прочие оборотные активы | 65 | 0,3 | 653 | 1,0 | 2891 | 3,7 | в 44,5 р. |

| Итого оборотных активов | 18741 | 100 | 68645 | 100 | 79177 | 100,0 | в 4,2 р. |

На основании рассчитанных показателей можно сделать вывод о том, что в структуре оборотных активов существенные изменения претерпели такие статьи, как сырье и материалы – рост в 5,6 раз, расходы будущих периодов – рост в 2,6 раза, дебиторская задолженность выросла на 4,6 раз, затраты в незавершенном производстве увеличились на 197,5%, размер денежных средств увеличился в 3 раза, что характеризует перераспределение направление использования части оборотных средств и вызвало их итоговое увеличение в 3,7 раза.

Рисунок 3 – Структура имущества предприятия

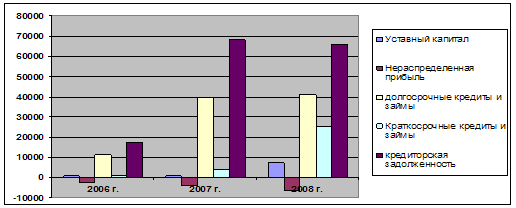

Рассмотрим и проанализируем источники финансирования деятельности ООО «Евролот Запад» для чего обратимся к информации, отраженной в бухгалтерском балансе ООО «Евролот Запад» за 2006-2008 гг.

В результате анализа полученных данных можно отметить, что собственные источники ООО «Евролот Запад» в 2008 г. по сравнению с 2006 г. выросли, что свидетельствует о росте уставного капитала и непокрытого убытка. Что же касается заемных средств ООО «Евролот Запад», то в 2008 году по сравнению с 2006 их величина возросла в 10,8 раз, т.к ООО «Евролот Запад» заключило кредитный договор в АКБ «Сбербанк» от 10 июля 2008 года на 40000 тыс. руб. и овердрафт в ОАО «БАНК УРАЛСИБ» на 3700 тыс. руб. 27 ноября 2008 года.

На основании анализа данных, рассмотренных в таблице можно сделать выводы, что имеет место изменение в структуре источников следующего характера: уставный капитал увеличился в 2007 г по отношению к 2006 г на 90,6%, заемные средства возросли в 10,8 раз (непосредственно - долгосрочные кредиты и займы в 3,7 раза, краткосрочные кредиты и займы в 22,2 раза), привлеченные средства увеличились в 3,8 раза - за счет кредиторской задолженности, что говорит об увеличении всех статей по структуре источников средств ООО «Евролот Запад».

Таблица 4 – Состав и структура пассива баланса за 2006-2008 гг.

| Показатели | 2006 | 2007 | 2008 | 2008 г. к 2007г. | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Собственные средства | -1481 | - | -3353 | - | 1351 | 1,0 | 190,6 |

| Уставный капитал | 800 | - | 800 | - | 7500 | 5,6 | в 9,4 р. |

| Нераспределенная прибыль | -2281 | -4153 | - | -6149 | -4,6 | в 2,7 р. | |

| Заемные средства | 12275 | 100 | 44232 | 100 | 132101 | 99,0 | в 10,8 р. |

| долгосрочные кредиты и займы | 11150 | 90,8 | 39978 | 90,4 | 41062 | 30,8 | в 3,7 р. |

| Краткосрочные кредиты и займы | 1125 | 9,2 | 4254 | 9,6 | 24998 | 18,7 | в 22,2 р. |

| Привлеченные средства | 17495 | 100 | 68079 | 100 | 66041 | 49,5 | в 3,8 р. |

| кредиторская задолженность | 17495 | 100 | 68079 | 100 | 66041 | 49,5 | в 3,8 р. |

| Итого источников | 28289 | - | 108958 | - | 133452 | 100,0 | в 4,7 р. |

Рисунок 4 – Структура источников имущества предприятия

Проведем анализ финансовой устойчивости в табл. 5. Как видно из данных таблицы на предприятии произошло увеличение собственных источников формирования запасов и затрат в 2008г по сравнению с 2006г., долгосрочные источники формирования запасов увеличились в 2008г по сравнению с 2007 г., соответственно произошло увеличение общей величины основных источников формирования запасов и затрат в 2008г по сравнению с 2006г. Проанализировав обеспеченность запасов и затрат источниками формирования можно сделать вывод, что при финансировании запасов и затрат за счет собственных источников у предприятия существует недостаток собственных оборотных средств, так если в 2006г. он составлял 106 тыс. руб., то в 2008г 4027 тыс. руб., т.е. в 2008г. по сравнению с произошел рост недостаток основных оборотных средств для финансирования запасов.

На протяжении 2006-2008г. у предприятия хватает долгосрочных источников формирования запасов и затрат, так в 2006г. недостаток составил 106 тыс. руб., то в 2008г. он составил 35951тыс. руб., т.е. в 2008г по сравнению с 2006г. он возрос.

Проанализируем коэффициенты, характеризующие финансовую устойчивость. Как видно из данных таблицы 5 на предприятии заемных средств больше чем собственных, но каждый год этот показать уменьшается.

Коэффициент маневренности в течении 2007-2008гг. соответствует рекомендованному значению и его динамика свидетельствует о наличии в организации возможности финансового маневра. Коэффициент финансовой устойчивости показывает, что у предприятия низкая степень финансовой устойчивости, так как данный коэффициент снизился в 2007г. ниже нормативного значения, но в 2008г. немного увеличил свой показатель.

Коэффициент платежеспособности показывает, что с 2007г предприятие платежеспособно, т.е. оно может полностью расплатиться по своим обязательствам, данный коэффициент в 2006г. составил 0,45,что ниже норматива, а в 2008г. уменьшился по сравнению с 2007г. на 2, но он выше нормативного значения.

Таблица 5 – Показатели финансовой устойчивости ООО «Евролот Запад» в 2006-2008гг.

| Коэффициенты кредитоспособности | Условное обозна-чение | 2006г | 2007г | 2008г | Изменения | |

| 2007 к 2006г. | 2008г к 2006 | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| I. Показатели, характеризующие источники формирования запасов и затрат | ||||||

| 1. Собственные оборотные активы, тыс.руб. | СОС | -106 | 8067 | 36960 | 7610 | 34868 |

| 2. Наличие долгосрочных источников формирования запасов, тыс.руб. | СД | -106 | 19217 | 76938 | 18129 | 72583 |

| 3. Общая величина основных источников, тыс.руб. | ОИ | 19 | 37837 | 149271 | 1991 | 7856 |

| II. Показатели обеспеченности запасов и затрат источниками формирования | ||||||

| 1. Излишек (+) / недостаток (-) СОС, тыс.руб. | ∆СОС | -106 | -2987 | -4027 | 2817,9 | 3799 |

| 2. Излишек (+)/ недостаток (-) СД, тыс.руб. | ∆СД | -106 | +8163 | +35951 | 7700,9 | 33916 |

| 3. . Излишек (+)/ недостаток (-) ОИ, тыс.руб. | ∆ОИ | 19 | +26783 | 108284 | 140963 | 569916 |

| III. Коэффициенты, характеризующие финансовую устойчивость | ||||||

| 1. Коэффициент соотношения заемных и собственных средств | ≤1 | 0,9 | 0,2 | 0,1 | -0,7 | -0,8 |

| 2. Коэффициент маневренности | >0,5 | 0,1 | 5,4 | 5,3 | 12,9 | 12,9 |

| 3. Коэффициент текущей задолженности | - | 5,67 | 4,8 | - | - | |

| 4. Коэффициент финансовой устойчивости | >0,75 | 0,9 | 0,34 | 0,37 | -0,56 | -0,53 |

| 5. Коэффициент платежеспособности | ≥0,6 | 0,45 | 7,87 | 5,87 | 7,39 | 5,42 |

| 6. Коэффициент обеспеченности материальных затрат | ≥0,8 | 11,7 | 0,6 | 0,64 | -11,1 | -11,06 |

На завершающем этапе анализе текущего финансового состояния хозяйствующего субъекта производится оценка рентабельности его деятельности в табл. 6.

Таблица 6 – Показатели рентабельности ООО «Евролот Запад» в 2006-2008гг.

| Показатель | 2006г | 2007г | 2008г | Изменения | |

| 2007 г. к 2006г. | 2008г к 2006 | ||||

| 1. Рентабельность продукции, % | 3,34 | 6,84 | 0,88 | 3,5 | -2,46 |

| 2. Рентабельность продаж, % | -3,2 | -5,8 | -0,8 | 2,6 | 2,4 |

| 3. Рентабельность всего капитала, % | -1126 | -18,6 | -2,5 | -1107,4 | -1123,5 |

| 4. Рентабельность собственного капитала, % | 201,9 | 331,3 | 71 | 129,4 | -130,9 |

| 5. Рентабельность внеоборотных активов, % | - | -55,1 | -6,9 | 55,1 | 6,9 |

Как видно из данных таблицы 6 убыточность продукции уменьшилась в 2008 г по сравнению с 2006 г. Рентабельность продаж увеличилась в 2008 г. по сравнению с 2006 г на 12,2%, а убыточность продаж по прибыли от продаж и чистой прибылью уменьшилась в 2008 г.

Рентабельность всего капитала на 970,4%, убыточность всего капитала уменьшились на 1123,5%. Часть показателей рентабельности имеют отрицательное значение поскольку при расчетах используется показатель прибыль от продаж (в случае ООО «Евролот-Запад» - убыток).

Поскольку предприятие осуществляло финансово-хозяйственную деятельность с 2006 г., то данные показатели пока можно считать удовлетворительными, тем более, что прослеживается их положительная динамика.

Проанализируем состав и структуру оборотных активов предприятия по их видам в зависимости от участия в процессе производства в табл. 7. На основании рассчитанных показателей можно сделать вывод о том, что в структуре оборотных активов существенные изменения претерпели такие статьи, как сырье и материалы – рост в 5,6 раз, расходы будущих периодов – рост в 2,6 раз, дебиторская задолженность выросла в 4,6 раз, затраты в незавершенном производстве увеличились на 197,5%, размер денежных средств увеличился в 3 раза, что характеризует перераспределение направление использования части оборотных средств и вызвало их итоговое увеличение в 3,7 раза.

Таблица 7 – Состав и структура оборотных средств ООО «Евролот-Запад» в 2006-2008 гг. по функциональной роли в процессе производства

| Показатели | 2006 | 2007 | 2008 | 2008 г. к 2007г. | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | ||

| Фонды обращения | 18741 | 100 | 68645 | 100 | 68954 | 100,0 | в 3,7 р. |

| денежные средства | 4267 | 22,7 | 10733 | 15,6 | 7636 | 11,1 | в 2,5 р. |

| дебиторская задолженность | 3084 | 16,5 | 14303 | 20,8 | 8351 | 12,1 | в 4,6 р. |

| прочие оборотные активы | 65 | 0,3 | 653 | 1,0 | 2891 | 4,2 | в 10,1 р. |

| готовая продукция | 10096 | 53,9 | 36796 | 53,6 | 50076 | 72,6 | в 3,6 р. |

| Производственные оборотные фонды | 1229 | 6,3 | 6160 | 9,0 | 10110 | 100,0 | в 5 р. |

| сырье и материалы | 553 | 3,0 | 3105 | 4,5 | 7006 | 69,3 | в 5,6 р. |

| затраты в незавер-м производстве | 68 | 0,4 | 202 | 0,3 | 155 | 1,5 | в 3 р. |

| расходы будущих периодов | 337 | 1,8 | 884 | 1,3 | 1294 | 12,8 | в 2,6 р. |

| НДС | 271 | 1,4 | 1969 | 2,9 | 1655 | 16,4 | в 7,3 р. |

Рассмотрим также состав и структуру источников финансирования оборотных активов предприятия в табл. 8. Привлеченные средства ООО «Евролот Запад» увеличились в 3,9 раза соответственно, строка таблицы «Итого источников» иллюстрирует положительную динамику источников финансирования оборотных средств ООО «Евролот Запад» (рост в 3,9 раза).

Таблица 8 – Показатели состава и структуры источников финансирования оборотных средств ООО «Евролот Запад» в 2006-2008 гг.

| Показатели | 2006 | 2007 | 2008 | 2008 к 2007г. |

| Тыс. руб. | Тыс. руб. | Тыс. руб. | ||

| Собственные | -1481 | -3353 | 1351 | - |

| Заемные | 12275 | 44232 | 66060 | в 3,6 р. |

| Привлеченные | 17495 | 68079 | 66041 | в 3,9 р. |

| Итого источников | 28289 | 108958 | 133452 | в 3,9 р. |

Далее рассмотрим группировку активов по степени ликвидности и пассивов по срочности погашения в табл. 9.

Таблица 9 - Показатели ликвидности баланса ООО «Евролот Запад» в 2006–2008 гг.

| Статьи актива по степени ликвидности | Тыс. руб. | Статьи пассива по срочности обязательств | Тыс. руб. | Ликвидность баланса |

| 2006 г. | ||||

| А1 | 4267 | П1 | 17495 | А1<П1 |

| А2 | 3149 | П2 | 1125 | А2>П2 |

| А3 | 11325 | П3 | 11150 | А3>П3 |

| А4 | 9548 | П4 | (1481) | А4<П4 |

| Баланс | 28289 | 28289 | ||

| 2007 г. | ||||

| А1 | 10733 | П1 | 68079 | А1<П1 |

| А2 | 14956 | П2 | 4254 | А2>П2 |

| А3 | 42956 | П3 | 39978 | А3>П3 |

| А4 | 40313 | П4 | (3353) | А4>П4 |

| Баланс | 108958 | 108958 | ||

| 2008 г. | ||||

| А1 | 7636 | П1 | 66041 | А1<П1 |

| А2 | 11242 | П2 | 24998 | А2<П2 |

| А3 | 60299 | П3 | 41062 | А3>П3 |

| А4 | 54275 | П4 | 1351 | А4>П4 |

| Баланс | 133452 | 133452 | ||

Для определения ликвидности баланса сопоставим итоги приведенных групп по активу и пассиву. При анализе результатов расчетов, отраженных в данной таблице, можно сделать вывод о том, что структура баланса не является полностью ликвидной, но может быть охарактеризована, как достаточно удовлетворительная. Далее следует рассмотреть коэффициенты ликвидности (платежеспособности), отразив результаты расчетов в таб. 10.

Таблица 10 – Коэффициенты ликвидности ООО «Евролот Запад» в 2006-2008гг.

| Коэффициенты | Нормативное значение | 2006г | 2007г | 2008г | 2008 в % к 2006г. |

| Коэффициент общей ликвидности | 1,5 - 2 | 0,15 | 1,01 | 0,95 | 0,8 |

| Коэффициент срочной ликвидности | 0,8 - 1 | 1,22 | 1,1 | 1,2 | -0,02 |

| Коэффициент абсолютной ликвидности | 0,2 - 0,5 | 0,1 | 0,23 | 0,15 | 0,05 |

Из данных таблицы можно сделать вывод, что коэффициент общей ликвидности в 2008 году составляет 0,95, по сравнению с 2006 годом этот коэффициент увеличился 0,8. платежеспособность предприятия ниже нормативного значения. При предъявлении к предприятию каких-либо требований со стороны кредиторов оно сможет расплатиться по своим обязательствам в 2008 году.

Коэффициент срочной ликвидности характеризует общую обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения краткосрочных обязательств организации. У ООО «Евролот Запад» показатели данного коэффициента превышают нормальное ограничение, но наблюдается отрицательная динамика (снижение коэффициента на 0,02). Тем не менее можно сделать вывод о том, что ООО «Евролот Запад» располагает некоторым объемом свободных ресурсов (чем выше коэффициент, тем больше этот объем), формируемых за счет собственных источников.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашено немедленно. В 2006 году этот показатель равен 0,1, следовательно, предприятие могло погасить 10% своих обязательств, но уже к 2008 году данный коэффициент составляет 0,15, т.е. предприятие может погасить всего 15% своих обязательств.

Рассчитаем показатели эффективности использования оборотных активов в табл. 11. Как видно на предприятии в 2007 и 2008гг по сравнению с 2006г. произошло уменьшение почти всех показателей деловой активности, но в 2008г. по сравнению с 2007г. произошло увеличение почти всех показателей, что повлекло за собой снижение периода оборота в днях, проанализируем более подробно изменение коэффициентов оборачиваемости предприятия. Коэффициент оборачиваемости активов показывает, что в 2006г. активы предприятия в течение года оборачивались 347,5 раза, при этом период оборота составил 1 день, к 2008г. ситуация изменилась и активы стали совершать меньшее число оборотов 3,3, при этом период оборота составил 109,1 дня, что на 108,1 дней больше чем было в 2006г.

Таблица 11 – Показатели эффективности использования оборотных активов ООО «Евролот Запад» в 2006-2008гг.

| Коэффициенты | 2006г | 2007г | 2008г | 2008 г. в % к 2007 г. |

| коэффициент оборачиваемости ОА | 347,5 | 3,2 | 3,3 | 0,1 |

| время оборота, дней | 1,0 | 112,5 | 109,1 | 3,4 |

| -коэффициент оборачиваемости ДЗ | 943 | 29,4 | 26,4 | -3,0 |

| - время оборота, дней | 0,38 | 12,2 | 13,6 | 1,4 |

| -коэффициент оборачиваемости МПЗ | - | 6,95 | 7,5 | 0,55 |

| - время оборота, дней | - | 51,8 | 48 | -3,8 |

| -коэффициент оборачиваемости СОС | -62,3 | -57,2 | -95 | -37,8 |

| - время оборота, дней | -5,8 | -6,3 | -3,8 | 2,5 |

| Длительность операционного цикла, дней | 0,38 | 64 | 61,6 | -2,4 |

Оборачиваемость дебиторской задолженности показывает, что она стала в 2008г. совершать 3 оборота меньше чем в 2007г.,при этом период оборота увеличился 1,4 дня. Оборачиваемость МПЗ в 2006г. определить невозможно, но в 2008г. этот показатель составляет 7,5 оборота, при этом период его оборота составляет 48 дней. По показателю длительности операционного цикла определяют, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия. Исходя из расчетных данных можно сделать вывод, что в среднем для производства, продажи и оплаты продукции предприятия в 2006г. требовалось 0,38 дня, в 2007г. этот показатель составил 64 дня, но в 2008г. произошло снижение этого показателя по сравнению с 2007г на 2,4 дня и составило 61,6 дня.

Проведя анализ финансового состояния предприятия, необходимо провести более углубленный анализ финансовых результатов деятельности предприятия – анализ прибыли и рентабельности.

2.3 Анализ финансовых результатов деятельности предприятия

После анализа эффективности использования оборотных активов важно определить степень их использования, так как рациональное использование сырья, материалов, топлива и других видов материальных ресурсов - важнейший фактор роста производства и снижения себестоимости продукции, а следовательно, роста прибыли и рентабельности. Для этого нам необходимо произвести расчет следующих показателей: материалоемкость и обратного показателя материалоемкости материалоотдачи. Материалоемкость показывает, какой объем реализации услуг приходится на каждый рубль вложенных в производство материальных ресурсов.

Показатель материалоемкости в 2007-2008 гг. составил 0,85 руб. выручки на каждый рубль, вложенный в материальные ресурсы.

Показатель материалоотдачи составил 1,18 руб. выручки с каждого рубля, вложенного в материальные ресурсы.