Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Анализ хозяйственной деятельности фирмы

Дипломная работа: Анализ хозяйственной деятельности фирмы

ОАО "Кондитерский концерн Бабаевский"

Сведения об Обществе

Полное фирменное наименование:

Открытое акционерное общество "Кондитерский концерн Бабаевский"

Место нахождения и почтовый адрес:

107140 Российская Федерация, г.Москва, ул. Малая Красносельская, д.7.

Сведения о государственной регистрации эмитента:

Дата государственной регистрации эмитента: 29.12.1993

Номер свидетельства о государственной регистрации: 021.927

Орган, осуществивший государственную регистрацию: Московская регистрационная палата.

Общее количество акционеров: 1 201, в т. ч.:

акционеры, владеющие более 20% акций Общества: ОАО "АБ "Инкомбанк",

доля государства в УК Общества: 0% (не имеет).

Сведения об аудиторе Общества:

Наименование: ЗАО "Фирма "Артур Андерсен"

(113054, г.Москва, Космодамианская наб., 52/2)

Тел.: (095) 755-97-00 Факс: (095) 755-97-10

Лицензия 006365 Дата выдачи: - 5 ноября 1998 года.

Сведения о реестродержателе Общества:

Наименование: Филиал "Московский" ЗАО "Единый регистратор"

(г. Москва, Старосадский переулок, д. 8, стр. 1)

Тел.: 924-36-70 Факс: 924-36-70

Лицензия ФКЦБ РФ №01178 Срок действия до: 4.12.1999 года

Финансово- хозяйственная деятельность Общества

Характеристика деятельности общества за отчётный год.

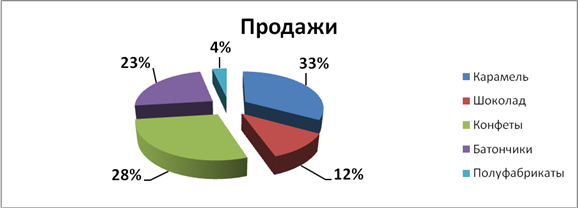

Основные виды деятельности и объём реализации (в тоннах).

| Ассортимент | Ед.изм. | 2006г. | 2007г. |

| Карамель | тонн | 23567 | 18636 |

| Шоколад | тонн | 8268 | 7485 |

| Конфеты | тонн | 20407 | 20248 |

| Полуфабрикаты | тонн | 2441 | 2510 |

| ИТОГО: | тонн | 52242 | 46369 |

Характеристика рынков сбыта, сведения о конкуренции на них.

В 2008 году продолжилось активное завоевание рынка кондитерских изделий. Наибольшая доля реализуемой продукции приходится на Центральный район - 82,8%, Северо-Кавказский - 5,1%, Западно-Сибирский - 2,9% и Поволжский район - 1,5%.

В 2006 году собственная дистрибьюторская сеть расширялась по двум основным направлениям:

· созданы и действуют торговые дома в 42 регионах России, в том числе новые торговые дома появились в Омске, Ставрополе, Чите, Оренбурге, Черкесске, Баку, Тбилиси, Иркутске, Воронеже и т. д. Объём кондитерских изделий, реализованных посредством торговых домов увеличился до 17,5% от общего количества отгруженной продукции.

· развивается сеть фирменных магазинов и отделов: в Москве, Сочи, Ростов- на Дону, Краснодар, Казань, Чита и других было создано 10 фирменных магазинов и 46 кондитерских отделов.

Основным потребителем продукции Общества остаётся Москва и Московская область, на долю которой приходится 80% реализуемой продукции.

За 2006 год ОАО "Кондитерский концерн Бабаевский" принял участие в 10 выставках и конкурсах и завоевал много почётных наград:

· Дипломы международной выставки "Интерсладости 2006":

· "100 лучших товаров России" (27 видов продукции предприятия);

· Золотые медали выставки "Российские продукты питания 2006" и многие другие.

Мероприятия по улучшению качества выпускаемой продукции, модернизации и обновлению производственных фондов предприятия.

Для сохранения и повышения качества выпускаемой продукции в течение года были проведены следующие мероприятия:

· ужесточён входной контроль за качеством поступающего сырья и материалов;

· проведены комплексные работы по стабилизации качества карамельной массы и начинок, позволяющие удлинить срок хранения карамели с начинками до 6-8 месяцев;

· улучшено дозирование рецептурных компонентов. Оптимизация вязкости и влажности конфетных масс и снижены возвратные отходы на новой помадной линии фирмы "Пипенброк";

· в шоколадном цехе внедрены системы очистки какао-бобов от примесей и пяти-валковая мельница, позволяющая снизить зольность и повысить степень измельчения, следовательно, улучшить качество шоколадных полуфабрикатов;

· на линии "Московский сувенир" в конфетном цехе проведены испытания и внедрена новая формующая машина "Макат", позволяющая существенно улучшить качество формования и повысить производительность линии.

На обновление производственных мощностей Обществом было израсходовано 54 млн. руб.: в основных и вспомогательных цехах и подразделениях было установлено 409 единиц технологического и вспомогательного оборудования общей стоимостью 7,8 млн. долларов США. В частности, в конфетном цеху была установлена и смонтирована на имеющая аналога в России высокопроизводительная линия фирмы "Винклер" по выпуску шоколада с различными крупными добавками: орехами, цукатами, изюмом и другими компонентами, была выведена на проектную мощность новая линия по производству помадных конфет с принципиально новым технологическим решением - бескрахмальным методом отливки, которые по достоинству были оценены покупателями.

Немалые средства в истекшем году были направлены на проведение природоохранных мероприятий:

· ревизию оборудования и электроснабжение водооборотных систем;

· лабораторный контроль за состоянием промышленных и ливневых стоков;

· обследование загрязнения атмосферы воздуха;

· контроль источников выбросов вредных веществ в атмосферу, контроль эффективности газоочистных установок и разработку паспортов.

Основные показатели финансовой деятельности Общества

Основные положения учётной политики:

Учетная политика предприятия ведется согласно Положению о бухгалтерском учете и отчетности в РФ и другим нормативным (инструктивным) документам с учетом последующих изменений и дополнений в них.

Сумма уплаченных налогов и иных платежей в бюджет:

| № п/п | Показатель | Сумма налога, тыс. руб. |

| 1. | Налог на добавленную стоимость | 65 943 |

| 2. | Налог на имущество | 5 821 |

| 3. | Налог на прибыль | 18 528 |

| 4. | Налог на содержание жилищного фонда | 13 246 |

| 5. | Земельный налог | 2 849 |

| 6. | Подоходный налог | 9 822 |

| 7. | Налог на рекламу | 205 |

| 8. | Налог на автодороги | 23 902 |

| 9. | Прочие налоги | 932 |

Сведения о чистых активах.

Соотношение стоимости чистых активов и размера уставного капитала на конец 2006 года = 372 446 000 руб. / 418 260 руб. = 890,465.

Распределение прибыли и убытков:

| Статья расходования | Размер средств, тыс. руб. |

| Чистая прибыль к распределению, всего | 1 682 |

| Фонд накопления | 505 |

| Фонд потребления | 1 177 |

| Нераспределённая прибыль | - |

Социальные показатели.

| № п/п | Показатель | 2006 год |

| 1. | Среднесписочная численность работников, чел. | 2 298 |

| 2. | Затраты на оплату труда, тыс. руб. | 71 300 |

| 3. | Отчисления на социальные нужды, в т. ч. | 25 578 |

| 3.1. | В фонд социального страхования | 912 |

| 3.2. | В пенсионный фонд | 20 500 |

| 3.3. | На медицинское страхование | 3 065 |

| 3.4. | В фонд занятости | 1 101 |

| 4. | Средняя заработная плата работников, тыс. руб. (стр.2/ стр.1) | 2 562 |

Сведения об Уставном капитале Общества.

Уставный капитал Общества составляет 418 260 руб. и разделен на 83 652 000 обыкновенных именных акций номинальной стоимостью 0.5 коп.

Структура акционерного капитала.

Юридические лица - 8 организаций - 79,19 %,

Физические лица - 1 193 человек - 20,81 %.

Сведения о выплачиваемых дивидендах в отчётном году.

Выплата дивидендов за 2006 год по решению общего собрания акционеров не осуществлялась. Прибыль была направлена на развитие производства.

Информация о проведении внеочередных собраний акционеров

За 1998 год было проведено одно внеочередное собрание акционеров (4 марта 1998 года), на котором было принято решение о переименовании ОАО "Бабаевское" в ОАО "Кондитерский концерн Бабаевский".

Сведения о дочерних кондитерских предприятиях.

| № п/п | Наименование предприятия |

Общее количество акций, шт. |

Номинал, руб. |

Категория |

Количество акций в собственности Концерна, шт. |

| 1. | ОАО "Южуралкондитер" | 1 319 500 | 0,1 | Обыкновенные именные | 680 535 |

| 2. | ЗАО "Сормовская кондитерская фабрика" | 841 842 | 2 | Обыкновенные именные | 551 225 |

| 3. | ЗАО "Шоколадная фабрика "Новосибирская" | 5 000 000 | 1 | Обыкновенные именные | 3 047 567 |

Бухгалтерский баланс Общества

| АКТИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | 2 257 | 2 094 |

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 112 | 2 257 | 2 094 |

| Основные средства | 120 | 152 229 | 211 660 |

| здания, сооружения, машины и оборудование | 122 | 152 229 | 211 660 |

| Незавершенное строительство | 130 | 36 725 | 48 794 |

| Долгосрочные финансовые вложения | 140 | 169 240 | 157 140 |

| инвестиции в дочерние общества | 141 | 27 066 | 28 078 |

| инвестиции в другие организации | 143 | 142 174 | 129 062 |

| ИТОГО по разделу I | 190 | 360 451 | 419 688 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 117 467 | 155 029 |

| сырье, материалы и другие аналогичные ценности | 211 | 72 810 | 141 597 |

| малоценные и быстроизнашивающиеся предметы | 213 | 1 237 | 788 |

| затраты в незавершенном производстве (издержках обращения) | 214 | 8 519 | 12 157 |

| готовая продукция и товары для перепродажи | 215 | 147 | 416 |

| расходы будущих периодов | 217 | 34 754 | 71 |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 15 527 | 16 849 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 131 074 | 168 245 |

| покупатели и заказчики | 241 | 112 062 | 77 297 |

| авансы выданные | 245 | - | 44 315 |

| прочие дебиторы | 246 | 19 012 | 46 633 |

| Краткосрочные финансовые вложения | 250 | 167 929 | - |

| прочие краткосрочные финансовые вложения | 253 | 167 929 | - |

| Денежные средства | 260 | 3 042 | 4 658 |

| касса | 261 | 97 | 701 |

| расчетные счета | 262 | 1 620 | 3 051 |

| валютные счета | 263 | 999 | 632 |

| прочие денежные средства | 264 | 326 | 274 |

| ИТОГО по разделу II | 290 | 435 039 | 344 781 |

| БАЛАНС | 300 | 795 490 | 764 469 |

| ПАССИВ | Код стр. | На начало года | На конец года |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 418 | 418 |

| Добавочный капитал | 420 | 104 359 | 130 424 |

| Резервный капитал | 430 | 84 | 84 |

| резервы, образованные в соответствии с учредительными документами | 432 | 84 | 84 |

| Фонды накопления | 440 | 213 500 | 184 164 |

| Фонд социальной сферы | 450 | 16 181 | 16 181 |

| Целевые финансирование и поступления | 460 | 142 992 | - |

| ИТОГО по разделу III | 490 | 477 534 | 331 271 |

| IV. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства | 610 | 63 977 | 196 016 |

| кредиты банков | 611 | 58 177 | 191 016 |

| прочие займы | 612 | 5 800 | 5 000 |

| Кредиторская задолженность | 620 | 173 787 | 179 158 |

| поставщики и подрядчики | 621 | 165 020 | 143 534 |

| по оплате труда | 624 | 930 | 3 790 |

| по социальному страхованию и обеспечению | 625 | 3 353 | 5 654 |

| задолженность перед бюджетом | 626 | 4 477 | 22 620 |

| авансы полученные | 627 | - | 3 498 |

| прочие кредиторы | 628 | 7 | 62 |

| Доходы будущих периодов | 640 | 5 | 2 |

| Фонды потребления | 650 | 80 187 | 58 022 |

| ИТОГО по разделу IV | 690 | 317 956 | |

| БАЛАНС | 700 | 795 490 | 764 469 |

Отчёт о прибылях и убытках

| Показатель | За отчетный период | За аналогичный период прошлого года | |

| Наименование | Код стр. | ||

| 1 | 2 | 3 | 4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 1 016 792 | 769 105 |

| Себестоимость реализации товаров, продукции, работ, услуг | 020 | 851 837 | 606 562 |

| Коммерческие расходы | 030 | 15 139 | 5 908 |

| Прибыль (убыток) от реализации (строки (010 - 020 - 030 - 040)) | 050 | 149 816 | 156 635 |

| Проценты к получению | 060 | 3 381 | 272 |

| Прочие операционные доходы | 090 | 8 880 | 71 914 |

| Прочие операционные расходы | 100 | 151 673 | 71 581 |

| Прибыль (убыток) от финансово - хозяйственной деятельности (строки (050 + 060 - 070 + 080 + 090 - 100)) | 110 | 10 404 | 157 240 |

| Прочие внереализационные доходы | 120 | 60 830 | 10 242 |

| Прочие внереализационные расходы | 130 | 50 683 | 15 175 |

| Прибыль (убыток) отчетного периода (строки (110 + 120 - 130)) | 140 | 20 551 | 152 307 |

| Налог на прибыль | 150 | 18 528 | 46 371 |

| Отвлеченные средства | 160 | 341 | 105 936 |

| Нераспределенная прибыль (убыток) отчетного периода (строки (140 - 150 - 160)) | 170 | 1 682 | - |

Аудиторская проверка, проведённая аудиторской компанией ЗАО "Фирма "Артур Андерсен", подтвердила достоверность финансовых отчётов на 01.01.07 года

| Изменение имущества в целом, по составу и источникам приобретения | ||||

| ОАО "Кондитерский концерн Бабаевский" | ||||

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода | Изменения (+;-) |

| А | Б | 1 | 2 | 3 |

| 1. | Всего имущества, тыс. руб. (строка 300 бух. баланса) | 795 490 | 764 469 | -31 021 |

| 1.1. | Внеоборотные активы (итог I раздела актива баланса): | |||

| А) в сумме, тыс. руб. (стр. 190) | 360 451 | 419 688 | +59 237 | |

| Б) в % к имуществу | 45,31 | 54,90 | +9,59 | |

| 1.2. | оборотные активы (итого II-го раздела актива баланса): | |||

| А) в сумме, тыс. руб. (стр. 290) | 435 039 | 344 781 | -90 258 | |

| Б) в % к имуществу | 54,69 | 45,10 | -9,59 | |

| 2. | Источники приобретения имущества-всего, тыс. руб. (стр. 700) | 795 490 | 764 469 | -31 021 |

| 2.1. | Собственный капитал предприятия (итог III раздела пассива баланса): | |||

| А) в сумме, тыс. руб. (стр. 490) | 477 534 | 331 271 | -146 263 | |

| Б) в % к имуществу | 60,03 | 43,33 | -16,70 | |

| 2.2. | Заемные средства (итого IV, V разделов пассива баланса): | |||

| А) в сумме, тыс. руб. (стр. 590 +стр. 690) | 317 956 | 433 198 | +115242 | |

| Б) в % к имуществу | 39,97 | 56,67 | +16,70 | |

Вывод: За отчетный период стоимость имущества ОАО "Кондитерский концерн Бабаевский" снизилась на 31 021 тыс. руб.(764 469-795 490).

Удельный вес оборотных и внеоборотных активов в составе имущества организации отличается незначительно.

На дату отчета величина внеоборотных активов равна 54,90%,что на 9,59% больше, чем на начало отчетного периода, а их абсолютная стоимость составляет 419 688 тыс. руб., что в свою очередь, на 59 237 тыс. руб. больше, чем на начало отчетного периода.

Оборотные активы за анализируемый период снизились на 90 258 тыс. руб. (344 781-435 039) или на 9,59%.

Расчеты показали, что имущество ОАО "Кондитерский концерн Бабаевский" сформированы в большей степени за счет заемных средств. Величина заемных средств на дату отчета составляет 56,67%или в денежном выражении 433 198 тыс. руб., что на 16,7% больше чем на начало отчетного периода.

Собственный капитал концерна за отчетный период снизился на 146263 тыс. руб. (331271-477534) и составил 43,33%.

Коэффициент автономии (независимости):

A. На начало отчетного периода: 477 534/795 490=60,03%

B. На конец отчетного периода: 331 271/764 469=43,33%

C. Динамика 43,33%-60,03%=-16,70%

Таким образом, мы видим, что ОАО "Кондитерский концерн Бабаевский" потерял свою автономию и приобрел зависимость от внешних источников финансирования.

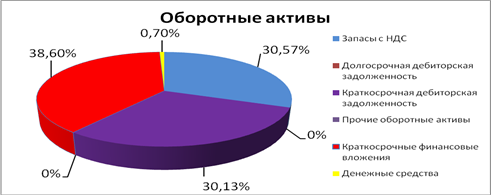

Следует детально проанализировать структуру оборотных активов.

| Изменение оборотных активов в целом и по составу | ||||

| ОАО "Кондитерского концерна Бабаевский" | ||||

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода |

Изменения (+; -) |

| А | Б | 1 | 2 | 3 |

| Оборотные активы всего, тыс. руб. (строка 290 бух. баланса) | 435 039 | 344 781 | -90 258 | |

| В том числе: | ||||

| 1 | Запасы с НДС | |||

| А) в сумме, тыс. руб. (стр. 210+220) | 132 994 | 171 878 | +38 884 | |

| Б) в % к оборотным активам | 30,57 | 49,85 | +19,28 | |

| 2 | Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | |||

| А) в сумме, тыс. руб. (стр. 230) | - | - | - | |

| Б) в % к оборотным активам | - | - | - | |

| 3 | Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | |||

| А) в сумме, тыс. руб. (стр. 240) | 131 074 | 168 245 | +37 171 | |

| Б) в % к оборотным активам | 30,13 | 48,80 | +18,67 | |

| 4 | Краткосрочные финансовые вложения | |||

| А) в сумме, тыс. руб. (стр. 250) | 167 929 | - | -167 929 | |

| Б) в % к оборотным активам | 38,60 | - | -38,60 | |

| 5 | Денежные средства | |||

| А) в сумме, тыс. руб. (стр. 260) | 3 042 | 4 658 | +1 616 | |

| Б) в % к оборотным активам | 0,70 | 1,35 | +0,65 | |

| 6 | Прочие оборотные активы: | |||

| А)в сумме, тыс. руб. (стр. 270) | - | - | - | |

| Б) в % к оборотным активам | - | - | - | |

Вывод: за отчетный период оборотные активы ОАО "Кондитерского концерна Бабаевский" уменьшились на 90 258 тыс. руб.(344 781-435 039).

Наибольший удельный вес в составе оборотных активов занимают запасы. На дату отчета их величина равна 49,85%,что на 19,28% больше, чем на начало отчетного года, а их абсолютная стоимость составляет 171 878 тыс. руб., что, в свою очередь, на 38 884 тыс. руб. больше, чем на начало отчетного периода.

В состав оборотных активов перестали входить краткосрочные финансовые вложения, стоимость которых составляла 167 929 тыс. руб. на начало отчетного периода.

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) увеличилась на 37 171 тыс. руб.(168 245-131 074), что сказалось на увеличении её доли в составе оборотных активов на 18,67%.

Структура оборотных активов ОАО "Кондитерского концерна Бабаевский" на начало отчетного периода

Структура оборотных активов ОАО "Кондитерского концерна Бабаевский" на конец отчетного периода

|

Показатели деловой активности (тыс. руб.) |

||||

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода | Изменение (+; -) |

| А | Б | 1 | 2 | 3 |

| 1 | Выручка от реализации за отчетный период | 769 105 | 1 016 792 | +247 687 |

| 2 | Стоимость активов(300) | 778679,5 | 779979,5 | +1 300 |

| 3 | Стоимость ОПФ (ОС) (120) | 181599,5 | 181944,5 | +345 |

| 4 | Средние остатки оборотных средств (290) | 388908 | 389910 | +1 002 |

| 5 | Средние остатки запасов (210) | 136114 | 136248 | +134 |

| 6 | Дебиторская задолженность в среднем за период(240) | 152415,5 | 149659,5 | -2 756 |

| 7 | Банковские активы в среднем за период (260) | 6595 | 3850 | -2 745 |

| 8 | Собственный капитал (490) | 402062,5 | 404402,5 | +2 340 |

| 9 | Отдача всех активов (стр.1: стр.2) | 0,99 | 1,30 | +0,32 |

| 10 | Отдача ОПФ(стр.1: стр.3) | 4,24 | 5,59 | +1,35 |

| 11 | Оборачиваемость оборотных средств(стр.1: стр.4) | 1,98 | 2,61 | +0,63 |

| 12 | Оборачиваемость запасов(стр.1: стр.5) | 5,65 | 7,46 | +1,81 |

| 13 | Оборачиваемость дебиторской задолженности(стр.1: стр.6) | 5,05 | 6,79 | +1,75 |

| 14 | Оборачиваемость банковских активов (стр.1: стр.7) | 116,62 | 264,10 | +147,48 |

| 15 | Отдача собственного капитала (стр.1: стр.8) | 1,91 | 2,51 | +0,60 |

| 16 | Скорость оборота всех активов | 182,24 | 138,08 | -44 |

| 17 | Скорость оборота ОПФ | 42,50 | 32,21 | -10 |

| 18 | Скорость оборота оборотных средств | 91,02 | 69,02 | -22 |

| 19 | Скорость оборота запасов | 31,86 | 24,12 | -8 |

| 20 | Скорость оборота дебиторской задолженности | 35,67 | 26,49 | -9 |

| 21 | Скорость оборота банковских активов | 1,54 | 0,68 | -1 |

| 22 | Скорость оборота собственного капитала | 94,10 | 71,59 | -23 |

Вывод: Выручка от реализации товаров, работ, услуг за отчетный период выросла на 247 687 тыс. руб. (1 016 792-769 105) или на 32,2 %.

Расчеты показали рост стоимости активов, основных средств, оборотных активов, запасов, собственного капитала; снижение дебиторской задолженности в среднем за период и банковских активов.

Значительный рост претерпел коэффициент оборачиваемости банковских активов,а именно на 147,48 тыс. руб. (264,10-116,62).

Следует отметить ускорение оборачиваемости всех исследуемых средств. В частности, скорость оборота собственного капитала выросла на 23 дня, а скорость оборота оборотных средств на 22 дня.

Исходя из того, что однодневный оборот концерна составляет 5648,84 тыс. руб. (1 016 792: 180 дней), высвобождение средств из оборота составило 124274,48 тыс. руб. (-22 * 5648,84), которые будут направлены на повышение эффективности хозяйствования.

Группировка текущих активов по степени ликвидности баланса ОАО "Кондитерский концерн Бабаевский"

Актив (тыс. руб.)

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода |

Изменения (+; -) |

| А | Б | 1 | 2 | 3 |

| 1. |

Денежные средства(260) Краткосрочные финансовые вложения(250) |

3 042 167 929 |

4 658 - |

+1616 -167 929 |

| Итого по первой группе | 170 971 | 4 658 | -166 313 | |

| 2. |

Готовая продукция(214) Товары отгруженные(215) Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев (240) |

8 519 147 131 074 |

12 157 416 168 245 |

+3 638 +269 +37 171 |

| Итого по второй группе | 139 740 | 180 818 | +41 078 | |

| 3. | Дебиторская задолженность, платежи по которой ожидаются через 12 месяцев(230) |

- 107 564 1 237 - |

- 141 668 788 - |

- +34 104 -449 - |

|

Производственные запасы(211+217) Незавершенное производство(213) Расходы будущих периодов(216) |

||||

| Итого по третьей группе | 108 801 | 142 456 | +33 655 | |

| 4. | Итого текущих активов (290) | 435 039 | 344 781 | -90258 |

| 5. | Сумма краткосрочных финансовых обязательств(610+620) | 237 764 | 375 174 | +137 410 |

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода |

Изменения (+; -) |

| А | Б | 1 | 2 | 3 |

| 1. |

Кредиторская задолженность(620) Кредиты банка, сроки возврата которого наступили Просроченные платежи |

173 787 - - |

179 158 - - |

+5 371 - - |

| Итого по первой группе | 173 787 | 179 158 | +5 371 | |

| 2. | Краткосрочные кредиты банка и займы (610) | 63 977 | 196 016 | +132 039 |

| Итого по второй группе | 63 977 | 196 016 | +132 039 | |

| 3. | Долгосрочные кредиты банка и займы(590) | - | - | - |

| Итого по третьей группе | - | - | - |

Пассив (тыс. руб)

1) На начало отчетного периода

А1<П1; «- »

А2>П2; «+»

А3>П3. «+»

2) На конец отчетного периода

А1<П1; «- »

А2<П2; «- »

А3>П3. «+»

Баланс не является абсолютно ликвидным.

Ликвидность предприятия – это достаточность денежных и других средств для оплаты долгов в текущий момент. Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, величины и срочности оплаты обязательств.

Таким образом, ликвидность – это необходимое и обязательное условие платежеспособности и финансовой устойчивости предприятия.

Необходимо увеличить наиболее ликвидные активы, быстро реализуемые активы; сократить величину кредиторской задолженности и краткосрочных кредитов и заемных средств.

| Прогноз платежеспособности ОАО "Кондитерского концерна Бабаевский" в краткосрочной перспективе | ||||

| № п/п | Показатели | На начало отчетного периода | На конец отчетного периода | Изменения (+; -) |

| А | Б | 1 | 2 | 3 |

| 1. | Оборотные средства (290) | 435 039 | 344 781 | -90 258 |

| 2. | Денежные средства и краткосрочные финансовые вложения(260+250) | 170971 | 4658 | -166 313 |

| 3. | Дебиторская задолженность(240) | 131 074 | 168 245 | 37 171 |

| 4. | Краткосрочные кредиты и займы(610) | 63 977 | 196 016 | 132 039 |

| 5. | Кредиторская задолженность(620) | 173 787 | 179 158 | 5 371 |

| 6. | Коэффициент абсолютной ликвидности | 0,72 | 0,01 | -0,71 |

| 7. | Уточненный (критический) коэффициент ликвидности | 1,27 | 0,46 | -0,81 |

| 8. | Коэффициент покрытия | 1,83 | 0,92 | -0,91 |

| 9. | Коэффициент утраты платежеспособности | (0,92+3 мес/6 мес *(-0,91))/2=0,23 | ||

Вывод: Ликвидность предприятия – это достаточность денежных и других средств для оплаты долгов в текущий момент. Уровень ликвидности зависит от сферы деятельности, соотношения оборотных и внеоборотных активов, величины и срочности оплаты обязательств. Чем больше степень способности исполнения обязательств по платежам, тем выше уровень ликвидности предприятия.

Для оценки текущей платежеспособности предприятия используются относительные коэффициенты ликвидности, на основе которых определяется степень и качество покрытия краткосрочных обязательств ликвидными активами.

В отечественной и мировой практике исчисляют четыре относительных показателя ликвидности по данным бухгалтерского баланса.

Коэффициентный анализ показал:

1) Коэффициент утраты платежеспособности меньше 1, следовательно, наличие тенденции утраты платежеспособности в течение трех месяцев.

2) Коэффициент покрытия признается достаточным, если он составляет от 1 до 2.

На анализируемом п/п коэффициент покрытия на начало отчетного периода составляет 1,83, что удовлетворяет нормальным теоретическим ограничениям; на конец отчетного периода коэффициент покрытия снизился до 0,92, что меньше 1-2,что говорит о недостаточности средств для покрытия долгов организации.

3) Коэффициент абсолютной ликвидности определяется отношением наиболее ликвидных активов к сумме краткосрочных заемных средств и показывает, какая часть краткосрочной задолженности может быть погашена немедленно за счет денежных средств и краткосрочных финансовых вложений. Коэффициент абсолютной ликвидности признается достаточным, если он составляет от 0,20 до 0,30.

На анализируемом п/п коэффициент абсолютной ликвидности на начало отчетного периода составляет 0,72, что больше 0,30 (30%); на конец отчетного периода коэффициент абсолютной ликвидности снизился до 0,01,что меньше 0,20 (20%). Коэффициент абсолютной ликвидности показывает, что к концу года только 1% краткосрочных обязательств может быть погашен за счет денежных средств и ценных бумаг предприятия. Если сравнить значение показателя с рекомендуемым уровнем, можно отметить, что предприятие имеет серьезный дефицит наличных денежных средств для покрытия текущих обязательств.

4) Коэффициент критической ликвидности (уточненный) определяется отношением суммы наиболее ликвидных и быстрореализуемых активов к сумме краткосрочных заемных средств и показывает, какую часть краткосрочной задолженности предприятие сможет погасить при условии реализации дебиторской задолженности. Достоверность выводов по результатам расчетов данного коэффициента зависит от качества дебиторской задолженности: сроков ее образования, финансового положения должника и др.

Коэффициент критической ликвидности (уточненный) удовлетворяет обычно соотношению от 0,7 до 1,однако он может оказаться недостаточным, если большую часть ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать. В таких случаях требуется большее соотношение.

Показатель уточненного (критического) коэффициента ликвидности на начало отчетного периода соответствует требуемым ограничениям (1,27>1), но на конец отчетного периода показатель составил 0,46, что меньше 1, учитывая, что удельный вес дебиторской задолженности на начало отчетного периода в структуре оборотных активов составил 30,13 % (131 074/435 039), а на конец периода - 48,8% (168 245/344 781).

Коэффициент критической ликвидности показывает, что краткосрочные обязательства на 46% покрываются денежными средствами, ценными бумагами и средствами в расчетах. В нашем случае уровень коэффициента критической ликвидности ниже рекомендуемого значения и указывает на то, что сумма ликвидных активов предприятия не соответствует требованиям текущей платежеспособности.

Также финансовому менеджеру придется постоянно отслеживать качество дебиторской задолженности.

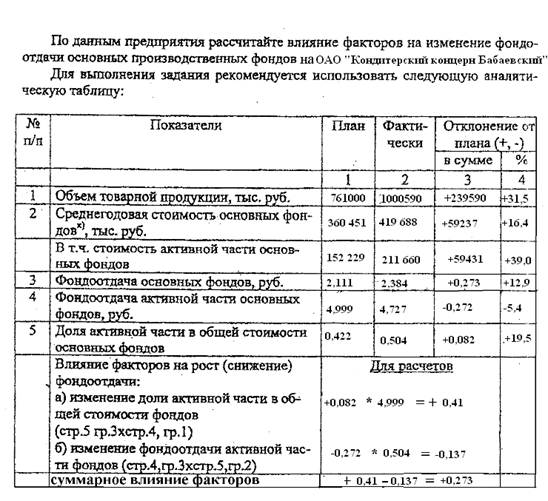

Анализ эффективности использования основных производственных фондов

Вывод: За отчетный период фондоотдача ОПФ выросла на 0,272 тыс.руб.(2,384-2,111) или на 12,9%.

По плану 2 рубля 11 копеек товарной продукции приходится на каждый рубль, вложенный в фонд.

По факту вышло 2 рубля 38 копеек товарной продукции на 1 рубль ОПФ.

На рост фондоотдачи оказали влияние 2 фактора:

1) Доля активной части

2) Изменение фондоотдачи активной части

За отчетный период доля активной части выросла на 59431 тыс.руб.(211660-152229), т.е. её активный вес в общей стоимости ОПФ увеличился на 19,5%(0,504-0,422),что привело к положительному эффекту- росту фондоотдачи на 0,41 руб.(41 копейку).

Фондоотдача активной части ОФ снизилась на 0,272руб.(4,727-4,999), что в свою очередь снизило фондоотдачу ОПФ на 0,137 руб.(14 копеек).

| Оценка степени выполнения разработанной предприятием производственной программы по выпуску и реализации продукции | ||||||||

| № п/п | Показатели | За прошлый отчетный период | За отчетный период | Изменения (+; -) | ||||

| С прошлым периодом | С планом | |||||||

| План | Факт | В сумме | В % | В сумме | В % | |||

| А | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. | Выпуск продукции, тыс.руб. | 755 657 | 761 000 | 1 000 590 | 244 933 | 32,41 | 239 590 | 31,48 |

| 2. | Реализация продукции, тыс.руб. | 756 990 | 769 105 | 1 016 792 | 259 802 | 34,32 | 247 687 | 32,20 |

Вывод: План выпуска продукции выполнен на 131,48%,а план по реализации продукции на 132,20%.По сравнению с прошлым периодом выпуск продукции вырос на 32,41%,а реализации - на 34,32%.

| Выяснение причины расхождения выполнения планов по выпуску и реализации продукции | ||||

| № п/п | Показатели | План | Отчет | Влияние факторов на объем реализации |

| А | Б | 1 | 2 | 3 |

| 1. | Остаток ГП на складе на начало года | 9 020 | 8 590 | -430 |

| 2. | Выпуск продукции | 761 000 | 1 000 590 | +239 590 |

| 3. | Остаток ГП на складе на конец года | 8 590 | 5 306 | +3 284 |

| 4. | Отгрузка продукции за год(стр.1+стр.2-стр.3) | 761 430 | 1 003 874 | +242 444 |

| 5. | Остаток товаров отгруженных: | |||

| а) на начало года | 15 470 | 19 700 | +4 230 | |

| б) на конец года | 7 795 | 6 782 | -1 013 | |

| 6. | Разные списания |

|

|

|

| 7. | Реализация продукции за год (стр.4+стр.5(а)-стр.5(б)-стр.6) | 769 105 | 1 016 792 | 247 687 |

Вывод: За отчетный период объем реализации продукции увеличился на 247 687тыс.руб.

На данные изменения положительное влияние оказали: выпуск продукции, снижение остатков ГП на складе на конец периода и показатели отгрузки продукции за год.

Отрицательное влияние-остаток ГП на складе на начало года оказался ниже планового уровня.

| Анализ ассортимента продукции | ||||||

| № п/п | Вид продукции | План | Фактически | |||

| Всего | В том числе | |||||

| В пределах плана | Сверх плана | Не предусмотренные планом | ||||

| А | Б | 1 | 2 | 3 | 4 | 5 |

| 1. | Карамель | 18 636 | 23567 | 18 636 | 4 931 |

|

| 2. | Шоколад | 7485 | 8268 | 7485 | 783 |

|

| 3. | Конфеты | 20407 | 20 248 | 20 248 |

|

|

| 4. | Батончики | 5300 | 16700 | 5300 | 11 400 |

|

| 5. | Полуфабрикаты | 2441 | 2 510 | 2441 | 69 |

|

| Итого: | 54 269 | 71 293 | 54 110 | 17 183 |

|

|

| В % к плану | 100,00 | 131,37 | 99,71 | 31,66 |

|

|

Вывод: План по выпуску продукции выполнен на 131,37%.План по ассортименту выполнен на 99,71%.Продукции непредусмотренной планом нет.

Произошли существенные изменения в ассортиментной политике ОАО "Кондитерский концерн Бабаевский": сократился выпуск конфет, значительно увеличился выпуск карамели, шоколада, батончиков.

Изменение структуры производства оказывает большое влияние на все экономические показатели. Если увеличивается удельный вес более дорогой продукции, то объем её выпуска в стоимостном выражении возрастает, и наоборот. То же происходит с размером прибыли при увеличении удельного веса высокорентабельной и,соответственно, при уменьшении доли низкорентабельной продукции.

Менеджеру необходимо рассчитать влияние структуры производства на ряд показателей способом цепной подстановки.

| Анализ ритмичности работы предприятия | |||||||

| Период | Выпуск продукции, тыс. | Удельный вес продукции, % | Выполнение плана | Доля продукции, зачтенная в выполнении плана по ритмичности, % | |||

| План | Факт | План | Факт | коэф. | % | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | 180 230 | 197 500 | 23,68 | 19,74 | 1,10 | 109,58 | 19,74 |

| 2 | 189 990 | 243 345 | 24,97 | 24,32 | 1,28 | 128,08 | 24,32 |

| 3 | 191 540 | 266 456 | 25,17 | 26,63 | 1,39 | 139,11 | 25,17 |

| 4 | 199 240 | 293 289 | 26,18 | 29,31 | 1,47 | 147,20 | 26,18 |

| Всего | 761 000 | 1000 590 | 100,00 | 100,00 | 1,31 | 131,38 | 95,41 |

Вывод: План по выпуску продукции выполнен на 131,38%, однако ритмично только на 95,41%.

Неритмичность ухудшает все экономические показатели. ОАО "Кондитерский концерн Бабаевский" потеряло из-за аритмичности:

Резерв(100-95,41): 100 * план. выпуск(761 000)=34929,9 тыс.руб.

Так как основными причинами аритмичности являются: недостаточно высокий уровень организации технологии и материального технологического обеспечения производства, а также планирования и контроля; менеджеру необходимо усовершенствовать ОСУ в организации, Уделить внимание НТП в данной отрасли, снабжению производства и более точному планированию.

Вывод: За отчетный период прибыль на 1рубль материальных затрат снизилась на 110,73 коп.(655,872-766,598).

Проанализируем влияние факторов на изменение прибыли на 1рубль МЗ за счет изменения:

1) Материалоотдачи

(МО факт –МО план)*ДВ план*Rоб план

-0,024 * 1,011 * 1,171 = -0,028

2) За счет изменения доли реализованной продукции в общем объеме ее производства

МО факт * (Дв факт - Дв план) * Rоб план

6,454 * (+0,005) * 1,171 =+0,045

3) За счет рентабельности продаж

МО факт * Дв факт * (Rоб факт - Rоб план)

6,454 * 1,016 * (-0,171) = -1,121

4) Суммарное влияние факторов

-0,028+0,045-1,121= -1,107 коп

Далее необходимо провести межхозяйственное сравнение данного показателя с аналогичным показателем процветающего конкурента.

| Анализ затрат на 1 рубль продукции | ||||||

| № п/п | Показатели | Бизнес-план | Фактический выпуск | Отклонение от плана (+; -) | ||

| При плановой с/c и плановых ценах | При фактической с/c и плановых ценах | При фактической с/c и фактических ценах | ||||

| А | Б | 1 | 2 | 3 | 4 | 5 |

| 1. | Себестоимость продукции, тыс.руб. | 606 562 | 660 756 | 710 345 | 851 837 | +245 275 |

| 2. | Выпуск продукции, тыс.руб. | 761 000 | 790 654 | 832 756 | 1 000 590 | +239 590 |

| 3. | Затраты на 1 рубль продукции, коп. | 79,71 | 83,57 | 85,30 | 85,13 | +5,43 |

| В том числе за счет изменений: | ||||||

| а)объема и структуры продукции (стр.3,гр.2-стр.3,гр.1) | 83,57-79,71= +3,86 | |||||

| б)уровня затрат на отдельные изделия (стр.3,гр.3-стр.3,гр.2) | 85,30-83,57= +1,73 | |||||

| в)цен на сырьё(стр.3,гр.4-стр.3,гр.3) | 85,13-85,30= -0,17 | |||||

| 4. | Суммарное влияние факторов | +3,86+1,73-0,17= +5,42 | ||||

Вывод: За отчетный период объем выпуска продукции увеличился на 239 590 тыс.руб. (1 000 590 - 761 000).

Себестоимость за период выросла на 245 275 тыс.руб.(851 837 - 606 562).

Затраты на 1 рубль товарной продукции увеличились на 5,43 коп.(85,13-79,71).

На изменение результативного показателя повлиял ряд факторов:

1)Рост объема выпуска продукции и выбранная структура продукции привели к росту затрат на 1 рубль ТП на 3,86 коп., что оказало отрицательный эффект.

2)Уровень затрат на определенное изделие увеличили затраты на 1 рубль ТП на 1,73 коп., что оказало отрицательный эффект.

3)Снижение цен на сырье привели к снижению затрат на 1 рубль ТП на 0,17 коп., что сказалось положительно.

Предпринимателю необходимо оптимизировать структуру продукции и пересмотреть себестоимость отдельных видов изделий.

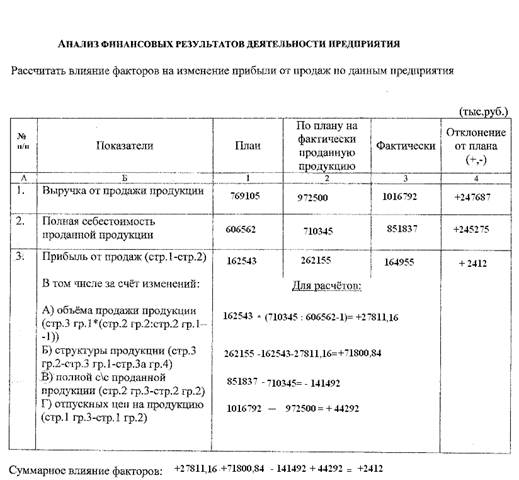

Вывод: За отчетный период прибыль от продаж увеличилась на 2412 тыс.руб. (164 995 – 162 543).

На изменение результативного показателя исследовали влияние 4 факторов:

1) Увеличение объема продаж привело к росту прибыли на 27 811,16 тыс.руб.

2) Оптимизация структуры продукции увеличила прибыль от продаж на 71 800,84 тыс.руб.

3) Рост полной себестоимости проданной продукции на 245 275 тыс.руб. оказал отрицательное влияние и снизил прибыль от продаж на 141 492 тыс.руб.

4) Повышение отпускных цен на продукцию привело к увеличению прибыли от продаж на 44 292 тыс.руб.

Резюме

Основными видами деятельности ОАО "Кондитерский концерн Бабаевский" являются:

- производство и сбыт кондитерских изделий и полуфабрикатов;

- производство и реализация прочих товаров народного потребления;

- производство и реализация продукции производственно-технического назначения;

- осуществление научных и прикладных разработок в области техники, технологии, экономики и организации производства и реализации их;

- разработка новых видов кондитерских изделий, новых технологий их производства, реализация ноу-хау в области кондитерского производства;

- общество выполняет государственные мероприятия по мобилизационной подготовке в соответствии с действующими законодательством и нормативными актами правительства Москвы;

- внешнеэкономическая деятельность во всех предусмотренных действующим законодательством формах.

Анализ хозяйственной деятельности ОАО "Кондитерского концерна Бабаевский"

За отчетный период стоимость имущества ОАО "Кондитерского концерна Бабаевский" снизилась на 31 021 тыс. руб.(764 469-795 490).

Имущество общества состоит на 54,9% из внеоборотных активов и на 45,1% из оборотных активов.

Расчеты показали, что имущество ОАО "Кондитерский концерн Бабаевский" сформированы в большей степени за счет заемных средств. Величина заемных средств на дату отчета составляет 56,67% или в денежном выражении 433 198 тыс. руб., что на 16,7% больше чем на начало отчетного периода.

Собственный капитал концерна за отчетный период снизился на 146263 тыс. руб. (331271-477534) и составил 43,33%.

Таким образом, мы видим, что ОАО "Кондитерский концерн Бабаевский" потерял свою автономию и приобрел зависимость от внешних источников финансирования.

За отчетный период оборотные активы ОАО "Кондитерского концерна Бабаевский" уменьшились на 90 258 тыс. руб.(344 781-435 039).

Наибольший удельный вес в составе оборотных активов занимают запасы (49,85%) и дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), составляющая 48,8% оборотных активов. В состав оборотных активов перестали входить краткосрочные финансовые вложения, стоимость которых составляла 167 929 тыс. руб. на начало отчетного периода.

Выручка от реализации товаров, работ, услуг за отчетный период выросла на 247 687 тыс. руб. (1 016 792-769 105) или на 32,2 %.

Расчеты показали рост стоимости активов, основных средств, оборотных активов, запасов, собственного капитала; снижение дебиторской задолженности в среднем за период и банковских активов.

Значительный рост претерпел коэффициент оборачиваемости банковских активов, а именно на 147,48 тыс. руб. (264,10-116,62).

Следует отметить ускорение оборачиваемости всех исследуемых средств.

Однодневный оборот концерна составляет 5648,84 тыс. руб. (1 016 792: 180 дней), высвобождение средств из оборота составило 124274,48 тыс. руб. (-22 * 5648,84), которые будут направлены на повышение эффективности хозяйствования.

Анализ ликвидности баланса показал снижение финансовой устойчивости предприятия и наличие тенденции утраты платежеспособности в течение трех месяцев (к концу года только 1% краткосрочных обязательств сможет быть погашен за счет денежных средств и ценных бумаг предприятия, сумма ликвидных активов предприятия не соответствует требованиям текущей платежеспособности, недостаточно средств для покрытия долгов организации).

Необходимо увеличить сумму наиболее ликвидных активов, быстро реализуемых активов; сократить величину кредиторской задолженности и краткосрочных кредитов и заемных средств.

Анализ влияния трудовых факторов на объем выпускаемой продукции показал, что увеличение среднесписочной численности работников на 97 человек и рост средней выработки 1го работника на 93 044 тыс.руб. привело к увеличению объема продукции на 32,2%.

Предприятию необходимо уделить особое внимание оптимизации численности работников.

За отчетный период фондоотдача ОПФ выросла на 0,272 тыс.руб.(2,384-2,111) или на 12,9%.

Анализ влияния сырья на выпуск продукции показал, что сверх плана было выпущено 377 377 тонн продукции, отходы сырья и расходы сырья на производство продукции снизились, но особое внимание следует уделить повышению нормы расхода сырья на 0,25 тонны.

За отчетный период материальные затраты превысили уровень на 37 562 тыс.руб. (155 029-117 467), основная причина-рост объема выпуска продукции на 239 590 тыс.руб. (1 000 590-761 000) или на 31,5%.

Повышение материалоемкости на 0,05 коп. привело к снижению выпуска продукции на 3 484 тыс.руб.

За отчетный период прибыль на 1 рубль материальных затрат снизился на 110,73 коп. (655,872-766,598). Необходимо повысить рентабельность продаж.

Себестоимость за период выросла на 245 275 тыс.руб. (851 837-606 562), затраты на 1 рубль товарной продукции увеличились на 5,43 коп. (85,13-79,71).

Предпринимателю необходимо оптимизировать структуру продукции и пересмотреть себестоимость отдельных видов изделий.

План по выпуску продукции выполнен на 131,74%. План по ассортименту выполнен на 99,71%. Произошли существенные изменения в ассортиментной политике ОАО "Кондитерский концерн Бабаевский": сократился выпуск конфет, значительно увеличился выпуск карамели, шоколада и батончиков.

План по выпуску продукции выполнен ритмично на 95,41%. Менеджеру необходимо разработать мероприятия по устранению причин неритмичной работы (повысить уровень организации технологии и материального технологического обеспечения производства, планирования, контроля).

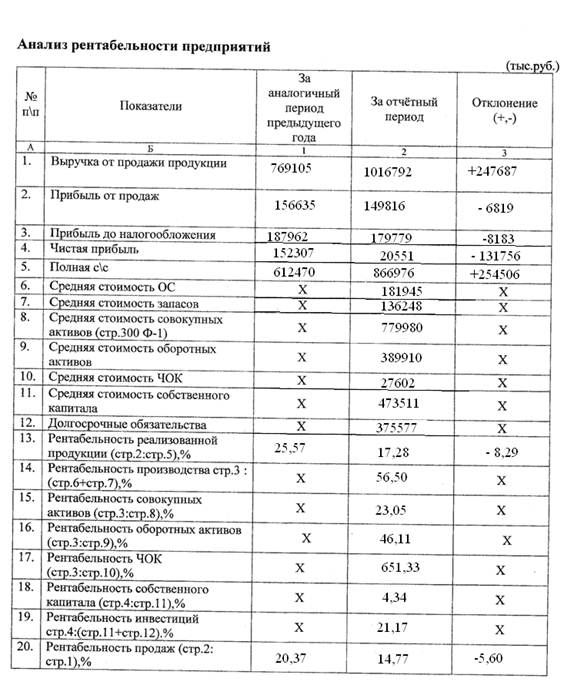

Рентабельность реализованной продукции на дату отчета составила 17 рублей 28 копеек прибыли от реализации на 1 рубль затрат на производство и реализацию продукции, что на 8 рублей 29 копеек меньше, чем за аналогичный период предыдущего года.

Рентабельность производства отражает величину прибыли до налогообложения, приходящуюся на каждый рубль производственных ресурсов (материальных активов) предприятия. Для ОАО "Кондитерский концерн Бабаевский" 56 рублей 50 копеек прибыли приходится на 1 рубль материальных активов.

Рентабельность совокупных активов отражает величину прибыли, приходящейся на каждый рубль совокупных активов. В нашем случае 23 рубля 5 копеек приходится на 1рубль совокупных активов.

Рентабельность оборотных активов отражает величину прибыли, приходящейся на каждый рубль оборотных активов. В нашем случае 46 рублей 11 копеек приходится на 1рубль оборотных активов.

Рентабельность чистого оборотного капитала характеризует величину прибыли, приходящейся на 1 рубль чистого оборотного капитала. На дату отчета 651 рубль 33 копейки прибыли приходится на 1 рубль чистого оборотного капитала.

Рентабельность собственного капитала показывает величину чистой прибыли, приходящейся на 1 рубль собственного капитала. Для ОАО "Кондитерский концерн Бабаевский" 4 рубля 34 копейки прибыли приходятся на 1 рубль собственного капитала.

Рентабельность инвестиций отражает величину чистой прибыли, приходящейся на рубль инвестиций, т.е. авансируемого капитала. Для нашей организации 21 рубль 17 копеек прибыли приходится на 1 рубль инвестиций.

Рентабельность продаж показала, что 14 рублей 77копеек прибыли от реализации приходится на 1 рубль продаж, что на 5 рублей 60 копеек меньше, чем за аналогичный период прошлого года.

За отчетный период прибыль от продаж увеличилась на 2412 тыс.руб. (164 995-162 543), положительный эффект оказали: увеличение объема продаж, оптимизация структуры продукции и повышение отпускных цен.

Был определен уровень безубыточности в стоимостном и натуральном выражении и графически отражен порог рентабельности при производстве карамели.

Анализ финансовой устойчивости предприятия показал, что коэффициент финансовой независимости-автономии на конец периода составил 0,43, при теоретически достаточном Кн > 0,50. Данный коэффициент означает, что предприятию не достаточно собственных средств для покрытия обязательств. Расчеты показали, снижение коэффициента на 0,17. Снижение, как правило, свидетельствует о повышении финансовых затруднений.

Коэффициент финансового риска на дату отсчета высок, т.к. увеличился на 1,28 (2,44 – 1,16). На конец отчетного периода на каждый рубль собственных средств приходится 2 рубля 44 копейки заемных. Поскольку коэффициент превысил 1, т.е. финансовая независимость и устойчивость достигли критической отметки.

Коэффициент инвестирования на начало года составил 1,32, а на конец отчетного года – 0,79, т.е. снизился на 0,53 (53%), что удаляет его от рекомендаций. Идеальным считается, если собственные средства покрывают весь основной капитал и небольшую часть оборотных активов, тогда предприятие будет жизнеспособным, даже если у него изымут заемные средства.

Коэффициент финансирования на начало отчетного года составил 0,86, на конец отчетного года 0,41, что на 0,45 меньше, данный коэффициент говорит о том, что большая часть имущества приобретена за счет собственных средств.

Коэффициент финансовой устойчивости (коэффициент долгосрочной финансовой независимости) за период не изменился и составил 1, что говорит о том, что весь объем собственных средств и долгосрочных заемных средств может находиться в распоряжении предприятия длительное время.

Для анализа финансовой устойчивости мы также определили наличие собственных оборотных средств как разницу между собственным капиталом и основным капиталом. В нашем примере величина собственного оборотного капитала снизилась на 90 258 тыс.рублей (344 781 – 435 039).

Коэффициент обеспеченности собственными оборотными средствами должен быть больше или равен 0,20 (не мене 20%).Чем выше этот показатель, тем больше возможности у фирмы в проведении независимой финансовой политики. У предприятия коэффициент обеспеченности находится на предельно высоком уровне и не изменяется.

Коэффициент маневренности собственных оборотных средств показывает долю собственных средств в собственном капитале. Рекомендуемое значение 0,50. За период данный коэффициент снизился на 0,10 (0,45-0,55),что близко к желаемому результату.

Доля собственных оборотных средств (запасов) на начало периода 327,11% что гораздо больше 80%(нормы); на конец периода 200,6%,что всё равно далеко от нормы. Снижение показателя за период составил 126,51%, что положительно сказалось на состоянии фирмы, необходима дальнейшая оптимизация запасов.

Регулирование объема товарных запасов на торговом предприятии позволит сократить расходы, увеличить прибыль и высвободить оборотные средства.

Для ОАО "Кондитерский концерн Бабаевский" коэффициент банкротства на дату отчета не соответствует теоретическим ограничениям, т.к. составляет 0,57 (рост составил 43% за отчетный период). На дату отчета 1 рубль 6 копеек кредиторской задолженности приходится на 1 рубль дебиторской задолженности, что соответствует балансу, который должен между ними быть (1:1). По результатам анализа должна быть выработана генеральная финансовая стратегия и составлен бизнес-план финансового оздоровления предприятия с целью недопущения банкротства и вывода его из «опасной зоны» путем комплексного использования внутренних и внешних резервов.

К внешним источникам привлечения средств в оборот предприятия относят факторинг, лизинг, привлечение кредитов под прибыльные проекты, выпуск новых акций и облигаций, государственные субсидии.

Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы: более полное использование производственной мощности предприятия, повышение качества и конкурентоспособности продукции, снижение ее себестоимости, рациональное использование материальных, трудовых и финансовых ресурсов, сокращение непроизводительных расходов и потерь.

Основное внимание при этом необходимо уделить вопросам ресурсосбережения — внедрению прогрессивных норм, нормативов и ресурсосберегающих технологий, организации действенного учета и контроля за использованием ресурсов, изучению и внедрению передового опыта в осуществлении режима экономии, материальному и моральному стимулированию работников в борьбе за экономию ресурсов и сокращение непроизводительных расходов и потерь.

Резервы улучшения финансового состояния предприятия могут быть выявлены с помощью маркетингового анализа по изучению спроса и предложения, рынков сбыта и формирования на этой основе оптимального ассортимента и структуры производства продукции.

© 2009 База Рефератов