Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Оптимизация системы финансового планирования на предприятии ООО "Монтажстрой"

Дипломная работа: Оптимизация системы финансового планирования на предприятии ООО "Монтажстрой"

ДИПЛОМНАЯ РАБОТА

Тема: Оптимизация системы финансового планирования на предприятии (на примере ООО "МонтажСтрой")

2006

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. СИСТЕМА ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

1.1 Планировние деятельности предприятия, понятие планирования

1.2 Виды финансового планирования

1.3 Система показателей планирования

1.4 Составление прогнозных финансовых документов

2. АНАЛИЗ СУЩЕСТВУЮЩЕЙ СИСТЕМЫ ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ ООО «МОНТАЖСТРОЙ»

2.1 Общая характеристика предприятия

2.2 Анализ финансового состояния

2.3 Существующая система долгосрочного финансового планирования ООО «Монтажстрой»

3. ОПТИМИЗАЦИЯ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ ООО «МОНТАЖСТРОЙ»

3.1 Планирование продаж

3.2 Расчет коэффициентов инкассации

3.3 Расчет оптимального остатка денежных средств при использовании модели Боумола

3.4 Определение размера и разработка проекта вложения временно свободных денежных средств

3.5 Разработка мероприятий по оптимизации структуры управления финансовыми потоками

3.6 Расчет экономического эффекта

3.7 Расчет долгосрочного плана

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

Несколько лет назад планирование считалось центральным звеном управления как на макроуровне, так и в рамках отдельного предприятия. Советская экономическая наука детально разработала иерархическую систему планирования, охватывающую все уровни управления народным хозяйством. Отказ от централизованного руководства плановой работой совпал с резким ухудшением экономического положения подавляющего числа существующих к началу 90 – х гг. предприятий. В ряде случаях даже крупные компании ограничиваются только оперативными планами, разрабатывают годовые финансовые планы, но отношение к ним складывается как к чисто формальным документам, поскольку они сильно расходятся с действительностью. Руководители предприятий и экономисты выделяют обычно две причины такого расхождения: непредсказуемое изменение макроэкономической ситуации и разрыв хозяйственных связей. Часто предприятия работают вовсе не плану, а берутся за любую работу от случайного заказчика. Вместе с тем растет понимание важности для каждого предприятия наличия долговременных целей планирования и целенаправленного развития в долговременной перспективе.

Актуальность выбранной темы состоит в том, что планирование финансовой деятельности предприятия и его оптимизация - весьма распространенная проблема, особенно на сегодняшний момент. Оптимизация системы финансового планирования в организации - это комплекс решений и действий, которые внутри определенной организации и в соответствии с заданными целями содействуют регулированию ее финансовых потоков. Это определение подчеркивает, что финансовое планирование это конечная практика, иначе говоря, практика, определяемая конкретными целями и состоящая из разного рода действий.

Понятие конечной практики включает действия по планированию финансовой деятельности, которая определяется целями и конкретной организацией. Такая практика в большей или меньшей степени зависит от структуры этой организации. Поэтому финансовое планирование деятельности ассоциации не равнозначно планированию финансовой деятельности предприятия. К действиям, требующим исследования, относится то, что связано с анализом и подготовкой решений, которые направляют финансовую практику организации в соответствие с ее целями.

Главной целью планирования является обеспечение руководителей служб и всего предприятия определенного рода информацией, необходимой для эффективного управления ресурсами предприятия. Система планирования призвана сузить рамки неопределенности, которой характеризуется представление о предстоящих событиях и их последствиях.

Основной задачей системы планирования является прогнозирование денежных потоков и изменение финансового состояния предприятия в результате планируемой финансово-хозяйственной деятельности.

Вот почему цель данной работы - оптимизация системы финансового планирования в ООО «Монтажстрой».

Задачами работы являются:

-изучение теоретических аспектов планирования на предприятии;

-анализ системы планирования на анализируемом предприятии;

-оптимизация системы финансового планирования на предприятии.

Предмет исследования - система финансового планирования.

Объектом исследования является строительная организация ООО «Монтажстрой».

В ходе написания работы использовались следующие методы: сравнения, графический метод, метод цепных подстановок, эмпирический, статистический.

Информационной базой для написания работы послужили статьи и монографии таких авторов, как Алексеева М.М. «Планирование деятельности фирмы», Бухалков М.И. «Внутрифирменное планирование», Хруцкий В.Е. «Внутрифирменное бюджетирование», Хмелев А.Н. «Гибкое развитие предприятия: эффективность и бюджетирование», Куксов А. «Планирование деятельности предприятия», а также отчетность предприятия (ф. № 1 и ф. № 2).

Практическая значимость работы состоит в том, что предложенные мероприятия могут быть внедрены на предприятии, что будет способствовать оптимизации системы финансового планирования.

1. СИСТЕМА ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

1.1 Планирование деятельности предприятия, понятие планирования

В понятие «планирование» входит определение целей и путей их достижения. На Западе планирование деятельности предприятий осуществляется по таким важным направлениям, как сбыт, финансы, производство и закупки. При этом, конечно, все частные планы взаимоувязаны между собой [4, c. 161].

Сам процесс планирования проходит четыре этапа:

· разработка общих целей;

· определение конкретных, детализированных целей на заданный, сравнительно короткий период времени;

· определение путей и средств их достижения;

· контроль за достижением поставленных целей путем сопоставления плановых показателей с фактическими [17, c. 11].

Планирование всегда ориентируется на данные прошлого, но стремится определить и контролировать развитие предприятия в перспективе. Поэтому надежность планирования зависит от точности и правильности бухгалтерских расчетов прошлого. Любое планирование предприятия базируется на неполных данных. Качество планирования в большей степени зависит от интеллектуального уровня компетентных сотрудников, менеджеров. Все планы должны составляться так, чтобы в них можно было вносить изменения, а сами планы взаимоувязывались с имеющимися условиями [25, c. 36].

Поэтому планы содержат в себе так называемые резервы, иначе именуемые «надбавками безопасности», однако слишком большие резервы делают планы неточными, а небольшие влекут за собой частые изменения плана. В основу составления плана по конкретным направлениям производственных участков предприятия кладутся отдельные задачи, которые определяются как в денежных, так и в количественных показателях. При этом планирование должно отталкиваться от так называемых узких мест: в последнее время это сбыт, финансы или рабочая сила [30, c. 217].

Значение финансового планирования для внутренней среды организации определяется тем, что оно:

· облекает выработанные стратегические цели в форму конкретных финансовых показателей;

· устанавливает стандарты для организации финансовой информации;

· определяет приемлемые границы затрат, необходимых для реализации всей совокупности планов фирмы;

· в части оперативного финансового планирования дает очень полезную информацию для разработки и корректировки общефирменной стратегии [17, c. 77].

Разработка финансовых планов является также одним из основных средств контактов с внешней средой: поставщиками, потребителями, дистрибьюторами, кредиторами, инвесторами. От их доверия зависят стоимость активов организации и возможность ее эффективной деятельности, поэтому финансовый план должен быть хорошо продуман и серьезно обоснован [32, c. 179].

Система финансовых планов включает в себя следующие элементы.

1. Прогноз баланса.

2. Прогноз отчета о прибылях и убытках.

3. Прогноз финансовых бюджетов.

4. Анализ ключевых финансовых показателей, основанный на прогнозах.

5. Письменное изложение результатов финансового планирования.

К финансовому планированию тесно примыкают, однако относятся к более общим элементам финансового менеджмента, составление долгосрочного бюджета капиталовложений и оценка инвестиционных проектов, а также долгосрочная стратегия финансирования организации [34, c. 174].

Процесс финансового планирования состоит из следующих этапов.

1. Анализ финансовых показателей фирмы за предыдущий период. Расчет показателей производится на основе основных финансовых документов фирмы баланса, отчета о прибылях и убытках. Этому вопросу посвящена 2 часть данной работы.

2. На основе прогнозируемого объема продаж составляются планируемые финансовые документы.

3. На основе спрогнозированных баланса, отчета о прибылях и убытках, проводится анализ финансовых коэффициентов за планируемый период.

4. Как и всякий другой процесс, финансовое планирование завершается практическим внедрением планов и контролем их выполнения [34, c. 126].

1.2 Виды финансового планирования

Тактическое (текущее) планирование деятельности компании должно охватывать период до одного года. Логически и методически этот план занимает промежуточное положение межу стратегическим и оперативным планам. С одной стороны, для выбранной на стратегическом уровне воспроизводственной и рыночной альтернатив на тактическом уровне определяются конкретные проекты и мероприятия, которые обеспечивают реализацию выбранной стратегии. С другой стороны степень проработанности тактического плана уже должна позволять разрабатывать на его основе оперативный план [37, c. 62].

Разработка тактического плана должна вестись по двум направлениям:

• План реализации проектов;

• План текущей деятельности.

Работа над планом реализации проектов является прямым продолжением стратегического (долгосрочного) планирования. На этом этапе должен быть проанализирован ход реализации инвестиционных проектов Компании (в том числе и возможно возникшие отклонения от плана). Результатом анализа должен стать план капиталовложений на год [44, c. 71].

План текущей деятельности также разрабатывается на год вперед исходя из наличия производственных мощностей и их изменения в результате мероприятий плана реализации проектов (напомним, что ликвидация или консервация производственных мощностей также рассматривается нами как инвестиционный проект). Работы над планом текущей деятельности включают в себя ряд этапов:

• формулирование исходящих из стратегического плана компании тактических целей работы предприятия на предстоящий год в терминах ожидаемой структуры баланса фирмы (прибыль, рентабельность, мгновенная ликвидность баланса, структура оборотного баланса по срокам обязательств и ожидаемых поступлений и т.п.);

• определение производственной программы на базе информации о текущем и ожидаемом состоянии основных фондов;

• определение себестоимости выпуска продукции, соответствующей заданной производственной программе;

• оценка программы сбыта по видам, являющаяся результатом маркетинговых исследований и исходящая из заданной рентабельности и складывающейся себестоимости производства;

• разработка финансового плана компании, на основании которого производятся оценки потока наличности, определяются возможности улучшения структуры оборотного баланса и определяются объемы средств, которые реально могут быть отправлены на капиталовложения;

• многосторонняя итерационная увязка показателей, связанных между собой (объемы производства и объемы сбыта, капиталовложения и наличный объем источников капиталовложений). В случае, если такая сбалансированная увязка достигнута, тактический план готов, если ни один из возможных вариантов не удовлетворяет заданным на первом этапе критериям, решается вопрос о пересмотре этих критериев и процесс повторяется [38, c. 83].

Полученный таким образом план текущей деятельности является основой для корректировок плана реализации проектов, который приводится в соответствие с объемом капитальных вложений, реально выделяемых в предстоящем плановом периоде.

Стратегическое планирование

На этом уровне планирования формируется стратегический план развития, в котором определяются основные направления долгосрочного развития Компании на 5-10 лет вперед. Для работы над стратегическим планом в составе экономического управления должна быть выделена специальная группа сотрудников, которая будет заниматься преимущественно этим вопросом.

Созданию стратегического плана развития предшествует:

• Сравнительный анализ потенциальной эффективности всех воспроизводственных и инвестиционных альтернатив (варианты перераспределения средств, высвобождающихся в результате реструктуризации производственных мощностей, для более эффективного их использования, также должны рассматриваться в ходе общего анализа инвестиционных альтернатив). Таким образом данная стадия анализа позволяет осуществить выбор наиболее эффективной с экономической точки зрения системы производства продукции.

• Анализ рыночных возможностей Компании (рыночных альтернатив), ее перспектив выхода на новые рынки сбыта и соответствующие, им инвестиции (в сбытовую сеть, рекламу, транспортные магистрали и так далее), что, в результате, дает оценку возможностей сбыта продукции Компании.

На стадии разработки стратегического плана, рассмотрение вариантов развития должно охватывать максимально широкое поле возможных направлений развития компании, как в производственной, так и в сбытовой области.

Инструментом долгосрочного инвестиционного планирования является экономико-математическая модель воспроизводственного процесса в Компании. Исходными данными для построения модели служат прогноз, с одной стороны, и оценки возможного эффекта от вложений в те или иные направления деятельности в будущем, с другой. На выходе модель представляет прогноз финансовых потоков, связанных с различными вариантами распределения средств между воспроизводственными и инвестиционными альтернативами, т. е. различные варианты инвестиционной программы. При выборе оптимального варианта прежде всего учитывается соответствие порождаемого им денежного потока долгосрочным финансовым интересам Компании или стратегическим целям. При этом, могут приниматься во внимание желательный график оплаты задолженности Компании, целевой уровень рентабельности производственной деятельности и другие обстоятельства [21, c. 90].

При разработке стратегического плана развития в числе прочего анализируются долгосрочные экономические последствия политики. Это позволяет оценить вклад такой политики в реализацию стратегических целей Компании. Результаты, полученные с ориентацией на стратегические цели Компании, в дальнейшем уточняются с учетом долгосрочных соображений, а также соображений, связанных с обеспечением оптимальной загрузки мощностей [21, c. 95].

Подготовленный стратегический план развития должен быть рассмотрен коллективным органом ("Экспертным советом"), состоящим из представителей различных направлений деятельности компании (финансистов, плановиков, сбытовиков, производственников представителей филиалов и т.д.). Рекомендованный Экспертным советом вариант плана рассматривается и утверждается руководством Компании. В том случае, если план не утвержден, он возвращается на доработку (или переработку) в Экономическое управление с соответствующими замечаниями и, минуя Экспертный совет, вновь представляется руководству на утверждение [31, c. 45].

Результатом стратегического планирования является принятый руководством стратегический план развития Компании, являющийся базой для разработки планов более низкого уровня (тактического, в первую очередь).

Оперативное планирование

Один месяц - период оперативного планирования - слишком короток, чтобы говорить о возможности планирования на этом интервале каких-либо изменений. Реально можно лишь экстраполировать динамику основных плановых показателей, сложившуюся в предыдущие периоды, применяя широко распространенную практику планирования от достигнутого.

Экстраполяция позволяет экономическому управлению ежемесячно осуществлять мониторинг выполнения принятого тактического плана. С этой целью для наиболее важных показателей результатов деятельности компании и ее «внешней среды» на стадии разработки тактического плана устанавливаются границы допустимых отклонений значений этих показателей от запланированных или использовавшихся в ходе планирования в качестве исходных данных.

Если значения выбранных показателей не выходят за установленные рамки, то это означает, что соответствующий план деятельности Компании, принятый руководством, выполняется нормально и остается реализуемым в дальнейшем.

Если основные показатели, взятые из плана более высокого уровня, оказываются недостижимыми в полном объеме (например, не хватает денег или нет производственных возможностей), однако не выходят за установленные рамки, составляется план, в котором основные показатели будут подвергнуты минимально возможной в сложившихся условиях корректировке. В случае, если выявляются существенные отклонения (вне допустимых границ, то есть реальна угроза невыполнения плана), Экономическое управление обязано:

• проанализировать, почему недостижимы показатели, запланированные на более высоком уровне - в силу чрезвычайных обстоятельств текущего периода или ошибок и неучтенных факторов при планировании на более высоком уровне;

• оценить, насколько необходим пересмотр планов более высокого уровня, то есть не требуется ли изменение стратегии и т.д. в связи с изменением обстоятельств и появлением новой информации;

• в случае необходимости представить руководству Компании новый вариант соответствующего плана деятельности. Таким образом, планирование от достигнутого на оперативном уровне позволяет оперативно реагировать на происходящие во внешней среде компании и внутри нее изменений, не учтенных в процессе тактического планирования и принимать меры к исправлению возникающих неувязок как путем устранения проблем компании, так и исправлением ошибок тактического плана [23, c. 55].

Таким образом, цели планирования для стратегического, тактического и оперативного планирования существенно различны. Стратегическое планирование направлено на определение стратегии компании, формирование стратегических ориентиров. Для тактического планирования характерна разработка уже более детализированных планов, проверка стратегических планов на выполнимость.

Оперативное планирование должно осуществить проверку плановых показателей, формирование плановых заданий подразделениям и т.д. [20,c.162]

Долгосрочное финансовое прогнозирование

Долгосрочное финансовое прогнозирование – это часть долгосрочного финансового планирования. Под финансовым прогнозированием понимается процесс оценки некоторых будущих финансовых событий или условий функционирования. Отличие финансового прогнозирования от финансового планирования заключается в том, что при прогнозировании оцениваются возможные будущие финансовые последствия принимаемых решений и внешних факторов, а при планировании фиксируются финансовые показатели, которые компания стремится получить в будущем [36, c. 41].

Прогнозирование является одним из методов управления и его назначение заключается не только в расчете ориентиров для критериев, имеющих количественное измерение, но также оно используется в качестве метода выявления оптимальных вариантов действия. В этом смысле прогнозирование тесно связано с перспективным анализом, поскольку окончательный вариант действий выбирается после рассмотрения и сравнительного анализа различных вариантов, в том числе альтернативных [24, c. 70].

При прогнозировании стремятся обеспечить синергический характер работы компании, т.е. непропорционально большое повышение эффективности работы компании за счет взаимодействия ряда элементов. Синергию в финансах называют финансовым рычагом или левереджем. Финансовый рычаг – это повышение эффективности компании за счет привлечения внешних кредитов, несмотря на расходы по оплате этого кредита.

Выделение финансового прогнозирования как особого вида планирования, обусловлено: относительной самостоятельностью движения денежных средств по отношению к материально-вещественным элементам производства; активным воздействием опосредованного деньгами распределения на производство; необходимостью администрирования при принятии решений о распределении финансовых ресурсов.

Долгосрочное планирование связано с привлечением долгосрочных источников финансирования и обычно оформляется в виде инвестиционного проекта. Разработчики долгосрочных финансовых планов стремятся иметь дело с агрегатными инвестиционными показателями и не погружаются в различные детали. Многочисленные мелкие инвестиционные проекты сводятся воедино и рассматриваются, как один крупный проект. В этом случае финансовый менеджер не занимается детализацией проектов внутри каждого из вариантов деятельности, основная задача заключается в оценке того, как решения и планы руководства скажутся на финансовом положении кампании [39, c. 104].

Таким образом, финансовое планирование на предприятии базируется на использовании четырех основных его систем, каждой из которых присущи определенный период и свои формы реализации его результатов (таблица 1.).

Таблица 1 - Системы финансового планирования и формы реализации его результатов на предприятии

| Системы финансового планирования | Формы реализации результатов финансового планирования | Период планирования |

| 1.Стратегическое планирование | Разработка финансовой стратегии предприятия | От 3 до 10 лет |

| 2. Прогнозирование финансовой деятельности | Разработка общей финансовой стратегии и финансовой политики по основным направлениям финансовой деятельности предприятия | до 3-х лет |

| 3. Текущее планирование финансовой деятельности | Разработка текущих финансовых планов по отдельным аспектам финансовой деятельности | 1 год |

| 4.Оперативное планирование финансовой деятельности | Разработка и доведение до исполнителей бюджетов, платежных календарей и других форм оперативных плановых заданий по всем основным вопросам финансовой деятельности | месяц, квартал |

Все системы финансового планирования находятся во взаимосвязи и реализуются в определенной последовательности. Первоначальным исходным этапом планирования является прогнозирование основных направлений и целевых параметров финансовой деятельности путем разработки общей финансовой стратегии предприятия, которая призвана определять задачи и параметры текущего финансового планирования [48,c.62].

Система прогнозирования финансовой деятельности является наиболее сложной среди рассматриваемых систем финансового планирования и требует для своей реализации высокой квалификации исполнителей. На каждом конкретном предприятии система финансового прогнозирования базируется на определенной финансовой идеологии, которая характеризует систему основополагающих принципов осуществления финансовой деятельности конкретного предприятия, определяемых его «миссией», финансовым менталитетом его учредителей и менеджеров. Осуществляемое с учетом финансовой идеологии прогнозирование финансовой деятельности направлено, прежде всего, на разработку финансовой стратегии предприятия, представляющей собой систему долгосрочных целей финансовой деятельности предприятия определяемых его финансовой идеологией, и наиболее эффективных путей их достижения [49, c. 79].

Являясь частью общей стратегии экономического развития предприятия финансовая стратегия носит по отношению к ней подчиненный характер и должна быть согласована с ее целями и направлениями. Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование общей стратегии экономического развития предприятия. Это связано с тем, что основная цель общей стратегии – обеспечение высоких темпов экономического развития и повышение конкурентной позиции предприятия, которая связана с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства). Если тенденции развития товарного и финансового рынков не совпадают, может возникнуть ситуация, когда цели общей стратегии развития предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае финансовая стратегия вносит определенные коррективы в общую стратегию развития предприятия.

1.3 Система показателей планирования

Сами по себе финансовые документы не дают ясного представления о финансовом положении фирмы. Для его определения необходимы дополнительная работа, анализ финансовых показателей деятельности организации.

Анализ финансовых показателей позволяет выявить критические точки в деятельности фирмы, определить причины проблем и запланировать действия, направленные на их решение.

Финансовый анализ складывается из четырех основных шагов:

· выбор показателей, подходящих для анализа;

· расчет этих показателей;

· сравнение полученных величин с аналогичными показателями данной фирмы за предыдущие годы;

· использование показателей при составлении финансовых планов для определения способов решения проблем и будущих возможностей фирмы [32, c. 115].

Среди множества финансовых показателей есть такие, которые имеют особо большое значение для определения позиции фирмы и могут использоваться для анализа различных проблем. Можно выделить пять типов наиболее значимых финансовых показателей. Это показатели:

· ликвидности (краткосрочной платежеспособности);

· деловой активности (оборачиваемости);

· рентабельности;

· рыночной активности;

· платежеспособности (структуры капитала).

Ликвидность — это способность организации ответить по своим краткосрочным обязательствам. Если ликвидность фирмы низка, то это говорит о ее крайне слабом финансовом здоровье и невозможности решать большинство вопросов своей деятельности, в частности таких, как привлечение новых займов, поскольку доверие кредиторов будет подорвано. Иначе ликвидность определяют как качество оборотных (текущих) активов фирмы, их способность покрывать долги фирмы [31, c. 101].

Выделяют три основных вида показателей ликвидности:

· коэффициент общей (текущей) ликвидности;

· коэффициент абсолютной ликвидности;

· чистый оборотный капитал [46, c. 133].

Коэффициент общей ликвидности (Кол) выражает соотношение между текущими (оборотными) активами фирмы и ее текущими (краткосрочными) обязательствами.

Кол = Текущие активы : Текущие пассивы

Минимально необходимая величина Кол должна быть не менее 1 — иначе фирма будет признана неплатежеспособной. Оптимальный показатель Кол по оценкам экспертов колеблется в диапазоне от 2 до 2,5 [19, c. 93].

Коэффициент абсолютной ликвидности (Кал) показывает соотношение между наиболее ликвидной частью текущих активов и текущими пассивами. Наиболее ликвидная часть текущих активов, или «быстро оборачиваемые» активы, это денежные средства предприятия.

Кал = Денежные средства : Текущие пассивы

По оценкам экспертов теоретически приемлемой величиной считается коэффициент, равный 0,2 0,25. Показатель Кал менее консервативен, чем коэффициент общей ликвидности, он определяет способности наиболее ликвидных текущих активов денег в кассе, на банковском счете, ценных бумаг — оплатить долги предприятия.

Чистый оборотный капитал (ЧОК). Рассчитывается как разность между текущими активами предприятия и его текущими пассивами.

ЧОК = Текущие активы Текущие пассивы [32, c. 282].

Показатели деловой активности (оборачиваемости)

Этот тип финансовых показателей определяет, насколько хорошо фирма использует свои ресурсы. Обычно показатели оборачиваемости выражают соотношение между величиной продаж и различными элементами активов, то есть выясняют количество продаж, созданное одним рублем инвестиций в активы. Одними из наиболее часто используемых показателей деловой активности являются:

· оборачиваемость активов;

· оборачиваемость дебиторской задолженности;

· оборачиваемость кредиторской задолженности;

· оборачиваемость материально-производственных запасов;

· оборачиваемость основных средств (фондоотдача) [35, c. 145].

Коэффициенты рентабельности

Эти коэффициенты показывают, насколько прибыльна деятельность компании.

Наиболее часто используемыми показателями являются:

· коэффициенты рентабельности всех активов предприятия (рентабельность активов);

· рентабельности реализации;

· рентабельности собственного капитала [23, c. 188].

Коэффициент защищенности кредиторов (КЗК) показывает степень защищенности кредиторов от невыплаты процентов за предоставленный кредит.

Помимо пяти названных типов финансовых показателей в современном финансовом планировании широко используется анализ еще двух категорий:

· показателей использования финансового рычага;

· комплексных (композитных) показателей.

Показатели использования финансового рычага

Финансовый рычаг — это способ увеличения доходности (рентабельности) собственного капитала за счет использования кредита [22, c. 174].

Чем больше величина заемных средств, тем длиннее рычаг, тем выше рентабельность собственного капитала. Одновременно чем длиннее рычаг, тем выше риск деятельности фирмы, связанный с оплатой своих обязательств. Следовательно, у кредиторов такая фирма будет вызывать меньшее доверие, чем фирма с малой величиной заемных средств. Оптимальным соотношение собственных и заемных средств считается 50 : 50.

Поэтому показатели использования финансового рычага — это в первую очередь измерители финансового риска фирмы.

Таким образом, финансовые показатели сами по себе не являются причиной неудач фирмы. Они всего лишь индикаторы неблагополучия, глубинные причины которого кроются в непосредственной хозяйственной деятельности, а также в стратегии действий, которую выбрало руководство фирмы. Следовательно, неудовлетворительные финансовые показатели должны послужить отправной точкой не только для пересмотра финансовых планов, но и в первую очередь для переформулирования общей стратегии фирмы.

1.4 Составление прогнозных финансовых документов

Целью планирования является составление прогноза баланса и отчета о прибылях и убытках. Основываясь на этих плановых документах, организация разрабатывает бюджеты.

Качество финансового планирования определяется уровнем бухгалтерского учета и финансового контроля. Финансовые отчеты организации должны включать такие ключевые позиции, как прибыльность, рыночная позиция, производительность, использование активов, инновации.

Для составления прогнозных финансовых документов применяются методы:

-прогнозирования объема продаж;

-сроков оборачиваемости;

-бюджета денежных средств;

-предварительных (плановых, прогнозных) балансов;

-процента от продаж;

-и некоторые другие [21, c. 83].

Каждый из этих методов представляет собой схему прогнозирования, более или менее приспособленную к определенной ситуации.

Метод прогнозирования объемов продаж.

Процесс финансового планирования обычно начинается с прогнозирования будущих продаж.

Правильно определенный прогноз продаж служит основой для:

-организации производственного процесса;

-эффективного распределения средств;

-должного контроля над запасами [23, c. 73].

Период прогноза продаж должен быть увязан с общим плановым периодом. Обычно прогнозы продаж составляются на 1 год и на 5 лет. Годичные прогнозы продаж разбиты на квартальные и месячные. Чем короче прогнозы продаж, тем точнее и конкретнее должна быть содержащаяся в них информация.

Прогнозы продаж могут быть выражены как в денежных, так и в физических единицах. В любом случае они являются хорошим инструментом менеджмента, помогающим определить влияние таких явлений, как цена, объем производства и инфляция, на потоки наличности фирмы [30, c. 244].

Величину будущих продаж можно определить при помощи следующих методов:

1. Оценки торговыми работниками. Это очень ценный источник информации, поскольку торговые работники наиболее тесно соприкасаются с нуждами и потребностями покупателей. Результат применения этого метода необходимо сравнить с другими результатами для выявления возможных расхождений.

2. Опросы потребителей. Они проводятся для определения планов их покупок в плановый период. Слабым местом этого метода является высокая вероятность неожиданных изменений рыночной конъюнктуры (например, появление новых видов товаров, на которые может переключиться внимание покупателей). Тем не менее, хорошо подготовленный обзор предположений покупателей о будущих покупках в состоянии предложить множество вариантов для анализа продаж.

3. Анализ временных рядов (регрессионный анализ). Этот метод необходим для учета временных колебаний величины продаж товара. Включает в себя анализ тенденций (экстраполяция трендов) [8, c. 61].

Анализ тенденций помогает определить изменения продаж в течение выбранного периода времени.

Метод сроков оборачиваемости.

Существует несколько вариантов этого метода. Его цель — определить финансовые потребности, порожденные хозяйственным циклом. Эти потребности измеряются в днях и в процентах к объему продаж. Метод опирается на временной анализ цикла хозяйственной деятельности

Принцип метода

Финансовые потребности, порожденные хозяйственным циклом, возникают в результате временного расхождения между поступлениями и выплатами, связанными с различными операциями (закупка сырья и материалов, складирование, производство, продажа). Для временного решения проблемы, когда между поступлениями от продаж и выплатами по закупкам существует временной разрыв, предприятие может обратиться к долгосрочным источникам, чтобы обеспечить себя чистым оборотным капиталом.

С помощью этого метода можно рассчитать объем средств, которые позволят фирме своевременно оплатить планируемые закупки. Хозяйственный цикл создает одну и ту же потребность финансирования, которую можно измерить в днях: срок оборачиваемости запасов плюс срок оборачиваемости дебиторской задолженности клиентов минус срок оборачиваемости кредиторской задолженности поставщикам [39, c. 151].

Критика метода

Метод сроков оборачиваемости требует некоторых уточнений относительно его применения, полезности и самого принципа.

а) На практике не всегда легко применить этот метод, так как он требует расчета многочисленных сроков оборачиваемости и использования весов, определение которых редко бывает очевидно.

б) Более того, нельзя ограничиваться расчетом сроков складирования, кредитов поставщиков и кредитов клиентам. Принято корректировать эти сроки и зависимости от значений, предусматриваемых в ходе управления запасами, дебиторской задолженностью клиентов и кредиторской задолженностью поставщиков; такой-то срок будет удлинен, такой-то сокращен.

в) Этот метод определяет только циклическую финансовую потребность предприятия. Метод позволяет измерять, в некотором роде, минимальную потребность.

г) К тому же эта потребность называется средней потребностью, основанной на оценке средних сроков оборачиваемости. Это приводит к мысли о том, что данный метод применяется должным образом только на тех предприятиях, где деятельность развивается ритмично на протяжении всего года [47, c. 86].

Метод бюджета денежных средств.

Бюджет денежных средств — это детальный план (обычно по месяцам) денежных поступлений и выплат предприятия по всем видам его деятельности.

Сбор информации.

Польза бюджета денежных средств напрямую связана с качеством информации, которая в нем записана.

Когда предприятие располагает полной системой бюджетов, прогнозы поступлений и выплат бюджета денежных средств базируются на прогнозах бюджетов хозяйственной деятельности, а также инвестиционного и финансового бюджета. Напомним, что последний показывает детально инвестиционные выплаты, а также их источники, предусмотренные для данного года в инвестиционном и финансовом плане.

В противном случае, если предприятие имеет неполную систему бюджетов или не имеет ее вовсе, то казначей должен самостоятельно собирать необходимую ему информацию. И бюджет, естественно, будет более приблизительным. Чтобы сохранить взаимосвязь бюджетов, стараются добиться соответствия между хозяйственными поступлениями и выплатами, с одной стороны, и доходами и расходами (выплаченными), записанными в счет эксплуатации, с другой [37, c. 195].

Остаток денежных средств.

Расчет ежемесячных и совокупных отклонений в виде разности между поступлениями и выплатами показывает планируемое изменение денежных средств и создает основу для их анализа и принятия регулирующих решений.

Если наблюдаемое отклонение представляет собой дефицит денежных средств, то, исходя из его величины и продолжительности, казначей будет выбирать между увеличением чистого оборотного капитала и обращением за краткосрочным банковским кредитом.

Если отклонение представляет собой излишек денежных средств, то казначей будет изучать возможные способы использования этого излишка: приобретение акций других компаний, предоставление отсрочки платежа своим клиентам, погашение задолженности поставщикам, т.е. уменьшение чистого оборотного капитала [42. c. 137].

Разработка бюджета денежных средств.

1) Планирование поступлений от хозяйственной деятельности.

Планирование поступлений включает главным образом поступления от продаж. Следовательно, именно на основе плана ежемесячных продаж, который разрабатывается коммерческими службами, можно рассчитать эти поступления, однако, принято учитывать способ, которым рассчитываются клиенты

Изучение способа, которым рассчитываются клиенты, возложено на бухгалтерские и финансовые службы и состоит в статистическом ведении картотеки кредитов, предоставляемых клиентам [28, c. 182].

2) Планирование выплат на хозяйственную деятельность.

Эти выплаты соответствуют различным рубрикам выплаченных расходов счета результата: закупки, прочие внешние расходы, расходы по заработной плате, налоги и сборы, финансовые расходы. В бюджете денежных средств нет амортизационных отчислений, потому что амортизация измеряет реальный расход, а не выплаченный.

Расходы по закупке. Они планируются на основе прогнозов закупок, и здесь также нужно учитывать сроки платежей, предоставленные поставщиками. Чаще всего прогнозы закупок (материалов, товаров, различных комплектующих изделий и т.п.) опираются на прогнозы продаж или производства с учетом временного расхождения, связанного с условиями складирования [27, c. 58].

Расходы на заработную плату. Планирование расходов на заработную плату опирается часто на сумму соответствующих расходов, фигурирующую в счете результата последнего отчетного периода. Эта сумма исправляется в зависимости от планируемого роста численности персонала и роста самой заработной платы, а затем распределяется на двенадцать месяцев. Распределение необязательно производится равномерно, особенно там, где расходы на заработную плату могут включать долю, которая зависит от ежемесячного объема деятельности; в этом случае ежемесячное планирование расходов на заработную плату будет дифференцировано.

Прочие расходы. Как и расходы на заработную плату, планирование прочих расходов (прочие внешние расходы, налоги, сборы и подобные выплаты) опирается на данные последнего счета результатов и пересматривается в зависимости от предполагаемой деятельности будущего отчетного периода. Их годовая плановая сумма затем распределяется на двенадцать месяцев отчетного периода равномерно или дифференцированно, когда речь идет о полупеременных расходах. Отметим, что многие расходы оплачиваются именно в том месяце, когда по ним возникло обязательство [5, c. 89].

3) Поступление и оплата НДС: влияние на денежные средства предприятия.

В действительности НДС имеет очень тесную связь с денежными средствами; поэтому нужно напомнить об условиях возникновения задолженности и ее погашения.

Условия возникновения задолженности по НДС. Рассмотрим два основных случая: о товарных операциях и об операциях по предоставлению услуг.

При продаже товаров задолженность по НДС, который поступает к поставщику, возникает, как только товар отпущен; и, наоборот, в тот же момент клиент может возместить сумму налога, которую он уплатил. На практике чаще всего имеют в виду дату бухгалтерской записи, которая делается непосредственно после поставки или выписки счета-фактуры.

В случае предоставления услуг, а также работ с недвижимостью задолженность по НДС, который собирается поставщиком, возникает, как только услуги оплачены. И наоборот, клиент может возместить налог, как только он заплатил за предоставленные услуги [3].

4) Оформление бюджета денежных средств.

Сходные различные прогнозы поступлений и выплат представляются в виде таблицы.

В колонках указывается выбранный интервал прогноза (3, 6 или 12 месяцев) по периодам, которыми могут быть месяц, полмесяца, даже неделя. Поступления и выплаты соответствуют выбранному периоду в зависимости от даты оплаты. Такое соответствие следует соблюдать с осторожностью: если, например, выбран период в один календарный месяц, а оплата поставщикам осуществляется 5-го числа каждого месяца, то предпочтительнее включить этот платеж в предыдущий месяц [16, c. 53].

Информатизация бюджета денежных средств.

Разработка и моделирование бюджета денежных средств сегодня намного облегчена применением вычислительной техники.

Предприятие может запрограммировать свой бюджет, но гораздо дешевле для него использовать многочисленные программы, которые существуют в продаже: табличные процессоры или системы финансового моделирования.

Табличные процессоры — это электронные таблицы, выводимые на экран и состоящие примерно из шестидесяти колонок и двухсот пятидесяти строк. Системы финансового моделирования, разработанные первоначально для оборудования большой мощности, а сегодня используемые на компьютерах, имеют некоторое преимущество перед электронными таблицами. Благодаря этим системам легче объединять различные подтаблицы: разработка бюджета денежных средств заключается в том, чтобы составить и объединить несколько подтаблиц для получения конечной таблицы [4, c. 150].

Метод процента от продаж.

Этот метод позволяет вывести каждый элемент планового баланса и отчета о прибылях и убытках исходя из запланированной величины продаж. Таким образом, при помощи метода процента от продаж можно определить конкретное содержание pro forma документов.

Суть метода заключается в том, что каждый из элементов документов рассчитывается как определенное соотношение от установленной величины продаж [17, c. 141].

В основе определения процентного соотношения лежат:

-процентные соотношения, характерные для текущей деятельности фирмы (т.е. в текущий период издержки составляют 80 % от продаж);

-процентные соотношения, рассчитанные на основе ретроспективного анализа как средняя за последние несколько лет;

-заключения менеджмента, особенно в тех случаях, когда сложившиеся процентные соотношения не удовлетворяют управляющих, и они хотели бы изменить их для улучшения финансовых показателей.

2. АНАЛИЗ СУЩЕСТВУЮЩЕЙ СИСТЕМЫ ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ ООО «МОНТАЖСТРОЙ»

2.1 Общая характеристика предприятия

Предприятие «Монтажстрой» является обществом с ограниченной ответственностью (ООО «Монтажстрой»).

Предприятие организовано 18 февраля 1996 г.

Отраслевая принадлежность предприятия – строительные работы и ремонт.

Режим работы офиса предприятия – с 10-00 до 18 – 00. Строительные бригады работают посменно.

Устав предприятия утвержден Решением учредителя № 1 от 18 февраля 1999 г.

Предприятие имеет двух учредителей, вклады которых в уставный капитал составляют 90 % и 10 % соответственно.

Направления деятельности предприятия:

-строительная и строительно – монтажная деятельность, пуско – наладочные и отделочные работы;

-деревообработка;

-транспортные услуги;

-оказание услуг складского хозяйства.

Основная деятельность предприятия в настоящее время - строительная и строительно – монтажная деятельность, пуско – наладочные и отделочные работы.

Предприятие выполняет следующие виды общестроительных работ:

1.Каменные работы.

2.Устройство бетонных и железобетонных конструкций:

-опалубочные и арматурные работы;

-устройство монолитных и железобетонных конструкций.

3.Монтаж бетонных и железобетонных конструкций:

-монтаж фундаментов и стен подземной части зданий;

-монтаж элементов конструкций надземной части зданий.

4.Осуществление функций генподрядчика.

5.Выполнение функций заказчика - застройщика:

-получение и оформление исходных данных для проектирования объектов строительства;

-подготовка задания на проектирование;

-техническое сопровождение проектной стадии;

-оформление разрешительной документации на строительство, контроль за сроками ТУ;

-освобождение территории строительства;

-организация управления строительства;

-технический надзор за строительством.

Предприятие имеет лицензию на осуществление строительства зданий и сооружений I и II уровней ответственности от 22 марта 2004 г.

Общая численность работников предприятия составляет 206 чел. Штатное расписание включает: директора, коммерческого директора, зам. директора по производству, главного бухгалтера, а также строительно - монтажные бригады. Рабочая неделя составляет 40 час. Два дня – выходные.

Строительные бригады в зависимости от объемов работ могут работать 6 – 14 час. в сутки.

Для данного предприятия очень важно финансовое планирование, т.к. позволяет спланировать необходимые затраты на будущее, а также определить поступления средств. Руководство предприятия акцентирует внимание на необходимости составления финансовых планов.

2.2 Анализ финансового состояния

Финансовое состояние предприятия определяется имеющимися в распоряжении Общества имуществом и источниками его финансирования. Состав имущества и источники его финансирования (агрегированный баланс) приведены в таблице 2.

Таблица 2 - Состав имущества и источников финансирования, тыс. руб.

| 2004 г. | 2005 г. | Группы пассивов | 2004 г. | Отклоне-ние, +,- | |||

|

1.Всего имущества, в т.ч.: |

274777 | 300766 | +25989 |

1. Всего источники, в т.ч.: |

274777 | 300766 | +25989 |

| 1.1. Внеоборотные активы | 148497 | 155934 | +7437 | 1.1. Собственные источники | 196190 | 243810 | +47620 |

|

1.2.Оборотные активы, в т.ч.: |

126280 | 144832 | +18552 |

1.2. Заемные источники, в т.ч.: |

78587 | 56956 | -21631 |

| 1.2.1. Запасы | 70795 | 84717 | +13922 | 1.2.1. Долгосрочные заемные источники | ___ | ___ | - |

| 1.2.2. Дебиторская задолженность | 35042 | 34761 | -281 | 1.2.2.Краткос-рочные заемные источники | 47894 | 33000 | -14894 |

| 1.2.3. Денежные средства и краткосрочные финансовые вложения | 20443 | 25354 | +4911 | 1.2.3. Кредиторская задолженность | 30693 | 23956 | -6737 |

Анализ показывает, что за анализируемый период произошли значительные изменения в составе имущества и источниках его финансирования. Так, стоимость всего имущества увеличилась на 25989 тыс. руб. При этом запасы увеличились на 13922 тыс. руб., что характеризуется как негативная тенденция, т.к. из оборота отвлекаются средства, которые могли бы быть использованы на развитие предприятия.

Таблица 3 - Движение дебиторской задолженности за 2005 год, тыс. руб.

| Наименование показателя | Остаток н/г | Возникло | Погашено |

Остаток к/г |

Темп роста остатка % |

Отклоне- ние абсолют- ное |

| 1. Дебиторская задолженность всего | 35042 | 1211402 | 1211683 | 34761 | 99,2 | -281 |

| 1.1 Краткосрочная | 35042 | 1208120 | 1211683 | 31479 | 89,8 | -3563 |

| А. В том числе просроченная | 1262 | - | 1262 | - | - | -1262 |

Движение дебиторской задолженности приведено в таблице 4. Положительно характеризуется сокращение дебиторской задолженности на 281 тыс. руб. Это означает, что, несмотря на рост выручки, предприятие стало меньше кредитовать своих покупателей. Положительно характеризуется сокращение заемных источников и увеличение собственного капитала на 47620 тыс. руб. (Таблица 2). Это означает, что предприятие осуществляет свою финансовую деятельность в основном за счет собственных средств.

В ООО «Монтажстрой» ведение бухгалтерского учета соответствует существующим нормативным требованиям. Финансовая (бухгалтерская) отчетность предприятия отражает достоверно во всех существенных отношениях финансовое положение на 31.12.2004 и 31.12.2005 и результаты финансово- хозяйственной деятельности за период с 1 января по 31 декабря 2004 г. и с 1 января по 31 декабря 2005 г. (что подтверждается аудиторскими заключениями).

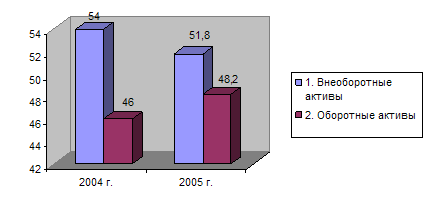

Таблица 4 - Динамика и структура стоимости имущества за 2005 год, %

| Группы актива | Удельный вес стоимости имущества (%) | Изменения к началу года | |||

| 2004 г. | 2005 г. | Абсолютное (тыс. руб.) | Относитель-ное (%) | По удел. Весу | |

| 1. Внеоборотные активы | 54,0 | 51,8 | + 7437 | 105 | - 2,2 |

| 2. Оборотные активы | 46,0 | 48,2 | + 18552 | 114,7 | + 2,2 |

| 3. Стоимость имущества | 100 | 100 | + 25989 | 109 | 0 |

Анализ динамики и структуры имущества показывает, что в структуре имущества большую часть занимают внеоборотные активы, которые в 2004 г. составляли 54 %, а в 2005 г. – 51,8 %. Абсолютное изменение стоимости имущества свидетельствует о том, что снижение удельного веса внеоборотных активов вызвано тем, что стоимость оборотных активов увеличилась на 18552 тыс. руб., а внеоборотных активов - всего на 7437 тыс. руб.

Рис. 1 - Структура стоимости имущества в 2004 – 2005 гг.

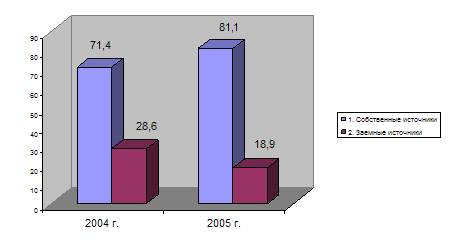

Таблица 5 - Динамика и структура источников финансирования имущества за 2005 год, %

| Группы пассива | Удельный вес источников финансирования имущества (%) | Изменения к началу года | |||

| 2004 г. | 2005 г. | Абсолютное (тыс. руб.) | Относитель-ное (%) | По удел. Весу | |

| 1. Собственные источники | 71,4 | 81,1 | + 47620 | 124 | - 9,7 |

| 2. Заемные источники | 28,6 | 18,9 | - 21631 | 72,5 | + 9,7 |

| 3. Сумма источников | 100 | 100 | + 25989 | 109 | 0 |

Собственные источники финансирования увеличились на 47620 тыс. руб., заемные сократились на 21631 тыс. руб. Доля заемных источников на конец года выросла на 9,7 %, доля собственных средств уменьшилась на 9,7 %.

В структуре источников финансирования удельный вес заемных источников уменьшился на 9,7 % за счет увеличения той же доли собственных источников.

Рис. 2 - Структура источников финансирования имущества

На снижение удельного веса заемных источников повлиял достаточно значительный рост собственных источников (на 47620 тыс. руб.).

В целом анализ структуры и динамики имущества ООО «Монтажстрой» показал, что деятельность предприятия и его имущественное положение за период значительно улучшилось. Финансирование большей частью осуществляется за счет собственных средств.

Одним из важнейших критериев финансового положения предприятия является оценка его платежеспособности, под которой принято понимать способность предприятия рассчитываться по своим внешним обязательствам.

Рассмотрим показатели, характеризующие финансовое состояние предприятия, такие, как показатели платежеспособности и ликвидности, финансовой устойчивости, деловой активности (Таблица 6).

Таблица 6 - Показатели оценки платежеспособности и ликвидности

| Показатель | Расчет показателя | 2003 г. | 2004 г. | 2005 г. |

| Коэффициент текущей ликвидности | Оборотные средства / Краткосрочные пассивы | 1,22 | 1,61 | 2,54 |

| Коэффициент промежуточной ликвидности | (Дебиторская з-ть + Денежные средства) / Краткосрочные пассивы | 0,5 | 0,71 | 1,06 |

| Коэффициент абсолютной ликвидности | Денежные средства / Краткосрочные пассивы | 0,19 | 0,26 | 0,45 |

| Чистый оборотный капитал | Оборотные активы – Краткосрочные обязательства | 13016 | 47693 | 87876 |

| Коэффициент соотношения денежных средств и чистого оборотного капитала | Денежные средства / Чистый оборотный капитал | 0,85 | 0,43 | 0,29 |

| Коэффициент соотношения запасов и чистого оборотного капитала | Запасы / чистый оборотный капитал | 3,19 | 1,48 | 0,96 |

| Коэффициент соотношения запасов и краткосрочной задолженности | Запасы / Краткосрочная кредиторская задолженность | 1,73 | 2,31 | 3,54 |

Показатели платежеспособности рассчитывались следующим образом:

Коэффициент текущей ликвидности:

Кт.л. = ![]() =

= ![]() = 2,54

= 2,54

где ОбС – оборотные средства;

КП - краткосрочные пассивы.

Коэффициент промежуточной ликвидности:

Кп.л. = ![]() =

= ![]() = 1,06

= 1,06

где ДЗ – дебиторская задолженность;

ДС – денежные средства и краткосрочные финансовые вложения.

Коэффициент абсолютной ликвидности:

Ка.л. = ![]() =

= ![]() = 0,45

= 0,45

Чистый оборотный капитал:

ЧОК = 144832 – 56956 = 87876 тыс. руб.

Коэффициент соотношения денежных средств и чистого оборотного капитала:

К = ![]() =

= ![]() = 0,29

= 0,29

Коэффициент соотношения запасов и чистого оборотного капитала:

К = ![]() =

= ![]() = 0,96

= 0,96

Где З – запасы.

Таким образом, наблюдается устойчивый рост всех показателей платежеспособности и ликвидности.

Коэффициент соотношения запасов и краткосрочной задолженности:

К = ![]() =

= ![]() = 3,54

= 3,54

Где З – запасы.

Таким образом, наблюдается устойчивый рост всех показателей платежеспособности и ликвидности.

Значение коэффициента текущей ликвидности в 2003 - 2005 гг. было выше рекомендуемого, что свидетельствовало о том, что предприятие располагает ликвидными активами для погашения своей краткосрочной задолженности. В 2005 г. значение коэффициента по сравнению с 2003 г. увеличилось, предприятие продолжает оставаться платежеспособным, так как его ликвидные активы превышают размер краткосрочной задолженности. Значение коэффициента текущей платежеспособности и ликвидности (2,54) остается в пределах рекомендуемого коридора диапазона.

Значение коэффициента абсолютной ликвидности возросло за период с 0,19 до 0,45 и находится в пределах нормы, что свидетельствует о достаточности готовых средств платежа. Данные таблицы подтверждают, что почти все ликвидные активы предприятия находятся в запасах и дебиторской задолженности. Если у предприятия не будет проблем со сбытом, оно сможет расплатиться по своим текущим долгам.

Внеоборотные активы предприятия полностью формируются за счет собственного капитала. Предприятие располагало чистым оборотным капиталом в размере 13016 тыс. руб. в 2003 г. и 87876 тыс. руб. - на конец 2005 г., что свидетельствует о его финансовой устойчивости. В то же время собственный капитал превышает величину внеоборотных активов, в связи, с чем требуется оценить эффективность использования собственного капитала.

Коэффициент соотношения денежных средств и чистого оборотного капитала также выше рекомендуемых значений, с 2003 г. наблюдалась динамика его снижения, что является негативной тенденцией.

Коэффициент отношения запасов и чистого оборотного капитала больше рекомендуемого как в 2003 г., так и в 2005 г., но также происходит постепенное его снижение.

Таблица 7 - Показатели финансовой устойчивости

| Наименование показателя | Формула | 2003 г. | 2004 г. | 2005 г. |

| Соотношение заемного и собственного капитала (фактического), % |

ЗК / СКр ЗК заемный капитал СКр собственный реальный капитал |

0,36 | 0,40 | 0,23 |

| Уровень собственного капитала (фактического), % |

СКр : В * 100 В валюта баланса |

0,74 | 0,69 | 0,81 |

| Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) |

СКр / ВО ВО- внеоборотные активы |

1,09 | 1,32 | 1,56 |

| Коэффициент обеспеченности собственными средствами | СОС / ОА, где ОА- оборотные активы | 0,18 | 0,32 | 0,68 |

Анализ финансовой устойчивости предприятия позволяет говорить о значительном запасе прочности, обусловленном высоким уровнем собственного капитала (фактического), который на конец анализируемого периода составил 0,81 (при рекомендуемом значении не менее 0,500). Увеличение уровня собственного капитала (фактического) за анализируемый период способствовало росту финансовой устойчивости предприятия.

Коэффициент покрытия внеоборотных активов собственным капиталом (фактическим) на конец периода составил 1,56 (на начало 1,09) (при рекомендуемом для соблюдения требования финансовой устойчивости значении не менее 1). Следовательно, на конец анализируемого периода все долгосрочные активы финансируются за счет долгосрочных источников, что может обеспечить относительно высокий уровень платежеспособности предприятия в долгосрочном периоде. При этом динамика данного показателя может быть оценена как позитивная.

Коэффициент обеспеченности собственными средствами составил на конец периода 0,68, что лучше установленного нормативного значения (0,1).

Соотношение заемного и собственного капитала (фактического) на начало анализируемого периода равнялось 0,36, на конец периода 0,23 (при рекомендуемом значении менее 1,200).

Таким образом, можно сделать вывод о том, что анализируемое предприятие является финансово устойчивым.

Показатели деловой активности характеризуют результаты и эффективность текущей основной производственной деятельности. Оценка деловой активности на качественном уровне может быть определена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными (т.е. неформализуемыми) критериями являются: широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт; репутация предприятия, выражающаяся, в частности в известности клиентов и др.

Таблица 8 - Расчет показателей деловой активности предприятия

| Показатель | Расчет показателя | 2003 г. | 2004 г. | 2005 г. |

| Оборачиваемость активов Ресурсоотдача | Выручка от реализации / Средняя за период стоимость активов | 2,14 | 2,98 | 3,02 |

| Фондоотдача | Выручка от реализации / Средняя остаточная стоимость основных средств | 4,22 | 8,92 | 10,19 |

| Оборачиваемость запасов | Себестоимость реализованной продукции / средняя за период стоимость запасов | 10,79 | 10,69 | 8,97 |

| Средний возраст запасов | Кол-во дней в году / Оборачиваемость запасов | 33,83 | 34,14 | 40,69 |

| Оборачиваемость оборотного капитала | Выручка от реализации / Средняя за период стоимость оборотных активов | 6,66 | 6,49 | 6,27 |

| Оборачиваемость собственного капитала | Выручка от реализации / Средняя за период сумма собственного капитала | 2,9 | 4,34 | 3,73 |

| Оборачиваемость общей задолженности | Выручка от реализации / Средняя за период величина привлеченного капитала | 8,14 | 9,53 | 15,8 |

Обобщающим показателем оценки эффективности использования ресурсов предприятия, является показатель ресурсоотдачи. Этот показатель увеличился с отметки 2,14 до 3,02, что можно рассматривать как позитивную тенденцию. На один руб. средств, вложенных в деятельность предприятия в конце анализируемого периода приходиться 3,02 руб. выручки. Это достаточно высокая ресурсоотдача, которая свидетельствует об эффективной деятельности предприятия.

Коэффициент фондоотдачи в течение отчетного года также увеличился почти в 2 раза. Экономически это можно интерпретировать так – предприятие в 2005 г. получает 10,19 руб. с каждого вложенного рубля в основные средства. Негативную тенденцию имеют показатели оборачиваемости оборотного капитала и оборачиваемости запасов, но необходимо добавить, что при этом они остаются на очень высоком уровне.

Об интенсивности использования ресурсов предприятия, способности получать доходы и прибыль судят по показателям рентабельности. Данные показатели отражают как финансовое положение предприятия, так и эффективность управления хозяйственной деятельностью, имеющимися активами и вложенными собственниками капиталом. В зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют несколько групп коэффициентов рентабельности.

Таблица 9 - Показатели рентабельности

| Показатели |

Ед. изм. |

2004 г. | 2005 г. | Отклонения | |

| Абсолют-ные, +,- | Темп роста, % | ||||

| Объем реализации | т. руб. | 819682 | 907433 | +87751 | 110,71 |

| Себестоимость реализации | т. руб. | 695895 | 713105 | +17210 | 102,47 |

| Чистая прибыль | т. руб. | 30489 | 54604 | +24115 | 179,09 |

| Среднегодовая стоимость основных средств | т. руб. | 91887 | 89018 | -2869 | 96,88 |

| Среднегодовая стоимость оборотных средств | т. руб. | 126280 | 144832 | +18552 | 114,69 |

| Рентабельность капитала | % | 33,18 | 61,34 | +28,16 | 184,87 |

| Рентабельность продаж | % | 3,72 | 6,02 | +2,3 | 161,83 |

| Рентабельность затрат | % | 4,38 | 7,66 | +3,28 | 174,89 |

Показатели рентабельности рассчитывались следующим образом:

1. Рентабельность капитала:

R = Прибыль чистая / Основные ср-ва * 100 = 54604 / 89018 * 100 = 61, 34 %

2. Рентабельность продаж:

R = Прибыль чистая / Выручка = 54604 / 907433 * 100 = 6, 02 %

3.Рентабельность затрат:

R = Прибыль чистая / Себестоимость = 54604 / 713105 * 100 = 7, 66 %

Полученные результаты свидетельствуют о том, что предприятие эффективно использует имеющиеся у него активы и собственный капитал, поскольку рентабельность капитала, продаж и затрат в отчетном году по сравнению с предыдущим годом возросла соответственно на 28,16, 2,3 и 3,28 % (Таблица 9).

2.3 Существующая система долгосрочного финансового планирования ООО «Монтажстрой»

На основе проведенного анализа и данных планово-экономического и финансового отделов предприятия были определены следующие ограничения на привлечение заемного капитала для ООО «Монтажстрой» (таблица 10).

Таблица 10 - Ограничения на привлечение заемного капитала

| Системы планирования ООО «Монтажстрой» | Отраслевые |

|

1.Поддержание общей задолженности инвестором на уровне, не превышающем 60 % объема всех ее источников средств 2.Ограничения со стороны вливания иностранного капитала – не более 5 % стоимости обыкновенных акций 3.Инвестиционные проекты должны быть не больше 15 % от размера компании, чтобы не оказывать существенного влияния на структуру и стоимость капитала компании 4.Проекты должны быть обычными для данной компании, т.е. относиться к ее традиционной сфере деятельности 5.Собственные средства должны составлять не более 20 % 6.Окупаемость проектов – не более 3 лет. |

1.Ограничения на дополнительные краткосрочные пассивы для поддержания значения коэффициента текущей ликвидности на уровне 2,0 % 2.Согласно действующему законодательству процентные платежи по облигациям выплачиваются из чистой прибыли строительной компании. Это делает облигационные займы слишком «дорогими» |

Таким образом, ограничения на привлечение заемного капитала в ООО «Монтажстрой»» являются как отраслевыми, так и собственно ограничениями системы планирования данного предприятия. Рассчитаем данные ограничения и возможности (Табл. 11).

Таблица 11 - Расчет показателей

| Ограничение | Расчет | Значение |

| Поддержание общей задолженности на уровне, не превышающем 60 % объема всех ее источников средств | 56956 (тыс. руб.) / 300766 (тыс. руб.) * 100% | 18,94 % |

| Ограничения со стороны вливания иностранного капитала – не более 5 % |

4361 (тыс. руб.)/ 243810 (тыс. руб.) * 100% |

1,79 % |

Как показывают данные таблицы, на предприятии соблюдаются ограничения на величину задолженности (18,94 %, тогда как предельная – 60 %) и на ограничения со стороны вливания иностранного капитала (1,79 % вместо установленных 5%).

В настоящий момент предприятием используются следующие виды планирования. Процесс финансового прогнозирования в ООО «Монтажстрой» состоит из следующих этапов:

1.Финансовое прогнозирование

1.1.Всесторонний сбор информации (внутренней и внешней)

1.2.Составление прогнозных документов

1.3.Проверка корректности полученных данных

2.Корректировка

2.1.Проверка прогнозируемых результатов на соответствие определенным критериям

2.2.Выработка целевых указаний по корректировке отдельных прогнозных показателей.

2.3.Корректировка отдельных прогнозных показателей

2.4.Формирование окончательного варианта прогнозных документов

2.5.Утверждение планов

Сбор информации является начальным этапом финансового прогнозирования в организации. На этом этапе планово-экономический отдел ООО «Монтажстрой» проводит работу по сбору информации, ее предварительной обработке, систематизирует соответственно с другими показателями. Здесь происходит сбор информации об объемах произведенной продукции, затратах, исполнении сметы затрат, остатках, структуре затрат и т.д.

На этапе составления документов планово-экономический отдел производит необходимые расчеты, руководителем утверждаются плановые документы. Затем составляется производственный, а затем финансовый план, включающий прогнозный Отчет о прибылях и убытках и баланс.

Проверка корректности полученных данных осуществляется при составлении прогнозного баланса. Если данные некорректны, то ведется поиск ошибок.

Затем проводится корректировка планов. Это делается на основе предварительных плановых данных о наличии финансовых ресурсов в плановом периоде. Источником этой информации служит доходная часть плана движения денежных средств. Процесс корректировки заключается в последовательной доработке составных документов Финансового плана и других документов таким образом, чтобы запланированное погашение обязательств соответствовало имеющимся платежным средствам.

В результате получается Финансовый план, удовлетворяющий предъявляемым требованиям (с учетом специфики предприятия и существующих ограничений). Скорректированный Финансовый план утверждается руководителем.

По глубине горизонта планирование в ООО «Монтажстрой» подразделяется на текущее и долгосрочное. Текущее осуществляется на 1 месяц вперед. Осуществляется с 25 по 30 число месяца, предшествующего планируемому. Долгосрочное – это планирование на период не более года. Осуществляется ежегодно в период с сентября по ноябрь.

В основе того и другого планирования лежит месячный план. На год составляется двенадцать планов на каждый месяц отдельно.

Между тем необходимо отметить, что составляемый план на год часто оказывается неэффективным, т.к. ожидаемые данные меняются (например, изменение тарифов, цен, которое за год – полгода до этого не планировалось, изменения в законодательстве и т.д.).

Необходимо отметить, что планово-экономический отдел предприятия почти не занимается долгосрочным финансовым прогнозированием.

Только раз в год на основе отчетных данных делают прогнозный баланс на перспективу 3 года на основе метода пропорциональной зависимости показателей от объема реализации. Основная причина пренебрежения финансовым прогнозированием недоверие к прогнозным результатам, нестабильность экономики, политические ситуации.

Таким образом, по результатам второй главы можно сделать следующие выводы:

1.Исследуемое предприятие стабильно развивается, имеет устойчивое финансовое положение.

2.На предприятии сформирована система финансового планирования.

3.По глубине горизонта планирование в ООО «Монтажстрой» подразделяется на текущее и долгосрочное.

4.Вместе с тем, в структуре предприятия не предусмотрено отдельной должности специалиста по управлению денежными потоками, поэтому планово-экономический отдел предприятия почти не занимается долгосрочным финансовым прогнозированием, в результате составляемый план на год часто оказывается неэффективным, т.к. ожидаемые данные меняются. Основная причина пренебрежения финансовым прогнозированием – недоверие к прогнозным результатам, нестабильность экономики, политические ситуации.

3. ОПТИМИЗАЦИЯ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ ООО «МОНТАЖСТРОЙ»

3.1 Планирование продаж

Анализ, проведенный во второй главе дипломной работы, показал, что за анализируемый период выручка ООО «Монтажстрой» возросла с 819682 до 907433 тыс. руб., Темп роста составил 110,7 %, т.е. прирост в месяц – 0,89 %.

По данным аналитиков компании, спрос на продукцию будет увеличиваться и далее теми же темпами, не зависимо от сезонности, поскольку количество покупателей постоянно увеличивается. Выручка в декабре 2005 г. составлял: 75619,4 тыс. руб.

Таблица 12 - Объемы продаж товаров по месяцам в 2006 г., тыс. руб.

| Месяц | Величина выручки |

| Январь | 76292,4 |

| Февраль | 76971,4 |

| Март | 77656,4 |

| Апрель | 78347,6 |

| Май | 79044,9 |

| Июнь | 79748,4 |

| Июль | 80458,2 |

| Август | 81174,2 |

| Сентябрь | 81896,7 |

| Октябрь | 82625,6 |

| Ноябрь | 83360,9 |

| Декабрь | 84102,8 |

| ИТОГО за год | 961679,5 |

В первый месяц (январь) прогнозируется поступление денежных средств:

75619,4 тыс. руб. * 1,0089 = 76292,4 тыс. руб.

В феврале:

76292,4 тыс. руб. * 1,0089 = 76971,4 тыс. руб.

В марте:

76971,4 тыс. руб. * 1,0089 = 77656,4 тыс. руб.

В апреле:

77656,4 тыс. руб. * 1,0089 = 78347,6 тыс. руб.

В мае:

78347,6 тыс. руб. * 1,0089 = 79044,9 тыс. руб.

В июне:

79044,9 тыс. руб. * 1,0089 = 79748,4 тыс. руб.

В июле:

79748,4 тыс. руб. * 1,0089 = 80458,2 тыс. руб.

В августе:

80458,2 тыс. руб. * 1,0089 = 81174,2 тыс. руб.

В сентябре:

81174,2 тыс. руб. * 1,0089 = 81896,7 тыс. руб.

В октябре:

81896,7 тыс. руб. * 1,0089 = 82625,6 тыс. руб.

В ноябре:

82625,6 тыс. руб. * 1,0089 = 83360,9 тыс. руб.

В декабре:

83360,9 тыс. руб. * 1,0089 = 84102,8 тыс. руб.

Таким образом, в первый год планировался объем продаж в размере 961679,5 тыс. руб. Объем продаж еще не является показателем величины денежных притоков, поскольку не всегда все работы оплачиваются вовремя. В условиях конкуренции предприятия часто идут на условия отсрочки платежа (коммерческий кредит). Так возникает дебиторская задолженность. Поэтому для вычисления реального денежного притока от основной деятельности необходимо рассчитать коэффициенты инкассации и соответственно – дебиторскую задолженность, и плановую выручку.

3.2 Расчет коэффициентов инкассации

Коэффициенты инкассации представляют собой отношение дебиторской задолженности, возникшей в конкретном периоде, к объему реализации за тот же период.

Формула расчета коэффициента инкассации имеет следующий вид:

К = ДЗ : В,

где ДЗ – дебиторская задолженность;

В – объем реализации.

В 2005 г. образовалась дебиторская задолженность в размере 34761 тыс. руб. Соответственно с учетом выручки по месяцам рассчитаем коэффициенты инкассации и реальную выручку без дебиторской задолженности:

Таблица 13 - Расчет коэффициентов инкассации

| Месяц | Выручка в 2005 г., тыс. руб. | Дебиторская задолженность в 2005 г., тыс. руб. | Коэффициент инкассации |

| Январь | 75873,2 | 1236,9 | 0,0163 |

| Февраль | 74245,7 | 2345,8 | 0,0316 |

| Март | 75787,3 | 3412,7 | 0,0450 |

| Апрель | 74024,5 | 1124,4 | 0,0152 |

| Май | 76234,8 | 2335,7 | 0,0306 |

| Июнь | 75949,6 | 3008,6 | 0,0396 |

| Июль | 75125,9 | 4341,0 | 0,0578 |

| Июль | 75125,9 | 4341,0 | 0,0578 |

| Август | 75562,8 | 2467,7 | 0,0327 |

| Сентябрь | 75679,7 | 2987,3 | 0,0395 |

| Октябрь | 77984,8 | 4442,8 | 0,0570 |

| Ноябрь | 75345,3 | 2673,4 | 0,0355 |

| Декабрь | 75619,4 | 4384,7 | 0,0580 |

| ИТОГО за год | 907433 | 34761 | 0,0383 |

С учетом коэффициентов инкассации рассчитаем планируемую дебиторскую задолженность и выручку от реализации:

Таблица 14 - Расчет плановой выручки, тыс. руб.

| Месяц | Планируемая выручка в 2006 г., тыс. руб. | Коэффи-циент инкассации | Дебиторская задолженность в 2006 г., тыс. руб. | Реальная выручка с учетом дебиторской задолженности, тыс. руб. |

| Январь | 76292,4 | 0,0163 | 1243,6 | 75048,8 |

| Февраль | 76971,4 | 0,0316 | 2432,3 | 74539,1 |

| Март | 77656,4 | 0,045 | 3494,5 | 74161,9 |

| Апрель | 78347,6 | 0,0152 | 1190,9 | 77156,7 |

| Май | 79044,9 | 0,0306 | 2418,8 | 76626,1 |

| Июнь | 79748,4 | 0,0396 | 3158,0 | 76590,4 |

| Июль | 80458,2 | 0,0578 | 4650,5 | 75807,7 |

| Август | 81174,2 | 0,0327 | 2654,4 | 78519,8 |

| Сентябрь | 81896,7 | 0,0395 | 3234,9 | 78661,8 |

| Октябрь | 82625,6 | 0,057 | 4709,7 | 77915,9 |

| Ноябрь | 83360,9 | 0,0355 | 2959,3 | 80401,6 |

| Декабрь | 84102,8 | 0,058 | 4878,0 | 79224,8 |

| ИТОГО за год | 961679,5 | 0,0383 | 36832,3 | 924847,2 |

Спланировать дебиторскую задолженность достаточно сложно, поэтому мы принимаем коэффициент инкассации на уровне прошлого года.

Таким образом, с учетом коэффициентов инкассации ожидается поступление денежных средств в размере 872678,3 тыс. руб., а 3,83 % от фактического объема продаж составит дебиторская задолженность.

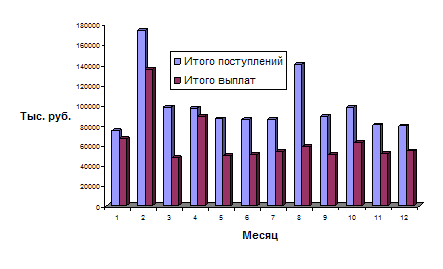

Поскольку большинство показателей достаточно трудно спланировать с большой точностью, нередко планирование финансового потока сводят к построению бюджетов денежных средств в планируемом периоде, учитывая лишь основные составляющие потока: объем реализации, доля выручки за наличный расчет, прогноз кредиторской задолженности и др. Поступления денежных средств были нами рассчитаны выше (Таблица 14). Основным составляющим элементом оттока денежных средств является погашение кредиторской задолженности. Считается, что предприятие оплачивает свои счета вовремя, хотя в некоторой степени оно может отсрочить платеж. Денежные средства используются в том числе на заработную плату персонала, административные и другие постоянные и переменные расходы, а также выплаты налогов, процентов и т.д.

3.3 Расчет оптимального остатка денежных средств при использовании модели Боумола

В практике хозяйствования имеются методы, обеспечивающие расчет поддержания высокого уровня кассовой наличности. Верное соотношение находится путем учета затрат на хранение и трансакционных затрат с тем, чтобы минимизировать общие затраты по поддержанию уровня кассовой наличности.

Среди них выделяется модель Боумола, которая исходит из тех же самых допущений, которые используются и модели оптимального размера заказа. Она исходит из того, что норма расхода денежных средств точно известна и не меняется. В модели делается допущение о том, что компания использует денежные средства по известной постоянной норме и поэтому несет затраты, связанные с держанием средств, поэтому. Т.к. эти затраты увеличиваются вместе со средним уровнем наличных денежных средств, то учет только данного фактора заставит компанию держать денежные средства в минимально возможных объемах. Однако когда компания использует все наличные денежные средства, ей необходимо приобретать новые наличные денежные средства – возможно, за счет продажи обращающихся на бирже ценных бумаг. Каждый раз, когда компания действует, таким образом, она несет трансакационные издержки, поэтому она стремится ограничивать возможное количество операций, проводимых в течение года.

Эта модель подходит для ООО «Монтажстрой», т.к. денежные потоки данного предприятия стабильны и прогнозируемы. Оптимальный размер кассовой наличности определяется по следующей формуле:

Q = ![]() ,

,

Где V – прогнозируемая потребность в денежных средствах в периоде;

с – расходы по конвертации денежных средств в ценные бумаги;

r приемлемый и возможный для предприятия процентный доход по краткосрочным финансовым вложениям.

Q = ![]() = 2906, 1 тыс. руб.

= 2906, 1 тыс. руб.

Средний запас денежных средств составляет Q/2, т.е.

2906,1 тыс. руб. : 2 = 1453,1 тыс. руб.

Общее количество сделок по конвертации ценных бумаг в денежные средства (k) равно:

k = V / Q = 767781.57 / 2906,1 = 264

Общие расходы (ОР) по реализации такой политики управления денежными потоками составляют:

ОР = с * k + r *(Q /2) = 0,66 * 264 + 0,12 * 1453,1 = 348,6 тыс. руб.

Первое слагаемое представляет собой прямые расходы, второе – упущенная выгода от хранения средств вместо того, чтобы инвестировать в ценные бумаги.

3.4 Определение размера и разработка проекта вложения временно свободных денежных средств

Временно свободные денежные средства определяются как разница притоков и оттоков денежных средств с учетом минимального остатка.

Для увеличения денежных потоков рационально высвобожденные средства положить на депозит в КБ «Собинбанк» по следующим условиям:

1.Вклад «Накопительный»

2.Срок хранения вклада - 181 день.

3.Процентная ставка зависит от срока вклада и суммы вклада. Если мы будем вкладывать свыше 100 тыс. руб. на срок 366 дней, годовая процентная ставка составит 12 %, на 181 день ставка составляет 11 % годовых.

4.Периодичность начисления процентов - каждый месяц, выплаты – в конце периода.

В январе и феврале 2005 г. величина временно свободных денежных средств составит 49106,25 тыс. руб. (9060,9 тыс. руб. + 40045,35 тыс. руб.).

Никаких инвестиционных проектов на 2006 г. не планируется, поэтому эти средства будут положены на депозит под 12 % годовых. Для начисления применяется сложный процент.

Рассмотрим начисления процентов по месяцам. Сумма процентов и вклада будет возвращена в конце периода (на 182 –й день, т.е. через полгода).

Рассчитаем сумму начисленных процентов по месяцам (Таблица 15)

Таблица 15 - Сумма начисленных процентов и выплат, тыс. руб.

| Показатель | Месяц | Сумма выплат | |||||

| 3 | 4 | 5 | 6 | 7 | 8 | ||

| Процент по депозиту, тыс. руб. (0,917 % в месяц) | 450,3 | 454,4 | 458,6 | 462,8 | 467,1 | 471,3 | 2764,53 |

| Остаток на конец месяца, тыс. руб. | 49556,6 | 50011,0 | 50469,6 | 50932,4 | 51399,5 | 51870,8 | 0 |

| Основная сумма депозита, тыс. руб. | 49106,25 | ||||||