Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Дипломная работа: Управление рисками инвестиционных проектов в пищевой промышленности

Дипломная работа: Управление рисками инвестиционных проектов в пищевой промышленности

Московский государственный университет

пищевых производств

На правах рукописи

Теребулин Сергей Сергеевич

Управление рисками инвестиционных проектов в пищевой промышленности

Специальность 08.00.05 – Экономика и управление народным хозяйством

(экономика, организация и управление предприятиями, отраслями, комплексами: промышленность и управление инновациями и инвестиционной деятельностью)

Диссертация на соискание ученой степени

кандидата экономических наук

Научный руководитель -

кандидат экономических наук,

профессор Тульская Н.С.

Москва, 2002

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ КАК ОБЪЕКТ УПРАВЛЕНИЯ

1.1. Анализ развития инвестиционной сферы и инвестиционного климата в пищевой промышленности РФ

1.2. Экономическое содержание и классификация инвестиций

1.3. Методологические подходы к анализу и классификации проектов

ГЛАВА 2. МЕТОДОЛОГИЧЕСКИЕ ПОДХОДЫ К АНАЛИЗУ И ОЦЕНКЕ РИСКОВ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ

2.1. Идентификация рисков проекта в системе риск-менеджмента

2.2. Методологические основы комплексного анализа рисков экономического окружения инвестиционных проектов

2.3. Методические аспекты построения аналитической системы идентификации рыночной ситуации

ГЛАВА 3. МЕТОДИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ РИСКАМИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ

3.1. Статические методы управления проектными рисками и их оптимизация

3.2. Динамические методы управления проектными рисками и их оптимизация

3.3. Критерии принятия решений о реализации защитных мероприятий и оценка эффективности риск-менеджмента

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ3

БИБЛИОГРАФИЯ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность исследования. Опыт развития рыночных отношений показал, что инвестирование является важнейшим источником экономического роста, финансовой основой прогресса. Объективный подход к инвестициям предполагает необходимость использования научно обоснованных механизмов управления, обеспечивающих максимальный учет действующих рисков, анализ эффективности реализуемых мероприятий и принятие оптимальных решений при осуществлении инвестиционных проектов.

Современные тенденции развития российской экономики показывают, что, несмотря на позитивные сдвиги последних лет, задача привлечения инвестиций стоит перед предприятиями пищевой промышленности по-прежнему остро. Возрастание рисков инвестирования затрудняет выбор наиболее доступных и целесообразных способов финансирования, определяет потребность в использовании нетривиальных схем и механизмов и требует реализации эффективных защитных мероприятий.

Несмотря на значительный отечественный и особенно зарубежный опыт риск-менеджмента инвестиционных проектов, в настоящее время отсутствует научно обоснованная система управления проектными рисками. Кроме того, возрастающая динамичность экономических процессов определяет необходимость разработки и применения новых эффективных механизмов риск-менеджмента. Именно поэтому теоретическое обоснование методических подходов, разработка научно-практических рекомендаций по управлению рисками инвестиционных проектов являются актуальным и значимым для предприятий пищевой промышленности исследованием.

Степень разработанности проблемы. Отдельным аспектам проблемы управления рисками инвестиционных проектов посвящены научные труды многих ученых. Среди зарубежных авторов можно выделить Александера Г., Брейли Р., Бэйли Дж., Хьюса С., Рэдхэда К., Шарпа У. и др. В отечественной экономической науке данная проблематика рассматривалась в исследованиях Глущенко В.В., Глущенко И.И., Грачевой М.В., Деевой А.И., Катасонова В.Ю., Качалова Р.М., Клейнера Г.Б., Колтынюка Б.А., Лимитовского М.А., Майерса С., Масленниковой О.А., Морозова Д.С., Разу М.Л., Райзберга Б.А., , Саркисяна А.М., Тамбовцева В.Л., Фатхутдинова Р.А., Шапиро В.Д. и др.

Проблемы, связанные с риск-менеджментом инвестиционных проектов в пищевой промышленности, исследованы недостаточно. В настоящее время требуется научное обоснование методических подходов к анализу рисков инвестиционных проектов, построение эффективной аналитической системы, разработка механизмов оптимизации защитных мероприятий и критерия принятия решений о реализации защитных мероприятий.

Целью исследования является разработка эффективных методов риск-менеджмента инвестиционных проектов в пищевой промышленности.

Для достижения поставленной цели необходимо решение следующих задач:

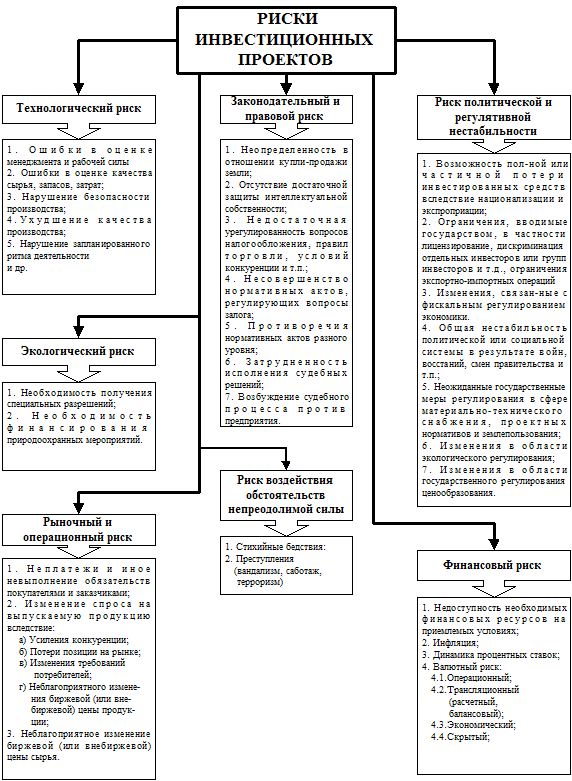

- систематизация рисков инвестиционных проектов в пищевой промышленности;

- разработка методологических основ анализа рисков инвестиционных проектов;

- разработка методов анализа рисков инвестиционных проектов;

- определение методов управления проектными рисками с учетом отраслевой специфики;

- разработка критерия принятия решений при осуществлении риск-менеджмента инвестиционных проектов;

- формализация процедур риск-менеджмента на основе разработанных методических подходов к анализу и управлению рисками инвестиционных проектов на предприятиях пищевой промышленности.

Предмет исследования составляют методические аспекты риск-менеджмента инвестиционных проектов на предприятиях пищевой промышленности с учетом особенностей современного этапа их развития.

Объект исследования – риски инвестиционных проектов в пищевой промышленности.

Теоретико-методологической основой диссертационной работы являются научные труды отечественных и зарубежных ученых. В качестве научного инструментария при проведении исследования использовались методы математического, системного и статистического анализа, в том числе фундаментального и технического, теории оптимизации, экономико-математического моделирования, абстрактно-логического и монографического исследования.

В качестве исходной информации использовались законодательные акты и нормативно-правовые документы органов государственного управления; официальные информационно-статистические данные Госкомстата РФ, Минфина РФ, Минэкономразвития РФ, Минсельхоза РФ; монографии и статьи российских и зарубежных авторов; статистические данные предприятий пищевой промышленности.

Научная новизна исследования заключаются в следующем:

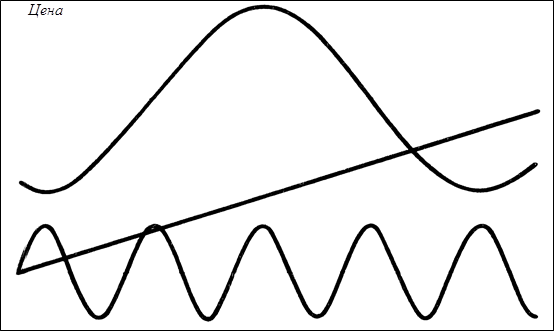

- предложен методологический подход к анализу рисков инвестиционных проектов, основанный на сочетании элементов фундаментального анализа и анализа рыночных циклов и тенденций;

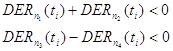

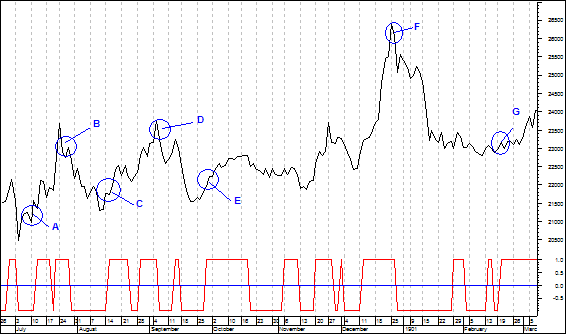

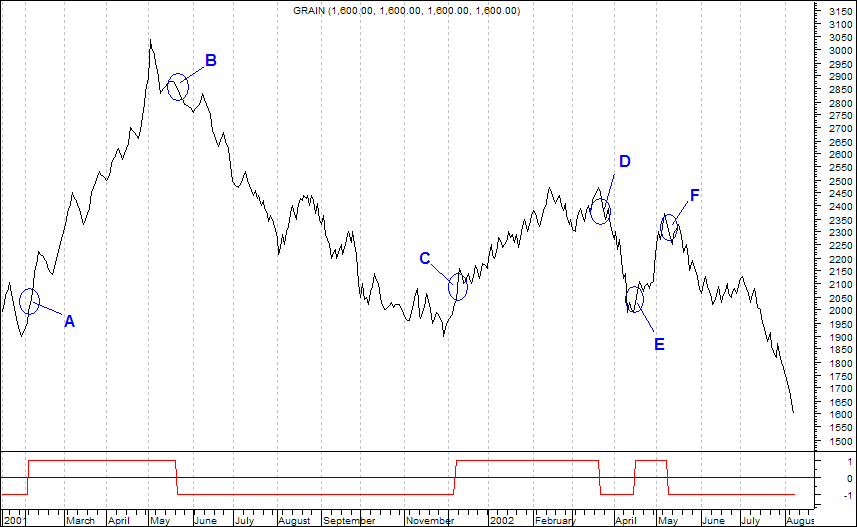

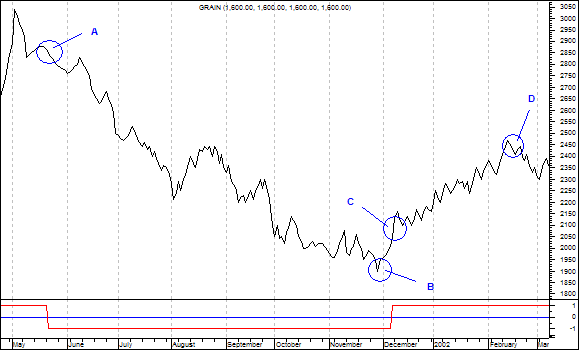

- разработана аналитическая система идентификации рыночной ситуации, обеспечивающая высокую вероятность правильного прогноза;

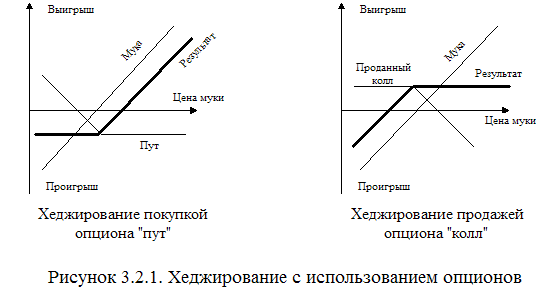

- предложены механизмы оптимизации мероприятий по защите от рисков инвестиционных проектов в пищевой промышленности (в том числе резервирования и хеджирования) на основе разработанной аналитической системы идентификации рыночной ситуации;

- обоснован критерий принятия решений о реализации защитных мероприятий и способ оценки эффективности риск-менеджмента;

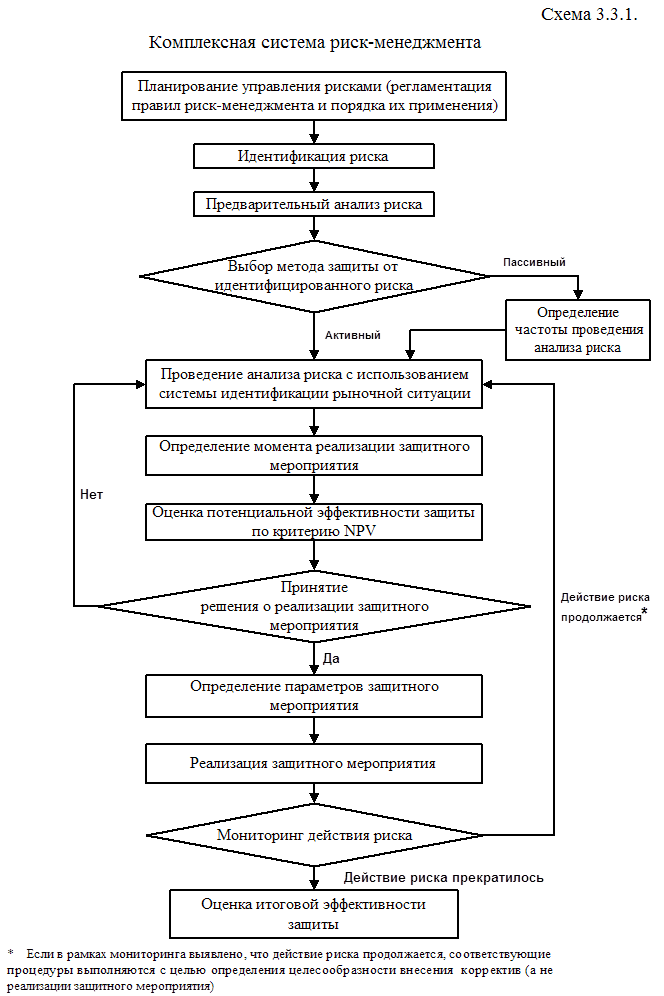

- предложена комплексная система риск-менеджмента инвестиционных проектов, охватывающая совокупность мероприятий от идентификации риска до итоговой оценки эффективности управления риском.

Практическая значимость результатов исследования состоит в том, что разработанные в диссертации механизмы оптимизации защитных мероприятий, основанные на предложенной аналитической системе идентификации рыночной ситуации, могут быть применены предприятиями пищевой промышленности при реализации инвестиционных проектов и это позволит существенно снизить проектные риски (в частности, риски экономического окружения).

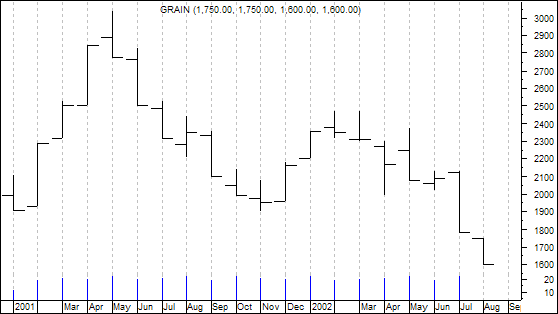

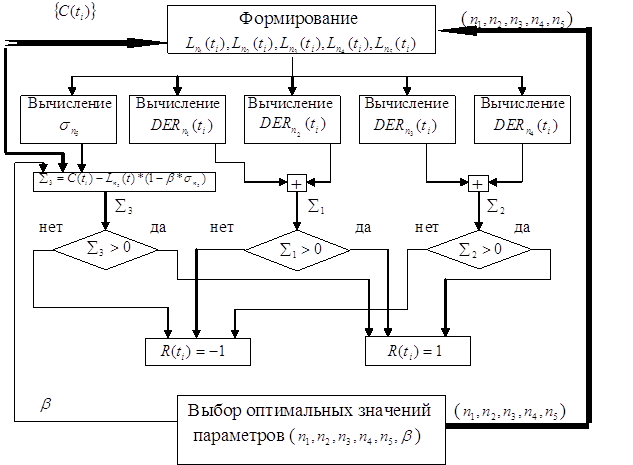

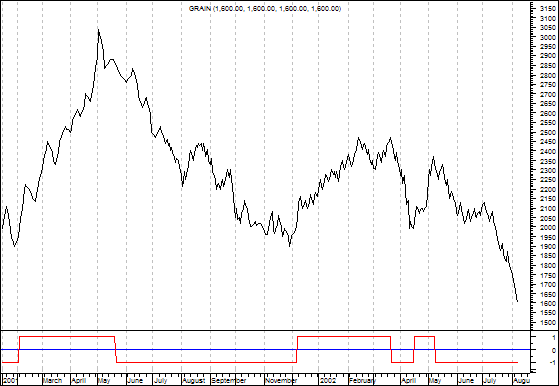

Разработанные в диссертации методические подходы к анализу и управлению рисками, а также предложенная комплексная система риск-менеджмента используются, в частности, компанией «ТК Дискомп», осуществляющей оптовые поставки зерновых культур на внутренний рынок Российской Федерации и на экспорт.

Результаты диссертации используются в учебном процессе МГУПП при проведении лекционных и практических занятий, курсового и дипломного проектирования по дисциплинам «Управление проектами», «Экономика предприятия» и «Риски», которые являются общепрофессиональными в системе подготовки высококвалифицированных специалистов АПК.

Апробация работы. Основные положения, разработанные в диссертации, были представлены:

1. на научно-практической конференции «Экономические проблемы выхода из кризиса предприятий пищевой промышленности», МГУПП, 1999г.;

2. на научно-практической конференции «Пищевая промышленность на рубеже веков: состояние и перспективы экономического роста», МГУПП, 2000г.;

3. на юбилейной международной научно-практической конференции «Пищевые продукты XXI века», МГУПП, 2001г.;

4. на заседании кафедры «Организация производства и маркетинг», МГУПП, 2002 г.

Публикации. Основное содержание диссертации опубликовано в 5 статьях и 2 учебных пособиях общим объемом 11,4 п. л. (в том числе авторских – 4,6 п. л.).

Объем и структура работы. Диссертация состоит из введения, трех глав, выводов и предложений, списка использованной литературы (132 наименования) и 9 приложений. Основной текст диссертации представлен на 165 страницах, включая 13 таблиц, 3 рисунка, 7 схем, 13 графиков и 1 диаграмму.

Во введении диссертации обосновывается актуальность темы, раскрывается общее состояние проблемы и степень ее изученности, определяются цель и задачи исследования, представлена научная новизна, излагаются методические подходы к рассмотрению проблемы, практическая значимость и апробация полученных результатов.

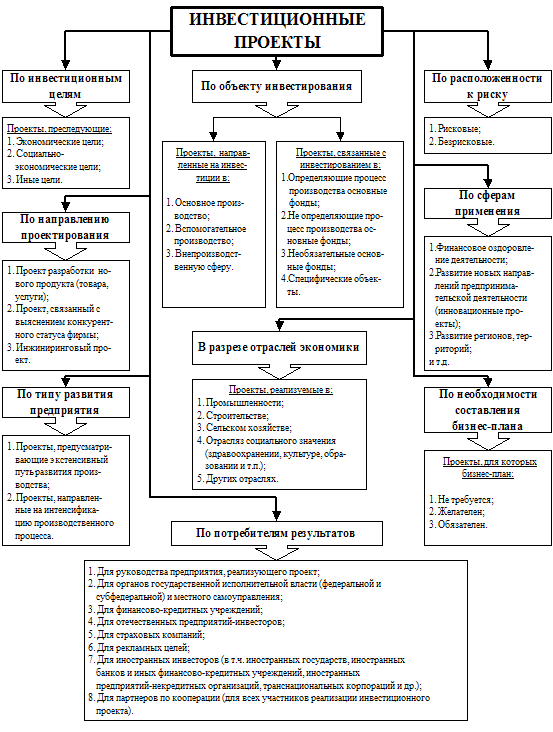

В первой главе диссертации «Инвестиционные проекты как объект управления» проанализированы тенденции развития инвестиционной сферы и инвестиционного климата в пищевой промышленности РФ, охарактеризованы причины сложившейся ситуации в отрасли, уточнено экономическое содержание и понятийный аппарат в области инвестиций и проектов, а также предложена их классификация, учитывающая отраслевую специфику.

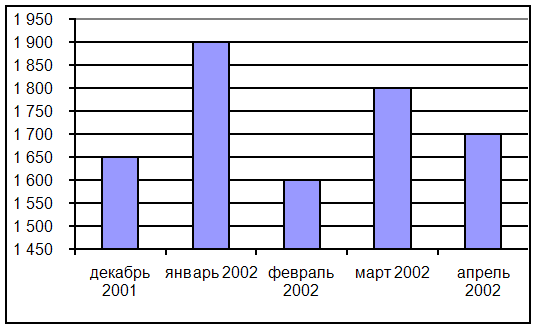

Во второй главе диссертации «Методологические подходы к анализу и оценке рисков инвестиционных проектов в пищевой промышленности» определены элементы системы управления рисками, обоснована целесообразность идентификации рисков инвестиционных проектов на всех стадиях их реализации, предложена классификация рисков, научно обоснован методологический подход к анализу рисков экономического окружения инвестиционных проектов, разработана аналитическая система идентификации рыночной ситуации, являющаяся составляющей риск-менеджмента инвестиционных проектов.

В третьей главе диссертации «Методические аспекты управления рисками инвестиционных проектов в пищевой промышленности» выявлены методы защиты от рисков; разработаны механизмы оптимизации защитных мероприятий, реализуемых при использовании статических и динамических методов управления проектными рисками, основанные на применении аналитической системы идентификации рыночной ситуации; разработан критерий принятия решений о реализации защитных мероприятий и способ оценки эффективности риск-менеджмента; предложена комплексная система риск-менеджмента инвестиционных проектов в пищевой промышленности; доказана эффективность применения предложенных защитных мероприятий на примере конкретного инвестиционного проекта.

В выводах и предложениях содержатся научные результаты, полученные в ходе выполнения исследования и апробации основных положений диссертационной работы, даны рекомендации по их реализации в практической деятельности предприятий пищевой промышленности.

ГЛАВА 1. ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ КАК ОБЪЕКТ УПРАВЛЕНИЯ

1.1 Анализ развития инвестиционной сферы и инвестиционного климата в пищевой промышленности РФ

В последние годы наметились положительные тенденции развития российской экономики. За период с 1999 по 2001 гг. валовой внутренний продукт увеличился на одну пятую (для сравнения: по данным Международного валютного фонда [130], мировой объем ВВП за 1999-2001 гг. возрос на 11%, в т.ч. в странах с развитой экономикой – на 9%). Промышленное производство увеличилось на треть, выйдя на уровень 1994 года, продукция машиностроения – в полтора раза [69]. Динамика основных макроэкономических показателей представлена на таблице 1.1.1 [69, 124, 125].

Таблица 1.1.1

Макроэкономические индикаторы развития России (темпы прироста, %)

| 1999 | 2000 |

2001 (оценка) |

|

| Валовой внутренний продукт | 5,4 | 8,3 | 5,5 |

| Продукция промышленности | 11,0 | 11,9 | 5,8 |

| топливно-энергетические отрасли | 1,1 | 3,9 | 3,9 |

| сырьевые отрасли | 15,7 | 14,4 | 3,1 |

| машиностроение | 17,2 | 20,0 | 8,0 |

| потребительские отрасли | 4,4 | 15,1 | 6,8 |

| продукция сельского хозяйства | 4,1 | 7,0 | 7,0 |

| реальные располагаемые денежные доходы населения | -14,2 | 9,3 | 6,5 |

| оборот розничной торговли | -7,7 | 8,7 | 10,0 |

| инвестиции в основной капитал | 5,3 | 17,4 | 8,0 |

Положительные сдвиги отмечаются и в сфере государственных финансов. По предварительной оценке Министерства Финансов РФ, доходы федерального бюджета за январь-сентябрь 2001 г. составили 1108.4 млрд. руб., или 16.8% ВВП (январь-сентябрь 2000 г. – 15.3% ВВП). Профицит федерального бюджета за тот же период, по предварительной оценке, составил 179,1 млрд. руб., или 2,7% ВВП [65]. При этом крайне важной тенденцией является рост доли расходов на промышленность, энергетику, строительство, сельское хозяйство, транспорт и связь в общей структуре расходов федерального бюджета. В январе-августе 2001 года она составила 6,3% расходов федерального бюджета по сравнению с 3,2% и 3,5% за соответствующие периоды 1999 и 2000 гг.

Отмеченные положительные сдвиги подтверждаются и другими исследованиями. Анализ двухсот крупнейших предприятий России, проведенный специалистами рейтингового агентства Эксперт-РА [126], показал, что в 2000 г. по сравнению с 1999 г. их суммарная капитализация выросла более чем вдвое (с 30 до 64,4 млрд. долларов США). Одновременно упала концентрация российского бизнеса. Так, на долю первых 10% крупнейших компаний в 2000 г. пришлось менее 72% общей реализации, что ниже аналогичного показателя 1999 г.

Основными причинами оживления экономической конъюнктуры и положительной динамики макроэкономических показателей являются:

1. Импортозамещение, вызванное девальвацией рубля после августа 1998 года и ослаблением затратообразующих факторов (снижением относительных цен на продукцию естественных монополий и др.).

2. Увеличение реальных располагаемых расходов населения, составивший за 2001 год 5,9% [69].

3. Рост потребления и инвестиционной активности. По различным данным, рост объема инвестиций за 9 месяцев 2001 года составил 7,5-7,8% [10, 65].

4. Наличие свободных промышленных мощностей. Уровень их использования (без учета добывающих отраслей) вырос с 39% в 1997-1998 гг. до 44% и 50% в 1999 и 2000 гг. соответственно [69].

5. Рост доходов предприятий. Если в 1998 году промышленность в целом была убыточна, то уже в первом квартале 1999 года норма прибыли составила 11-13%, а во втором квартале – 14-18% [69]. По данным Министерства Финансов РФ, в январе - августе 2001 года сальдированный финансовый результат предприятий и организаций в целом составил +752,9 млрд. рублей, в том числе по промышленности - +407,0 млрд. рублей [65].

Одной из важнейших причин роста российской экономики стал рост инвестиционной активности [29]. По некоторым оценкам, вклад внутренних факторов (потребления и инвестиций) в расширение конечного спроса на товары, обусловившего подъем производства, вырос с 46% в период с декабря 1999 по август 2000 года до 69% в феврале – августе 2001 года [69].

За январь – август 2001 года объем инвестиций за счет всех источников финансирования составил 872,7 млрд. руб., что на 7,5% больше, чем в соответствующем периоде 2000 года, в том числе в августе – 153,3 млрд. руб., или 108,4% по отношению к соответствующему периоду прошлого года [10]. Сложившаяся структура инвестиций проиллюстрирована таблицей 1.1.2 [10].

Из таблицы 1.1.2 видно, что в I полугодии 2001 года набольшая доля инвестиций приходилась на электроэнергетику, нефтедобывающую, газовую, пищевую промышленность и цветную металлургию. При этом в I квартале 2000 года доля инвестиций в пищевую промышленность уступала только нефтедобывающей промышленности и электроэнергетике.

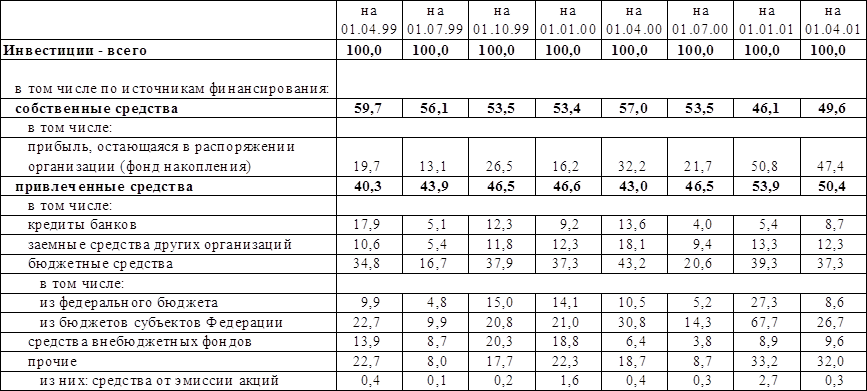

Значительный интерес представляет анализ инвестиций в основной капитал по источникам финансирования. Соответствующие данные представлены на таблице 1.1.3 [59, 60, 93, 94, 95, 96, 97, 116].

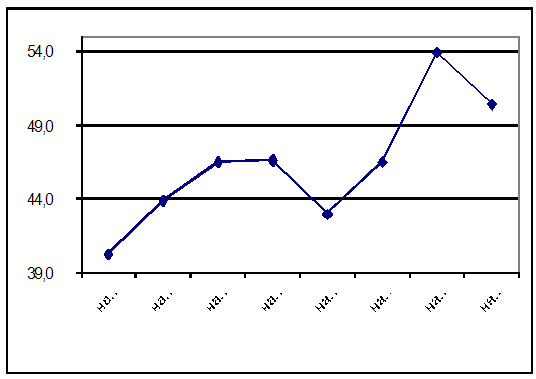

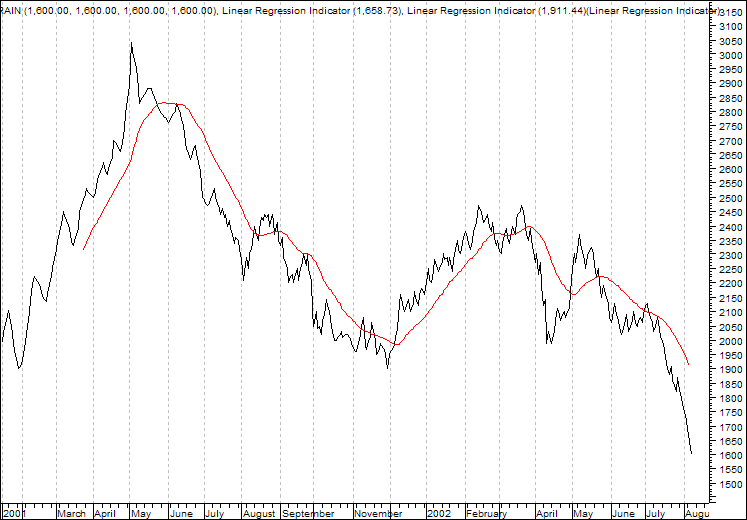

Из таблицы 1.1.2 видно, что в 1999-2001гг. в структуре источников инвестиций доля привлеченных средств возросла с 40,3% до 50,4%. Ее динамика проиллюстрирована графиком 1.1.1.

График 1.1.1. Динамика доли привлеченных средств в структуре источников инвестиций (%)

Таблица 1.1.2

Структура инвестиций в основной капитал по отраслям промышленности (без субъектов малого предпринимательства)

|

I полугодие 2001 г. (в % к итогу) |

I полугодие 2000 г. (в % к итогу) |

|

| Промышленность | 45,1 | 46,0 |

| из нее: | ||

| электроэнергетика | 4,1 | 4,9 |

| топливная | 24,2 | 22,3 |

| из нее: | ||

| нефтедобывающая | 15,5 | 15,5 |

| нефтеперерабатывающая | 2,3 | 1,4 |

| газовая | 5,2 | 4,2 |

| угольная | 1,0 | 1,1 |

| Черная металлургия | 2,5 | 2,2 |

| Цветная металлургия | 3,3 | 3,3 |

| Химическая и нефтехимическая | 1,9 | 1,9 |

| Машиностроение и металлообработка | 2,9 | 3,8 |

| Лесная, деревообрабатывающая и целлюлозно-бумажная | 1,2 | 1,9 |

| Промышленность строительных материалов | 0,6 | 0,6 |

| Стекольная и фарфоро-фаянсовая | 0,2 | 0,2 |

| Легкая | 0,2 | 0,1 |

| Пищевая | 3,3 | 4,2 |

| Мукомольно-крупяная и комбикормовая | 0,2 | 0,2 |

| Медицинская | 0,2 | 0,2 |

| Полиграфическая | 0,2 | 0,1 |

Таблица 1.1.3

Инвестиции в основной капитал по источникам финансирования (в % к итогу)

Таким образом, предприятия смогли расширить спектр источников финансирования капитальных вложений, что крайне важно для дальнейшего экономического развития.

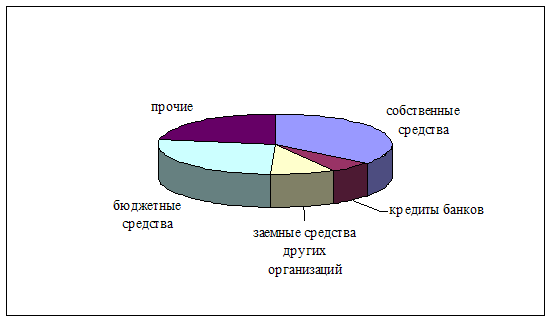

Другим важным обстоятельством является значительная доля бюджетных средств в структуре финансирования инвестиций (см. диаграмму 1.1.1).

Диаграмма 1.1.1

|

Структура источников финансирования инвестиций в основной капитал на 01.04.2001г. (в % к итогу)

За период с 1999 по 2001гг. удельный вес бюджетных средств вырос с 34,8 до 37,3% при среднем уровне 32,5%. Таким образом, государственная поддержка инвестиционного процесса явилась одним из важнейших факторов экономического роста.

Вместе с тем, положительная динамика, наметившаяся в 1999 – 2001гг., наблюдается на фоне длительного спада в предшествующие годы. Так, в 1995 – 1997 гг. доля ресурсов национальных сбережений, используемых на цели инвестирования в основной капитал, снизилась до 68 – 75% [111], что значительно ниже уровня экономически развитых стран.

Развитие инвестиционного кризиса в предшествующие годы привело к снижению уровня валового накопления в ВВП, сопровождавшемуся оттоком капитала из страны [123]. Согласно официальным статистическим данным, к 1998 г. доля валового накопления основного капитала в ВВП снизилась с 28,7% (в докризисный период) до 18,6%.

За 1990 – 1997 гг. более чем в 2 раза сократилась доля инвестиций в ВВП (с 16,8 до 6,8%). В динамично развивающихся странах данный показатель достигает 40% [32]. В кризисном 1998 году общий объем инвестиций в основной капитал снизился по сравнению с 1997 годом на 12,4% (по крупным и средним предприятиям и организациям) [42].

Негативное влияние на инвестиционные ресурсы в российской экономике оказала мобилизация значительной части сбережений государственными заимствованиями для финансирования дефицита бюджета. В 1995 г. объемы первичного размещения ГКО и ОФЗ составили 8,9% ВВП страны, в 1996 г. – 18,2%, в 1997 г. – 17,4%. При этом в 1996 – 1997 гг. вложения в государственные долговые обязательства обеспечивали инвесторам номинальную доходность на уровне 100 – 180% годовых, что соответствует реальной доходности 60 – 80% в год. Такая доходность существенно превышала прибыльность производства в реальном секторе экономики. Так, в пищевой промышленности рентабельность продукции снизилась в 1995 – 1997 гг. с 16,3% до 7,7%, а рентабельность активов – с 13,2% до 3,9% [111]. В этих условиях инвестирование в производственные проекты в сравнении с инвестированием в финансовые активы представлялось нецелесообразным.

Итогом жесткой денежной политики явилось ухудшение ликвидности и финансового положения реального сектора экономики, рост масштабов убытков и числа убыточных предприятий, в том числе и в АПК.

По данным Госкомстата РФ, убыток предприятий и организаций пищевой промышленности по состоянию на 1 декабря 1998 г. составил 566 млн. рублей против прибыли в 8877 млн. рублей в 1997 г., 9925 млн. рублей в 1996 г. и 14812 млн. рублей в 1995 г. Ухудшение финансовых результатов деятельности было зафиксировано практически во всех сегментах пищевой промышленности (за исключением маслосыродельной и молочной промышленности). Количество убыточных предприятий и организаций пищевой промышленности увеличилось с 35,7% от общего количества в 1996 г. до 41,6% в 1997 г. и 43,6% по состоянию на 1 декабря 1998 г. По отдельным сегментам этот показатель на 1 декабря 1998 г. составил:

| Сахарная промышленность | 48,0% |

| Кондитерская промышленность | 46,7% |

| Винодельческая промышленность | 46,0% |

| Плодоовощная промышленность | 65,5% |

| Мясная промышленность | 61,4% |

| Рыбная промышленность | 66,7% |

Доля убыточных предприятий мукомольно-крупяной и комбикормовой отраслей в общем их количестве на 01.12.99г. составила 31,4% [101].

Ограниченными в этот период оказались и возможности инвестиционного финансирования за счет амортизации. Ресурсы начисляемой амортизации из-за неплатежей были жестко «связаны» оборотом огромной дебиторской задолженности и их вынужденным использованием на финансирование оборотного капитала и текущих (неинвестиционных) потребностей действующего производства.

Ограниченными для инвестиций предприятий являлись и ресурсы кредитного рынка. В силу дороговизны кредитов они в подавляющей части были недоступны для предприятий, а из-за высоких рисков долгосрочного вложения средств в производство банки практически не кредитовали инвестиционные проекты реального сектора. Так, в 1997 году активы Сбербанка России, аккумулирующего основную долю вкладов населения, на 60% состояли из вложений в государственные ценные бумаги, а доля кредитов экономике равнялась лишь 18% [30].

Низкий уровень инвестиционной активности и постоянное недофинансирование реального сектора экономики привели к накоплению в действующем производстве значительной массы морально и физически изношенного капитала, ухудшению воспроизводственных параметров основных фондов и производственных мощностей (см. таблицу 1.1.4) [124, 125].

Таблица 1.1.4

Состояние основных фондов в российской экономике

| 1996 | 1997 | 1998 | 1999 | |

|

Износ основных фондов в % от общей стоимости основных фондов на конец года |

40,9 | 51,5 | 53,6 | 55,6 |

|

Коэффициент обновления ввод в действие основных фондов в % от общей стоимости основных фондов на конец года, в сопоставимых ценах |

1,2 | 1,0 | 0,9 | 1,0 |

|

Коэффициент выбытия ликвидация основных фондов в % от общей стоимости основных фондов на конец года, в сопоставимых ценах |

1,1 | 1,5 | 1,5 | 1,5 |

Как видно из таблицы 1.1.4, критическое состояние производственного аппарата и его интенсивное старение привели к ускоренному выбытию основного капитала производственного сектора. Коэффициент обновления основного капитала в промышленности снизился с 7,5% в 1985 г. и 6,0% в 1990 г. до 1,0% в 1999 г. [111, 124, 125]. При этом в 1999 году доля производственного оборудования в возрасте свыше 15 лет составила 46% [31]. Инвестиционная активность в большинстве отраслей снизилась до уровня, не обеспечивающего даже простое воспроизводство основного капитала.

Аналогичная ситуация сложилась и в агропромышленном комплексе РФ.

По данным Минсельхоза РФ, в 1997 г. обеспеченность хозяйств основными видами техники от нормативной составила: по тракторам – 56%, зерноуборочным и кормоуборочным комбайнам соответственно 61% и 66,5%. При этом практически половина машинотракторного парка выработала свой срок службы и требовала значительных затрат на поддержание его в работоспособном состоянии.

В 1998 году в сравнении с 1997 годом закупки техники сократились на 70%; в сравнении же с 1992 годом приобретение тракторов уменьшилось в 10, а зерноуборочных комбайнов – в 25 раз [22].

По итогам 1997 г. в 22 регионах России снизилось по сравнению с предыдущим годом производство зерна при сокращении посевной площади сельскохозяйственных культур во всех категориях хозяйств.

Несмотря на тяжелое финансовое положение агропромышленного комплекса, бюджетное финансирование являлось неудовлетворительным. Так, в 1997 г. предприятиям и организациям Минсельхоза РФ из федерального бюджета по статье «Сельскохозяйственное производство» было выделено 6,9 трлн. Рублей, или 52% от годового лимита (без учета секвестра). Особенно большая задолженность федерального бюджета сложилась по финансированию дотаций, компенсаций и лизинговых операций. Так, в 1997 г. целевые дотации и субсидии были профинансированы на 24%, а лизинговый фонд сформирован лишь на 30%.

Ухудшение финансового состояния предприятий и организаций АПК, снижение государственной поддержки и другие негативные факторы парализовали инвестиционную деятельность в аграрной сфере, в результате чего резко снизились объемы строительства и ввода в действие производственных мощностей и объектов социальной инфраструктуры.

По оценке Минсельхоза РФ, общий объем инвестиций в АПК за счет всех источников финансирования сократился в 1997 г. по сравнению с 1991 г. в 17 раз (по Российской Федерации в целом только в 4 раза). Удельный вес АПК в общем объеме инвестиций РФ за этот период снизился с 31 до 7%.

Отмеченные тенденции и процессы, свойственные экономике России в целом и АПК в частности, нашли свое отражение и в пищевых отраслях, являющихся одним из главных звеньев в структуре АПК России [87].

К 1998 году 70% оборудования, производимого для мясной промышленности, устарело и подлежало замене. Почти 1000 предприятий молочной промышленности были размещены в зданиях с износом более 70%. В среднем по 95 российским сахарным заводам износ основных фондов составил 50% при сроке эксплуатации многих зданий и сооружений 80-100 лет [45, 110].

До 1999 года наблюдалось падение производства практически всех основных видов продовольствия (см. таблицу 1.1.5) [79, 80].

В целом индекс производства пищевой промышленности снизился с 76,0 в 1992 году до 49,0 в 1998 году (1990 год принят за 100,0) [84]. Как следствие, к 1999 году самообеспеченность России продовольствием составила примерно 65-70%, а 30-35% продукции на продовольственном рынке были импортными [12]. По отдельным продуктам питания (например, по сахару, растительному маслу, рыбе и рыбопродуктам) доля импорта в общем объеме потребления превысила 40% [112].

Анализ рассмотренных выше тенденций показывает, что к августу 1998 года российская промышленность в целом и пищевой подкомплекс АПК в частности находились в состоянии глубокого системного кризиса. Особенно острой являлась проблема нехватки инвестиций.

После финансового кризиса августа 1998 г. в пищевой промышленности наметились позитивные сдвиги. Многократная девальвация рубля резко снизила эффективность импорта продуктов питания и стимулировала насыщение потребительского спроса за счет импортозамещения (в 1999 году объем импорта продовольствия снизился на

Таблица 1.1.5

Производство основных видов продукции пищевой промышленности

|

1990г. |

1991г. |

1992г. |

1993г. |

1994г. |

1995 г. |

1996 г. |

1997 г. |

1998 г. |

1999 г. |

2000 г. |

|

| Мясо, тыс. т. | 6496 | 5700 | 4686 | 3970 | 3224 | 2370 | 1905 | 1510 | 1315 | 1113 | 1150 |

| Колбасные изделия, тыс. т. | 2256 | 2077 | 1547 | 1493 | 1545 | 1293 | 1296 | 1146 | 1113 | 948 | 1058 |

| Масло животное, тыс. т. | 833 | 729 | 761 | 732 | 488 | 421 | 323 | 292 | 276 | 262 | 265 |

| Цельномолочная продукция, тыс. т. | 20800 | 18600 | 9800 | 8400 | 7200 | 5500 | 5305 | 5198 | 5574 | 5700 | 6000 |

| Сыр жирный, тыс. т. | 458 | 394 | 299 | 312 | 285 | 218 | 193 | 174 | 185 | 185 | 210 |

| Сахар-песок, всего, тыс. т. | 3758 | 3425 | 3923 | 3918 | 2736 | 3146 | 3285 | 3778 | 4812 | 6808 | 5550 |

| Сахар-песок из сахарной свеклы, тыс. т. | 2630 | 2052 | 2248 | 2497 | 1655 | 2064 | 1711 | 1337 | 1274 | 1520 | 1450 |

| Кондитерские изделия, тыс. т. | 2869 | 2641 | 1825 | 1746 | 1497 | 1339 | 1262 | 1370 | 1403,5 | 1508 | 1580 |

| Папиросы и сигареты, млрд. ед. | 150,5 | 144,4 | 148,5 | 146,9 | 136,4 | 140 | 137 | 176,1 | 211 | 270 | 285 |

| Пищевые концентраты, тыс. т. | 226 | 201 | 142 | 85 | 48 | 34 | 26,2 | 24,7 | 46,6 | 36,2 | 34,1 |

| Пиво, млн. дал | 336 | 333 | 279 | 247 | 194 | 177 | 208 | 252,5 | 335 | 446 | 547 |

| Безалкогольные напитки, млн. дал | 288 | 228 | 79 | 77 | 65 | 80 | 154,4 | 116,2 | 215 | 189 | 219 |

| Минеральные воды, млн. полулитров | 884 | 752 | 432 | 308 | 398 | 538 | 606 | 821 | 1019 | 1377 | 1867,2 |

| Масло растительное, всего, тыс. т. | 1159 | 1165 | 994 | 1127 | 909 | 773 | 880 | 687 | 782 | 881 | 1200 |

| Маргариновая продукция, тыс. т. | 808 | 627 | 560 | 429 | 277 | 198 | 200 | 222 | 238,7 | 379 | 400 |

| Мыло хозяйственное, тыс. т. | 326 | 259 | 226 | 174 | 116 | 99 | 88 | 80 | 50 | 73 | 80 |

| Мыло туалетное, тыс. т. | 190 | 151 | 114 | 82 | 56 | 61 | 51 | 52,8 | 51 | 91 | 100 |

| Спирт-сырец из пищевого сырья, млн. дал | 76 | 73 | 75 | 86 | 69 | 74 | 46 | 53 | 48 | 63 | 62 |

| Водка и ликеро-водочные изделия, млн. дал | 138 | 154 | 152 | 157 | 123 | 121 | 71 | 82,2 | 87 | 134 | 117 |

| Вино виноградное, млн. дал | 76 | 65 | 40 | 25 | 17 | 12 | 11 | 11,8 | 13 | 18,3 | 23,5 |

| Шампанское, млн. дал | 8,3 | 7,4 | 7,6 | 8,6 | 8,5 | 8,2 | 9,2 | 9,7 | 9,2 | 7,3 | 7 |

| Коньяк, млн. дал. | 5,9 | 3,7 | 1,8 | 1,7 | 1,2 | 1,2 | 0,6 | 0,9 | 1,1 | 1,4 | 1,75 |

| Плодоовощные консервы, муб | 4449 | 3821 | 2950 | 2500 | 1031 | 785 | 798 | 896 | 938 | 965 | 1457 |

| Продукты из картофеля, тыс. т. | 26,9 | 24,3 | 13 | 8,8 | 6,5 | 5,3 | 4,1 | 5,1 | 5,5 | 5,7 | 8,2 |

| Макаронные изделия, тыс. т. | 1038 | 1115 | 1102 | 836 | 680 | 603 | 444 | 454 | 554 | 706 | 680 |

| Мука, млн. т. | 20,7 | 20,5 | 20,4 | 18,2 | 16 | 14 | 11,8 | 12,2 | 12,04 | 12,7 | 12,5 |

| Крупа, тыс. т. | 2854 | 2700 | 2000 | 1900 | 1600 | 1400 | 988 | 992 | 1089 | 900 | 900 |

| Хлебобулочные изделия, млн. т. | 18,2 | 18,8 | 16,8 | 15 | 12 | 11,1 | 9,8 | 8,8 | 8,34 | 9,05 | 8,8 |

19% [78]). Кроме того, дестабилизация финансовых рынков (прежде всего рынка государственных долговых обязательств) привела к значительному повышению привлекательности инвестиций в производство.

В январе-ноябре 1999г. был зафиксирован рост промышленного производства в пищевой промышленности на 10,1% по отношению к аналогичному периоду 1998 г. [16]. По итогам 1999 года прирост производства составил 107,5% к 1998 году [33].

В 2000 году рост физического объема производства продукции продолжился и составил по пищевой и перерабатывающей промышленности в целом 7,1% [63]. При этом по отдельным позициям было зафиксировано еще более существенное увеличение производства. Так, по сравнению с 1999 годом рост производства масла растительного составил 53,6%, сыра жирного – 15,2%, молочных консервов – 15,2%, пива – 22,6% [28, 79].

Двадцать предприятий пищевой промышленности вошли в рейтинг 200 крупнейших компаний России по объему реализации продукции в 2000 г. [126], в том числе кондитерский концерн «Бабаевский», кондитерское объединение «Россия», Лианозовский молочный комбинат, пивоваренная компания «Балтика» и др. Из этих двадцати компаний две («Красный Октябрь» и «Петмол») вошли в рейтинг 200 крупнейших компаний по рыночной капитализации (71 и 109 места соответственно). При этом в 1999 г. одна из компаний (Царицынский молочный комбинат) входила в число 10 компаний-лидеров по темпам роста. Наконец, в 2002 году компания «Вимм-Билль-Дан – продукты питания» разместила свои ценные бумаги (американские депозитарные акции – ADS) на Нью-Йоркской фондовой бирже [50].

Ряд отраслей пищевой промышленности продемонстрировал темпы роста, превышающие средние для экономики России показатели. Так, по данным Госкомстата РФ, в январе-сентябре 2000 г. выпуск пива увеличился на 21,4% по сравнению с аналогичным периодом 1999 г. и составил 427,4 млн. дал (притом, что, по оценкам Минэкономразвития РФ, физический объем ВВП России увеличился за тот же период на 7,3%, а объем промышленной продукции вырос на 9,7%).

Ряд предприятий отрасли провел полную реконструкцию производства. Наиболее заметные темпы роста продемонстрировали компания «Балтика» с дочерними предприятиями, комбинат «Очаково», заводы международной компании Sun Interbrew, «Красный Восток» и некоторые другие.

Крайне высокие темпы роста были отмечены в производстве йогуртов. Объемы продаж йогурта за первые 6 месяцев 2000 г. увеличились на 33% [62]. Быстрый рост потребления данного продукта в России обусловил заметный приток инвестиций в отрасль. В 2000 г. были реализованы проекты по строительству заводов соответствующего профиля такими признанными лидерами европейского рынка, как немецкая компания Ehrmann (завод в г. Раменское), голландская компания Campina (завод в г. Ступино) и французская компания Danone (завод в Чеховском районе Московской области). При этом данные компании параллельно осуществляют инвестиции в сельскохозяйственное производство с целью стабилизации поставок молока. Так, только Ehrmann к 2001 г. осуществил инвестиции в сельскохозяйственное производство в размере 20 млн. долларов США [62]. Аналогичные по размеру инвестиции на эти цели планирует произвести компания «Вимм-Билль-Данн».

Приведенные примеры инвестирования в смежные отрасли являются отражением наметившейся тенденции глобализации и межотраслевой интеграции бизнеса. Моноотраслевые предприятия все чаще становятся объектами поглощения со стороны крупных (в том числе транснациональных) корпораций. Так, в последнее время заметно увеличился объем инвестиций нефтяной компании «ЛУКойл» в сельское хозяйство, осуществляемых путем приобретения его дочерним подразделением «ЛУКойл-маркет» колхозов, фермерских хозяйств и т.п. [6]

Отмеченные процессы наряду с внедрением новых информационных технологий обусловливают значительное возрастание мобильности капитала и скорости его перемещения между отраслями экономики. Инвесторы заметно оперативнее реагируют на изменения условий хозяйствования, которые, в свою очередь, демонстрируют все более динамичные колебания. В результате сокращаются периоды определенности, т.е. неизменности существенных параметров, влияющих на предпринимательскую деятельность. Увеличивается неопределенность инвестиционных процессов и, следовательно, возрастают риски, сопутствующие инвестированию.

Указанные обстоятельства значительно усложняют задачу привлечения инвестиций, которая, несмотря на позитивные сдвиги 1999-2001гг, по-прежнему остро стоит перед предприятиями пищевой промышленности. Затрудняется выбор наиболее доступных и целесообразных способов финансирования, возникает потребность в использовании нетривиальных схем и механизмов. Кроме того, возрастание рисков инвестирования (при одновременном увеличении их количества) требует реализации эффективных защитных мероприятий.

Основой успешного решения данных задач является глубокое понимание сущности многообразных видов инвестиций и сопутствующих им рисков с учетом отраслевой специфики.

К настоящему времени не сформировалась общепризнанная классификация указанных экономических категорий применительно к особенностям пищевой промышленности на современном этапе развития российской экономики. Таким образом, возникает необходимость проведения соответствующего комплексного анализа с целью дальнейшего построения эффективной системы защиты от инвестиционных рисков.

1.2 Экономическое содержание и классификация инвестиций

Как было отмечено в предыдущем параграфе, одной из основных проблем российской экономики, остро стоящих перед предприятиями пищевой промышленности, является нехватка инвестиционных ресурсов.

Привлечение капитала и обеспечение приемлемого уровня сопутствующих рисков представляют собой важнейшие задачи финансового менеджмента и требуют глубокого понимания сущности инвестиций [8]. Данная проблематика широко освещена в экономической литературе; как зарубежными авторами (в частности, У. Шарпом, Г. Александером, Дж. Бэйли и др.), так и отечественными исследователями, среди которых выделяются подходы Е.В. Тарасовой, О.И. Волкова, Б.А. Райзберга, Р.А. Фатхутдинова, О.А. Масленниковой, Е.В. Ульянова, Б.А. Колтынюка.

Вместе с тем, особенности современного этапа развития пищевой промышленности России, связанные с противоречивостью законодательных актов, сложностью финансового состояния многих предприятий, высокой степенью изношенности основных фондов, недостаточностью государственной поддержки и др., накладывают значительные ограничения на инвестиционную активность хозяйствующих субъектов. Указанные обстоятельства обусловливают необходимость обобщения и анализа существующих теоретических подходов к сущности инвестиций. Такой анализ имеет целью построение единой систематизированной классификации, являющейся методологической базой для определения наиболее доступных и эффективных способов привлечения капитала и применения усложненных финансовых схем и механизмов.

Автор проанализировал ряд известных определений инвестиций (см. Приложение 1) и сделал вывод, что, несмотря на существующую полемику, взгляды некоторых исследователей достаточно близки. Так, определение Б.А. Райзберга и Р.А. Фатхутдинова практически полностью повторяет подход У. Шарпа, Г. Александера и Дж. Бэйли. Аналогичную точку зрения высказывают Кныш М.И., Перекатов Б.А. и Тютиков Ю.П.

Сходных позиций придерживаются Б.А. Колтынюк, О.А. Масленникова, О.А. Волков, Т.Ф. Рябова и Е.В. Стрелков. Вместе с тем, автор не может полностью согласиться с их трактовкой инвестиций как долгосрочного вложения капитала с целью получения прибыли, так как инвестиции могут быть и краткосрочными, на что справедливо указывают в своих трудах российские и зарубежные авторы.

Учитывая наличие в литературе различных взглядов на содержание инвестиций, автор считает необходимым уточнить это понятие путем подробного исследования и синтеза сущностных черт данной экономической категории.

Выполненный автором сравнительный анализ указанных выше определений позволил выделить следующие сущностные черты инвестиций, в той или иной степени находящие свое отражение в большинстве исследованных подходов:

1. Цель вложений (инвестирования);

2. Наличие временного лага между моментом вложения средств и получения отдачи на сделанные вложения;

3. Объект вложений.

В качестве доминирующей цели вложений (инвестирования) многие исследователи рассматривают получение прибыли [41, 83, 103, 121, 122].

Автор считает данный подход несколько односторонним. В ряде случаев инвестирование может преследовать своей целью не получение прибыли на вложенный капитал, а достижение социального, научного или иного эффекта. Это происходит, к примеру, при финансировании некоторых проектов из государственного бюджета на безвозвратной основе. Производимые при этом вложения являются по своей сущности инвестициями, хотя и не направлены на прирост капитала. Кроме того, получение прибыли как цель деятельности свойственно не только инвестированию, но и предпринимательству в целом.

Данный подход также не в полной мере учитывает специфику пищевой промышленности. Одной из важнейших задач отрасли является бесперебойное обеспечение населения необходимыми продуктами питания, а также повышение их качества. В этой связи автор пришел к выводу, что стремление к получению прибыли, хотя и является в большинстве случаев доминирующей побудительной мотивацией инициаторов и участников инвестиционного процесса, не раскрывает исчерпывающим образом сущность инвестиций как экономической категории применительно к пищевой промышленности.

Наличие временного лага между моментом вложения средств (инвестирования) и получения отдачи на сделанные вложения связано с характером протекания экономических процессов во времени [83]. Любой экономический процесс представляет собой преобразование ресурсов в экономический продукт и протекает по схеме «ресурсы – факторы производства продукт экономической деятельности». Различные виды ресурсов, объединенные предпринимательской инициативой, под воздействием управления вовлекаются в производство и постепенно становятся его факторами. Протекающий в результате действия факторов производственный процесс приводит к образованию экономического продукта в виде продукции, товаров, работ, услуг.

Преобразование экономических ресурсов в действующие факторы производства обладает определенной продолжительностью во времени. Аналогично сам производственный процесс имеет некоторую длительность, обусловленную особенностями технологии, организации и иными факторами, определяющими параметры производственного цикла. Следовательно, возникает временной лаг между созданием условий и предпосылок протекания производственных процессов и получением желаемого результата.

Результаты проведенного автором сравнительного анализа различных трактовок инвестиций (рассматриваемых как в узком, так и в широком [118] смысле слова) позволили сделать вывод о том, что наличие временного лага между моментом инвестирования и получением отдачи на сделанные вложения представляется основополагающей сущностной чертой инвестиций как в узком, так и в широком их толковании. Это справедливо и для пищевой промышленности. В частности, в хлебопечении срок окупаемости инвестиций составляет 6-7 лет при производстве массовых сортов и порядка 3 лет при ориентации на выпуск эксклюзивных сортов продукции [120].

Ряд авторов определяет инвестиции через материальные и финансовые ценности, выступающие объектами инвестиционных вложений. Несомненным достоинством такого подхода является конкретизация рассматриваемой предметной области с той или иной степенью детализации. Вместе с тем, автор считает, что предлагаемая трактовка является несколько односторонней, а иногда и не вполне корректной.

Так, к примеру, в случае ведения организацией посреднической деятельности на товарном или финансовом рынке она может периодически осуществлять вложения собственных или заемных средств в те или иные финансовые активы с немедленной их передачей конечному приобретателю. При этом с формальной точки зрения указанная организация будет инвестором, хотя по своему содержанию рассматриваемая операция является арбитражной, а вложение средств носит исключительно технический характер. По мнению автора, такой подход не в полной мере раскрывает сущность инвестиций как экономической категории.

Автор согласен с определением инвестиций как отказа от определенной ценности в настоящий момент за (возможно, неопределенную) ценность в будущем, данное У. Шарпом, Г. Александером и Дж. Бэйли [118].

В рамках такого подхода к сущности инвестиций становится возможным определение наиболее доступных и эффективных способов их привлечения. Методической основой при решении данной задачи является классифицирование.

Сравнив существующие подходы к классификации инвестиций (предложенные такими исследователями, как А.И. Деева, Е.В. Тарасова, О.И. Волков, Б.А. Райзберг, Р.А. Фатхутдинов, Б.А. Колтынюк и др.), автор пришел к выводу, что все они объединяются недостаточным с точки зрения изучаемой проблемы охватом возможных критериев классификации. По всей видимости, данное обстоятельство объясняется зависимостью рассматриваемых каждым исследователем критериев от их трактовки инвестиций.

Задача построения развернутой классификации с уточнением сущности наиболее значимых для настоящего исследования видов инвестиций была решена автором методами системного анализа и монографического исследования. При этом вследствие широкого понимания автором рассматриваемой экономической категории предлагаемая ниже классификация характеризует инвестиции во всех существенных для целей диссертации аспектах и не содержит видимых ограничений с точки зрения предметной области.

В этой связи автор выделяет следующие наиболее важные классификационные признаки:

1. Направленность действий (цель инвестирования);

2. Способ влияния альтернативных инвестиций на доходы от данного проекта;

3. Отрасль, в которую осуществляется инвестирование;

4. Степень обязательности осуществления инвестиций;

5. Срок окупаемости и жизненный цикл инвестиций;

6. Вид имущественных вложений;

7. Объект приложения инвестиций;

8. Период инвестирования;

9. Источники и схемы финансирования.

С точки зрения направленности действий (цели инвестирования) автор выделяет:

· Начальные инвестиции, осуществляемые при образовании или покупке предприятия. Их частным случаем являются инвестиции в создание новых производств, обеспечивающие появление совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся организацией товары (или оказывать новый тип услуг), либо позволят организации предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки. В пищевой промышленности к этому виду инвестиций можно отнести строительство в России новых заводов крупными международными компаниями Ehrmann, Nestle, Danone, Campina и др.;

· Инвестиции на расширение (экстенсивные инвестиции), направляемые на увеличение производственного потенциала, т.е. возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств. Инвестиции данного вида в настоящее время, в частности, осуществляются в хлебопекарной отрасли (в частности, Агропромышленной группой ОГО [120]);

· Реинвестиции, т.е. связывание свободных инвестиционных средств посредством их направления на приобретение или изготовление новых средств производства с целью поддержания состава основных фондов предприятия и создания условий для снижения затрат организации за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства. К ним относятся:

a. инвестиции на замену объектов новыми;

b. на рационализацию, направляемые на модернизацию технологического оборудования или процессов;

c. на изменение программы выпуска;

d. на диверсификацию, связанные с изменением номенклатуры выпускаемой продукции и освоением новых рынков сбыта;

e. на поддержание конкурентоспособности предприятия в перспективе, направляемые на НИОКР, подготовку кадров, рекламу и т.п.;

В пищевой промышленности подобные инвестиции в последние годы были реализованы многими российскими пивоваренными предприятиями.

· Инвестиции ради удовлетворения требований государственных органов. Эта разновидность инвестиций становится необходимой в том случае, когда организация оказывается перед необходимостью удовлетворить требования властей в части либо экологических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены только за счет совершенствования менеджмента.

По способу влияния альтернативных инвестиций на доходы от данного проекта автор выделяет зависимые и независимые инвестиции.

Инвестиции являются независимыми, если денежные потоки, ожидаемые от реализации первого проекта, не изменятся независимо от того, будет ли осуществлен второй проект.

Экономически зависимые инвестиции могут быть дополняющими и взаимоисключающими.

Дополняющие экономически зависимые инвестиции связаны с синергетическим эффектом [23], т.е. осуществление иного инвестиционного проекта оказывает положительное влияние на поток денежных доходов по совместно осуществленным инвестициям. При этом общий доход от реализации двух или нескольких проектов значительно превышает денежные доходы от каждого из них, осуществленных раздельно.

Взаимоисключающие инвестиционные проекты связаны с технической невозможностью осуществления обоих проектов или же осуществление одного из них уменьшит возможные денежные доходы от другого или полностью сведет их к нулю.

В пищевой промышленности в равной степени возможна реализация как зависимых, так и независимых инвестиций. Вместе с тем, до настоящего времени они носили в большей степени независимый характер.

В разрезе отраслей экономики автор выделяет инвестиции:

· В промышленность;

· В сельское хозяйство;

· В транспорт;

· В строительство;

и т.д.

Следует отметить, что хотя объектом настоящего исследования являются предприятия пищевой промышленности, углубляющаяся интеграция различных отраслей экономики требует включения данного критерия. Кроме того, в ряде случаев инвестиции моноотраслевых предприятий могут носить межотраслевой характер.

По степени обязательности осуществления автор различает:

· Обязательные инвестиции (без их осуществления останавливается вся производственная деятельность);

· Инвестиции, не являющиеся обязательными (без их осуществления производственная деятельность не останавливается).

В настоящее время инвестиции, осуществляемые предприятиями пищевой промышленности, преимущественно не являются обязательными.

По сроку окупаемости (т.е. времени, в течение которого доходы от инвестиций достигают размера первоначальных капиталовложений) и жизненному циклу (т.е. периоду, за который предприятие получает доход от инвестиций) инвестиции различаются в зависимости от длительности указанных характеристик. Автор полагает, что детальная классификация инвестиций по данному критерию нецелесообразна вследствие многообразия возможных подходов к определению границ соответствующих временных интервалов.

Инвестиции, осуществляемые в пищевой промышленности, преимущественно имеют средний срок окупаемости, равный нескольким годам. В частности, в хлебопечении, как отмечалось выше, он равен 3-7 годам.

По виду имущественных вложений автор считает необходимым выделить инвестиции:

· реальные (капиталообразующие);

· портфельные;

· венчурные;

· аннуитеты.

Реальные (капиталообразующие) инвестиции обеспечивают создание и воспроизводство фондов. Они определяются как сумма средств, необходимых для строительства (расширения, реконструкции, модернизации) и оснащения оборудованием инвестируемых объектов, расходов на подготовку капитального строительства и прироста оборотных средств, необходимых для нормального функционирования предприятий [23, 41]. В целом данные инвестиции представляют собой вложение средств в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения прав на участие в управлении данным субъектом.

Портфельные инвестиции представляют собой помещение средств в финансовые активы, т.е. формирование портфеля как совокупности различных инвестиционных ценностей.

Особняком стоит венчурный капитал, представляющий собой инвестиции в форме выпусков новых акций, произведенных в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в не связанные между собой проекты в расчете на быструю окупаемость вложенных средств и сочетает в себе различные формы капитала: ссудного, акционерного, предпринимательского.

Также специфическую форму инвестиций представляет аннуитет, т.е. инвестиции на длительный срок, предоставляющие инвестору возможность получать фиксированный доход через регулярные промежутки времени, обычно ежегодно [83]. Примером данной формы инвестиций является вложение средств в страховые и пенсионные фонды.

Нехватка инвестиционных ресурсов, которую испытывают предприятия пищевой промышленности, определяет приоритет реальных (капиталообразующих инвестиций). Портфельные инвестиции являются эпизодическими и в основном связаны с управлением ликвидностью. Венчурные инвестиции и аннуитеты для предприятий пищевой промышленности в настоящее время не характерны.

Относительно объекта приложения автор классифицирует инвестиции следующим образом.

· Инвестиции в имущество (материальные инвестиции), т.е. инвестиции, которые прямо участвуют в производственном процессе. К ним относятся инвестиции в оборудование, здания, запасы материалов и т.п. [23].

· Нематериальные инвестиции – инвестиции в подготовку кадров, исследования и разработки, рекламу, получение лицензий и др.;

· Финансовые инвестиции, т.е. вложения в ценные бумаги и производные финансовые инструменты. Детализированная классификация объектов финансовых инвестиций представлена в Приложении 2.

В последние годы роль инструментов, являющихся объектами финансовых инвестиций, заметно возрастает. Выпуск ценных бумаг является одним из наиболее распространенных в мировой практике способов привлечения денежных средств. Так, в США компании финансируют свои потребности в размере 30% – за счет кредитов банков и 70% – за счет размещения разного рода долговых обязательств; в Европе данное соотношение: 70% кредиты, 30% – долговые обязательства [25].

Хотя осуществление в пищевой промышленности финансовых инвестиции в значительной мере сдерживается дефицитом инвестиционных ресурсов, по мнению автора, их значение для предприятий отрасли в перспективе будет возрастать. В частности, они могут стать значимым механизмом финансирования пищевых предприятий, входящих в отраслевые холдинги, со стороны материнских компаний (в первую очередь, международных). Кроме того, как будет показано в главе 3, многие из описанных финансовых инструментов могут с успехом использоваться при реализации системы защиты от рисков инвестиционных проектов в отраслях пищевой промышленности.

В зависимости от длительности периода инвестирования автор подразделяет:

· Краткосрочные инвестиции (в российской практике обычно сроком менее 1 года);

· Среднесрочные инвестиции (от 1 до 3-10 лет в различных трактовках);

· Долгосрочные инвестиции (сроком более 3-10 лет).

С учетом отмеченного выше значительного срока окупаемости инвестиций, осуществляемых в пищевой промышленности, большая их часть относится к категории долгосрочных. Кроме того, вложение средств в производство пищевых продуктов зачастую носит стратегический характер и практически никогда не имеет своей целью получение прибыли от быстрой перепродажи.

Разделение инвестиций с точки зрения источников и схем их финансирования достаточно разнообразно. В наиболее общем виде автор выделяет:

· Государственные инвестиции;

· Частные инвестиции;

· Иностранные инвестиции.

Государственные инвестиции представляют собой часть национального дохода в виде средств государственного бюджета, местных бюджетов, вкладываемых в развитие экономики, отвлекаемых от текущего государственного потребления в целях обеспечения поддержания производства, социальной сферы и экономического роста. Инвестиции из средств государственного федерального бюджета, бюджетов субъектов Федерации и местных бюджетов называют бюджетными, тогда как инвестиции из других источников (внебюджетных фондов) внебюджетными.

Частные инвестиции – это негосударственные вложения средств, принадлежащих юридическим и физическим лицам.

Иностранными называют инвестиции, осуществляемые зарубежными государствами, юридическими и физическими лицами, а также международными фондами и транснациональными корпорациями. Более конкретизированная трактовка иностранных инвестиций дается в Федеральном законе от 09.07.1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации». Согласно данному закону, иностранная инвестиция – это вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации [113].

В.Д. Шапиро предлагает более детальную по сравнению с изложенной выше классификацию (см. Приложение 3) [117]. Следует отметить, она была разработана В.Д. Шапиро применительно к реализации проектов. Вместе с тем, учитывая, что проектное финансирование является одной из форм инвестирования, автор считает, что она может быть распространена и на инвестиции в целом.

Р. Брейли и С. Майерс выделяют такие источники финансирования, как:

1. Акционерный капитал, получаемый либо за счет нераспределенной прибыли, либо посредством эмиссии акций;

2. Заемный капитал. Разнообразие используемых видов долговых обязательств практически бесконечно. Они разделяются на категории по срокам, условиям погашения, старшинству, надежности, рискованности, характеру процентных ставок (фиксированные, плавающие), порядку выпуска (публичное или частное размещение) и валюте, в которой выражаются долговые обязательства;

3. Привилегированные акции (предусматривают выплату фиксированных дивидендов, осуществляемую по решению руководства компании). Привилегированные акции являются частью акционерного капитала компании, но играют особую роль;

4. Производные финансовые инструменты, к которым относятся опционы, варранты, конвертируемые облигации, фьючерсные и форвардные контракты и свопы;

5. Собственные денежные средства (сумма чистой прибыли и амортизации за вычетом дивидендов акционерам);

6. Кредиторская задолженность [8].

По результатам анализа автор пришел к выводу, что классификация Р. Брейли и С. Майерса ориентирована на англо-американскую модель финансирования, отдающую приоритет заимствованиям на финансовых рынках в форме выпуска различных ценных бумаг и иных обращающихся финансовых инструментов. Как следствие, она не охватывает или недостаточно подробно описывает ряд источников финансирования, характерных для российской практики. В этой связи автором были систематизированы и обобщены подходы указанных выше исследователей. По результатам данного исследования автор пришел к выводу, что классификацию инвестиций по рассматриваемому критерию целесообразно представить следующим образом:

1. Инвестиции, финансируемые за счет внутренних источников:

1.1. Чистой прибыли;

1.2. Амортизационных отчислений.

2. Инвестиции, финансируемые за счет внешних источников:

2.1. Выпуска ценных бумаг и иных обращающихся финансовых инструментов:

2.1.1. Обыкновенных и привилегированных акций;

2.1.2. Облигаций;

2.1.3. Производных финансовых инструментов.

2.2. Банковских кредитов;

2.3. Займов некредитных организаций;

2.4. Лизинга;

2.5. Кредитов и ассигнований федерального, региональных и местных бюджетов и внебюджетных фондов;

2.6. Средств иностранных (в том числе международных) инвесторов в различных формах;

3. Инвестиции, финансируемые на принципах долевого участия;

4. Инвестиции, финансируемые с использованием смешанных форм инвестирования.

Следует отметить, что все приведенные источники финансирования инвестиций являются укрупненными, общими и не охватывают всего их многообразия, которое может быть потенциально бесконечным. Кроме того, классификация инвестиций с точки зрения источников финансирования в значительной степени перекликается с их классификацией по видам финансовых инвестиций, что является закономерным отражением двух сторон инвестиционного процесса (привлечения и осуществления инвестиций).

В России подавляющее большинство инвестиций в пищевую промышленность являются частными национальными и финансируются за счет внутренних источников (т.е. собственных средств предприятий). Вместе с тем, в последнее время наблюдается увеличение объемов иностранных инвестиций (в частности, со стороны крупных международных корпораций – Nestle, Coca-Cola, PepsiCo и др.). Кроме того, по мнению автора, с развитием российского рынка капиталов в структуре финансирования отрасли будет возрастать доля заемных средств.

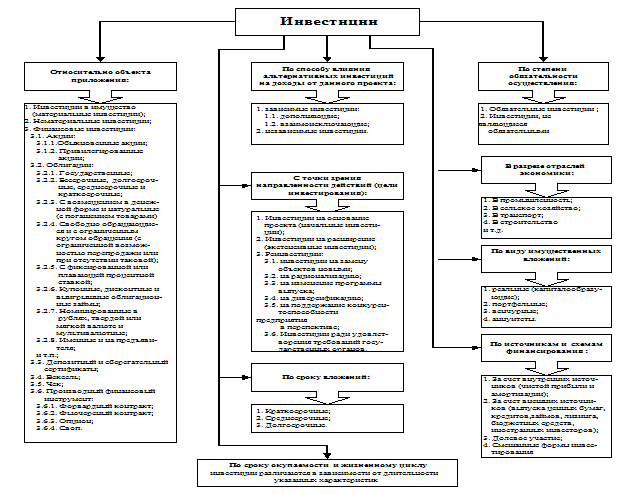

В обобщенном виде рассмотренная выше классификация инвестиций проиллюстрирована схемой 1.2.1.

Предложенная классификация, на наш взгляд, в достаточной мере систематизирует основные виды инвестиций и может служить методической основой при проведении соответствующих аналитических исследований, составлении бизнес-планов инвестиционных проектов, разработке инвестиционных стратегий и в иных организационно-управленческих и финансово-экономических процессах.

Несмотря на многообразие возможных форм и видов финансирования, в целом объем инвестиций в пищевую промышленность, как отмечалось в параграфе 1.1., остается недостаточным.

В этой связи возникла необходимость выявления особенностей инвестиционных потребностей предприятий пищевой промышленности на современном этапе их развития с целью определения наиболее доступных и эффективных способов организации финансирования. Автором было проведено соответствующее статистическое исследование, результаты которого представлены в таблице 1.2.1. В качестве исходных данных использовались как общедоступные материалы, опубликованные в

Схема 1.2.1

Классификация инвестиций по различным признакам

периодических печатных изданиях и сборниках статистических органов, так и сведения, полученные непосредственно от предприятий отрасли.

Таблица 1.2.1.

Актуальность и доступность различных видов инвестиций для предприятий пищевой промышленности

|

№ п/п |

Критерий классификации |

Вид инвестиций |

Актуальность и доступность для предприятий пищевой промышленности в современных условиях |

| I | Объект приложения |

1. Инвестиции в имущество (материальные инвестиции); 2. Нематериальные инвестиции; 3. Финансовые инвестиции |

1. Высокая 2. Низкая 3. Крайне низкая. Финансовые инвестиции совершаются преимущественно для оптимизации управления денежными потоками |

| II | Направленность действий (цели инвестирования) |

1. Начальные инвестиции; 2. Инвестиции на расширение (экстенсивные инвестиции); 3. Реинвестиции: 3.1. инвестиции на замену объектов новыми; 3.2. на рационализацию; 3.3. на изменение программы выпуска; 3.4. на диверсификацию; 3.5. на поддержание конкурентоспособности предприятия в перспективе; 3.6. Инвестиции ради удовлетворения требований государственных органов. |

1. Средняя, с тенденцией к повышению 2. Относительно низкая 3.1. Очень высокая 3.2. Достаточно высокая 3.3. Средняя 3.4. Средняя 3.5. Очень высокая 3.6. Низкая. Инвестиции этого вида чаще всего связаны с защитой окружающей среды, что не характерно для предприятий пищевой промышленности |

| III | Способ влияния альтернативных инвестиций на доходы от данного проекта |

1. Зависимые инвестиции: 1.1. Дополняющие; 1.2. Взаимозаменяющие; 2. Независимые инвестиции. |

С точки зрения экономической стабильности предприятия более актуальными являются независимые инвестиции |

| IV | Период инвестирования |

1. Краткосрочные; 2. Среднесрочные; 3. Долгосрочные. |

Доминируют краткосрочные и отчасти среднесрочные, хотя наиболее актуальны долгосрочные |

| V | Степень обязательности осуществления |

1. Обязательные; 2. Не являющиеся обязательными. |

1. Достаточно высокая 2. Относительно высокая |

| VI | Вид имущественных вложений |

1. Реальные (капиталообразующие); 2. Портфельные; 3. Венчурные; 4. Аннуитеты. |

1. Очень высокая 2. Крайне низкая 3. Не характерно для предприятий пищевой промышленности 4. Не характерно для предприятий пищевой промышленности |

| VII | Срок окупаемости и жизненный цикл | Инвестиции различаются в зависимости от длительности указанных характеристик | Доминируют инвестиции с высоким сроком окупаемости и длительным жизненным циклом, хотя наиболее актуальными являются инвестиции с противоположными характеристиками |

| VIII | Источники и схемы финансирования |

1. Инвестиции, финансируемые за счет внутренних источников: 1.1. Чистой прибыли; 1.2. Амортизационных отчислений. 2. Инвестиции, финансируемые за счет внешних источников: 2.1. Выпуска ценных бумаг и иных обращающихся финансовых инструментов: 2.2. Банковских кредитов; 2.3. Займов некредитных организаций; 2.4. Лизинга; 2.5. Кредитов и ассигнований федерального, региональных и местных бюджетов и внебюджетных фондов; 2.6. Средств иностранных (в том числе международных) инвесторов в различных формах; 3. Инвестиции, финансируемые на принципах долевого участия; 4. Инвестиции, финансируемые с использованием смешанных форм инвестирования. |

1.1. Практически не доступно 1.2. Малодоступно 2.1. Практически не доступно 2.2. Доступно 2.3. Практически не доступно 2.4. Малодоступно 2.5. Получение бюджетного финансирования крайне затруднено 2.6. Доступно с тенденцией к повышению 3. Доступно, с тенденцией к повышению 4. В настоящее время доступ затруднен, но будет облегчаться по мере развития финансовых рынков |

| IX | Отрасли экономики |

1. В промышленность; 2. В сельское хозяйство; 3. В транспорт; и др. |

Инвестиции в пищевые предприятия являются инвестициями в промышленность. Вместе с тем, возрастает роль и масштабы межотраслевых инвестиций |

Проведенный автором анализ представленных в таблице 1.2.2. данных, осуществленный с использованием предложенной выше классификации инвестиций в качестве методической основы, позволил сделать следующие выводы.

В современных условиях приоритетными для предприятий пищевой промышленности являются реинвестиции материального характера, направленные на модернизацию и увеличение производственных мощностей.

Начальные инвестиции пока не приняли массового характера (такие примеры, как строительство новых заводов компаниями Ehrmann, Nestle, Danone, Campina и др., являются скорее единичными, хотя данная тенденция и развивается).

Финансовые инвестиции пока не выступают в качестве самостоятельного направления вложений предприятий пищевой промышленности и совершаются преимущественно для оптимизации управления денежными потоками. Вместе с тем их значение неуклонно возрастает. Как будет показано ниже, многие финансовые инструменты могут с успехом использоваться при реализации системы защиты от рисков.

Важной задачей остается увеличение сроков инвестирования. Финансирование капиталообразующих инвестиций за счет краткосрочных ресурсов оказывает крайне негативное воздействие на ликвидность предприятия и заметно снижает его устойчивость.

Существенное влияние на состояние инвестиционной активности продолжают оказывать сохраняющиеся высокие политические и экономические риски. Как следствие, многие предприятия не имеют возможности воспользоваться традиционными источниками финансирования капитальных вложений (банковским кредитом, заимствованиями на рынках капиталов и др.). Кроме того, ограниченным остается финансирование, осуществляемое за счет средств федерального, субфедеральных и муниципальных бюджетов.

По мнению автора, в таких условиях для предприятий пищевой промышленности оптимальной с точки зрения доступности и эффективности является реализация схем финансирования, предусматривающих разделение рисков между участниками инвестиционного процесса, а также применение механизмов защиты от этих рисков. Кроме того, такие схемы должны в максимальной степени учитывать перечисленные особенности инвестиционных потребностей предприятий пищевой промышленности.

Выполненный автором анализ международного опыта организации инвестиционных процессов [34] показал, что одной из наиболее перспективных и поэтому широко используемых схем, удовлетворяющих указанным критериям, является проектное финансирование. В этой связи автор считает необходимым проведение углубленного исследования сущности инвестиционных проектов применительно к особенностям пищевой промышленности в современных условиях.

1.3 Методологические подходы к анализу и классификации проектов

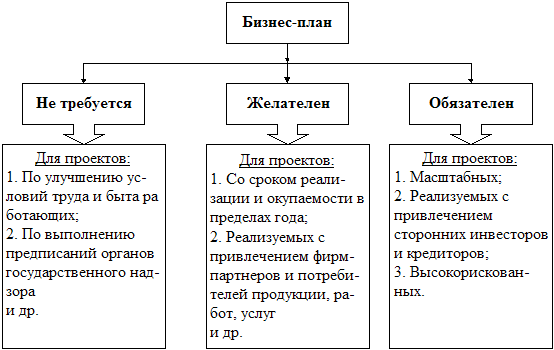

Как было отмечено в предыдущем параграфе, современные особенности инвестиционных потребностей предприятий пищевой промышленности и условия инвестирования, характеризующиеся высокими рисками, определяют возрастающее значение финансирования в форме реализации проектов.

Различным вопросам, связанным с реализацией проектов, посвящены труды многих российских и зарубежных ученых, в частности Х. Решке, Х. Шелле [74], М.Л. Разу [81], В.В. Позднякова [74], Блачева Р., Гусева В.[5], Б.А. Райзберга, Р.А. Фатхутдинова [83], В.Д., Шапиро [117], Ю. Малышева, А. Оленева [58] и др.

Проведенный автором анализ ряда известных определений проектов показал, что единства мнений в данном вопросе не существует. Кроме того, проекты рассматриваются исследователями преимущественно обособленно, без учета особенностей пищевой промышленности. В этой связи автор считает необходимым обобщить и проанализировать существующие теоретические подходы к сущности проектов в интересах более точного формулирования рассматриваемого понятия и построения единой систематизированной классификации. Такая классификация является методической базой для определения тех видов проектов, которые, с одной стороны, в наибольшей степени соответствуют особенностям современного этапа развития предприятий пищевой промышленности и, с другой стороны, в наибольшей степени подвержены влиянию различных рисков, т.е. требуют применения специальных процедур управления.

Перечень наиболее известных определений проектов приведен в Приложении 4. Вместе с тем, автор не может полностью согласиться ни с одним из этих определений. Каждый исследователь рассматривает лишь часть проблемы (при этом не всегда корректно выделяя сущностные черты), не рассматривая все принципиальные особенности проектов в совокупности. Обобщенное определение проектов (в широком понимании), данное Б.А. Райзбергом и Р.А. Фатхутдиновым, на наш взгляд, также не дает достаточного представления о содержании этой экономической категории.

В этой связи автор считает необходимым уточнить понятие «проект» путем подробного исследования и синтеза его сущностных черт.

Проведенный автором сравнительный анализ упомянутых выше определений позволил выделить следующие сущностные черты проектов, в той или иной степени находящие свое отражение в исследованных подходах:

1. Цель проекта;

2. Сроки выполнения проекта;

3. Ограниченные ресурсы;

4. Специфичность организации и координации проекта.

1. Цель проекта.

Цель как сущностная черта понятия «проект» характеризует его с точки зрения результатов, которые должны быть получены по окончании проекта. Цель проекта – это желаемый результат деятельности, достигаемый в пределах установленного интервала времени [81].

В пищевой промышленности основными целями проектов являются экономические, направленные на технологическое и материально-техническое обновление производства, а также на проникновение на рынок. Такие проекты, в частности реализуются компанией Nestle [36].

Цель проекта в значительной степени определяет механизм его осуществления, а также проводимые в его рамках мероприятия. Данные механизмы должны быть оптимально настроены на достижение требуемого результата с учетом имеющихся ресурсов и воздействий макро- и микросреды. В противном случае проект не будет эффективным вследствие дополнительных потерь времени и средств. Таким образом, автор считает, что цель проекта является одной из его существенных характеристик и важным классификационным критерием.

2. Сроки выполнения проекта.

Проект по своей сути является конечным процессом, имеющим четко определенные исходные параметры (ресурсы, начальное состояние объекта) и конечные цели. Он не может характеризоваться такими параметрами, как длительность производственного цикла, срок оборачиваемости и т.п., свойственными потенциально бесконечным циклическим процессам. По мнению автора, временной характеристикой проекта является срок его выполнения.

Под сроком выполнения проекта автор понимает временной интервал, предусмотренный условиями и параметрами проекта, необходимый для достижения всех поставленных целей с учетом заложенной в проект степени риска.

Приведенное выше определение характеризует нормативный срок проекта, рассматриваемый автором как срок, определенный проектной документацией. В отличие от нормативного, автор выделяет фактический срок выполнения проекта – период времени, в действительности затраченный на его осуществление.

По мнению автора, срок реализации проекта является одной из наиболее значимых его характеристик и важным критерием классификации. Это подтверждается, в частности тем, что одним из важнейших показателей, оцениваемых Минэкономразвития РФ при конкурсном отборе инвестиционных проектов, относящихся к агропромышленному комплексу, является срок их окупаемости [7].

3. Ограниченные ресурсы.

Ряд исследователей (М.Л. Разу, Х. Решке, Х. Шелле) выделяет ресурсы проекта как его сущностную черту [74, 81]. Ресурсы проекта представляют собой совокупность финансовых и материальных средств, организационных, кадровых, технологических, технических и иных возможностей, необходимых для осуществления данного проекта.

Как показали проведенные автором статистические исследования, ресурсная база проекта (в отличие от целей) подвержена влиянию неопределенности. В пищевой промышленности это влияние особенно заметно, так как урожай сельскохозяйственных культур в значительной степени зависит от погодных условий.

В этом смысле целесообразно говорить лишь о некотором наборе возможных состояний ресурсной базы в целом и ее отдельных элементов, каждый из которых имеет свою вероятность реализации. Это определяет необходимость разработки многовариантных проектов, предусматривающих допустимость корректирующих воздействий.

Из сказанного следует, что проект не является статичным явлением, раз и навсегда определенным и обусловленным ресурсной базой. Вместе с тем, хотя изменения ресурсной базы и провоцируют корректирующие воздействия, сущность проекта остается неизменной. Исключение могут составлять те случаи, когда глубина изменений ресурсной базы делает принципиально невозможным дальнейшее осуществление проекта без значительной корректировки его ключевых параметров. Как следствие, автор считает, что ресурсы не могут рассматриваться как сущностная черта понятия «проект».

4. Специфичность организации и координации проекта.

Координация проекта подразумевает согласование и соподчинение ресурсов, целей и действий, осуществляемых в рамках проекта. Организация и координация проекта имеют своей целью обеспечение выполнения поставленных задач и использования имеющихся ограниченных ресурсов в предусмотренные сроки наиболее рациональным и эффективным способом.

По мнению автора, специфика организации и координации во многом определяет уникальность осуществляемого проекта. Проект не является разрозненной совокупностью различных составляющих (целей, ресурсов, мероприятий и т.п.). В зависимости от выбранного способа организации проект может характеризоваться различными свойствами, в том числе существенными. Так, например, неэффективная последовательность осуществляемых мероприятий может привести к увеличению срока выполнения проекта, т.е. к изменению одной из важнейших его характеристик.

Кроме того, организация и координация представляют собой, по сути, отражение методологии осуществления проекта, т.е. являются сущностной чертой понятия «проект».

Остальные характеристики, выделяемые исследователями в качестве отличительных признаков проекта, являются, с точки зрения автора, преимущественно конкретизирующими основные, рассмотренные выше. Так, стоимость проекта [81] может трактоваться как количественная оценка задействованных финансовых ресурсов; исполнители проекта [81] входят в категорию «трудовые (кадровые) ресурсы»; внутренние и внешние взаимосвязи операций, задач, ресурсов [74] являются содержанием координации проекта и т.д.

С учетом всего вышесказанного автор считает целесообразным определить категорию «проект» следующим образом: проект – это совокупность документов и соответствующих им действий по реализации проектного замысла, характеризуемая четко определенными целями, сроками и методами организации.

В рамках такого подхода к сущности проектов становится возможным определение тех их видов, которые, с одной стороны, в наибольшей степени соответствуют особенностям современного этапа развития предприятий пищевой промышленности и, с другой стороны, в наибольшей степени подвержены влиянию различных рисков, т.е. требуют применения специальных процедур управления.

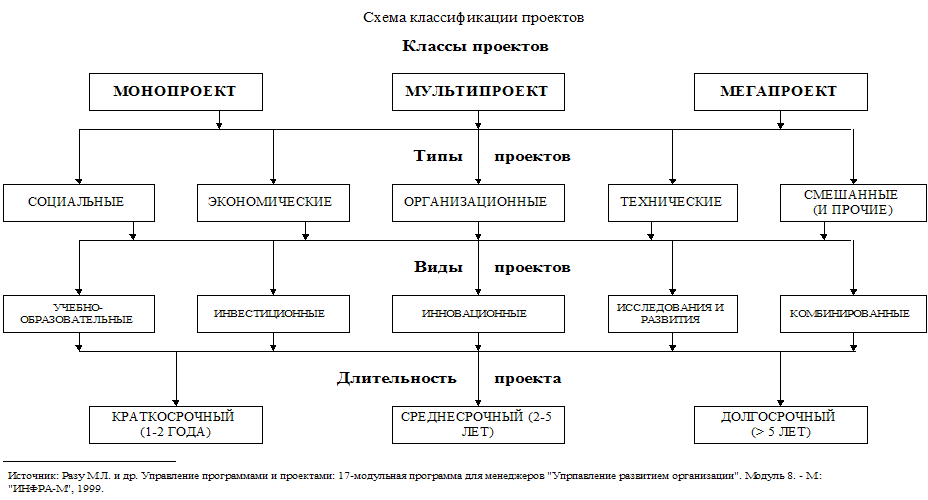

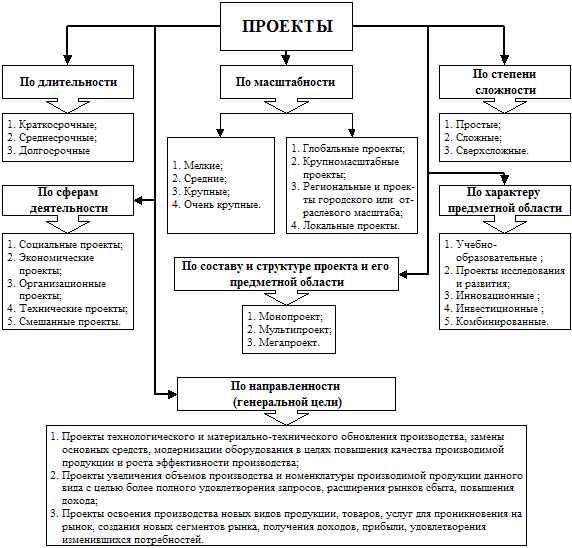

По результатам сравнительного анализа существующих подходов к классификации проектов, предложенных такими исследователями, как Б.А. Райзберг, Р.А. Фатхутдинов, М.Л. Разу (см. Приложение 5), В.Д. Шапиро и др., автор пришел к выводу, что все они объединяются недостаточным с точки зрения изучаемой проблемы охватом возможных критериев классификации.

Задача построения развернутой классификации с уточнением сущности наиболее значимых для настоящего исследования видов проектов была решена автором методами системного анализа и монографического исследования. Мы полагаем, что предлагаемая ниже классификация характеризует проекты во всех существенных для целей диссертации аспектах.

Автор выделяет следующие наиболее важные классификационные признаки:

1. Масштабность проекта;

2. Длительность проекта;

3. Состав и структура проекта и его предметной области;

4. Сфера деятельности, в которой осуществляется проект;

5. Направленность проекта;

6. Характер предметной области проекта;

7. Сложность проекта.

По масштабности, т.е. по размерам самого проекта, количеству участников и степени влияния проекта на окружающий мир автор выделяет следующие проекты:

· Мелкие;

· Средние;

· Крупные;

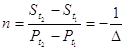

· Очень крупные.