Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Контрольная работа: міжнародний фінансово-інвестиційний менеджмент

Контрольная работа: міжнародний фінансово-інвестиційний менеджмент

Міністерство освіти і науки України

Національний університет харчових технологій

Кафедра менеджменту

зовнішньоекономічно діяльності

Контрольна робота

з дисципліни: «Міжнародний фінансово – інвестиційний менеджмент»

Київ – 2009

1. Концепція оцінки вартості грошей в часі

Концепція оцінки вартості грошей в часі передбачає, що вартість грошей з плином часу змінюється.

Вартість грошей – це очікувана норма прибутку на грошовому ринку. Досить часто за цю норму прибутку беруть норму позикового відсотку або норму депозиту.

Майбутня вартість грошей – це сума майбутніх грошових надходжень, в яку перетворяться інвестовані кошти через певний період часу з урахуванням певної процентної ставки.

Теперішня вартість грошей – це вартість на даний час для нас тих грошових надходжень (або витрат), які ми будемо мати в майбутньому.

Розрахунок майбутньої вартості представляє собою процес «нарощення» коштів або компаундинування (компаундинг). Визначення теперішньої вартост майбутніх грошових надходжень є оберненим процесом до «нарощення» і називається дисконтуванням. В процесі розрахунку використовують норму прибутку на грошовому ринку і її називають ставкою дисконту.

В основі оцінки вартості грошей може бути два підходи, як базуються на існуючих методах нарахування відсотків:

1) прості відсотки – як правило застосовуються при короткостроковому інве-стуванні;

2) складні відсотки – як правило застосовуються при довгостроковому інве-стуванні.

Прості відсотки

При нарахуванні приросту суми вкладених коштів за методом простих відсотків базою є лише початкова сума інвестованих коштів. Алгоритми розрахунку наступні:

jп = Р * n * і, (1) [1]

S = Р + jп = Р (1 + n * і), (2) [2]

де і ставка відсотку,

S – майбутня вартість,

Р – теперішня вартість майбутніх доходів,

n – кількість періодів,

jп – сума нарахувань за простими відсотками.

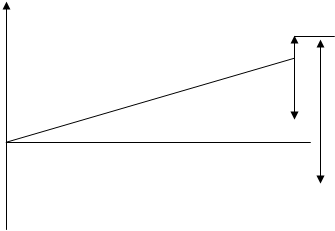

Графік отримання майбутньої вартості за простими відсотками див. на рис 1.

Вартість

jп

![]() S

S

Р

![]()

Рис. 1. Нарощення за простими відсотками (компаундинування)

При дисконтуванні потрібно розрахувати теперішню вартість майбутніх грошових потоків:

![]() (3) [3]

(3) [3]

Коефіцієнт дисконтування при простих відсотках:

(4) [4]

(4) [4]

![]()

Вартість

Сума дисконту

![]()

![]() S

S

Р

![]()

Час

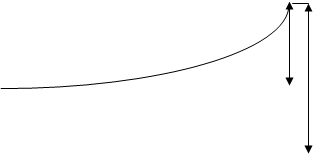

Рис. 2. Дисконтування за простими відсотками

Складні відсотки

Складн відсотки – це сума доходу, що створюється в результаті інвестування за умови, що сума нарахованого відсотку в попередньому періоді додається до суми основного внеску, і в наступному платіжному періоді вона сама починає приносити доход.

База для нарахування приросту суми вкладених коштів за методом складних відсотків – початков вкладені кошти «плюс» сума нарахованого відсотку в попередньому періоді.

Розрахунок майбутньої вартості (компаундинування) за складними відсотками:

S = ![]() (5) [5]

(5) [5]

Сума нарахувань за складними відсотками (jс) визначається так:

jс = S – P (6)

Графік отримання майбутньої вартості за складними відсотками див. на рис. 3.

![]() Вартість

Вартість

jс

![]()

![]() S

S

Р

![]()

Рис. 3. Нарощення за складними відсотками (компаундинування)

Дисконтування за складними відсотками здійснюють за наступним алгоритмом:

Р = ![]() Кдс (7)

Кдс (7)

Коефіцієнт дисконтування при складних відсотках:

Кдс = ![]() (8) [6]

(8) [6]

Вартість

Сума дисконту

![]()

![]() S

S

Р

![]()

Час

Рис. 4. Дисконтування за складними відсотками

Отже, при оцінці вартості грошей в часі слід мати на увазі, що на результат оцінки значно впливає розмір відсотка, періодичність виплат і кількість платіжних періодів.

Вартість грошей у часі

Вартість грошей у часі – концепція, в основі якої лежить твердження рівні суми грошей у різний час мають різну вартість.

Головними причинами зміни вартості грошей у часі є інфляція, ризик та схильність, що до ліквідності.

Інфляція – це процес, який характеризується підвищенням загального рівня цін в економіці певної країни та зниженням купівельно спроможності грошей.

Причиною нфляції може бути як перевищення попиту над пропозицією, так і відставання попиту від пропозиції. Результатом перевищення попиту над пропозицією нфляція попиту. Відставання пропозиції від попиту викликає інфляцію витрат (пропозиції).

Інфляція проявляється у переповненні сфери обігу товарів грошима внаслідок їх надмірного випуску або у скорочення товарної маси в обігу при незмінній кількост випущених грошей. Головними чинниками інфляційних процесів є не зумовлена зростанням товарної маси в обігу емісія грошей, порушення пропорційност виробництва та обігу, а також помилки в політиці ціноутворення.

У залежності від характеру інфляції і темпів наростання інфляційних процесів розрізняють три види інфляції:

· помірна інфляція характеризується повільним зростанням цін (до 10% на рік);

· галопуюча інфляція від 10% до 200% на рік;

· гіперінфляція до 1000% на рік і більше.

Ризик – це нестабільність, непевність у майбутньому. Через непевність у майбутньому ризик з часом зростає, люди хочуть уникнути ризику, тож вище цінують ті гроші, що є сьогодні, ніж ті, що будуть у майбутньому.

Існують два типи ризиків – динамічний і статичний.

Динамічний ризик – це ризик непередбачуваних змін вартост основного капіталу як наслідок прийняття управлінських рішень або несподіваних ринкових чи політичних обставин. Такі зміни можуть призвести або до збитків, або до додаткових доходів.

На відміну від нього статичний ризик, як ризик втрат реальних активів від завдання шкоди власності і зменшення доходу через недієспроможність організації, призводить лише до збитків.

Схильність до ліквідності – це перевага, віддана наявним грошам перед ншими цінностями та ризикованими вкладеннями. Коли люди вкладають свої гроші, сподіваючись на майбутні надходження, вони очікують високої винагороди як компенсації за втрату ліквідності, що й впливає на цінність грошей у часі. Абсолютна ліквідність – здатність активу негайно обмінюватися на будь-як блага. Функціональні форми грошей – похідні від грошових функцій, їх логічне продовження. Гроші – найвищий ступінь у розвитку економічних відносин.

Дисконтування

У проектному аналізі при оцінці ефективності інвестиційного проекту порівняння поточних та майбутніх витрат та вигод здійснюється шляхом приведення (дисконтування) їх реальної грошової вартості до початкового періоду (періоду прийняття рішення базового періоду).

Дисконтування – це процес розрахунку майбутньої вартості коштів, що інвестуються сьогодні.

Основою дисконтування є поняття «часової переваги» або зміни цінност грошей у часі. Це означає, що раніше одержанні гроші мають більшу цінність, ніж гроші, одержані пізніше, що зумовлюється зростанням ризиків і невизначеності у часі.

Дисконтування доходу застосовується для оцінки майбутніх грошових надходжень із позиц поточного моменту. Інвестор, зробивши вкладення капіталу, керується наступними положеннями:

а) відбувається постійне знецінювання грошей;

б) бажано періодично одержувати доход на капітал не нижче певного мінімуму.

Інвестор повинен оцінити, який доход він одержить у майбутньому і яку максимально можливу суму фінансових ресурсів потрібно вкласти в даний проект, виходячи з прогнозованого рівня прибутковості. Перерахунок вигод і витрат для кожного розрахункового періоду інвестор здійснює за допомогою дисконтування.

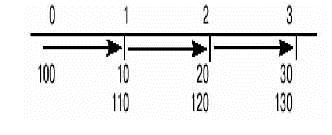

Існує два методи дисконтування: за допомогою простих та складних процентів.

Рис. 5. Прості проценти

FV = PV (1 + nR) (9) [7],

де

FV – сума, накопичена до кінця n-го періоду,

PV – початкова сума позики,

R – процентна ставка,

n – кількість періодів часу.

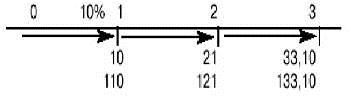

Рис. 6. Складн проценти. Графічний вигляд

У довгострокових фінансово-кредитних операціях, якщо відсотки не виплачуються відразу після їхнього нарахування, а додаються до суми боргу для нарощування суми вкладу, застосовують складні проценти.

FV = PV (1+R)n (10) [8],

де

FV – сума, накопичена до кінця n-го періоду;

PV – сума позики;

R – річна процентна ставка;

n – кількість періодів.

Чому фінансовим менеджерам так важливо знати нинішню вартість грошей? Справа в тому, що ця вартість служить для порівняння прибутковості різних проектів нвестицій за певний період. Таким чином, нинішня вартість – це грошова вартість майбутніх надходжень чи доходів із поправкою на ставку дисконту (капіталізації). Існує просте правило: високий ризик означає високу дисконтну ставку, маленький ризик – низьку. У цілому для оцінки дисконтних ставок застосовують такі принципи:

· із двох майбутніх надходжень більш високу ставку буде мати те, що надійшло пізніше.

· чим нижче ступінь ризику, тим нижче дисконтна ставка.

· якщо процентні ставки на фінансовому ринку ростуть, то ростуть і дисконтні ставки.

2. Міжнародний рух капіталу: сутність, чинники, цілі, форми

Сутність і форми міжнародного руху капіталу [9]

Капітал (за «Економікс» Макконнелла і Брю) – це:

– створені ресурси, які використовуються для виробництва товарів послуг;

– товари, які безпосередньо не споживаються людьми;

– інвестиційні товари, засоби виробництва.

У закритій економічній системі джерелом капіталу є виключно внутрішні заощадження. За умови підключення національної економіки до системи світогосподарських зв’язків іноземні капітали, одночасно з внутрішніми, виступають легітимною складовою національного інвестиційного середовища. Специфіка міжнародного руху капіталу полягає в тому, що передача права власності на інвестиційний товар чи надання економічних послуг відбувається між резидентами різних країн.

Міжнародний рух капіталу для сучасного світового господарства є найважливішою формою міжнародних економічних відносин. Суб’єкти світового господарства сьогодн тісно пов’язані між собою не тільки опосередковано – через обмін товарами, але й прямо – через капітал.

Темпи зростання експорту капіталу випереджають темпи зростання ВВП та товарного експорту. За чверть століття (з середини 60-х років) закордонн капіталовкладення зросли в 4 рази, на початку 80-х років їх сума оцінювалась на рівні 450 млрд. дол. США. А на сьогоднішній день – близько 3 трлн. дол. США.

Міжнародний рух капіталу означає переміщення його за кордон з метою одержання

підприємницького прибутку чи відсотків на капітал.

На відміну від міжнародної торгівлі, коли за кордон переноситься акт реалізац прибутку, що вже міститься в товарі, який експортується, міжнародний рух капіталу означає переміщення за кордон процесу створення прибутку.

Міжнародний рух капіталів як з принципово-структурної, так і з функціонально-економічно точки зору є складною системою зв’язків.

Залежно від об’єктів здійснення іноземні капітали структуруються на:

– державні;

– приватні;

– мішані;

– кошти міжнародних організацій.

Державне капіталовкладення (його ще називають офіційне) об’єднує угоди щодо виконання певного проекту на державному рівні, офіційну допомогу у розвитку, а також гарантовані експортні кредити.

Серед міжнародних організацій, які займаються питаннями співробітництва у валютно-фінансовій галузі, найбільш авторитетними є:

– Міжнародний валютний фонд (МВФ);

– Світовий банк;

– Міжнародна фінансова корпорація (МФК);

– Європейський банк реконструкції та розвитку (ЄБРР).

За мотивами та завданнями зарубіжні капітали поділяються на:

– позичкові;

– підприємницькі.

Позики в грошовій та товарній формі надаються кредиторами одн країни позичальнику з іншої на умовах обумовленості терміну повернення ресурсів, а також сплати процентів.

Іноземні позики класифікуються наступним чином:

1) за призначенням:

– комерційні – пов’язані із зовнішньою торгівлею товарами та послугами;

– фінансові – призначені для закупівлі цінних паперів;

– проміжні – надані для обслуговування мішаних форм;

2) за видами:

– товарні – надані експортерами покупцям:

– валютні – кредити, які видаються банками в грошовій формі;

3) за валютою позики:

у валюті позичальника;

у валюті кредитора;

у валюті третьої країни;

у міжнародних розрахункових валютних одиницях;

4) за терміном надання:

надкороткострокові (до 3-ох місяців);

короткострокові (до 1 року);

середньострокові (до 5 років);

довгострокові (більше 5 років);

5) за забезпеченістю:

а) забезпечені – кредити під наявні товарно-супроводжувальні документи, нерухомість:

тверда застава – товарна маса заставляється на користь банку;

під заставу товару в обігу;

під заставу товару в переробці.

б) бланкові – кредити, які видаються під зобов’язання боржника з умовою повернути у встановлений термін.

Міжнародн відносини запозичення в сучасних умовах опосередковують зовнішньоторговельну сферу, процеси реального інвестування та регулювання платіжних балансів.

Підприємницьк капітали ведуть до створення нового чи зміцнення діючого об’єкту господарювання, а також спільних підприємств(СП). У свою чергу підприємницьк капітали поділяються на:

прямі;

портфельні.

Відмінність між ними полягає у праві на володіння контрольним пакетом акцій. Прямим капіталовкладенням вважається будь-яке надання кредиту чи придбання власності в закордоннному підприємстві, яке значною мірою перебуває у власності резидентів країни-інвестора чи під їх контролем.

Конкретна цифра частки закордонного інвестора у володінн підприємством, яка дозволяє класифікувати капіталовкладення як прямі чи як портфельні, визначається кожною країною самостійно. У Данії та Туреччині до прямих інвестицій відносять не менш як 10% участь у статутному фонд підприємства, у Фінляндії, Франції, Іспанії – не менше 20%, у Німеччині, Австрії, Японії та Великобританії – не менше 25%. Статистика Світового банку визначає прямим іноземним капіталовкладенням кожен внесок, якщо інвестор має або отримує 10% і більше власності фірми. В Україні – 10%.

Залежно від призначення прямі іноземні капіталовкладення мають таку структуру:

а) спрямовані на створення нового підприємства;

б) на розширення діючих;

в) для придбання раніше створеної та діючої фірми.

Характер участі іноземних партнерів в інвестиційному проекті ³, відповідно, організаційно-правовий критерій угоди з іноземним капіталовкладником про співробітництво зумовлюють поділ угод на дві групи. До першої належать активн форми партнерства, а саме:

самостійні;

акціонерні.

Поняття «самостійні» об’єднує філії, відділення, дочірні компанії, які характеризуються повним володінням іноземного власника.

Акціонерн форми характеризуються змішаним володінням. Капітал таких об'єктів належить не тільки іноземному власнику, але і національному учаснику, в якості якого можуть виступати як приватні підприємства, так і держава. Компанії змішаного володіння мають п’ять характерних ознак:

1) існування угоди про довгострокові завдання співробітництва;

2) об’єднання сторонами активів (грошових та матеріальних ресурсів, досвіду управління);

3) оцінка об’єднаних активів як капіталовкладень сторін;

4) здійснення узгоджених завдань за допомогою спільних органів управління;

5) участь сторін в прибутках та збитках залежно від вкладеного капіталу.

До другої групи угод з іноземними капіталовкладниками належать так звані пасивні форми співпраці, відомі в економічній літературі під назвою неакціонерні або контрактні операції. Це форма капіталовкладень, яка не пов’язана з створенням юридичної особи.

Сфера застосування контрактної форми співробітництва з іноземними капіталовкладниками охоплює різні форми господарського співробітництва: виробничу, науково-технічну, управлінську, фінансово-кредитну, збутову. До не належать:

■ будівельні роботи за підрядними угодами;

■ добування сировини за підрядними угодами;

■ субконтракти;

■ інжиніринг;

■ ліцензійні угоди;

■ контракти про управлінську допомогу та експорт гудвіла;

■ лізинг;

■ франчайзинг;

■ факторинг.

Сутність ліцензійних угод полягає в тому, що компанія надає в користування протягом певного терміну захищену ліцензією технологію без права передачі третім суб’єктам, оскільки юридично залишається власником технології, що унеможливлює подальше її розповсюдження (у випадках наявності в країн відповідних правових засад). Такі угоди, як правило, містять умови додаткових обов’язків компанії, що використовує технологію, а саме: закупівлю обладнання, комплектуючих, напівфабрикатів у компанії, яка є власником технології.

Інжинірингов контракти, як правило, передбачають надання послуг двох видів:

нженерно-консультаційних;

нженерно-будівельних.

У

першому випадку зарубіжна компанія консультує замовника на стадії підготовки

будівництва (вибір оптимального проекту, складання кошторисної документації).

Цей вид інжинірингових угод широко розповсюджений у практиці міжнародно

економічної взаємодії. Другий вид зустрічається не так часто, в основному в

нафтопереробній галузі.

Міжнародні субконтракти пов’язані з наданням місцевому партнеру обладнання чи

технології, які орієнтовані на експорт. Найчастіше за субконтрактами в країнах,

що розвиваються, виконуються працеємні операції зі збирання продукції, що

пов’язано з прагненням мінімізувати витрати на оплату праці, а також

виробництво нескладних у технічному плані комплектуючих. Часто продукція, що

випускається згідно субконтрактними угодами, настільки вузькоспеціалізована, що

підприємство виявляється тісно прив’язаним до виробничої схеми іноземної фірми.

Експорт гудвіла – це передача невидимих активів: досвіду управління та організац виробництва, управління фінансовими активами, товарного знаку. Розповсюджений у видобувній та переробній галузях, сфері послуг, зокрема, організації морських та авіаперевезень, трастового управління фінансовими активами, експлуатац готелів та ресторанів.

Франчайзинг формою співпраці крупного та малого підприємництва. Вона об’єднує елементи оренди, купівлі-продажу, підряду, представництва. Взаємодія крупного підприємства та невеликого підприємства здійснюється на основі угоди франчайзингу, яка укладається між крупним підприємством – франчайзером та малим франчайзі (оператором). У межах цих угод міжнародні компанії реалізують продукцію та послуги на ринках країн, що розвиваються, використовуючи структури та персонал місцевої фірми. Вони розповсюджені в таких сферах бізнесу, як експлуатація ресторанів і готелів, прокат та обслуговування автомобілів, роздрібна торгівля, будівництво.

Предмет франчайзингової угоди передбачає надання компанією-франчайзером підприємству-франчайзі в обмін на пряму чи непряму винагороду прав на використання франчизи з метою маркетингу специфічних видів товарів та (або) послуг.

Факторинг це здійснення посередницьких послуг у фінансових розрахункових операціях, який передбачає також обов’язки посередника щодо надання деяких інших послуг комерційного характеру. Основним змістом факторингу є задоволення спеціалізованою фірмою вимог кредитора за рахунок стягнення нею з боржника коштів з комерційного рахунку кредитора. Суть факторингу зводиться до того, що зобов’язання боржника, строк виконання якого не настав, може бути реалізовано кредитором шляхом продажу зобов’язань форфейтеру, який купує зобов’язання за умови забезпечення угоди третьою особою. Механізм форсрейтинга використовується щодо двох видів угод: у фінансовій угоді з метою швидкої реалізац довгострокових фінансових зобов’язань і в експортній угоді – щоб сприяти одержанню грошей експортером, який надав кредит іноземному покупцю.

Лізинг – це договір на право користування обладнанням та майном на основі орендних відносин;

– це форма фінансування вкладень на придбання обладнання, машин тривалого користування, будівель, споруд та іншого рухомого і нерухомого майна, що можуть бути об’єктами оренди;

– це особливий вид оренди, який передбачає, що лізингодавець за пропозицією майбутнього користувача купує вибране останнім обладнання у власність і потім здає його цьому суб’єкту в оренду;

– це особливий вид інвестиційної діяльності, спрямований на придбання лізингодавцем у власність вибраного лізингоодержувачем майна у певного виробника (продавця) та надання цього майна за певну плату в тимчасове користування для підприємницької діяльності.

Рис. 7. Техніка лізингових операцій

1) заявка на обладнання;

2) плата за обладнання;

3) обладнання;

4) орендна плата.

Лізинг, який виходить за національні межі (тобто якщо будь-хто з учасників угоди нерезидентом у даній країні), має назву міжнародний.

Термін лізингової оренди може бути від 3-ох до 20-ти років.

Залежно від обсягу обов’язків лізингодавця та терміну використання устаткування лізинг поділяється на:

– фінансовий;

оперативний.

Оперативний лізинг характеризується невеликим терміном контракту (від 3-ох до 9-ти років) та неповною амортизацією об’єктів лізингу. Після закінчення строку об’єкт лізингу може повертатися орендарем, чи укладається нова угода.

Фінансовим (капітальним) лізингом вважається оренда, при якій до орендаря переходять ус ризики та переваги, пов’язані з володінням об’єктом оренди. Лізинг вважається фінансовим, якщо договір оренди передбачає наявність хоча б однієї з наступних умов:

1) право власності на орендоване майно повністю переходить до орендаря після закінчення терміну оренди;

2) орендарю надається можливість після закінчення терміну оренди придбати орендоване майно за залишковою вартістю або відновити оренду на умовах символічної орендної плати;

3) термін оренди охоплює більше 75% строку корисного використання майна;

4) дійсна вартість мінімальних орендних платежів дорівнює або перебільшує 90% поточної вартості орендованого об’єкту.

Таким чином, міжнародні потоки капіталу – це міжнародне переміщення фінансових вимог, потоки між кредиторами та позичальниками в різних країнах та (або) фінансов потоки між власниками та підприємствами, якими вони володіють за кордоном.

Необхідність та можливість зарубіжного капіталовкладення [10]

В усі часи своєї історії інвестувати за кордоном можливо було у випадку існування попиту на іноземні інвестиційні ресурси. У сучасних умовах попит на світовому ринку капіталів істотно перевищує пропозицію. За даними ЄБРР попит на інвестиційні ресурси тільки з боку розвинених країн складає близько 190 млрд. дол. США щорічно. А європейські постсоціалістичні країни потребують ноземних інвестицій на рівні 500 млрд. дол. США. За підрахунками Мінекономіки потреба народного господарства України в зарубіжних капіталовкладеннях оцінюється в 40 млрд. дол. США.

Для здійснення міжнародного руху капіталу, крім попиту, має ще існувати пропозиція. Чинники, які обумовлюють пропозицію капіталів з боку резидентів нших країн, визначаються як необхідність процесу міжнародного руху капіталу.

Погляди економістів на необхідність міждержавної міграції капітальних ресурсів характеризуються різноманітністю підходів і еволюціонували одночасно з розвитком об’єкта дослідження. Залежно від методу дослідження економічн концепції міжнародного руху капіталів поділяються на:

– макроекономічні, які ґрунтуються на аналізі народногосподарських процесів, тенденцій, явищ, що спричиняють відплив чи надходження капіталів;

– мікроекономічні, які характеризуються індивідуалістичним тлумаченням причин поведінки підприємницької одиниці, яка інвестує кошти за кордон.

Перш макроекономічні дослідження іноземних капіталовкладень виникли в 40-х рр. ХІХ століття і належать англійцю Дж. Ст. Міллю. Аналізуючи чисельний фактичний матеріал, що відображав швидке зростання обсягів експорту капіталу з Англії в 30–40-і рр., Дж. Ст. Мілль дійшов висновків про:

1) сприяння вивозу капіталу закріпленню товарної спеціалізац країн;

2) регулюючий вплив вивозу капіталу на рівень норми прибутку в країні-експортері в напрямі його підвищення.

Прискорен темпи зростання експорту позичкового капіталу в другій половині ХІХ століття підвищили інтерес науковців до цієї проблеми. Дослідженням вивозу капіталу займались К. Маркс (Німеччина), Дж. Баркер (Англія), Б.Ф. Брандт (Росія). В їх працях стверджувалась думка, що економіці розвинених країн притаманна тенденція надлишкового заощадження, якій протидіє політика експорту капіталу, забезпечуючи відтік за її межі надлишкових ресурсів.

У першій половині ХХ століття шведський економіст Бертіл Олін визначив головний мотив міжнародного руху позичкових капіталів – норму проценту: капітал експортується з країни з нижчими процентними ставками до країн з вищими процентними ставками. Разом з тим, Б. Олін виділив додаткові стимули, як впливають на збільшення чи зменшення масштабів міжнародного руху капіталів:

– митні обмеження (ускладнюють експорт товарів і тим самим стимулюють іноземні фірми до капіталовкладень з метою завоювання ринку;

– прагнення до географічної диверсифікації капіталовкладень.

Р. Нурксе, як і Б. Олін, безпосередньою причиною руху іноземних інвестицій за меж державних кордонів вважав різницю в процентних ставках на капітал у різних країнах. Однак він довів, що це лише поверховий мотив, глибинні ж причини криються в умовах, які визначають цю різницю.

За умови стабільності пропозиції капіталу його рух між країнами може бути зумовлений змінами в обсягах виробництва. Якщо збільшення обсягів виробництва пов’язане з капіталоінтенсивним розвитком (впровадження науково-технічних розробок, зміна методів виробництва), у країні підвищується попит на капітал, зростає рівень процентних ставок і, відповідно, країна імпортує зарубіжн капітальні ресурси. А експортерами капіталу будуть країни, у яких нижчий рівень капіталоінтенсивності виробництва. Ця модель Р. Нурксе призводить до висновків, протилежних тим, які належать Дж. Ст. Міллю: експорт капіталу пов’язаний не з процесом нагромадження в країні, а, навпаки, «витісненням» капіталу з більш працеємного виробництва.

Теоретичн надбання Р. Нурже спроможні пояснити рух капіталу з Старого Світу до Нового в кінці XIX століття, а також загальновідомі і поширені в наш час явища відтоку коштів з країн, що розвиваються, до розвинених.

Датський економіст К. Іверсен показав, що внутрішній ринок капіталу кожної країни неоднорідний, в його межах можуть існувати певні варіації в процентних ставках, а також різні витрати на експорт капіталу за кордон. Цим він пояснював той факт, що одна країна може одночасно бути як експортером, так і імпортером капіталу. К. Іверсен сформулював висновок про те, що перелив капіталу з країни з нижчими процентними ставками до країни з вищими процентними ставками сприя утворенню оптимальної комбінації факторів виробництва та збільшення сукупного національного доходу в обох країнах.

Теоретичні концепції іноземного інвестування, які ґрунтуються на мікроекономічному аналізі цього процесу, набули поширення в другій половині XX століття у зв’язку з бурхливим зростанням підприємницьких форм іноземних інвестицій.

Першою такою концепцією була теорія монопольних переваг (С. Хаймер, Р. Кейвз. Ч. Кіндлебергер). У конкурентній боротьбі на внутрішньому ринку країни-одержувача місцева фірма має «генетичну» перевагу над іноземним нвестором, оскільки більше знайома з ринком, має налагоджені зв’язки з постачальниками, посередниками, покупцями, не несе дорожньо-транспортн витрати. Щоб перевершити місцеву фірму, іноземний інвестор повинен мати додаткові, недоступні місцевому конкуренту переваги:

– оригінальний продукт;

– оригінальну технологію виробництва, менеджменту, маркетингу;

– перевагу в розмірах виробництва, що забезпечує одержання більшого прибутку;

– сприятливу політику державного регулювання (існування додаткових пільг для іноземних інвесторів).

Визначен переваги характеризують іноземного інвестора як монополіста на певному сегмент ринку. Відповідно до теорії монополістичної конкуренції для фірми-монополіста дуже важливо втримати свою частину ринку, в тому числі й шляхом заснування за кордоном свого виробництва. Ця теорія пояснює досить поширені випадки, коли великі компанії утворюють за кордоном підприємства, на перший погляд неприбуткові. Стратегія подібних дій полягає в підриві позицій конкурентів на цих ринках та очікуванні в майбутньому підвищених доходів у зв’язку з монопольним становищем фірми.

Автор концепції привласнення фірми С. Мане пов’язує прям капіталовкладення з прагненням фірми захистити свої інтелектуальні досягнення. Концепція, яка має назву «інтерналізації», ґрунтується на дослідженні процесу обміну. Наріжним каменем теорії інтерналізації стала ідея К. Роуза про особливост обміну, який здійснюється між підрозділами крупної фірми. Цей обмін підпорядковується не стільки діям ринкових сил, скільки регулюється керівництвом компанії. Вихідним поняттям теорії інтерналізації є категорія «витрати трансакцій». Вважається, що кожній економічній формі угоди притаманний свій розмір витрат трансакцій, який змінюється залежно від досконалості ринків. Мінімізувати витрати на угоди можливо за допомогою інтерналізації, тобто створення власного внутрішньофірмового ринку.

Таким чином, в якості висновку можна відмітити, що макроекономічн чинники міждержавного руху капіталу пов’язуються науковцями з:

1) нерівномірністю економічного розвитку окремих країн та дією притаманно розвиненій економіці тенденції недоспиживання;

2) дією тенденції до міжнародної рівноваги цін на фактори виробництва та співвідношення в забезпеченості факторами виробництва в різних країнах;

3) дією тенденції до монополізації економіки;

4) незбалансованістю зростання відносної працеємності та відносно капіталоємності виробництва в різних країнах;

5) ситуацією в сфері міжнародних валютно-фінансових відносин;

6) вольовими рішеннями владних структур, які за неекономічними міркуваннями стимулюють іноземне капіталовкладення.

Мікроекономічні чинники, що визначають схильність фірми до зарубіжного капіталовкладення:

1) прагнення до максимізації прибутків на капітал;

2) можливість розширення ринків збуту та відповідного збільшення обсягів продаж;

3) володіння монопольними перевагами на певному сегменті ринку;

4) прагнення зберегти монопольне становище в сфері інтелектуальних досягнень;

5) прагнення продовжити термін життєвого циклу продукту;

6) можливість використання переваг ціноутворення на внутрішньофірмовому ринку;

7) прагнення подолати митні обмеження.

Наслідки міграції капіталів для країн-експортерів та країн-імпортерів [11]

Факти з економічної історії свідчать, що використання іноземного капіталу прискорює промисловий розвиток країни, сприяє входженню народного господарства до світогосподарської взаємодії. Яскравим прикладом цьому є бурхливе економічне зростання в США та Канаді в другій половині ХІХ століття.

Значну роль іноземний капітал відіграв також в економічному розвитку дореволюційно Росії. До 1913 року в Росію було залучено закордонних інвестицій більше 4 млрд. рублів, що складало близько 40% усіх внутрішніх капіталовкладень Це значною мірою спричинило зростання промислового виробництва за 1890–1913 рр. у чотири рази. Іноземний капітал став каталізатором промислового розвитку, сприяв активізації місцевих капіталів, що зробило можливим виробництво в Рос паровозів, рейок, швейних машин, виплавку чавуну та сталі, які не поступалися в якості іноземним аналогам.

Факти використання іноземних інвестицій з метою економічного зростання мали місце і в економічній історії України, що дозволило їй в кінц ХІХ – на початку XX ст. стати крупним промисловим регіоном царської Росії.

В Україні зовнішні капітали функціонували, в основному, в кам’яновугільній та металургійній галузях. На півдні України не було жодного великого підприємства, де б не використовувався іноземний капітал. 3 18 акціонерних товариств, що снували в Україні, акції 16 котувалися на іноземних біржах. 25% усіх акціонерних капіталів в Україні в 1890 р. належало іноземцям.

До 1900 року на території України було введено в дію 17 великих металургійних заводів, у доменних печах яких у 1990 році виплавили 91,9 млн. пудів чавуну. Українські металургійні заводи складали лише 13% від загальної кількост металургійних підприємств Росії, проте обсяг виплавленого на них чавуну майже в 14 разів перевищив аналогічний показник уральських заводів. Продуктивність праці на підприємствах з іноземними капіталами була вп’ятеро вищою. За сприяння ноземців в Україні виникли галузі сільськогосподарського машинобудування. З трьох найбільших підприємств цього профілю два було споруджено на кошти американських підприємців (у Харкові та Бердянську).

Відродження Західної Європи після другої світової війни значною мірою відбулось завдяки американському капіталу, наданому згідно з планом Маршала.

У сучасному світі можна нарахувати принаймні десяток країн, як практикують широке залучення іноземних капіталів і досягли високих економічних результатів: Бразилія (60-ті – поч. 70-х рр.), Чилі (80-ті), Австралія, нов ндустріальні країни Азії (НІС), Китай.

В умовах стабільності та передбачуваності в світовій економіці, коли позичальники поважають свої зобов’язання і сплачують борги, міжнародний рух капіталу може бути ефективним у глобальному масштабі і приносити його учасникам прибутки, що перевищують втрати інших учасників.

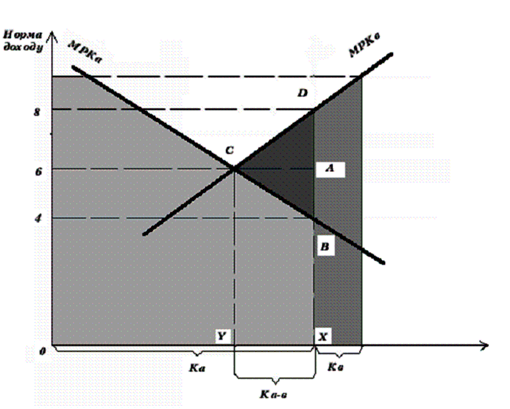

На рис. 8 зображені наслідки вільного міжнародного руху капіталів. На горизонтальній осі відкладається кількість капіталу в світі, який складається з двох країн, а по вертикальній норма проценту на капітал. Спочатку розглянемо ситуацію, коли міжнародний рух капіталу заборонений.

У цьому випадку кожна країна повинна будувати свою економіку відповідно до внутрішніх запасів реального капіталу. На графіку зображені наслідки: країна А має в надлишку фінансове багатство – капітал (Ка) і відносно малоприваблив внутрішні інвестиційні можливості (4% на рік). Країна В має обмежений запас капіталу (Кв) і більше можливостей для його прибуткового використання (8% на рік).

Якщо все кредитування здійснюється винятково в межах національних кордонів, кредитори в країні А мають погодитись з низькою нормою доходу, оскільки пропозиція внутрішніх реальних активів відповідає граничній продуктивност капіталу МРКа. Конкуренція змушує кредиторів в країні А погодитись з низьким рівнем доходу у 4% річних у точці В.

Рис. 8. Наслідки міжнародної міграції капіталів для країн-експортерів і країн-імпортерів

У той же час, у країні В нестача капітальних ресурсів не дозволя здійснити реальні капіталовкладення ліворуч від точки Д, оскільки Кв – це весь запас капіталу, який є у розпорядженні. Конкуренція за право користування обмеженим капіталом збільшує в країні В рівень процента за капітал до 8% i річних у точц Д. Світовій продукт, який буде вироблений за таких умов – це заштрихована область на графіку 2.1 без урахування площі трикутника СDВ.

Тепер припустимо, що всі обмеження на фінансові потоки ліквідовані. У власників капіталу з країни А та позичальників країни В з’являться сильні стимули до співпраці. Чому одні мають давати гроші під 4% річних, а інші – брати їх з розрахунку 8% річних, якщо (це видно з кривих граничної продуктивност капіталу) рівень розвитку технології в обох країнах приблизно однаковий? Виникне нова рівновага, при якій норма доходу встановиться припустимо в точці С (6%). У цій ситуації частина капіталу з країни А переміститься до країни В.

У нових умовах відбудеться максимізація світового продукту. Його величина складе всю заштриховану площу плюс площа СДВ. Причина збільшення полягає в тому, що свобода надає індивідуальним власникам капіталу можливість знайти найвищий рівень доходу для світу в цілому.

Вигоди, одержані в світі, розподіляться між двома країнами. Національний продукт країни А охоплює всю площу під кривою МРКа до точки В плюс площа САВ, яка утворилась у результаті можливості надавати в кредит багатства за кордоном під 6% річних замість того, щоб йти на неприбуткові внутрішні вкладення від точки С до точки В. Для країни В виграш складає площу СДА, бо в неї збільшились капітальні ресурси від Д до точки С за умов виплати іноземним капіталовкладником боргу, рівного площ САХУ, за фонди, одержані під 5% річних.

Всередин кожної країни існують групи осіб, які виграли або програли від введення нових умов на міжнародному рівні. Очевидно, що кредитори в країні А виграють внаслідок виникнення можливості вкладати гроші під 6%, а не під 4%. Це означа втрати для позичальників у країні А, оскільки конкуренція з боку іноземних позичальників примушує їх виплачувати такий же високий процент за всі нов позики. У країні В позичальники виграють внаслідок можливості одержати кредити не під 8%, а під 6% річних. У той же час кредитори в країні В зацікавлені у фінансовій ізоляції, коли позичальники сплачували 8% річних.

Ліквідація бар’єрів приносить виграш світу в цілому та тим угрупованням осіб, для яких свобода – це додаткові можливості, але несе збитки тим, для яких свобода означає більш жорстку конкуренцію.

Міжнародний рух капіталу як фінансово-інвестиційна діяльність міжнародного ринку

Капітал – це інвестиційні ресурси у вигляді грошових та матеріальних засобів, які використовуються у суспільному виробництві з метою отримання прибутку.

Вивезення капіталу – це переміщення за кордон вартості в грошовій або товарній форм з метою систематичного отримання прибутків або досягнення інших економічних, а також політичних вигод. Тобто частина фінансових або матеріальних ресурсів вилучається з процесу національного економічного обороту в одній країн включається у виробничий процес в інших країнах. За кордон переноситься не акт реалізації доданої вартості, яка знаходиться в експортованих товарах, а сам процес її створення.

Чинники, що зумовлюють міжнародний рух капіталу:

1. Інтернаціоналізація господарського життя.

2. Надлишок капіталу на внутрішньому ринку.

3. Відсутність умов ефективного використання капіталу на внутрішньому ринку.

4. Наявність можливості більш вигідного вкладання капіталу за кордоном та вирішення внутрішніх проблем (перевиробництво).

5. Намагання власників капіталу застосувати його там, де існують низькі ціни на сировину, матеріали, енергію, транспорт, робочу силу та ін.

6. Економія фінансових ресурсів від застосування більш низьких митних тарифів та пільгових тарифних заходів в країнах, куди переміщується капітал.

7. Прагнення зберегти навколишнє середовище в країнах-експортерах капіталу.

8. Можливість стабільного постачання національного виробництва мпортною сировиною.

Основні цілі вивезення капіталу:

· отримання прибутку (підприємницький доход від прямих іноземних інвестицій та доход у грошовій формі від портфельних іноземних інвестицій);

· встановлення контролю за діяльністю інвестованого об’єкту;

· отримання процентів за надання капіталу в грошовій формі (процент за міжнародний кредит);

· забезпечення довгострокових політичних та економічних інтересів власників капіталу (у випадку пільгового міжнародного кредиту та дарування).

Форми вивезення капіталу:

· товарна форма вивезення капіталу – експорт машин, устаткування, напівфабрикатів, технологій та ін.;

· грошова форма вивезення капіталу – вивезення валюти та валютних цінностей;

· вивезення приватного капіталу – переміщення за кордон матеріальних цінностей та грошових засобів, які є власністю приватних осіб;

· вивезення державного капіталу – переміщення за кордон матеріальних цінностей та грошових засобів, які належать державі;

· вивезення підприємницького капіталу (продуктивного) – довгострокові зарубіжні інвестиції, які передбачають створення за кордоном філій, дочірніх підприємств, спільних підприємств та ін. Може здійснюватись в таких формах:

а) прямі іноземні інвестиції – інвестиції в підприємства за кордоном з метою отримання підприємницького доходу та контролю за ними з боку нвестора;

б) портфельні іноземні інвестиції – інвестиції в іноземні цінн папери (акції) з метою отримання доходу (дивідендів) і встановлення можливого контролю за діяльністю інвестованого підприємства;

· вивезення позикового капіталу – експорт капіталу, який надається в позику під проценти (як правило). Може здійснюватись в таких формах:

а) міжнародний кредит – позики в грошовій або товарній формі, як надаються кредиторами однієї сторони позичальнику іншої сторони на певних умовах;

б) пільговий міжнародний кредит – міжнародний кредит, який надається на пільгових умовах: на тривалий термін, за заниженими ставками в процентах, за безпроцентним кредитом;

в) дарування – субсидування суб’єкта світового господарства без попередніх умов з метою досягнення довгострокових економічних та політичних нтересів.

Особливості вивезення капіталу в сучасних умовах:

1. Підвищення ролі та частки вивезення державного капіталу в загальному обсязі вивезення капіталу.

2. Збільшення частки прямих інвестицій в загальному обсяз приватного та державного капіталу.

3. Посилення міграції капіталу між промислово розвиненими країнами.

4. Виникнення та розвиток нових форм інвестування підприємницького капіталу:

а) створення спільних підприємств;

б) створення підприємств «під ключ»;

в) договір типу «продукт – в руки», який на відміну від попереднього передбачає додаткову підготовку місцевих спеціалістів для об’єкту, що споруджується;

г) угода про розділ продукції;

д) договори про «ризиковані проекти»;

е) ліцензійні угоди, у тому числі франчайзинг;

ж) експорт технологій та їх елементів (патенти, ліцензії, торгов марки, управлінський досвід;

з) спільне фінансування проектів.

Задача 1

Таблиця 1. Вихідні дані для розв’язання задачі

| Показники | Одиниця вимірювання | Значення |

| 1. Ціна устаткування, що підлягає впровадженню, без ПДВ | грн | 34700 |

| 2. Транспортні витрати* | % до ціни | 4 |

| 3. Заготівельно-складські витрати* | % до ціни | 1,8 |

| 4. Монтаж обладнання* | % до ціни | 9 |

| 5. Обсяг виробництва: | ||

| в базисному році | тонн | 75 |

| в проектному році | тонн | 105 |

| 6. Ціна 1 тонни продукції | грн | 9000 |

| 7. Початкова вартість устаткування, що підлягає демонтажу | грн | 31150 |

| 8. Витрати на демонтаж (від п. 7) | % від пункту 7 | 6 |

| 9. Маса устаткування, що здаватиметься як металобрухт | тонн | 7 |

| 10. Ціна 1 тонни металобрухту | грн | 900 |

| 11. Реалізація демонтованого обладнання (залишкова вартість) | грн | 10600 |

| 12. Обігові кошти підприємства (за базисний рік) | грн | 6600000 |

| 13. Обсяг виробництва підприємства (за базисний рік) | грн | 92600000 |

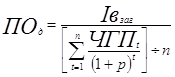

Інвестиційні витрати визначаються за формулою:

![]() (11) [12]

(11) [12]

де ![]() – загальна сума

нвестиційних витрат;

– загальна сума

нвестиційних витрат;

![]() – нові капіталовкладення

(вартість нових основних засобів) з урахуванням їх придбання, транспортування,

монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат,

включаючи податок на додану вартість (ПДВ);

– нові капіталовкладення

(вартість нових основних засобів) з урахуванням їх придбання, транспортування,

монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат,

включаючи податок на додану вартість (ПДВ);

![]() – витрати на демонтаж

старого обладнання, що знімається з балансу;

– витрати на демонтаж

старого обладнання, що знімається з балансу;

![]() – кошти, які будуть

отримані в результаті реалізації демонтованого обладнання;

– кошти, які будуть

отримані в результаті реалізації демонтованого обладнання;

![]() – балансова (залишкова)

вартість основних засобів, які демонтуються і знімаються з балансу;

– балансова (залишкова)

вартість основних засобів, які демонтуються і знімаються з балансу;

![]() – збільшення (зменшення)

вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації)

продукції, що очікуються.

– збільшення (зменшення)

вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації)

продукції, що очікуються.

1. Розрахуємо вартість нового обладнання.

Таблиця 2. Розрахунок вартост нового обладнання

| Показники | Значення |

| Ціна нового устаткування без ПДВ, грн. | 34700 |

| Транспортні витрати, % | 4 |

| Заготівельно-складськ витрати, % | 1,8 |

| Монтаж, % | 9 |

| Сума, % | 14,8 |

| Сума, грн. | 5135,6 |

| Вартість обладнання без ПДВ, грн. | 39835,6 |

| Вартість обладнання з ПДВ, грн. (помножити на 1,2) | 47802,7 |

| Вартість обладнання з ПДВ, тис. грн. | 478,027 |

2. Розрахуємо необхідн нвестиції на поповнення обігових коштів, оскільки передбачається збільшення обсягу продукції з 75 до 105 тонн.

Вважаємо, що сума обігових коштів підприємства повинна збільшуватись пропорційно до збільшення обсягу виробництва. За даними балансу обігові кошти складали 6600000 грн. За звітністю обсяги виробництва склали 926000000 грн. За проектом очікується приріст обсягів виробництва в натуральному виразі 105 – 75 = 30 тонн за базисною ціною 9000 грн. /т. Цей обсяг становитиме:

Приріст обсягу виробництва у вартісному виразі за базисною ціною = 9000 * 30 = 270000 (грн)

Визначимо приріст обігових коштів:

Складаємо пропорцію:

92600000 грн. (ОВ за звітністю) – 6600000 (обігові кошти)

270000

(приріст обсягу виробництва) – ![]() .

.

Приріст обігових коштів пропорційно приросту обсягу виробництва = 270000 * 6600000 / 92600000 = 19244,06 (грн)

3. Витрати на демонтаж – 6% від початкової вартості обладнання, яке буде демонтуватись:

Д = 31150 * 0,06 = 1869 грн.

4. Комплекс обладнання, яке демонтується можна реалізувати:

а) частину як металобрухт: 8 тонн за ціною 300 грн. /т. В результаті підприємство поверне собі кошти (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації демонтованого обладнання як металобрухт = 7 * 9000 *0,75 / 1,2 = 3937,5 грн.

б) ншу частину обладнання реалізуємо іншому підприємству за ціною, що відповіда залишковій вартості. В результаті підприємство отримає (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству = 10600 * 0,75 / 1,2 = 6625 грн.

Загальна сума надходжень від ліквідації обладнання становитиме 3937,5 + 6625 = 10562,5 грн.

5. Визначимо загальну суму інвестиційних витрат:

Інвестиційні витрати = 47802,72 + 1869 + 19244,06 + 10600 10562,5 = 68953,28 грн.

Таблиця 3. Зведена таблиця із результатами розрахунку

| Показники | Одиниця виміру | Числове значення |

| Вартість нового обладнання (нові капіталовкладення) без ПДВ | грн | 39835,6 |

| Вартість нового обладнання (нові капіталовкладення) з ПДВ | грн | 47802,72 |

| Необхідні витрати на демонтаж | грн | 1869 |

| Приріст обсягу виробництва у натуральному виразі | тонн | 30 |

| Приріст обсягу виробництва у вартісному виразі за базисною ціною | грн | 270000 |

| Приріст обігових коштів пропорційно приросту обсягу виробництва | грн | 19244,06 |

| Чистий прибуток від реалізації демонтованого обладнання як металобрухт | грн | 3937,5 |

| Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству | грн | 6625 |

| Загальний чистий прибуток від реалізації демонтованого обладнання | грн | 10562,5 |

| Інвестиційні витрати | грн | 68953,28 |

Відповідь: нові капіталовкладення з ПДВ становлять 47802,72 грн., нвестиційні витрати – 68953,28 грн.

Задача 2

Таблиця 6. Вихідні дані для розв’язання задачі

| Показники | Одиниця вимірювання | Значення |

| 1. Ціна устаткування, що підлягає впровадженню, без ПДВ | грн | 34700 |

| 2. Транспортні витрати* | % до ціни | 3 |

| 3. Заготівельно-складські витрати* | % до ціни | 2 |

| 4. Монтаж обладнання* | % до ціни | 8 |

| 5. Обсяг виробництва: | ||

| в базисному році | тонн | 80 |

| в проектному році | тонн | 110 |

| 6. Ціна 1 тонни продукції | грн | 9200 |

| 7. Початкова вартість устаткування, що підлягає демонтажу | грн | 33130 |

| 8. Витрати на демонтаж (від п. 7) | % від пункту 7 | 4 |

| 9. Маса устаткування, що здаватиметься як металобрухт | тонн | 9 |

| 10. Ціна 1 тонни металобрухту | грн | 850 |

| 11. Реалізація демонтованого обладнання (залишкова вартість) | грн | 10550 |

| 12. Обігові кошти підприємства (за базисний рік) | грн | 6700000 |

| 13. Обсяг виробництва підприємства (за базисний рік) | грн | 92700000 |

Інвестиційні витрати визначаються за формулою:

![]() (11) [13]

(11) [13]

де ![]() – загальна сума

нвестиційних витрат;

– загальна сума

нвестиційних витрат;

![]() – нові капіталовкладення

(вартість нових основних засобів) з урахуванням їх придбання, транспортування,

монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат,

включаючи податок на додану вартість (ПДВ);

– нові капіталовкладення

(вартість нових основних засобів) з урахуванням їх придбання, транспортування,

монтажу, науково-дослідних, проектних, складських та будь-яких інших витрат,

включаючи податок на додану вартість (ПДВ);

![]() – витрати на демонтаж

старого обладнання, що знімається з балансу;

– витрати на демонтаж

старого обладнання, що знімається з балансу;

![]() – кошти, які будуть

отримані в результаті реалізації демонтованого обладнання;

– кошти, які будуть

отримані в результаті реалізації демонтованого обладнання;

![]() – балансова (залишкова)

вартість основних засобів, які демонтуються і знімаються з балансу;

– балансова (залишкова)

вартість основних засобів, які демонтуються і знімаються з балансу;

![]() – збільшення (зменшення)

вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації)

продукції, що очікуються.

– збільшення (зменшення)

вартості оборотних активів у зв'язку зі змінами обсягів виробництва (реалізації)

продукції, що очікуються.

2. Розрахуємо вартість нового обладнання.

Таблиця 7. Розрахунок вартост нового обладнання

| Показники | Значення |

| Ціна нового устаткування без ПДВ, грн. | 34700 |

| Транспортні витрати, % | 3 |

| Заготівельно-складськ витрати, % | 2 |

| Монтаж, % | 8 |

| Сума, % | 13 |

| Сума, грн. | 4511 |

| Вартість обладнання без ПДВ, грн. | 39211 |

| Вартість обладнання з ПДВ, грн. (помножити на 1,2) | 47053,2 |

| Вартість обладнання з ПДВ, тис. грн. | 47,0532 |

2. Розрахуємо необхідн нвестиції на поповнення обігових коштів, оскільки передбачається збільшення обсягу продукції з 80 до 110 тонн.

Вважаємо, що сума обігових коштів підприємства повинна збільшуватись пропорційно до збільшення обсягу виробництва. За даними балансу обігові кошти складали 6700000 грн. За звітністю обсяги виробництва склали 92700000 грн. За проектом очікується приріст обсягів виробництва в натуральному виразі 110 – 80 = 30 тонн за базисною ціною 9200 грн. /т. Цей обсяг становитиме:

Приріст обсягу виробництва у вартісному виразі за базисною ціною = 9200 * 30 = 276000 (грн)

Визначимо приріст обігових коштів:

Складаємо пропорцію:

92700000 грн. (ОВ за звітністю) – 6700000 (обігові кошти)

276000 (приріст обсягу

виробництва) – ![]() .

.

Приріст обігових коштів пропорційно приросту обсягу виробництва = 276000 * 6700000 / 92700000 = 19948,22 (грн)

3. Витрати на демонтаж – 4% від початкової вартості обладнання, яке буде демонтуватись:

Д = 33130 * 0,04 = 1325,2 грн.

4. Комплекс обладнання, яке демонтується можна реалізувати:

а) частину як металобрухт: 9 тонн за ціною 850 грн. /т. В результаті підприємство поверне собі кошти (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації демонтованого обладнання як металобрухт = 9 * 850 *0,75 / 1,2 = 4781,25 грн.

б) ншу частину обладнання реалізуємо іншому підприємству за ціною, що відповіда залишковій вартості. В результаті підприємство отримає (за вирахуванням ПДВ = 20% та податку на прибуток підприємств = 25%):

Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству = 10550 * 0,75 / 1,2 = 6593,75 грн.

Загальна сума надходжень від ліквідації обладнання становитиме 4781,25 + 6593,75 = 11375 грн.

5. Визначимо загальну суму інвестиційних витрат:

Інвестиційні витрати = 47053,2 + 1325,2 + 19948,22 + 10550 – 11375 = 67501,62 (грн).

Таблиця 8. Зведена таблиця із результатами розрахунку

| Показники | Одиниця виміру | Числове значення |

| Вартість нового обладнання (нові капіталовкладення) без ПДВ | грн | 39211 |

| Вартість нового обладнання (нові капіталовкладення) з ПДВ | грн | 47053,2 |

| Необхідні витрати на демонтаж | грн | 1325,2 |

| Приріст обсягу виробництва у натуральному виразі | тонн | 30 |

| Приріст обсягу виробництва у вартісному виразі за базисною ціною | грн | 276000 |

| Приріст обігових коштів пропорційно приросту обсягу виробництва | грн | 19948,22 |

| Чистий прибуток від реалізації демонтованого обладнання як металобрухт | грн | 4781,25 |

| Чистий прибуток від реалізації придатної до експлуатації частини демонтованого обладнання іншому підприємству | грн | 6593,75 |

| Загальний чистий прибуток від реалізації демонтованого обладнання | грн | 11375 |

| Інвестиційні витрати | грн | 67501,62 |

Відповідь: нові капіталовкладення з ПДВ становлять 47053,2 грн., нвестиційні витрати – 67501,62 грн.

Задача 3

Оцінку ефективності інвестиційного проекту здійснюють за показниками:

· чистий приведений доход;

· ндекс (коефіцієнт) доходності;

· ндекс (коефіцієнт) рентабельності;

· період окупності (недисконтований та дисконтований).

Нижче наведені основні формули для розрахунку показників.

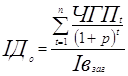

Чистий приведений дохід (чиста теперішня вартість) при одноразовому вкладанні інвестиційних витрат (ЧПДо) визначається так:

,

,

де ![]() – сума чистого

грошового потоку за окремі інтервали загального періоду експлуатації проекту.

Розраховується за формулою:

– сума чистого

грошового потоку за окремі інтервали загального періоду експлуатації проекту.

Розраховується за формулою:

![]() ,

,

де ![]() – сума чистого

додаткового прибутку, що очікується, грн.;

– сума чистого

додаткового прибутку, що очікується, грн.;

![]() – приріст амортизац

(зміна загальної суми амортизації) у зв'язку зі зміною вартості основних

засобів;

– приріст амортизац

(зміна загальної суми амортизації) у зв'язку зі зміною вартості основних

засобів;

t – період життєвого циклу проекту;

n – кількість періодів в загальному розрахунковому періоді t;

р – ставка дисконту (в частках одиниці).

Критеріальне значення ЧПД![]()

Індекс (коефіцієнт) доходності при одномоментних інвестиційних витратах по реальному проекту розраховується за наступною формулою:

,

,

де ІДо ндекс (коефіцієнт) доходності по інвестиційному проекту при одномоментному здійсненн нвестиційних витрат.

Критеріальне значення ІД![]()

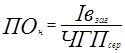

Період окупності може розраховуватись за двома методами – статичним (бухгалтерським) і дисконтним.

Недисконтований показник періоду окупності (ПОн) визначається статичним методом і розраховується за наступною формулою:

,

,

де ![]() – середньорічна

сума чистого грошового потоку за період експлуатації проекту.

– середньорічна

сума чистого грошового потоку за період експлуатації проекту.

Дисконтований показник періоду окупності (ПОд) визначається за наступною формулою:

.

.

Таблиця 4. Вихідні дані для розрахунку

| Показники | Одиниця вимірювання | Значення |

| 1. Повні витрати 1 т продукції: | ||

| базисний варіант | грн. | 7620 |

| проектний варіант | грн. | 6986 |

| 2. Оптово-відпускна ціна продукції: | ||

| базисний варіант | грн. /т | 9110 |

| проектний варіант | грн. /т | 9060 |

| 3. Обсяги виробництва: | ||

| базисний варіант | т/рік | 80 |

| проектний варіант | т/рік | 110 |

| 4. Інвестиційні витрати | грн. | 69100 |

| 5. Амортизаційн відрахування у витратах на 1т продукції: | ||

| базисний варіант | грн. | 33,6 |

| проектний варіант | грн. | 87,9 |

| 6. Ставка дисконту | % | 21 |

| ставка дисконту | коефіціент | 0,21 |

| 6а. Коефіціент дисконтування | коефіціент | 1,21 |

| 7. Життєвий цикл проекту | років | 5 |

| 8. Додатковий прибуток за рік | грн. | 108940 |

| Додатковий чистий прибуток за рік | грн. | 81705 |

| 9. Приріст амортизац за рік | грн. | 6981 |

| 10. Чистий грошовий потік за рік | грн. | 88686 |

1. Розраховуємо чистий грошовий потік.

Додатковий прибуток за рік становитиме:

ΔП = Ппроект Пбазис = (Цпроект – ПВпроект) * ОВпроект – (Цбазис – ПВбазис) * ОВбазис = (9060 – 6986) * 110 – (9110 – 7620) * 80 = 108940 (грн)

ΔПч = 108940 * 0,75 = 81705 (грн)

ΔА = Апроект Абазис = 87,8 * 110 – 33,8 * 80 = 6981 (грн)

ЧГП = 81705 + 6981 = 88686 (грн)

Вважаємо, що обсяги виробництва будуть щорічно однакові, а, отже, відповідно рівними будуть щорічно чисті грошові потоки.

На основі отриманих розрахунків оцінимо доцільність інвестиційного проекту.

2. Оцінка ефективності (доцільності) проекту.

Чистий приведений доход (ЧПД)

Для розрахунку цього показника на практиці використовують коефіцієнт дисконтування αt = 1/(1+р)t, тоді ЧПД розраховується за формулою:

![]() .

.

Розрахунок зведемо в таблицю.

Таблиця 5. Розрахунок чистого приведеного доходу (у грн)

| Показники | Роки | Всього | |||||

| 0 | 1 | 2 | 3 | 4 | 5 | ||

| 1. Інвестиції | 69100 | 69100 | |||||

| 2. Чистий грошовий потік | 0 | 88686 | 88686 | 88686 | 88686 | 88686 | 443430 |

| 3. Коефіціент дисконтування | 1 | 0,8264 | 0,6830 | 0,5645 | 0,4665 | 0,3855 | не вирахо-вується |

| 4. ЧГП дисконтований | 0 | 73294,21 | 60573,73 | 50060,93 | 41372,67 | 34192,29 | 259493,8 |

| 5. Кумулятивний потік | -69100 | 4194,21 | 64767,95 | 114828,88 | 156201,55 | 190393,85 | не вирахо-вується |

ЧПД = 190393,85 грн. ЧПД більший від 0 проект можна рекомендувати до впровадження.

Таблиця 6. Розрахунок показників ефективності впровадження проекту

| Показники | Значення |

| Чистий приведений дохід | 190393,85 |

| Індекс (коефіціент) доходності | 3,7553 |

| Середній чистий грошовий потік за рік недисконтований | 88686 |

| Період окупност недисконтований | 0,7792 |

| Середній чистий грошовий потік за рік дисконтований | 51899 |

| Період окупност дисконтований | 1,3314 |

Індекс (коефіцієнт) доходності

259493,8 / 69100 = 3,7553 (грн/грн)

Тобто з 1 грн. інвестицій ми отримаємо 3,7553 грн. дисконтованого чистого грошового потоку за весь період життєвого циклу проекту. ІД більший одиниці. Інвестування є доцільним.

Період окупності

а) недисконтований:

69100 / 88686 = 0,7792 (років);

б) дисконтований:

69100 / 51899 = 1,3314 (років)

Отже, недисконтований період окупності складає 0,8261 року, а дисконтований період окупності – 1,4424 року. І 0,8261, і 1,4424 менше 6 років. Отже, період окупності в межах життєвого циклу проекту.

Висновок: за показниками чистого приведеного доходу, періоду окупності та індексу доходності проект можна рекомендувати до впровадження.

Список використаної літератури

1) Міжнародний фінансово-інвестиційний менеджмент: Конспект лекцій для студ. спец. 7.050206, 8.050206 «Менеджмент зовнішньоекономічної діяльності», 8.050206.01 «Менеджмент митної системи» всіх форм навчання. – К.: НУХТ, 2009. – 83 с.

2) Міжнародний фінансово-інвестиційний менеджмент: Метод. вказівки до вивч. дисципліни та викон. контрол. роботи для студ. спеціальності 7.050206, 8.050206 «Менеджмент зовнішньоекономічної діяльності» та спеціалізації 8.050206.01 «Менеджмент митної системи» напряму 0502 «Менеджмент» усіх форм навчання / Уклад.: С.В. Стахурська. К.: НУХТ, 2009. – 31 с.

[1] Міжнародний фінансово-інвестиційний менеджмент: Конспект лекцій для студ. спец. 7.050206, 8.050206 "Менеджмент зовнішньоекономічної діяльності", 8.050206.01 "Менеджмент митної системи" всіх форм навчання. – К. : НУХТ, 2009. с. 13.

[2] Там же.

[3] Міжнародний фінансово-інвестиційний менеджмент: Конспект лекцій для студ. спец. 7.050206, 8.050206 "Менеджмент зовнішньоекономічно діяльності", 8.050206.01 "Менеджмент митної системи" всіх форм навчання. – К. : НУХТ, 2009. – с. 14.

[4] Там же.

[5] Міжнародний фінансово-інвестиційний менеджмент: Конспект лекцій для студ. спец. 7.050206, 8.050206 "Менеджмент зовнішньоекономічно діяльності", 8.050206.01 "Менеджмент митної системи" всіх форм навчання. – К. : НУХТ, 2009. – с. 14.

[6] Там же.

[7] http//:<www.tviybiznes.com/main/0_4_4/122>

[8] Там же.

[9] http//:< www.vuzlib.net/lazebnik/22.htm>

[10] http//:< www.vuzlib.net/lazebnik/22.htm>

[11] http//:< www.vuzlib.net/lazebnik/22.htm>

[12] Міжнародний фінансово-інвестиційний менеджмент: Метод. вказівки до вивч. дисципліни та викон. контрол. роботи для студ. спеціальності 7.050206, 8.050206 “Менеджмент зовнішньоекономічної діяльності“ та спеціалізац 8.050206.01 "Менеджмент митної системи" напряму 0502 "Менеджмент" усіх форм навчання / Уклад.: С.В. Стахурська. – К.: НУХТ, 2009. – с. 24.

[13] Міжнародний фінансово-інвестиційний менеджмент: Метод. вказівки до вивч. дисципліни та викон. контрол. роботи для студ. спеціальності 7.050206, 8.050206 “Менеджмент зовнішньоекономічної діяльності“ та спеціалізац 8.050206.01 "Менеджмент митної системи" напряму 0502 "Менеджмент" усіх форм навчання / Уклад.: С.В. Стахурська. – К.: НУХТ, 2009. – с. 24.

© 2009 База Рефератов