Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ финансовой устойчивости предприятия и пути его повышения

Курсовая работа: Анализ финансовой устойчивости предприятия и пути его повышения

СодержаниеВведение. 3

Глава 1. Общая характеристика основных технико-экономических показателей деятельности ОАО «Ронгинское торфобрикетное предприятие». 6

1.1. Общая характеристика предприятия. 6

1.2. Анализ основных технико-экономических показателей. 8

1.3. Финансовое состояние и финансовые результаты деятельности. 20

Глава 2. Анализ финансовой устойчивости предприятия и пути его повышения 28

2.1. Методические основы анализа финансовой устойчивости предприятия. 28

2.2. Методика расчета показателей финансовой устойчивости предприятия. 35

2.3. План повышения финансовой устойчивости предприятия. 39

Выводы и предложения. 45

Библиографический список. 48

Введение

Становление рыночной экономики в Российской Федерации объективно обусловливает возникновение и развитие механизмов, регулирующих процессы производства, сбыта и потребления товаров и услуг. Достижение оптимальной инфраструктуры производства, соответствующей потребностям и платежеспособному спросу субъектов экономической деятельности (населения, предприятий, общественных и государственных организаций), зависит от национального рынка и изменяющейся рыночной ситуации. От характера и структуры рыночных потребностей, способности и возможности их прогнозирования и степени соответствующей реакции зависит судьба предприятий, производящих товары и услуги, направлений и секторов экономики.

Любое предприятие представляет собой сложное объединение различных ресурсов, организованных и скоординированных в целях производства товаров и услуг. Продукты и услуги производятся для удовлетворения спроса. Поэтому в широком смысле производство или производственно-хозяйственная деятельность на предприятии включает все процессы, необходимые для создания продукта и доведения его до потребителя. Для реализации этих процессов необходимо принимать решения и совершать определенные действия. Поэтому предприятие можно представить как центр хозяйственных действий, ориентированных на определенную цель и программу. Действия вызывают хозяйственные и финансовые процессы, которые должны протекать согласованно и в соответствии с определенными целями и программой.

Для достижения поставленной цели предприниматель осуществляет комплексный анализ внутреннего потенциала предприятия и состояния внешней среды, в которой оно действует, финансов предприятия и возможностей привлечения стороннего капитала, конъюнктуры интересующих предприятия сегментов рынка. На основе полученных данных определяются наиболее целесообразное направление деятельности и стратегия развития предприятия. Устанавливаются фирменные приоритеты, краткосрочные задачи и долговременные цели предприятия в целом и его подразделений, формируется тактика поведения руководителей.

Показатели, формируемые из внутренних источников информации предприятия по данным управленческого и финансового учета, составляют основу информационной базы финансового менеджмента. На основе этой системы показателей производятся анализ, прогнозирование, планирование и принятие оперативных управленческих решений по всем направлениям финансовой деятельности предприятия.

Общая социально-экономическая и политическая обстановка в России привела к крайней неустойчивости финансового рынка, что породило все разрастающийся процесс банкротства предприятий. Ситуация на финансовом рынке осложняется тем, что все нарастающая неспособность коммерческих банков осуществлять платежи, выдавать долгосрочные кредиты для развития реального капитала неизбежно отражается на платежеспособности предприятий и провоцирует дальнейший спад производства.

Поэтому так необходимо постоянно проводить анализ финансового состояния предприятия и, в частности, держать под контролем его финансовую устойчивость.

Объектом анализа в работе является финансовая деятельность предприятия – ОАО «Ронгинское торфобрикетное предприятие» за 2002-2004 гг. Основным источником информационного обеспечения анализа финансового состояния предприятия служит бухгалтерский баланс: форма 1. Баланс отражает финансовое состояние предприятия на момент его составления.

Теоретической базой для написания работы послужили научные труды российских и зарубежных ученых, экономистов по изучаемой проблематике (Балабанов И.Т., Шеремет А.Д., Сайфулин Р.С., Селезнева Н.Н., Ионова А.Ф.). В качестве исходной информации использовалась учебная, научная, методическая, справочная литература, инструктивный материал, отчетные данные анализируемого предприятия.

Глава 1 Общая характеристика основных технико-экономических

показателей деятельности ОАО «Ронгинское торфобрикетное

предприятие»

1.1 Общая характеристика предприятияПредприятие ОАО «Ронгинское торфобрикетное предприятие» было основано в 1966 году. Торфобрикетный завод строился в Республике Марий Эл для того, чтобы обеспечить население и бюджетные организации северо-восточных районов коммунально-бытовым топливом.

Открытое акционерное общество «Ронгинское торфобрикетное предприятие» расположено по адресу: 425416 Республика Марий Эл, Советский район, с. Ронга.

ОАО «Ронгинское торфобрикетное предприятие» является коммерческой организацией, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательные права участников общества по отношению к ОАО «Ронгинское ТБП».

Общество учреждено в соответствии с Указом Президента РФ «Об организационных мерах по преобразованию государственных предприятий, добровольных объединений государственных предприятий в акционерные общества от 1.07.92 г. №721. Зарегистрировано Государственной регистра-ционной палатой республики Марий Эл 12 марта 1998 года, 244.

Сокращенное наименование: ОАО «Ронгинское ТБП».

Уставной капитал составляет 4501 руб. Уставной капитал складывается из 4500 обыкновенных акции и 1 "золотой" акции, закрепленной в собственности государства. Номинальная стоимость одной акции составляет 1 руб. Все акции ОАО «Ронгинское ТБП» размещены в бездокументальной форме в виде записи на счетах.

Основными целями общества являются:

- удовлетворение общественных потребностей в производстве продукции и оказании услуг;

- получение прибыли.

Для достижения указанных целей ОАО «Ронгинское ТБП» осуществляет следующие виды деятельности:

- производство торфобрикетной продукции;

- производство товаров народного потребления;

- получает и дает кредиты, депонирует свободные средства, совершает не запрещенные законом операций со всеми видами ценных бумаг;

- осуществляет коммерческую, посредническую, маркетинговую, торговую и торгово-закупочную деятельность;

- общество заключает любые виды деятельности за исключением запрещенных законодательными актами Российской Федерации и Республики Марий Эл.

В обществе создается резервный фонд в размере 20% от его уставного капитала. Резервный фонд общества формируется путем обязательных ежегодных отчислений в размере 5% от чистой прибыли до достижения им установленного размера.

Успешное развитие производства в значительной степени зависит от уровня организации управления. Существующая организационная структура управления ОАО «Ронгинское ТБП» представлена в приложении 1. Для данного предприятия характерна линейно-штабная организационная структура управления, которая предусматривает организацию при различных звеньях линейной структуры соответствующих функциональных подразделений.

Взаимодействие акционеров определяется Уставом. Высшим органом управления общества является общее собрание акционеров, которое проводится ежегодно. В период между собраниями функции управления возложены на Совет Директоров. В компетенцию Совета директоров входит решение вопросов общего руководства деятельностью ОАО «Ронгинское ТБП», за исключением вопросов отнесенных Уставом к исключительной компетенции общего собрания акционеров. Руководство текущей деятельностью ОАО «Ронгинское ТБП» осуществляется генеральным директором и правлением акционерного Общества.

1.2 Анализ основных технико-экономических показателей

Для того, чтобы правильно проанализировать деятельность предприятия ОАО «Ронгинское ТБП», выберем основные данные из отчетов и внесем их в обобщающую таблицу.

В таблице 1 представлены основные технико-экономические показатели производственно-финансовой деятельности ОАО «Ронгинское ТБП».

Таблица 1

Показатели финансово-хозяйственной деятельности предприятия

| Показатели | 2002 г. | 2003 г. | 2004 г. |

|

Характеристика основных средств (ОС) 1. Доля активной части основных средств, % 2. Коэффициент износа ОС, % |

55,4 68,0 |

44,5 70,1 |

36,8 61,6 |

| 3. Коэффициент обновления ОС | 0,10 | 0,22 | 0,16 |

| 4. Коэффициент выбытия ОС | 0,15 | 0,23 | - |

| Показатели оценки финансовых результатов и финансового состояния | |||

| 1. Прибыль (убыток) от продаж, тыс.р. | -2363 | -712 | -480 |

| 2. Балансовая прибыль (убыток), тыс.р. | -3195 | -1130 | -1285 |

| 3. Доля собственных средств организации | 0,33 | 0,32 | 0,27 |

| 4. К-т текущей ликвидности | 1,39 | 1,47 | 1,02 |

| 5. К-т быстрой ликвидности | 0,48 | 0,41 | 0,47 |

| 6. К-т абсолютной ликвидности | - | 0,04 | 0,03 |

| Показатели оценки деловой активности | |||

| 1. Выручка от реализации, тыс.р. | 4700 | 6696 | 7521 |

| 2. Прибыль отчетного года, тыс.р. | -3195 | -1130 | -1285 |

| 3. Производительность труда , тыс.р. /чел. | 40,52 | 62,0 | 76,0 |

| 4. Фондоотдача, руб./руб. | 0,31 | 0,44 | 0,43 |

| 5. Оборачиваемость средств в расчетах | 154 | 85 | 128 |

| 6. Оборачиваемость собственного капитала | 0,75 | 1,2 | 0,64 |

| 7. Оборачиваемость производственных запасов | 230 | 225 | 149 |

Анализируя деятельность ОАО «Ронгинское ТБП», следует отметить следующее. За 2002-2004 гг. капитальные вложения не производились, ввод производственных мощностей отсутствует. Коэффициент износа основных средств составляет 70%, что говорит о недостаточном обновлении на предприятии активной части основных средств.

Коэффициент выбытия основных средств превышает их коэффициент обновления. Уменьшение стоимости земельных участков в 2003 году связано с отнесением полей добычи к производственным площадям.

Вследствие роста кредиторской задолженности доля собственных средств организации снизилась с 0,33 в 2002 году до 0,27 в 2004 году.

Выручка от реализации продукции выросла в 2004 году на 2821 тыс.р. или на 60% по сравнению с 2002 годом.

Балансовый убыток в 2002 г. составил 3195 тыс.р., что обусловлено ростом цен на энергоносители, удорожанием затрат на продукцию, связь, с текущим ремонтом материально-технической базы предприятия. В 2003 году балансовый убыток составил 1130 тыс.р., а в 2004 году - 1285 тыс.р. На предприятии балансовый убыток превышает убыток от реализации продукции вследствие наличия прочих операционных и внереализационных расходов.

Увеличение производительности труда обусловлено ростом объемов реализации продукции с одной стороны, и сокращением численности с другой. Повышение уровня фондоотдачи обусловлен списанием с баланса предприятия жилого фонда. Замедление оборачиваемости средств в расчетах, запасов, собственного капитала - как следствие несвоевременной оплаты дебиторов-потребителей, финансируемых из бюджета за отгруженную продукцию.

Анализ показателей финансово-хозяйственной деятельности предприятия позволяет сделать вывод о положительных тенденциях в работе предприятия за 2003 год по сравнению с 2002 годом, а также его финансового состояния на отчетную дату. Улучшение показателей связано с ростом объема выпуска продукции, снижением дебиторской задолженности, а также за счет снижения себестоимости продукции.

Перед предприятием стоит проблема улучшения своей производственно-хозяйственной деятельности и стабилизации финансового состояния. ОАО «Ронгинское ТБП» необходимо более полно использовать возможности дополнительных видов деятельности с целью улучшения конечного результата.

Проанализируем показатели реализации продукции в ОАО «Ронгинское ТБП».

Таблица 2

Анализ объема реализации продукции (в действующих ценах)

| Год | Объем реализации продукции, тыс. р. | Абс. отклонение, тыс. р. | Темп роста, % | Темп прироста, % |

| 2002 | 4700 | - | - | - |

| 2003 | 6696 | 1996 | 142,5 | 42,5 |

| 2004 | 7521 | 725 | 112,3 | 12,3 |

| Итого | Х | 2821 | Х | Х |

Объем реализации продукции ОАО «Ронгинское ТБП» в действующих ценах возрос за 2002-2004 гг. на 2821 тыс. р. или на 60%.

За три года объем реализации продукции предприятия увеличивался ежегодно в среднем на 26%.

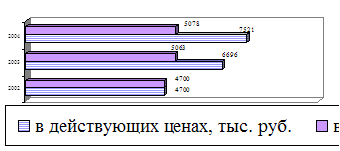

Рассмотрим динамику изменения объема реализации продукции ОАО «Ронгинское ТБП» на графике в действующих и сопоставимых ценах (рис. 1).

Рис. 1. Динамика объемов реализации продукции за 2002-2004 гг.

На графике видно, что объем реализации продукции ОАО «Ронгинское ТБП» в действующих и сопоставимых ценах из года в год возрастал.

Таблица 3

Структура выручки от реализации продукции и работ ОАО «Ронгинское ТБП»

| Направления деятельности | Объем реализации, тыс.р. | ||

| 2002 год | 2003 год | 2004 год | |

| 1. Реализация промышленной продукции | 3130 | 5602 | 6497 |

| 2. Прочая реализация и оказание услуг | 1490 | 1094 | 1068 |

| 3. Розничная торговля | 80 | - | - |

| Итого: | 4700 | 6696 | 7565 |

Основной вид деятельности ОАО «Ронгинское ТБП» - производство торфяных брикетов. Объем реализации в 2002 году – 4700 тыс.р., в том числе реализация продукции предприятия – 3130 тыс.р. Выручка от реализации увеличилась по сравнению с 2001 г. на 12,6% за счет оплаты дебиторской задолженности республиканского бюджета и прочей реализации.

В 2003 г. объем реализации составил 6696 тыс.руб., в т.ч. выручка от реализации промышленной продукции – 5602 тыс.р. На увеличение выручки оказал влияние рост производства продукции на или 26,7%, а также увеличение отпускной цены на торфобрикет на 21%. В 2004 году наблюдался рост выручки от реализации продукции на 825 тыс.р. или на 12,3% по сравнению с 2003 годом. Это обусловлено как увеличением объемов выпуска продукции, так и повышением отпускной цены на торфобрикеты.

Основным производственным фондам принадлежит определяющее место в экономике промышленного производства. Улучшение их использования имеет первостепенное значение для выполнения задания по освоению объемов работ и повышения эффективности производства.

Одним из важнейших показателей повышения эффективности производства на предприятии является обеспеченность их основными фондами в необходимом количестве и ассортименте и более полное их использование.

В таблице 4 представлено движение основных фондов предприятия.

Таблица 4

Движение основных фондов предприятия, тыс.р.

| Показатели | 2002г. | 2003г. | 2004 г. | |||||||||

| нач. года | поступило | выбыло | кон. года | нач. года | поступило | выбыло | кон. года | нач. года | поступило | выбыло | кон. года | |

| Земельные участки и объекты приро-допользования | 3171 | 3171 | 3171 | 3171 | 0 | 0 | 0 | |||||

| Здания | 3 492 | 3 492 | 3 492 | 3492 | 3492 | 3492 | ||||||

| Сооружения | 1 731 | 1 761 | 1 761 | 3245 | 4976 | 5167 | 2477 | 7644 | ||||

| Машины и оборудование | 4 332 | 256 | 4 588 | 4 588 | 194 | 4782 | 4782 | 4782 | ||||

| Транспортные средства | 1 763 | 82 | 1 681 | 1 681 | 1681 | 1681 | 1681 | |||||

|

Производствен ный и хозяйствен ный инвентарь |

190 | 182 | 8 | 8 | 8 | 8 | 8 | |||||

| Другие виды основных средств | 1154 | 1314 | 1995 | 473 | 473 | 268 | 205 | 14 | 14 | |||

| Итого | 15 833 | 1 570 | 2 259 | 15 144 | 15 144 | 3439 | 3439 | 15144 | 15144 | 2477 | 17621 | |

Исходя из данных видно, что в структуре основных фондов предприятия произошли небольшие изменения. Наибольший удельный вес в 2002 году занимают здания, машины и оборудование, на втором месте по значимости стоят сооружения. В 2004 году увеличивается удельный вес сооружений, то есть возрастает пассивная часть фондов. Всего пассивная часть основных фондов в 2004 году составляет 63% от общей их стоимости.

В 2004 году стоимость сооружений и передаточных устройств увеличивается с 1731 тыс.р. до 7644 тыс.р., или более чем в 4раза по сравнению с 2002 годом. По остальным строкам проходит уменьшение.

Таким образом, в 2002-2004 гг. возрастает доля пассивной части фондов - зданий и сооружений и снижается доля активной части основных средств.

Важное значение имеет анализ изучения движения и технического состояния основных производственных фондов, для этого рассчитываются следующие коэффициенты:

1. Коэффициент обновления основных производственных фондов (ОПФ):

КОПФоб = FОПФнов / FОПФ кг;

2. Коэффициент выбытия:

КОПФвыб = FОПФвыб / FОПФ кг;

3. Коэффициент износа:

КОПФизн = Сумма износа ОПФ / Первоначальная стоимость ОПФ;

4. Коэффициент годности:

КОПФг = Остаточная стоимость ОПФ / Первоначальная стоимость ОПФ.

Для оценки движения и состояния основных фондов предприятия рассчитывают и анализируют показатели, представленные в таблице 5.

Таблица 5

Показатели состояния основных средств

| Показатели | 2002г. | 2003г. | 2004 г. | |||

| н.г. | к.г. | н.г. | к.г. | н.г. | к.г. | |

| 1. Стоимость основных средств, тыс.руб. | 15833 | 15144 | 15144 | 15144 | 15144 | 17621 |

| 2. Начисленный износ основных средств, тыс.руб. | 10293 | 10208 | 10208 | 10617 | 10617 | 10858 |

| 3. Коэффициент износа основных средств, % | 65 | 67 | 67 | 70 | 70 | 62 |

| 4. Коэффициент годности, % | 35 | 33 | 33 | 30 | 30 | 38 |

| 5. Коэффициент обновления основных средств, % | 10,37 | 22,71 | 14,05 | |||

| 6. Коэффициент выбытия основных средств, % | 14,27 | 22,71 | 0,00 | |||

Коэффициент обновления в 2003 году равен коэффициенту выбытия, но в предыдущий год коэффициент обновления намного ниже коэффициента выбытия.

В 2004 году коэффициент обновления основных средств составляет 14% за счет поступления сооружений на сумму 2477 тыс.р. Увеличение стоимости сооружений связано с вводом производственных мощностей 6-го поля.

Основные производственные фонды предприятия наполовину изношены, их годность составляет в 2003 году 70%, однако их годность возрастает к концу анализируемого периода. Следовательно, предприятию необходимо провести модернизацию существующих фондов, капитальный ремонт и замену устаревшей техники на более современную.

Для обобщающей информации эффективности использования основных средств служат показатели фондоотдачи (отношение стоимости товарной продукции к среднегодовой стоимости ОПФ), фондоемкости (обратный показатель фондоотдачи), рентабельности (отношение прибыли к среднегодовой стоимости ОПФ), фондовооружённости.

Таблица 6

Эффективность использования основных средств

| Показатели | 2002 | 2003 | 2004 |

Отклонения 2004 г. к 2002 г. |

|

| (+;-) | в % | ||||

| Среднегодовая стоимость ОПФ, тыс.р. | 15489 | 15144 | 17621 | 2132 | 113,8 |

| Объём реализованной продукции, тыс.р. | 4700 | 6696 | 7521 | 2821 | 160,0 |

| Фондоотдача, р./р. | 0,31 | 0,44 | 0,43 | 0,12 | 138,7 |

| Фондоёмкость, р./р. | 3,30 | 2,26 | 2,34 | -0,96 | 70,9 |

Фондоотдача основных производственных фондов к концу анализируемого периода выросла на 0,21 рублей. Обратную зависимость имеет уровень фондоёмкости. Данное положение свидетельствует об улучшении использования основных производственных фондов. Увеличение фондоотдачи является положительным в деятельности предприятия. Рост фондоотдачи связан с увеличением объема реализации продукции и снижением среднегодовой стоимости основных производственных фондов.

Анализ использования трудовых ресурсов на предприятии, уровня производительности труда необходимо рассматривать в тесной связи с оплатой труда. Средства на оплату труда нужно использовать таким образом, чтобы темпы роста производительности труда обгоняли темпы роста его оплаты. Только при таких условиях создаются возможности для наращивания темпов расширенного воспроизводства. Состав персонала рассмотрим по группам и по категориям в динамике за три года. Определим удельный вес отдельных категорий в общем числе работающих. Расчет сведем в таблицу 7.

Таблица 7

Структура трудового потенциала

| Показатели | 2002 год | 2003 год | 2004 год | |||

| чел. | уд.вес | чел. | уд.вес | чел. | уд.вес | |

| Весь персонал | 116 | 100 | 108 | 100 | 99 | 100 |

|

Производственно-промышленный персонал, из него рабочие служащие |

104 90 14 |

89,7 77,9 11,8 |

97 85 12 |

89,5 79,0 10,5 |

92 81 11 |

92,9 81,8 11,1 |

| Непромышленный персонал | 12 | 10,3 | 11 | 10,5 | 7 | 7,1 |

За отчетный год численность всего персонала ОАО «Ронгинское ТБП» уменьшилась на 17 человек. Значительных структурных сдвигов не произошло. Численность промышленно-производственного персонала за отчетный год также сократилась на 12 человек, а удельный вес данной категории работников возрос на 3,2%. Число рабочих уменьшилось на 9 человек, а число служащих сократилось на 3 человека и составило в 2004 году 11 человек.

Для характеристики трудового потенциала можно рассмотреть движение работников. Его характеризуют различные показатели, представленные в таблице 8.

Таблица 8

Анализ движения кадров

| Показатели |

2002 год |

2003 год |

2004 год |

Отклонение 2004/2002 |

| 1. Число работников на начало года, чел. | 124 | 116 | 108 | -16 |

| 1. Число принятых, чел. | 8 | 12 | 6 | -2 |

|

2.Число выбывших, всего, чел. в т.ч. по собственному желанию, чел. за прогулы и др.нарушения трудовой дисциплины |

16 15 1 |

20 20 - |

15 12 3 |

-1 -3 2 |

| 3.Число работников на конец года, чел. | 116 | 108 | 99 | -17 |

| 5.Оборот по приему | 0,065 | 0,103 | 0,056 | -0,009 |

| 6. Оборот по выбытию | 0,138 | 0,185 | 0,152 | 0,014 |

| 7.Коэффициент текучести | 0,129 | 0,185 | 0,121 | -0,008 |

Число работников на начало периода было меньше аналогичного показателя за 2002 год на 16 человек, на конец 2004 года стало меньше еще на 17 человек. Принято в 2003 году было на 4 человека больше, чем в предыдущем году, выбыло в 2003 году 20 человек, что на 4 человека больше, чем в 2002 году. Показатели, характеризующие движение кадров за отчетный год, увеличились в сравнении с предыдущим годом, но это очень незначительные изменения.

Основными показателями по производительности труда являются: выработка среднегодовая на одного работающего, на одного рабочего; выработка среднедневная на одного рабочего; выработка среднечасовая на одного рабочего. Расчеты этих показателей представлены в таблице 9.

Таблица 9

Анализ уровня и темпов роста производительности и оплаты труда

| Показатели |

2002 год |

2003 год |

2004 год |

Отклонение, 2004/2002 |

| Объем реализации, тыс. р. | 4700 | 6696 | 7565 | 2865 |

|

Среднегодовая численность работающих, всего, чел. в т.ч. рабочих, чел. |

116 90 |

108 85 |

99 81 |

-17 -9 |

| Отработано чел.час. | 195935 | 240345 | 165825 | -30110 |

| Выработка на 1рабочего, тыс. р. | 52,2 | 78,8 | 93,4 | 41,2 |

| Среднегодовая выработка на 1работающего, тыс. р. | 40,5 | 62,0 | 76,4 | 35,9 |

| Средняя продолжительность рабочего дня, час. | 7,0 | 6,8 | 7,2 | -0,2 |

| Отработано дней 1раб. в год | 242,9 | 278,0 | 254,2 | 11,3 |

| Среднемесячная заработная плата работника, тыс.р. | 3,866 | 4,313 | 5,378 | 1,512 |

Выработка на одного рабочего ОАО «Ронгинское ТБП» в стоимостном выражении за отчетный период увеличилась на 41,2 тыс. р., что на 78,9% выше, чем в 2002 году.

Рост выработки рабочего предприятия обусловлен в первую очередь увеличением объема реализации продукции. Соответственно выросла среднегодовая выработка одного работающего на предприятии на 35,9 тыс. р., что на 88,6% выше, чем в 2002 году. Продолжительность рабочего дня увеличилась на 0,3 час. или 4,5%, количество отработанных одним работником дней в году возросло на 11 человеко-дней.

Анализ использования трудовых ресурсов и уровня производительности труда тесно связан с оплатой труда. Среднемесячная заработная плата повысилась на 447 руб. в 2003 году и на 1065 руб. в 2004 году. Более высокие темпы роста производительности труда по сравнению с темпами роста оплаты труда привели к экономии фонда заработной платы предприятия.

Себестоимость продукции, представляя собой затраты предприятия на производство и обращение, служит основой измерения расходов и доходов, т.е. самоокупаемости - основополагающего признака хозяйственного рыночного расчета. Анализ себестоимости продукции по статьям и элементам затрат осуществляется сравнением сумм по статьям затрат за ряд лет и определением сумм отклонений в абсолютных и относительных показателях. На основании таких данных можно сделать вывод об имеющихся тенденциях, сложившихся на данном предприятии.

Анализ себестоимости по элементам затрат по ОАО «Ронгинское ТБП» представлен в таблице 10.

Таблица 10

Структура себестоимости товарной продукции

| Показатели | 2002 год | 2003 год | 2004 год | |||

| Тыс.р. | Уд.вес, % | Тыс.р. | Уд.вес, % | Тыс.р. | Уд.вес, % | |

| Материальные затраты | 3 827 | 54,18 | 4 437 | 62,86 | 4855 | 59,0 |

| Затраты на оплату труда | 766 | 10,85 | 1 080 | 15,30 | 1910 | 23,2 |

| Отчисления на социальные нужды | 295 | 4,18 | 411 | 5,82 | 728 | 8,8 |

| Амортизация | 106 | 1,50 | 148 | 2,10 | 241 | 2,9 |

| Прочие затраты | 2 069 | 29,29 | 983 | 13,93 | 501 | 6,1 |

| Итого | 7 063 | 100,00 | 7 059 | 100,00 | 8235 | 100,00 |

Снижение себестоимости в 2003 году достигнуто благодаря уменьшению доли условно-постоянных расходов вследствие роста объемов производства.

Наибольший удельный вес в затратах предприятия занимают материальные затраты. В 2003 году их удельный вес возрастает и составляет 62,9%, в 2004 году доля материальных затрат снижается до 59%.

За период 2002-2004 гг. доля затрат на оплату труда увеличивается, так же как и отчисления на социальные нужды, что связано в ростом фонда оплаты труда работников предприятия. Амортизация снижается и составляет 2,3% в затратах предприятия. Данное соотношение долей затрат свидетельствует о снижении технического уровня производства, так как доля амортизации снижается.

Важный обобщающий показатель себестоимости продукции - затраты на рубль товарной продукции, который может рассчитываться в любой отрасли производства и наглядно показывает прямую связь между себестоимостью и прибылью.

Таблица 11

Показатели затрат на 1 руб. реализованной продукции

| Показатели | 2002 год | 2003 год | 2004 год | Отклонение в % к 2002 г. |

| Объём реализуемой товарной продукции, тыс.р. | 4700 | 6696 | 7521 | 160,0 |

| Полная себестоимость реализуемой продукции, тыс.р. | 7063 | 7367 | 8031 | 113,7 |

| Затраты на 1 руб. реализуемой продукции | 1,50 | 1,10 | 1,06 | 70,7 |

Себестоимость продукции предприятия выше выручки от реализации продукции в 2002-2004 гг., причём снижение затрат на 1 руб. реализованной продукции привело предприятие к убытку.

Затраты на 1 руб. продукции равны 1,5 руб. в 2002 году и 1,06 руб. в 2004 году, что уже само по себе является отрицательным фактором и свидетельствует об ухудшении деятельности предприятия.

1.3 Анализ финансового состояния предприятияВсе, что имеет стоимость, принадлежит предприятию и отражается в активе баланса называется его активами. Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, то есть о вложении его в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности. Каждому виду размещенного капитала соответствует отдельная статья баланса.

Размещение средств предприятий имеет очень большое значение в финансовой деятельности и повышении ее эффективности. Поэтому в процессе анализа активов предприятия за период 2002-2004гг. в первую очередь следует изучить изменения в их составе (табл. 12) и структуре (табл. 13) и дать им оценку.

Таблица 12

Анализ имущественного положения, тыс.р.

Наименование статейбаланса |

Абсолютные показатели | Изменения, (+,-) | |||

| 2002г. | 2003г. | 2004 г. | 03/02 | 04/03 | |

| Всего активы предприятия | 9 216 | 10 907 | 13009 | 1 691 | 2102 |

| в том числе | |||||

| Внеоборотные активы | 4 942 | 4 533 | 6807 | -409 | 2274 |

| Оборотные активы | 4 274 | 6 374 | 6202 | 2 100 | -172 |

| Из них | |||||

| **запасы и затраты | 2 738 | 4 601 | 3329 | 1 863 | -1272 |

| **средства в расчетах | 1 488 | 1 587 | 2681 | 99 | 1094 |

| **денежные средства и краткосрочные финансовые вложения | 48 | 186 | 192 | 138 | 6 |

Исходя из данных табл. 12 видно, что имущество предприятия в 2003 году возросло на 1691 тыс.р. или на 18,3% по сравнению с 2002 годом. В 2004 году активы предприятия возросли на 2102 тыс.р. или на 19,3% по сравнению с 2003 годом. Общая сумма внеоборотных активов снизилась в 2003 году по сравнению с 2002 годом. Снижение внеоборотных активов произошло главным образом за счет уменьшения стоимости основных средств предприятия. В 2004 году наблюдаем рост внеоборотных активов предприятия на 2274 тыс.р. за счет роста стоимости основных средств.

Оборотные средства предприятия в 2003 году увеличились на 2100 тыс.р., а в 2004 году несколько уменьшились на 172 тыс.р. В 2003 году значительный прирост оборотных активов произошел за счет увеличения производственных запасов и средств в расчетах (на 99 тыс.р.).

Из данных табл. 13 видно, что за рассматриваемый период структура активов анализируемого предприятия несколько изменилась.

Таблица 13

Анализ структуры актива баланса, %

Наименование статейбаланса |

Удельные веса | Изменения, (+,-) | |||

| 2002г. | 2003г. | 2004 г. | 03/02 | 04/03 | |

| Всего активы предприятия | 100 | 100,00 | 100,0 | - | - |

| В том числе | |||||

| Внеоборотные активы | 53,62 | 41,56 | 52,30 | -12,06 | 10,74 |

| Оборотные активы | 46,38 | 58,44 | 47,70 | 12,06 | -10,74 |

| Из них | |||||

| **запасы и затраты | 29,71 | 42,18 | 25,61 | 12,47 | -16,57 |

| **средства в расчетах | 16,15 | 14,55 | 20,59 | -1,60 | 6,04 |

| ** денежные средства и кратко-срочные финансовые вложения | 0,52 | 1,71 | 1,50 | 1,18 | -0,21 |

Анализ структуры актива баланса за 2002-2004 гг. показал, что доля основных средств и прочих внеоборотных активов в 2003 году снизилась до 41,56%, а доля оборотных активов возросла по сравнению с показателями на начало периода. Снижение доли первой части актива баланса связано прежде всего со снижением доли стоимости основных средств в общей структуре активов. В 2004 году наблюдаем обратную тенденцию, что объясняется увеличением основного капитала ОАО «Ронгинское ТБП».

При анализе структуры актива баланса следует отметить увеличение доли запасов сырья и материалов более чем в два раза к концу 2003 года (с 29,7% до 42,2%). Однако к концу 2004 года удельный вес производственных запасов сократился до 25,6%. Наблюдаем рост доли дебиторской задолженности предприятия до 20,6% в 2004 году.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие. Рассмотрим состав и структуру пассива баланса ОАО «Ронгинское ТБП» за 2002-2004 г.г., представленные в табл. 14 и 15.

Таблица 14

Анализ состава источников средств предприятия, тыс.р.

Наименование статейбаланса |

Абсолютные показатели | Изменения | |||

| 2002г. | 2003г. | 2004 г. | 03/02 | 04/03 | |

| 1. Собственные средства | 6140 | 6560 | 3724 | 420 | -2836 |

| 2. Заемные средства | 3076 | 4347 | 9285 | 1271 | 4938 |

| из них: | |||||

| **долгосрочные заемные средства | - | - | 3201 | - | 3201 |

| **краткосрочные заемные средства | 3076 | 4347 | 6084 | 1271 | 1737 |

| из них: | |||||

| ***краткосрочные кредиты банков и займы | - | - | - | - | - |

| *** задолженность перед предприятиями кредиторами | 1004 | 2566 | 4200 | 1562 | 1634 |

| 3. Всего пассивов | 9216 | 10907 | 13009 | 1691 | 2102 |

Как видно из табл. 14, в 2003 году собственные средства предприятия возросли на 420 тыс.р. в основном за счет снижения суммы непокрытого убытка прошлых лет. Однако в 2004 году собственный капитал ОАО «Ронгинское ТБП» сократился на 2836 тыс.р. за счет отражения на балансе непокрытого убытка отчетного года. На конец 2004 года привлекались долгосрочные заемные средства в сумме 3201 тыс .р.

Кредиторская задолженность возросла на 1271 тыс.р. в 2003 году и на 1737 тыс.р. по сравнению с предыдущим годом.

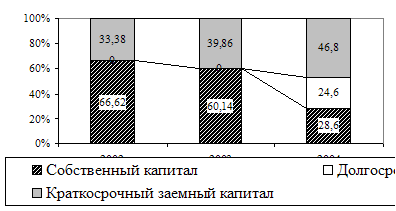

Структура пассива баланса ОАО «Ронгинское торфобрикетное предприятие» за 2002-2004 г.г. представлена в табл. 15.

Доля собственного капитала в общей сумме источников ОАО «Ронгинское ТБП» уменьшилась в 2003г. по сравнению с 2002 годом - с 66,62% до 60,14%, и в 2004 году – до 28,6%.

Таблица 15

Анализ состава источников средств предприятия, %

Наименование статейбаланса |

Удельные веса | Изменения | |||

| 2002г. | 2003г. | 2004 г. | 03/02 | 04/03 | |

| 1. Собственные средства | 66,62 | 60,14 | 28,60 | -6,48 | -31,54 |

| 2. Заемные средства | 33,38 | 39,86 | 71,40 | 6,48 | 31,54 |

| из них: | |||||

| **долгосрочные заемные средства | - | - | 24,63 | - | - |

| **краткосрочные заемные средства | 33,38 | 39,86 | 46,77 | 6,48 | 6,91 |

| из них: | |||||

| ***краткосрочные кредиты банков и займы | - | - | - | - | - |

| *** задолженность перед предприятиями кредиторами | 10,89 | 23,53 | 32,28 | 12,63 | 8,75 |

| 3. Всего пассивов | 100,00 | 100,00 | 100,0 | - | - |

Доля кредиторской задолженности возросла в 2004 году по сравнению с 2002 годом. Если в 2002 году она составляла 33,4%, то в 2003 году – уже почти 40%, в 2004 году – 46,77%.

Наглядно структура пассивов предприятия представлена на рис. 2.

|

Рис. 2. Структура пассивов предприятия

Доля долгов всех видов в общих финансовых источниках несколько с 33,38% в 2002 году до 71,4% в 2004 году, их размер превысил 1/2 собственного капитала, что свидетельствует о снижении финансовой независимости.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения. Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Рассчитаем показатели ликвидности, результаты расчетов сведем в таблицу 16.

Таблица 16

Динамика коэффициентов ликвидности

| Наименование коэффициента | Пояснения | Нор-матив | 2002 год | 2003 год | 2004 год | |

| 1. Коэффициент абсолютной ликвидности | Показывает какую часть краткосрочной задолженности организация может погасить за счет денежных средств и краткосрочных финансовых вложений | >0,2 - 0,7 | 0,02 | 0,04 | 0,03 | |

| 2. Коэффициент текущей ликвидности | Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства | >=2 | 1,39 | 1,47 | 0,47 | |

| 3. Коэффициент критической оценки | Показывает какая часть кратко-срочных обязательств организации может быть погашена за счет денежных средств, краткосрочных финансовых вложений, поступлений по расчетам | Допустимое 0,7 - 0,8, Жела-тельно 1,5 | 0,50 | 0,41 | 1,02 | |

| 4. Коэффициент обеспеченности собственными средствами | Характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости | >=0,1 | 0,28 | 0,32 | -0,24 |

В структуре баланса предприятия отсутствует статья ценные бумаги и соответственно абсолютная ликвидность предприятия определяется наличием денежных средств и краткосрочных финансовых вложений. Этот коэффициент несущественно колебался в течение исследуемого периода. Но его величина не находилась в пределах допустимых для значения этого коэффициента 0,1-0,7.

Коэффициент абсолютной ликвидности не соответствует нормативному, т.е. предприятие имеет низкую платежеспособность и не может в ближайшее время покрыть свою задолженность. Прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами низкие (коэффициент ликвидности ниже нормы).

Допустимое значение данного коэффициента критической оценки равно 0,7-0,8, что соответствует рассчитанным значениям этого коэффициента за 2004 год. Коэффициент текущей ликвидности показывает постепенно снижался в течение всего исследуемого периода. При таком коэффициенте ликвидности (ниже нормы) предприятие вряд ли может надеяться на кредит банка.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. Как видно из таблицы 16, собственных оборотных средств у организации, необходимых для ее финансовой устойчивости, недостаточно для нормального функционирования.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Оценим финансовые результаты деятельности предприятия (табл. 17).

Таблица 17

Анализ уровня и динамики показателей финансовых результатов деятельности предприятия 2002 2004 гг., тыс.р.

| Наименование показателя | 2002г. | 2003г. | 2004 г. |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг | 4 700 | 6696 | 7565 |

| Себестоимость проданных товаров, продукции, работ, услуг | 7 063 | 7367 | 8031 |

| Валовая прибыль | -2 363 | -671 | -466 |

| Прибыль (убыток) от продаж | -2 363 | -712 | -480 |

| Прочие операционные доходы | 1 662 | - | - |

| Прочие операционные расходы | 2 396 | 93 | 102 |

| Внереализационные доходы | 46 | 67 | 107 |

| Внереализационные расходы | 144 | 392 | 810 |

| Прибыль (убыток) до налогообложения | -3 195 | -1130 | -1285 |

| Налог на прибыль и иные аналогичные обязательные платежи | - | - | - |

| Прибыль (убыток) от обычной деятельности | -3 195 | -1130 | -1285 |

За период 2002-2004 гг. предприятие являлось убыточным, так как себестоимости произведенной и реализуемой продукции превышала выручку от реализации товаров и услуг.

Убытки от основного вида деятельности вызваны: ростом цен на продукцию и услуги от поставщиков (индекс инфляции 1,24); сокращением объемов производства и реализации из-за бюджетного недофинансирования основного потребителя - бюджетных организации; непроплаченностью государственного заказа за прошедшие годы; высоким уровнем налогов.

В 2003 году убыток от реализации продукции уменьшился, это произошло из-за снижения уровня себестоимости реализованной продукции. Также причиной этому может служить изменение конъюнктуры на рынках и, вследствие этого, переходом на денежные формы оплаты, что неизбежно приводит в борьбе за рынок к росту отпускных цен и минимизации нормы прибыли.

За последний 2004 год предприятие ухудшило свои показатели: балансовый убыток увеличился на 155 тыс.р. по сравнению с 2003 годом. Рост произошел за счет увеличения внереализационных расходов. Увеличение убытка в 2004 году на 155 тыс.р. обусловлено не производственными факторами (для сравнения – убыток от продаж за 2003 год составил 712 тыс.р., а за 2004 год – 486 тыс.р., что на 226 тыс.р. меньше), а наличием внереализационных расходов предприятия, включая чрезвычайные.

В целом можно отметить, что все показатели прибыльности деятельности предприятия являются отрицательными, находятся на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие».

Глава 2 Анализ финансовой устойчивости предприятия и пути его

повышения

2.1 Методические основы анализа финансовой устойчивостипредприятия

В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная деятельность предприятия и его развитие осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов – за счет заемных средств.

Финансовая устойчивость это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. На практике применяют разные методики анализа финансовой устойчивости.

Финансово устойчивым считается такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам.

Главным в финансовой деятельности являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяет основное внимание.

Характеристика финансовой устойчивости включает в себя анализ: состава и размещение активов хозяйствующего субъекта; динамики и структуры источников финансовых ресурсов; наличия собственных оборотных средств; кредиторской задолженности; наличия и структуры оборотных средств; дебиторской задолженности; платежеспособности.

Кроме абсолютных показателей финансовую устойчивость характеризуют относительные коэффициенты. С помощью этих показателей оцениваются состав источников финансирования и динамика соотношений между ними. Анализ основывается на том, что источники средств различаются уровнем цены капитала, степенью доступности, уровнем надежности, степенью риска и т.д.

Партнеров по договорным отношениям, так же, как и банки интересует платежеспособность предприятия, сущность которой будет рассмотрена ниже. Но договорные отношения шире, чем отношения с банками. Партнерам важна не только способность предприятия возвращать заемные средства, но и его финансовая устойчивость, т.е. финансовая независимость предприятия, способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности.

При возникновении договорных отношений между предприятиями у них появляется обоюдный интерес к финансовой устойчивости друг друга как критерию надежности партера.

Анализ финансовой устойчивости является важной задачей анализа финансового состояния предприятия. Проводится не только внутренними, но и внешними аналитиками (инвесторами, кредитными отделами банков) с целью определения надежности предприятия.

Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свои источники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Не исключаются случаи формирования долгосрочных активов и за счет краткосрочных кредитов банка. Текущие активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств.

В зависимости от источников формирования общую сумму текущих активов (оборотного капитала) принято делить на две части: переменную часть, которая создана за счет краткосрочных обязательств предприятия; постоянный минимум текущих активов (запасов и затрат), который образуется за счет перманентного (собственного и заемного капитала).

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Схематически взаимосвязь статей бухгалтерского баланса представлена на рис. 3.

Долгосрочные активы Собственный основ-

![]()

![]() (основной капитал) ной капитал и долго- Постоянный

(основной капитал) ной капитал и долго- Постоянный

Постоянная Собственный (перманентный)

часть оборотный капитал капитал

![]() Текущие активы

Текущие активы

Переменная Краткосрочный

часть заемный капитал

![]()

Рис. 3. Взаимосвязь статей бухгалтерского баланса

Как известно, собственный капитал в балансе отражается общей суммой. Чтобы определить, сколько его используется в обороте, необходимо от общей суммы по первому и второму разделам пассива баланса вычесть сумму долгосрочных (внеоборотных) активов.

Сумму собственного оборотного капитала можно рассчитать и таким образом: от общей суммы текущих активов вычесть сумму краткосрочных финансовых обязательств (III раздел пассива). Разность покажет, какая сумма текущих активов сформирована за счет собственного капитала или что останется в обороте предприятия, если погасить одновременно всю краткосрочную задолженность кредиторам. Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме.Важным показателем, который характеризует финансовое состояние предприятия и его устойчивость, является обеспеченность материальных оборотных средств собственными источниками финансирования. Она устанавливается сравнением суммы собственного оборотного капитала с общей суммой материальных оборотных фондов.

Излишек или недостаток источников средств для формирования запасов и затрат (материальных оборотных фондов) является одним из критериев оценки финансовой устойчивости предприятия.

Шеремет А.Д. и Ковалев В.В. выделяют четыре типа финансовой устойчивости.

1. Абсолютная устойчивость финансового состояния, если запасы и затраты меньше суммы собственного оборотного капитала и кредитов банка под товарно-материальные ценности, а коэффициент обеспеченности запасов и затрат источниками средств больше единицы.

2.Нормальная устойчивость, при которой гарантируется платежеспособность предприятия, если запасы и затраты равны сумме собственного оборотного капитала и кредитов банков, а коэффициент обеспеченности запасов и затрат источниками средств равен единице.

3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств в оборот предприятия (резервного фонда, фонда накопления и потребления), кредитов банков на временное пополнение оборотных средств, превышения нормальной кредиторской задолженности над дебиторской и другие.

При этом финансовая неустойчивость считается допустимой, если соблюдаются следующие условия:

- производственные запасы плюс готовая продукция равны или превышают сумму краткосрочных кредитов и заемных средств, участвующих в формировании запасов;

- незавершенное производство плюс расходы будущих периодов равны или меньше суммы собственного оборотного капитала.

Если эти условия не выполняются, то имеет место тенденция ухудшения финансового состояния.

4. Кризисное финансовое состояние (предприятие находится на грани банкротства), при котором запасы и затраты больше суммы собственного оборотного капитала и кредитов банка под товарно-материальные ценности, а коэффициент обеспеченности запасов и затрат источниками средств меньше единицы.

Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат (ЗЗ).

ЗЗ = стр. 210 + стр.220

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1) Наличие собственных оборотных средств (СОС = IV – I)

2) Наличие собственных и долгосрочных заемных источников формирования запасов и затрат или функционирующий капитал (КФ = [IV+V] - I)

3) Общая величина основных источников формирования запасов и затрат ВИ = (IV + V + стр. 610) – I

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками финансирования:

1) излишек (+) или недостаток (-) собственных оборотных средств.

+-ФС = СОС – 33

2) излишек (+) или недостаток (-) собственных и долгосрочных заем. Источников формирования запасов и затрат.

+-ФТ = КФ – 33

3) излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат.

+-ФО = ВИ – 33

С помощью этих показателей мы можем определить типа

финансовой ситуации:

С помощью этих показателей мы можем определить типа

финансовой ситуации:

![]() 1, Ф > 0

1, Ф > 0

0, Ф < 0

Возможно выделение 4-х типов финансовой ситуации:

1) абсолютная устойчивость финансового состояния, встечается крайне редко и отвечает следующим условиям:

ФС >= 0; ФТ >= 0; ФО >= 0

т.е. трехкомпонентный показатель типа ситуации

S = {1; 1; 1}

2) нормальная устойчивость финансового состояния, которая гарантирует платежеспособность

ФС < 0; ФТ >= 0; ФО >= 0, т.е. S = {0; 1; 1}

3) неустойчивое финансовое состояние сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

ФС < 0; ФТ < 0; ФО >= 0, т.е. S = {0; 0; 1}

4) Кризисное финансовое состояние при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже кредиторскую задолженность.

ФС < 0; ФТ < 0; ФО < 0, т.е. S = {0; 0; 0}

Перейдем к измерителям устойчивости предприятия. Здесь применяется также несколько коэффициентов. Среди них:

- коэффициент обеспеченности оборотных активов собственными источниками (исчисляемый как отношение разности между величиной собственного капитала и резервов и итогом внеоборотных активов к сумме всех оборотных активов);

- коэффициент автономии предприятия (исчисляемый как отношение капитала и резервов к общей величине пассивов);

- коэффициент финансовой устойчивости (исчисляемый как отношение устойчивых пассивов, равных сумме капитала, резервов и долгосрочных пассивов, к активам, уменьшенным на величину непокрытых убытков);

- коэффициент реальной стоимости имущества (исчисляемый как отношение производственного потенциала, равного сумме основных средств, производственных запасов и незавершенного производства, ко всей величине активов);

- коэффициент маневренности собственных средств (исчисляемый как отношение собственных оборотных средств, определяемых разностью между величиной капитала и резервов и итогом внеоборотных активов, к сумме капитала и резервов);

- коэффициент финансовой независимости (исчисляемый как отношение собственных оборотных средств к сумме запасов с добавлением незачтенного налога на добавленную стоимость по приобретенным материальным ценностям).

Названные шесть коэффициентов устойчивости не исчерпывают всех возможных комбинаций в измерении структурных соотношений бухгалтерского баланса.

В приложении 2 сведены основные коэффициенты, использующиеся при оценке финансовой устойчивости предприятия.

2.2 Методика расчета показателей финансовой устойчивости

предприятия

Результаты анализа финансовой устойчивости ОАО «Ронгинское торфобрикетное предприятие», отражающей неустойчивую финансовую ситуацию, сведем в итоговую табл. 18.

Таблица 18

Анализ финансовой устойчивости, тыс.р.

| На начало 2002 года | На конец 2002 года | На конец 2003 года | На конец 2004 года | |

| 1. Источники собственных средств | 7 356 | 6 140 | 6 560 | 3724 |

| 2. Основные средства и иные внеоборотные активы | 5 546 | 4 942 | 4 533 | 6807 |

| 3. Наличие собственных оборотных средств (стр.1 – стр.2) | 1 810 | 1 198 | 2 027 | -3083 |

| 4. Долгосрочные кредиты и заемные средства | 850 | 0 | 0 | 3201 |

| 5. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (стр.3 + стр.4) | 2 660 | 1 198 | 2 027 | 118 |

| 6. Краткосрочные кредиты и заемные средства | 2 836 | 3 076 | 4 347 | 6084 |

| 7. Общая величина основных источников формирования запасов и затрат (стр.5 + стр.6) | 5 496 | 4 274 | 6 374 | 6202 |

| 8. Величина запасов и затрат | 2 228 | 2 738 | 4 601 | 3329 |

| 9. Излишек (+) или недостаток (-) собственных оборотных средств (стр.3 – стр.8) | -418 | -1 540 | -2 574 | -6412 |

| 10. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов и затрат (стр.5 – стр.8) | 432 | -1 540 | -2 574 | -3211 |

|

11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.7 –стр.8) |

3 268 | 1 536 | 1 773 | 2873 |

| 12. Тип финансовой ситуации | Нормаль-ный | Неустой-чивый | Неустой-чивый | Неустой-чивый |

Выделяют четыре типа финансовой устойчивости: абсолютная устойчивость, нормальная устойчивость, неустойчивое состояние, кризисное состояние. По состоянию на конец 2002-2004 гг. на предприятии наблюдается неустойчивое финансовое состояние.

Равновесие платежного баланса в этом случае обеспечивается за счет просроченных платежей по оплате труда, поставщикам, бюджету. Устойчивость финансового состояния может быть восстановлена путем:

- ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

- обоснованного уменьшения запасов и затрат; пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Таким образом, финансовая ситуация ОАО «Ронгинское торфобрикетное предприятие» в 2002-2004 гг. оценивается как неустойчивая.

Традиционные методы оценки платежеспособности и финансовой устойчивости состоят в расчете коэффициентов, которые определяются на основе структуры баланса каждого конкретного предприятия. Рассчитанные коэффициенты затем сопоставляются с их нормативными значениями, что и составляет заключительный акт оценки. Кроме того, делаются попытки оценивать уровень коэффициентов в баллах, и затем эти баллы суммировать, находя таким образом рейтинг данного предприятия при сравнении его с другими предприятиями.

Одним из важнейших показателей, характеризующих финансовую устойчивость предприятия является коэффициент автономии (коэффициент финансовой независимости), который характеризует удельный вес собственного капитала в итоге всех средств авансированных фирмам. С точки зрения финансовой устойчивости предприятия этот коэффициент в разных отраслях колеблется от 0,4 до 0,6, а минимальное допустимое его значение 0,1.

Следующий критерий, используемый для оценки финансовой устойчивости предприятия это коэффициент зависимости. Он является обратным коэффициенту автономии. Соответственно его величина в течение исследуемого периода снижается, наблюдается тенденция снижения зависимости предприятия от заемного капитала, но эта зависимость остается достаточно высокой.

В работе анализ финансовой устойчивости будет производиться на основании расчета ряда коэффициентов (табл. 19).

Таблица 19

Динамика коэффициентов финансовой устойчивости

| Наименование показателя | Пояснения | Норм. ограни-чение | На начало 2002 года | На конец 2002 года | На конец 2003 года | На конец 2004 года |

| Коэффициент авто-номии (концентрации собственного капитала) | Показывает удельный вес собственных средств в общей сумме источников финансирования | >=0,5 | 0,67 | 0,67 | 0,60 | 0,29 |

| Коэффициент финансовой зависимости | Показывает, какая часть актива финансируется за счет устойчивых источников | >=0,8 | 0,74 | 0,67 | 0,60 | 0,53 |

| Коэффициент маневренности собственного капитала | Показывает долю собственных оборотных средств в собственном капитале | >=0,1 | 0,50 | 0,50 | 0,66 | -0,50 |

| Коэффициент соотношения заемных и собственных средств | Показывает, сколько заемных средств организация привлекла на 1 руб. вложенных в активы собственных средств | <=1 | 0,25 | 0,20 | 0,31 | 2,49 |

На основании данных табл. 19 можно сказать, что концентрация собственного капитала за период 2002-2003 гг. высокая и составляет 67% в 2002 году и 60% в 2003 году, что говорит о финансовой независимости предприятия. То есть для кредиторов и потенциальных инвесторов предприятие по этому показателю является привлекательным. Но на конец 2004 года данный показатель снизился более чем в 2 раза по сравнению с 2003 годом.

Коэффициент финансовой зависимости, который должен быть больше или равен 0,8, не соответствует нормативному значению и снизился за период 2002-2004 гг. Здесь представляет интерес структура заемного капитала, которая также менялась в течение исследуемого периода с 2002 по 2003 гг.

В структуре заемного капитала в течение всего периода 2002-2003 гг. отсутствуют долгосрочные заемные средства. Доля кредиторской задолженности, которая временно используется в обороте предприятия до момента наступления сроков ее погашения возросла в 2003 году по сравнению с предыдущим. Кредиторская задолженность как источник временного образования оборотного капитала формируется за счет задолженности по оплате труда, перед бюджетом и органами социального страхования, поставщиками и другими кредиторами.

Коэффициент маневренности собственного капитала в 2002-2003 гг. в пределах нормы и увеличивается к концу периода анализа. В 2004 году значение данного показателя отрицательное, что свидетельствует об отсутствии собственных оборотных средств у предприятия.

Значение коэффициента соотношения собственных и заемных средств, который показывает сколько заемных средств организация привлекла на 1 тыс. рублей вложенных в активы собственных средств, (норматив <= 1) за период 2002-2003 гг. можно признать удовлетворительным, однако в 2004 году значение данного коэффициента характеризует негативное соотношение заемных и собственных средств предприятия.

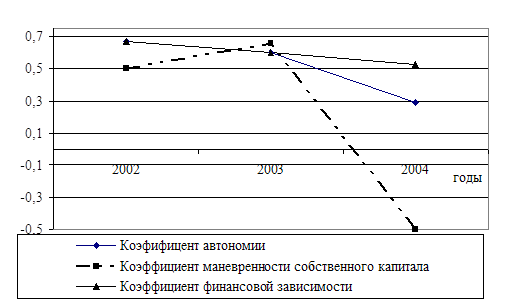

Основные показатели финансовой устойчивости ОАО «Ронгинское торфобрикетное предприятие» приведены на рис. 4.

Рис. 4. Динамика коэффициентов финансовой устойчивости

Также отрицательным фактором является низкое значение коэффициента финансовой устойчивости, характеризующего какая часть активов финансируется за счет устойчивых источников.

Таким образом, на конец 2004 года увеличилась степень зависимости предприятия от заемного капитала, структура этого капитала представляет серьезную опасность для ближайшего будущего организации.

Таким образом, анализ финансовой устойчивости показывает, что ОАО «Ронгинское торфобрикетное предприятие» не достигает на конец исследуемого периода оптимального значения коэффициента автономии, а также доля чистых мобильных средств в составе всех мобильных средств предприятия оставалась недостаточной. Это говорит о том, зависимость предприятия от заемных источников остается высокой на протяжении всего исследуемого периода.

2.3 План повышения финансовой устойчивости предприятия

По результатам проведенной оценки финансового состояния можно сделать вывод, что перед предприятием ОАО «Ронгинское торфобрикетное предприятие» стоит проблема улучшения своей производственной и коммерческой деятельности. Его финансовая политика решает кратковременные задачи, дающие положительные результаты только сегодня с возможным отрицательным эффектом в будущем, что во многом обуславливается отсутствием финансовой стратегии.

Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования требуют более тщательного и системного (комплексного) подхода к анализу финансового состояния предприятия и необходимости разработки финансовой стратегии.

Предложения к формированию финансовой стратегии предприятия представлены в табл. 20, в которой предложены мероприятия по восстанов-лению финансовой устойчивости и поддержке эффективной хозяйственной деятельности ОАО «Ронгинское торфобрикетное предприятие».

Таблица 20

Предложения к формированию финансовой стратегии предприятия, тыс.р.

| Объекты финан-совой стратегии |

Составляющие Финансовой стратегии |

Предложения к формированию финансовой стратегии |

Влия-ние на разде-лы ба- ланса |

||

|

1 вари-ант |

2 вари-ант |

||||

Доходыи поступ-ления |

Оптимизация основных и оборотных средств Политика в об-ласти ценных бумаг |

Увеличение основных средств посредством: - приобретения «Ноу-хау» для повышения конкурентоспособности на рынке; - продажа продукции и услуг в новых регионах -выпуск акций для своих работников |

- 300 200 |

1000 500 - |

+А1 +А1 +А2 -А2 +П1 |

| Расходы и отчис-ления | Оптимизация распределения прибыли |

Распределение прибыли на: - потребление - развитие производства - выплату дивидендов |

500 500 - |

- - - |

+П1-П1 +П1-П1 |

| Политика в области ценных бумаг |

- выполнение работ, необлагаемых косвенными налогами - покупка акций коммер-ческого банка |

- 2000 |

500 2000 |

+А3 +П2 -А3 +П1 |

|

| Взаимо-отноше-ния с бюд-жетом |

Оптимизация распределения прибыли Оптимизация налоговых платежей |

-Уменьшение размера налоговых выплат из прибыли, подлежащей налогообложению за счет создания резервного фонда - снижение налога на имущество за счет уменьшения имущества к концу года - выполнение работ, необлагаемых косвенными налогами |

2000 300 - |

- 400 400 |

+А3 +П2 -А1 +А3 +А3 -А3 |

| Кредит-ные взаимо-отноше-ния |

Оптимизация основных и оборотных средств Оптимизация распределения прибыли |

-Включение в цену продукции стоимости «Ноу-Хау» - получение кратко-срочного кредита - создание резервного фонда |

- 1500 2000 |

1000 2000 - |

+А3 +П1 +А3 +КК +А3 +П2 |

Основой предложенных вариантов финансовой стратегии является политика увеличения собственных оборотных средств предприятия в целях поддержания его платежеспособности. При 1-м варианте финансовой стратегии это предполагается осуществить за счет роста долгосрочных кредитов и заемных средств на 2000 тыс.р. по сравнению с отчетным периодом 2004 года. При 2-м варианте акцент делается на наращивание краткосрочных заемных средств – предлагается получение краткосрочного кредита на сумму 2001 тыс.р. Одновременно с ростом долгосрочных и краткосрочных заемных средств, предполагается увеличение величины запасов и затрат предприятия (при 1-м варианте на 300 тыс.р., при 2-м – на 500 тыс.р.).

Результаты анализа финансовой устойчивости предприятия до и после реализации финансовой стратегии сведем в итоговую таблицу (табл. 21).

При реализации предложенных мероприятий наблюдаем рост устойчивости предприятия ОАО «Ронгинское торфобрикетное предприятие».

Для выхода из кризиса и дальнейшего развития необходима разработка программы по финансовому оздоровлению предприятия, которая включает в себя как план кардинальных перемен в деятельности предприятия (перепрофилирование), так и решение проблемы долговых обязательств.

Одним из путей выхода из кризисной ситуации можно порекомендовать ОАО «Ронгинское торфобрикетное предприятие» капиталовложения заемным путем.

Одной из причин ухудшения платежеспособности ОАО «Ронгинское торфобрикетное предприятие» может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

Таблица 21Итоги по предложениям к формированию внутренней генеральной финансовой стратегии, тыс.р.

| Показатели финансовой устойчивости |

На конец 2004 года |

Вариант 1 | Вариант 2 |

| 1. Источники собственных средств | 3724 | 6924 | 7724 |

| 2. Основные средства и иные внеоборотные активы | 6807 | 6507 | 7407 |

| 3. Наличие собственных оборотных средств (стр.1 – стр.2) | -3083 | 417 | 317 |

| 4. Долгосрочные кредиты и заемные средства | 3201 | 5201 | 3701 |

|

5. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (стр.3 + стр.4) |

118 | 5618 | 4018 |

| 6. Краткосрочные кредиты и заемные средства | 6084 | 7584 | 8084 |

| 7. Общая величина основных источников формирования запасов и затрат (стр.5 + стр.6) | 6202 | 13202 | 12102 |

| 8. Величина запасов и затрат | 3329 | 3629 | 3828 |

|

9. Излишек (+) или недостаток (-) собственных оборотных средств (стр.3 стр.8) |

-6412 | -3212 | -3511 |

|

10. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов и затрат (стр.5 стр.8) |

-3211 | 1989 | 190 |

|

11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.7 –стр.8) |

2873 | 9573 | 8274 |

| 12. Тип финансовой ситуации | Неустой-чивый |

Относи- тельная ус-тойчивость |

Относи-тельная ус-тойчивость |

Данные анализа показывают, что определенные меры должны быть приняты для повышения финансовой устойчивости ОАО «Ронгинское торфобрикетное предприятие». Для этого необходимо добиться увеличения удельного веса основных источников формирования запасов и затрат в составе общей величины источников средств. Этого можно достичь тремя путями:

1). Увеличение размера собственных источников средств - осуществляется за счет увеличения размера уставного фонда, а также за счет прибыли (второй вариант, учитывая убытки за анализируемый период, особых результатов дать не может).

2). Увеличение размера заемных источников средств - достигается путем привлечения долгосрочных и краткосрочных банковских кредитов. Учитывая современную экономическую ситуацию, предприятие в самом лучшем случае может надеяться на получение краткосрочных ссуд.

3). Пересмотр средневзвешенных величин запасов продукции на складах на день, неделю, месяц. Возможно размер запасов необоснованно завышен, что, конечно, влияет на кредиторскую задолженность, величину которой следовало бы снизить.

Большое внимание при анализе текущих активов ОАО «Ронгинское торфобрикетное предприятие» должно быть уделено дебиторской задолженности. При наличии конкуренции и сложности сбыта продукции предприятия продают её, используя формы последующей оплаты, поэтому дебиторская задолженность является важной частью оборотного капитала и оказывает существенное влияние на финансовое состояние предприятия.

Таким образом, платежеспособность и устойчивость финансового состояния ОАО «Ронгинское торфобрикетное предприятие» может быть далее повышена путем:

1) ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

2) пополнения собственного оборотного капитала за счет внутренних и внешних источников, т.е. увеличения доли собственных средств в источниках покрытия оборотных активов;

3) определения минимально необходимой потребности в денежных активах для осуществления текущей хозяйственной деятельности;

4) корректировки потока платежей с целью уменьшения потребности в денежных активах, обеспечения ускорения оборота денежных активов;

5) использования возможности получения долгосрочных кредитов и займов в предпринимательской деятельности;

6) оптимизации безналичных расчетов (использования векселя как расчетного средства).

Выводы и предложения

Платежеспособность и ликвидность предприятия являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво, платежеспособно, оно имеет преимущество перед другими предприятиями того же профиля в привлечении инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, т.к. выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату — рабочим и служащим, дивиденды акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на краю банкротства.

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и наращивать свой экономический потенциал в интересах акционеров.

В работе проведен анализ хозяйственной деятельности ОАО «Ронгинское торфобрикетное предприятие», специализирующегося на производстве торфяных брикетов. На основе проведенного анализа сделаем следующие выводы. Отмечено улучшение использования основных фондов на предприятии. Коэффициент износа в течение всего анализируемого периода не изменялся и составил 65-70%, что свидетельствует об изношенности основных средств предприятия. Численность работников предприятия уменьшается на протяжении периода анализа, уровень текучести кадров на ОАО «Ронгинское ТБП» невысок. Фонд оплаты труда, производительность труда и средняя заработная плата ежегодно увеличиваются.

В работе на основе различных методик отечественных авторов представлены способы и показатели оценки финансовой устойчивости и платежеспособности предприятия. Проведен финансовый анализ ОАО «Ронгинское ТБП», на основе которого можно сделать следующие выводы.

В активе баланса предприятия произошло увеличение удельного веса внеоборотных активов. Доля собственного капитала имеет тенденцию к снижению, что характеризует снижение финансовой независимости ОАО «Ронгинское ТБП». Предприятие является финансово-неустойчивым, это доказывает наличие просроченной кредиторской задолженности, платежей в бюджет и во внебюджетные фонды и задолженность перед работниками по оплате труда. Структура баланса ОАО «Ронгинское торфобрикетное предприятие» неудовлетворительная, о чем свидетельствуют очень низкие значения показателей ликвидности. Коэффициенты текущей и быстрой ликвидности не соответствуют рекомендованным минимальным значениям. Предприятие не обладает так же и абсолютной ликвидностью.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия. На конец 2002, 2003 и 2004 гг. в ОАО «Ронгинское торфобрикетное предприятие» трёхкомпонентный показатель финансовой ситуации S={1;0;0}. Таким образом, финансовую устойчивость в данный период можно считать неудовлетворительной.

Таким образом все показатели, характеризующие платежеспособность ОАО «Ронгинское торфобрикетное предприятие» к концу 2004 года находятся на уровне ниже нормы. Все это ухудшает возможности и снижает гибкость осуществления различных инвестиционных проектов, как собственных, так и вне рамок предприятия.

Одной из причин ухудшения платежеспособности ОАО «Ронгинское ТБП» может быть неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования. Так как предприятие расширяет свою деятельность, то причины его неплатежеспособности заключаются в нерациональном использовании прибыли, отвлечении средств в дебиторскую задолженность, замораживании средств в сверхплановых производственных запасах, ошибках при определении ценовой политики.

Руководству предприятия ОАО «Ронгинское торфобрикетное предприятие» следует принять меры по следующим направлениям: снижение в составе источников средств удельного веса кредиторской задолженности; сокращение среднего срока оборота дебиторской задолженности; привлечение заемных средств. Этого можно добиться путем использования банковских кредитов, а также внедрения эффективной политики управления дебиторской задолженностью.

Устойчивость финансового состояния ОАО «Ронгинское торфобрикетное предприятие» может быть восстановлена путем:

- ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

- обоснованного уменьшения запасов и затрат (до норматива);

- пополнения собственного оборотного капитала за счет внутренних и внешних источников.

Прежде всего, необходимо уделить должное внимание маркетинговой деятельности, то есть провести необходимые маркетинговые исследования для поиска новых рынков сбыта и покупателей. Необходимо также разработать мероприятия по управлению дебиторской задолженностью, так как наблюдается ее рост. Для этого можно порекомендовать разработку системы скидок для различных покупателей.

1. Абрютина М.С., Грачев А.В. Экспресс-анализ финансово- экономической устойчивости предприятия // Менеджмент в России и за рубежом. – 2001. - №4. – с. 135-138.

2. Балабанов И.Т. Финансовый анализ. –М.: Финансы и статистика, 2003. – 379 с.

3. Бернстайн Л.А. Анализ финансовой отчетности: Пер. с англ. – М.: Финансы и статистика, 2002. 178 с.

4. Киперман Г.Я. Диагностика деятельности акционерного общества // Аудит и финансовый анализ. 2004. - №1. – с. 5-13.

5. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. М.: Финансы и статистика, 1998.– 467 с.

6. Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы: Учебное пособие / пер. с франц. под ред. проф. Я.В.Соколова. – М.: Финансы, ЮНИТИ, 2001.– 576 с.

7. Кондратюков Н.П. Бухгалтерский учет и финансово-экономический анализ. – М.: Издательство «Дело», 2001. – 233с.

8. Крейнина М.Н. Финансовое состояние предприятия: Методы оценки. – М.: ИКЦ «ДИС», 2002. – 224с.

9. Любушин Н.П., Лещева В.В., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: Учебник для вузов / Под ред. Н.Л. Любушина. – М.: ЮНИТИ-Дана, 2001. 471 с.

10. Панков Д.А. Современные методы анализа финансового положения. – Минск.: ООО «Профит», 1999. 413с.

11. Пястолов С.М. Анализ финансово-хозяйственной деятельности предприятия: Учебник.- 2-е изд., стереотип.- М.: Издательский центр «Академия»; Мастерство, 2003. - 336 с.

12. Родионова В.М., Федотова М.А. Финансовая устойчивость предприятия в условиях инфляции. – М.: Перспектива, 2002. – 98с.

13. Рындин А.Г., Шамаев Г.А. Организация финансового менеджмента на предприятии. – М.: Русская Деловая литература, 2003. – 351с.

14. Русак Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования: Справочное пособие. –Минск: Высшая школа, 2001. – 306 с.

15. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 2-е изд., перераб. и доп. – Мн.: ИП «Экоперспектива», 2003. – 498с.

16. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ: Учеб. пособие. – М.: ЮНИТИ-ДАНА, 2003. – 479 с.

17. Стоянов Е.А., Стоянова Е.С. Экспертная диагностика и аудит финансово-хозяйственного положения предприятия. - М.: Перспектива, 2002. – 509 с.

18. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С.Стояновой. – М.: Изд-во «Перспектива», 1998. – 574 с.

19. Финансы предприятий: Учебник / Под ред. проф. Н.В.Колчиной. – М.: Финансы, ЮНИТИ, 1998. 413 с.

20. Финансы предприятий. Учебное пособие /Е.И.Бородина, Ю.С.Голикова, Н.В.Колчина, З.М.Смирнова. Под редакцией Е.М.Бородиной/ – М: Финансы и статистика, 2001. 423 с.

21. Финансы: Учеб. пособие / Под ред. проф. А.М.Ковалевой. – М.: Финансы и статистика, 2001. – 384 с.

22. Хеддервик К. Финансово-экономический анализ деятельности предприятий. –М.: Финансы и статистика, 1998. – 189с.

23. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа - М.: ИНФРА- М, 1997. - 176с.

24. Шишкин А.К., Вартанян С.С., Микрюков В.А. Бухгалтерский учет и финансовый анализ на коммерческих предприятиях. М.: ИНФРА-М- 1998. – 347 с.

25. Экономико-статистический анализ: Учеб. пособие для вузов / Под

ред. проф. С.Д.Ильенковой. – М.: ЮНИТИ-ДАНА, 2003. – 215 с.

© 2009 База Рефератов