Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Анализ инвестиционной привлекательности предприятия

Курсовая работа: Анализ инвестиционной привлекательности предприятия

Министерство образования и науки Украины

Запорожская государственная инженерная академия

Заочный факультет

Кафедра экономики предприятия

Курсовая работа

по дисциплине: «Проектный анализ»

на тему: «Анализ инвестиционной привлекательности предприятия»

Выполнила:

ст. гр. ЭП-02-1з

Бутенко О.В.

Проверил:

Ткаченко М.А.

Запорожье, 2006г.

Содержание:

Реферат………………………………………………………………...4

Введение…………...…………………………………………….…….5

1. Общая характеристика инвестиционной привлекательности…6

1.1. Оценка финансового состояния предприятия……………..….14

1.1.1. Анализ рентабельности капитала………………………...….15

1.1.2. Анализ ликвидности предприятия……………………….…16

1.1.3. Анализ финансовой устойчивости предприятия…….…...…18

1.1.4. Анализ деловой активности предприятия………………..…24

2. Анализ инвестиционной привлекательности ОАО «ХХХ»……26

2.1. Общая характеристика ОАО «ХХХ»……………………….…26

2.2. Анализ финансового состояния ОАО «ХХХ»……………..….29

2.3. Анализ рентабельности капитала ОАО «ХХХ»………….…..31

2.4. Анализ ликвидности ОАО «ХХХ»……………………………32

2.5. Анализ финансовой устойчивости ОАО «ХХХ»……….…....34

2.6. Анализ деловой активности ОАО «ХХХ»………………….…43

3. Основные направления по улучшению инвестиционной привлекательности

ОАО «ХХХ»………………………………………..………………..48

Заключение…………………………………………..………………50

Список использованной литературы…………………...…………..55

Приложение 1.Форма №1 Баланс ОАО «ХХХ»

по состоянию на 1.01.2003г…………………………………….…...57

Приложение 2. Форма 2Финансовый результат ОАО «ХХХ»

по состоянию на 01.01.2003г……………….……………….………59

Приложение 3. Форма №1 Баланс ОАО «ХХХ» по состоянию на 1.01.2004г……………………………………………………….……61

Приложение 4. Форма №2 Финансовый результат ОАО «ХХХ»

по состоянию на 1.01.2004г………..…………………………...….. 63

РЕФЕРАТ

Курсовая работа: 62 с., 4 рис., 7 табл., 4 приложения, 13 источников.

Цель исследования – провести оценку инвестиционной привлекательности ОАО «ХХХ» за 2001 - 2003 года, и дать рекомендации относительно улучшения инвестиционной привлекательности предприятия.

Объект исследования – ОАО «ХХХ».

Метод исследования расчетно-аналитический, описательный, сравнительный.

В курсовой работе приведены данные баланса исследуемого предприятия за 2001 - 2003 год. Согласно этим данным был произведен анализ финансового состояния, анализ рентабельности, анализ ликвидности и платежеспособности, анализ финансовой устойчивости, а также дана общая характеристика ОАО «ХХХ», его производственная мощность, структура затрат на производство. В четвертой части даны рекомендации по улучшению инвестиционной привлекательности предприятия.

ПРОИЗВОДСТВЕННАЯ МОЩНОСТЬ, СТРУКТУРА УПРАВЛЕНИЯ, УСТАВНОЙ ФОНД, ЗАТРАТЫ НА ПРОИЗВОДСТВО, ПРИБЫЛЬ, ФИНАНСОВОЕ СОСТЯНИЕ, РЕНТАБЕЛЬНОСТЬ, ЛИКВИДНОСТЬ, ФИНАНСОВАЯ УСТОЙЧИВОСТЬ, ДЕЛОВАЯ АКТИВНОСТЬ.

Введение

Оценка инвестиционной привлекательности предприятия играет для хозяйствующего субъекта большую роль т.к. потенциальные инвесторы уделяют инвестиционной привлекательности предприятия большое значение, изучая и сравнивая показатели предприятия не за год, а минимум за 3-5 лет. Это дает более полную картину работы предприятия. Также для правильной оценки инвестиционной привлекательности инвесторы оценивают предприятие как часть отрасли, а не как отдельный хозяйствующий субъект в окружающей среде, сравнивая исследуемое предприятие с другими предприятиями в этой же отрасли.

Целью исследования данной курсовой работы является определение насколько привлекательным для внешних субъектов (потенциальных инвесторов) является исследуемое предприятие ОАО «ХХХ». Для оценки инвестиционной привлекательности ОАО «ХХХ», для более полной картины, сравниваются показатели предприятия за период с 2001-2003гг.

При этом используются несколько методов исследования инвестиционной привлекательности предприятия: анализ показателей за указанные периоды, описание и сравнение этих показателей.

Инвестиционная привлекательность предприятия важна и для инвесторов, т.к. анализ предприятия и его инвестиционной привлекательности позволяет свести риск неправильного вложения инвестиций к минимуму.

1. Общая характеристика инвестиционной привлекательности предприятия

Инвестиционная привлекательность предприятия – это целесообразность вложения в него временно свободных денежных средств.

В мировой и отечественной практике для определения инвестиционной привлекательности предприятия используется методика определения состояния предприятия по данным бухгалтерской финансовой отчетности, которая включает в себя расчет группы показателей, выбор которых зависит от целей, которые ставит перед собой инвестор.

В Украине в основе методики определения инвестиционной привлекательности предприятия используется Положение «Про порядок осуществления анализа финансового состояния предприятий, которые подлежат приватизации», утвержденное Приказом Министерства финансов Украины и Фондом государственного имущества Украины от 26.01.2001г. №49/121 и зарегистрированное в Министерстве Юстиции Украины 08.02.2001г. №121/5312.

Основным источником информации для определения инвестиционной привлекательности предприятия является бухгалтерская (финансовая) отчетность предприятия за два последних календарных года и последний отчетный период.

Инвестиционная привлекательность предприятия включает в себя:

Общую характеристику технической базы предприятия – характер технологии; наличие современного оборудования; складского хозяйства; собственного транспорта; географическое положение; приближенность к транспортным коммуникациям.

Характеристику технической базы предприятия – состояние технологии, стоимость основных фондов, коэффициент физического и морального износа основных фондов.

Номенклатуру продукции, которая выпускается.

Производственную мощность – максимально возможный выпуск продукции за единицу времени в натуральном выражении в установленных планом номенклатуре и ассортименте, при полном использовании производственного оборудования и площадей, с учетом применения передовой технологии, улучшения организации производства и труда, обеспечения высокого качества продукции. Производственная мощность характеризует работу основных фондов в таких условиях, при которых можно полностью использовать потенциальные возможности, заложенные в средствах труда. Производственные мощности измеряются, как правило, в тех же единицах, в которых планируется производство данной продукции в натуральном выражении (тоннах, штуках, метрах). Например, производственная мощность металлургических предприятий определяется в тоннах выплавки металла и производства проката. Если предприятие выпускает несколько видов различной продукции, то производственные мощности устанавливаются по каждому виду отдельно. Производственная мощность предприятия не является постоянной величиной.

Место предприятия в отрасли, на рынке, уровень его монопольности.

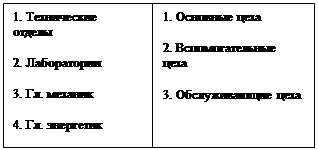

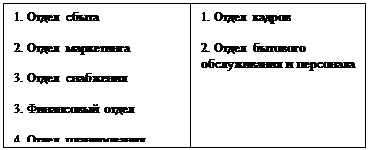

Характеристику системы управления. Организационная структура управления предприятием адекватна структуре самого предприятия. Крупные предприятия, специализирующиеся на производстве сложных, трудоемких видов продукции, состоят, как правило, из десятков цехов, лабораторий, отделов. Для координации их деятельности создается иерархическая структура управления (рис. 1).

![]()

|

||||||

|

||||||

|

|

|||||

Рис. 1. Структура органов управления предприятием

Известны следующие структуры управления предприятиями:

· Линейная – наиболее упрощенная система, предусматривающая единоначалие;

· Линейно-штабная – используется на средних по масштабам предприятиях, а также на крупных – в управлении цехами и отделами.

· Функциональная руководитель предприятия передает часть своих полномочий функциональным заместителям или руководителям функциональных отделов.

· Матричная – состоит в том, что на предприятии назначается лицо, ответственное, допустим, за освоение производства нового изделия, которому передаются полномочия директора по организации освоения изделия.

· Смешанная – это простое сочетание перечисленных четырех форм (в нижнем звене – на уровне бригады – действует линейная, в среднем – на уровне цеха или отдела – линейно-штабная, в высшем – на уровне предприятия – функциональная и частично матричная формы управления), однако чаще встречаются синтез различных форм, действующих слитно на всех уровнях хозяйственной иерархии.

Уставной фонд, собственники предприятия. Уставной фонд представляет собой суммы вкладов учредителей хозяйствующего субъекта для обеспечения его жизнедеятельности. Величина уставного фонда соответствует сумме, зафиксированной в учредительных документах, и является неизменной. Увеличение или уменьшение уставного фонда может производиться в установленном порядке (например, по решению общего собрания) только после перерегистрации хозяйствующего субъекта. В качестве вкладов в уставный фонд могут быть внесены: здания, сооружения, оборудование, другие материальные ценности, ценные бумаги, права пользования землей, водой и другими природными ресурсами, зданиями, сооружениями, оборудованием, иные имущественные права (в том числе на интеллектуальную собственность: "ноу-хау", право на использование изобретений и т.д.), денежные средства в гривнах и валюте.

Стоимость вкладов оценивается в гривнах совместным решением участников хозяйствующих субъектов и составляет их доли в уставном фонде.

Структуру затрат на производство. Затраты производства это совокупность затрат материальных средств и необходимого труда, которые показывают сколько стоит производство продукции на данном предприятии. Величина этих расходов определяет денежное выражение затрат, связанных с использованием сырья, топлива, энергии и т. д. К затратам на производство относятся:

- сырье и основные материалы

- вспомогательные материалы

- топливо

- энергия

- зарплата

- отчисления на социальное и медицинское страхование

- некоторые наличные платежи

- некоторые налоговые платежи

- амортизация.

От их размера зависит минимальная цена продукции, в то время как максимальная цена определяется спросом. Структура различается по отраслям промышленности и производства.

Все затраты на производство продукции делятся на:

· общие затраты – затраты на производство всего объема продукции за определенный период, их сумма зависит от длительности периода производства продукции и ее количества;

· затраты на единицу продукции – вычисляются как средние за определенный период, если продукция производится постоянно или сериями.

Затраты, связанные с производством продукции могут быть классифицированы по:

Ø местам возникновения затрат (МВЗ) – имеет решающее значение для нормирования затрат и контроля за их возникновением;

Ø видам продукции, работ и услуг;

Ø однородности затрат (простые – затраты на сырье, материалы и заработную плату рабочим; комплексные – охватывают несколько элементов затрат);

Ø видам затрат – затраты по экономическим элемента и по статьям калькулирования;

Ø способам отнесения затрат на продукцию затраты - делятся на прямые – связаны с изготовлением определенной разновидности продукции; непрямые – их величину нельзя непосредственно вычислить на единицу продукции, т.к. они связаны с определением различных затрат (заработная плата обслуживающего и управленческого персонала, содержание и эксплуатация сооружений, зданий);

Ø зависимости затрат от объемов производства - делятся на постоянные – являются функцией времени, а не объема продукции; и сменные – затраты, общая сумма которых за определенное время зависит от объема изготовленной продукции; они делятся на пропорциональные и непропорциональные;

Ø календарным периодам – делятся на текущие затраты (которые регулярно совершаются каждый месяц), долгосрочные затраты (затраты на выпуск продукции, длительность которой превышает месяц), одноразовые затраты (направлены на обеспечение функционирования процесса на протяжении длительного времени, совершаются не каждый месяц);

Ø целесообразности использования – делятся на продуктивные (предусмотрены технологией и организацией производства) и непродуктивные (не обязательные, возникают в результате определенных недостатков организации производства, нарушения технологий);

Ø отношению к себестоимости продукции – делятся на затраты на продукцию (все затраты, связанные с функцией производства продукции; создают производственную себестоимость продукции (работ, услуг)) и затраты периода (не включаются в производственную себестоимость, рассматриваются как затраты того периода, в котором они были совершены; это затраты на управление, сбыт продукции и др. операционные затраты).

Объем прибыли и направлений ее использования. Прибыль представляет собой конечный финансовый результат хозяйствования предприятия

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (работ, услуг) без налога на добавленную стоимость и акцизами и затратами на производство и реализацию, включаемыми в себестоимость продукции (работ, услуг).

Определение прибыли связано с получением валового дохода предприятия от реализации своей продукции (работ, услуг) по ценам, складывающимся на основе спроса и предложения. В этом случае валовой доход предприятия - выручка от реализации продукции (работ, услуг) за вычетом материальных затрат и представляет собой денежную форму чистой продукции предприятия, включая в себя оплату труда и прибыль.

В условиях рыночных отношений предприятие должно стремиться если не к получению максимальной прибыли, то, по крайней мере, такому объёму прибыли, который бы позволил предприятию не только прочно удерживать свои позиции на рынке сбыта своих товаров и услуг, но и обеспечивать динамическое развитие его производства в условиях конкуренции. Для этого необходимо знание источников формирования прибыли и методов по лучшему их использованию.

В условиях рыночных отношений, как свидетельствует мировая практика, имеется три основных источника получения прибыли:

первый - получение прибыли за счет монопольного положения предприятия по выпуску той или иной продукции или уникальности продукта;

второй источник связан непосредственно с производственной и предпринимательской деятельностью;

третий источник связан с инновационной деятельностью предприятия.

Чистая прибыль определяется как разница между разными видами доходов и затрат предприятия за отчетный период. Распределение чистой прибыли дает возможность предприятию расширить деятельность за счет собственных источников финансирования. Согласно П (С) БУ 5 «Отчет о собственном капитале» возможны следующие пути использования чистой прибыли:

- распределение прибыли между участниками (дивиденды, др. выплаты);

- пополнение уставного фонда;

- пополнение резервного капитала.

По результатам проведенного анализа разрабатываются рекомендации по изменению пропорций в распределении прибыли и наиболее рациональному ее использованию.

Оценку финансового состояния предприятия.

Финансовое состояние - это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов. Анализ финансового состояния показывает, по каким конкретным направлением надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия.

1.1. Оценка финансового состояния предприятия

Различают такие направления оценки финансового состояния предприятия:

1. изменения показателей за рассматриваемый период (горизонтальный);

2. структуры показателей и их изменений (вертикальный анализ).

Оценка финансового состояния предприятия состоит из таких основных этапов:

- анализ рентабельности капитала;

- анализ ликвидности;

- анализ платежеспособности (финансовой устойчивости);

- анализ деловой активности.

1.1.1. Анализ рентабельности капитала предприятия

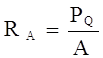

Рентабельность – это относительный показатель прибыли, который отражает отношение полученного эффекта (дохода, прибыли) с наличными или использованными ресурсами. Рентабельность капитала рассчитывается как отношение прибыли к среднегодовой стоимости активов предприятия:

,

,

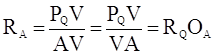

где PQ - прибыль от реализации продукции; А - активы (валюта баланса).

Если числитель и знаменатель умножить на чистую выручку от реализации продукции V, то рентабельность активов можно считать произведением двух показателей-сомножителей, а именно: рентабельности реализованной продукции RQ и ресурсоотдачи, или оборотности активов ОА, или коэффициента трансформации КТ. Экономическое содержание коэффициента КТ состоит в том, что он показывает, сколько выручки предприятие получит от реализации от каждой денежной единицы, вложенной в активы предприятия, то есть

Рентабельность активов показывает величину чистой прибыли, которая выпадает на 1 грн. активов, нормативное значение – больше нуля.

Регулирование рентабельности капитала сводится к влиянию на рентабельность продукции и оборотность активов. Если рентабельность продукции увеличить невозможно, то, увеличивая оборотность привлеченных ресурсов, увеличивают рентабельность капитала.

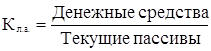

1.1.2. Анализ ликвидности предприятия

Ликвидностью предприятия называется его способность быстро продать активы и получить деньги для оплаты своих обязательств. Ликвидность предприятия характеризуется соотношением величины его высоколиквидных активов (денежные средства и их эквиваленты, рыночные ценные бумаги, дебиторская задолженность) и краткосрочной задолженности. Анализируя ликвидность, целесообразно оценить не только текущие суммы ликвидных активов, а и будущие изменения ликвидности.

О неудовлетворительном состоянии ликвидности предприятия будет говорить тот факт, что потребность предприятия в средствах превышает их реальные поступления. Чтобы определить, достаточно ли у предприятия денег для погашения его обязательств, необходимо, прежде всего, проанализировать процесс поступления от хозяйственной деятельности и формирования остатка средств после погашения обязательств перед бюджетом и внебюджетными фондами, а также выплаты дивидендов. Анализ ликвидности требует также тщательного анализа структуры кредиторской задолженности предприятия. Необходимо определить, является ли она "стойкой" (например, долг поставщику, с которым существуют долгосрочные связи), является ли просроченной, т.е. такой, срок погашения которой минул.

Анализ ликвидности осуществляется на основе сравнения объема текущих обязательств с наличием ликвидного средства. Результаты рассчитываются как коэффициенты ликвидности по информации из соответствующей финансовой отчетности.

Основными из них есть коэффициенты текущей, быстрой и абсолютной ликвидности. Знаменатель во всех приведенных показателях один и тот же, т.е. срочные неотложные обязательства.

1. Коэффициент ликвидности текущей (коэффициент покрытия) показывает, сколько гривен оборотных активов предприятия выпадает на одну гривну текущих обязательств. Этот показатель имеет особенное значение для оценки предприятия покупателями, инвесторами; зависит от сферы производства, вида деятельности, длительности производственного цикла, структуры запасов. Рекомендованное значение коэффициента покрытия в разных источниках разное – больше 1,0; 2,0; 2,5. Нормативное значение – 1,0.

![]()

2. Коэффициент мгновенной ликвидности.

Кл..м. =

Коэффициент быстрой ликвидности аналогичный коэффициенту покрытия, но исчисляется по более узкому кругу текущих активов (из расчета выключают наименее ликвидную их часть - производственные запасы); характеризует, какая часть обязательств может быть погашена не только за счет денежных средств, но и за счет ожидаемых поступлений за отгруженную продукцию (выполненные работы, предоставленные услуги). Нормативное значение этого показателя 0,6 – 0,8.

3. Коэффициент абсолютной ликвидности показывает, какая часть текущих обязательств может быть погашена активами, которые имеют абсолютную ликвидность. Нормативные значения этого показателя по разным методикам должны быть больше или равны 0,2-0,35; нормативное значение > 0, увеличение.

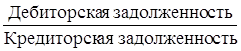

4. Соотношение краткосрочной дебиторской и кредиторской задолженности.

Коэффициент соотношения краткосрочной дебиторской и кредиторской задолженности характеризует возможность предприятия рассчитаться с кредиторами за счет дебиторов на протяжении 1 года.

Рекомендуемое значение 1.

1.1.3. Анализ финансовой устойчивости предприятия.

Одной из важнейших характеристик финансового состояния предприятия является финансовая устойчивость. Финансовая устойчивость характеризует степень финансовой независимости предприятия относительно владения своим имуществом и его использование. Эта степень независимости можно оценивать по разным критериям:

1. уровню покрытия материальных оборотных средств (запасов) стабильными источниками финансирования;

2. платежеспособности предприятия (его потенциальной возможностью покрыть срочные обязательства мобильными активами);

3. частице собственных или стабильных источников в совокупных источниках финансирования.

Приведенным критериям отвечает совокупность абсолютных и относительных показателей финансовой устойчивости, где учтены нормативные требования относительно характеристики финансового состояния предприятий в Украине.

Рассмотрим абсолютные показатели финансовой устойчивости.

Стоимость запасов (З) сравнивается с последовательно распространенным перечнем таких источников финансирования: собственные оборотные средства (СОС), собственные оборотные средства и долгосрочные кредиты и займы (СОС + КД); собственные оборотные средства, долго- и краткосрочные кредиты и займы (ВОК + КД + КК). В соответствии с этим сумма собственных оборотных средств определяется как разность между собственным капиталом (СК) и стоимостью необоротных активов (НА), на покрытие которой, прежде всего, направляется собственный капитал, то есть

СОС = СК-НА

Наличие собственного оборотного средства, то есть достаточное значение СОС - минимальное условие финансовой устойчивости.

Общепринятой формулой определения собственного оборотного средства (другие названия этого показателя - рабочий капитал; капитал, который функционирует) есть разность между оборотными активами предприятия и его краткосрочными обязательствами, или разность между суммой собственного капитала и долгосрочных обязательств и необратимыми активами. Итак, собственные оборотные средства являются частью оборотного средства, которое финансируется за счет собственных средств и долгосрочных обязательств. При этом последние приравниваются к собственному средству, хотя они не являются такими.

Для определения типа финансовой устойчивости размер собственного оборотного средства рассчитывают как разность между собственным капиталом и необоротными активами.

Соответственно обеспеченности запасов упомянутыми вариантами финансирования возможные четыре типа финансовой устойчивости.

1. Абсолютная устойчивость - для обеспечения запасов (3) достаточно собственного оборотного средства; платежеспособность предприятия гарантированная:

З < СОС.

2. Нормальная устойчивость - для обеспечения запасов кроме собственного оборотного средства привлекаются долгосрочные кредиты и займы; платежеспособность гарантирована:

З < СОС + КД.

3. Нестойкое финансовое состояние - для обеспечения запасов кроме собственного оборотного средства и долгосрочных кредитов и займов привлекаются краткосрочные кредиты и займы; платежеспособность затронутая, но есть возможность ее восстановить:

З < СОС + КД + КК

4. Кризисное финансовое состояние - для обеспечения запасов не хватает "нормальных" источников их формирования; предприятию угрожает банкротство:

З > СОС + КД + КК

В мировой и отечественной практике используют совокупность показателей для анализа финансовой устойчивости предприятия с точки зрения структуры источников финансирования.

1. Коэффициент автономии (независимости), или коэффициент концентрации собственного капитала,

Кавт = ![]()

Коэффициент Кавт характеризует частицу собственников предприятия в общей сумме авансированных средств. Чем больше значение этого показателя, тем больше финансовая устойчивость предприятия и независимость ее от кредиторов. В общей сумме финансовых ресурсов частица собственного капитала не должна быть меньше 50 %, то есть Кавт > 0,5. Минимальное значение коэффициента автономии (Кавт = 0,5) свидетельствует о том, что все обязательства предприятия могут быть покрытые его собственным средством.

2. Коэффициент финансовой зависимости.

Кф.з. = ![]()

Этот показатель обратный к коэффициенту автономии. Увеличение коэффициента Кф.з. во времени свидетельствует о повышении частицы заемных средств в финансировании предприятий, и наоборот. Если Кф.з. = 1, предприятие не имеет займов. Показатель финансовой зависимости используют в детерминированном факторном анализе, например в анализе факторов рентабельности собственного капитала.

3. Коэффициент соотношения привлеченных и собственных средств дополняет коэффициент автономии. Если нормальное минимальное значение Кавт = 0,5, то нормальное соотношение привлеченных и собственных средств Кз/с = 1. Этот коэффициент рассчитывается по формуле:

Кз/с = ![]()

Значение Кз/с показывает, сколько заемных средств приходится на 1 грн. собственного капитала. Увеличение значения этого показателя во времени свидетельствует о некотором снижении финансовой устойчивости, и наоборот.

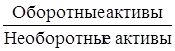

4. Коэффициент мобильности.

При условиях сохранения минимальной финансовой стабильности предприятия Кз/с может быть ограничен сверху значением соотношение стоимости оборотных и необоротных активов:

Ко/н = ![]()

5. Коэффициент маневренности собственного капитала

Км = ![]()

Значение Км показывает частицу собственного капитала, который используется для финансирования текущей деятельности предприятия. Увеличение значения этого коэффициента положительно характеризует изменения в финансовом состоянии предприятия, поскольку свидетельствует об увеличении возможности свободно маневрировать собственным средством.

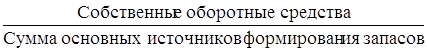

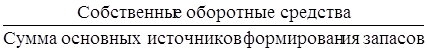

6. Коэффициент обеспечения собственными оборотными средствами запасов

Кзап = ![]()

Нормальное значение этого относительного показателя составляет 0,6-0,8.

7. Коэффициент производственных фондов. Определяется отношением балансовой стоимости производственных фондов (основного средства, производственных запасов и незавершенного производства) к итогу баланса:

Кп.ф. = ![]()

Нормальное значение Кп.ф. > 0,5. Если показатель меньше нормального значения, следует принять меры относительно пополнения имущества производственного назначения, привлекая для этого дополнительно собственные средства или долгосрочные кредиты.

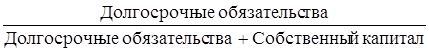

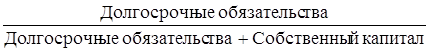

8. Для характеристики структуры источников средства следует использовать также специальные показатели, которые отображают разнообразные тенденции в изменении отдельных групп источников. Прежде всего, это коэффициент долгосрочного привлечения заемных средств:

Кд.о. =

Значение Кд.о. показывает частицу долгосрочных займов в совокупных стабильных источниках финансирования. Этот показатель дает возможность приблизительно определить частицу заемных средств при финансировании капитальных вложений. Увеличение значения этого коэффициента свидетельствует об усилении зависимости предприятия от внешних инвесторов, то есть об ухудшении его финансовой устойчивости.

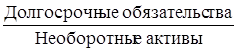

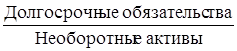

9. Коэффициент структуры долгосрочных вложений

Кс.д.в. =

Этот коэффициент показывает, какая часть необоротных активов профинансированная чужим средством, то есть не принадлежит предприятию. Показатель рассчитывают, предположив, что долгосрочные займы используют для финансирования основных средств, капитальных вложений и других необоротных активов.

10. Коэффициент краткосрочной задолженности

Кк.з. = ![]()

11. Коэффициент автономии источников формирование запасов

Ка.з. =

12. Коэффициент кредиторской задолженности

Ккр.з. = ![]()

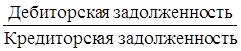

13. Соотношение между дебиторской и кредиторской задолженностью

Кд/к =

Анализ финансовой устойчивости по критерию степени покрытия запасов стабильными источниками финансирования, а также по критерию показателей платежеспособности и рыночной стойкости дает возможность получить полное представление про текущий и ожидаемый уровень финансовой устойчивости.

1.1.4. Анализ деловой активности предприятия

Анализ деловой активности предприятия позволяет проанализировать эффективность основной деятельности предприятия, что характеризуется скоростью оборачиваемости финансовых ресурсов предприятия.

Для анализа деловой активности используют следующие показатели:

1. Оборотность активов (обороты), ресурсоотдача, коэффициент трансформации. Этот показатель показывает, сколько получено чистой выручки от реализации продукции на единицу средств, инвестированных в активы.

Кт = ![]()

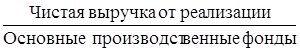

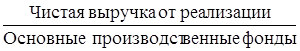

2. Фондоотдача. Характеризует сумму выручки, которая приходится на единицу основных производственных фондов.

Фо.ф. =

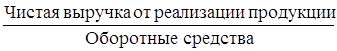

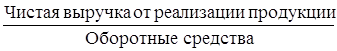

3. Коэффициент оборотности оборотных средств. С помощью этого показателя можно определить, сколько выручки приходится на единицу оборотных средств или количество оборотов оборотных средств за год.

Ко. =

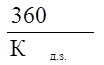

4. Период одного оборота оборотных средств (дней). Этот показатель дает возможность рассчитать время от расходования средств для производства продукции до получения денег за ее реализацию.

По. = ![]()

5. Коэффициент оборотности запасов. Характеризует количество оборотов средств, инвестированных в запасы.

Ко.з. = ![]()

6. Период одного оборота запасов. Характеризует период, на протяжении которого запасы трансформируются в деньги.

Пз. = ![]()

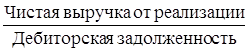

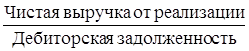

7. Коэффициент оборотности дебиторской задолженности. Показывает, во сколько раз выручка превышает дебиторскую задолженность.

Кд.з. =

8. Период погашения дебиторской задолженности (дней).

Пд.з. = ![]()

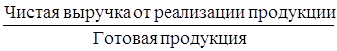

9. Коэффициент оборотности готовой продукции. Характеризует, во сколько раз выручка превышает средний запас готовой продукции.

Кг.п. =

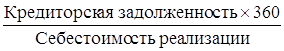

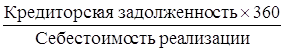

10. Период погашения кредиторской задолженности.

Пк.з. =

11. Период операционного цикла. Показывает время, в течении которого происходит трансформация покупных материальных ресурсов в деньги.

По.ц. = Пз. + Пд.з.

12. Период финансового цикла. Характеризует период оборота средств.

Пф.ц. = По.ц. - Пк.з.

13. Коэффициент оборотности собственного капитала. Показывает, какая сумма выручки от реализации продукции приходится на единицу собственного капитала.

Кс.к. = ![]()

2. Анализ инвестиционной привлекательности ОАО «ХХХ»

2.1. Общая характеристика ОАО «ХХХ»

ОАО "ХХХ" единственное предприятие Украины по производству специальных сталей и сплавов. Со времени создания завод специализируется на производстве металлопродукции из нержавеющих, инструментальных, быстрорежущих, шарикоподшипниковых, легированных конструкционных марок стали, а также жаропрочных сплавов на основе никеля. Предприятием освоено производство свыше 800 марок стали и свыше 1000 видов профилей продукции.

ОАО "ХХХ", тем не менее, имеет сложную технологическую схему производства продукции, которая содержит в себе разные виды выплавки исходного металла, разлива в сливки и электроды, прокатки, ковки, холодного волочения, обработки готовой металлопродукции, способов контроля и аттестации металла.

Номенклатура продукции ОАО «ХХХ»

Продукция ОАО «ХХХ» используется в наиболее ответственных областях промышленности - машиностроении, нефтехимической области, авиакосмической индустрии. Из металла, который вырабатывается на ОАО «ХХХ», выпускают инструмент и запчасти, трубы и подшипники, детали отечественных машин и механизмов.

ОАО «ХХХ» предлагает к реализации:

- сталь конструкционную, инструментальную, нержавеющую;

- трубную заготовку;

- сплавы на никелевой и железоникелевой основе;

- металлопрокат диаметром 10-70 мм;

- стальные холоднокатаные прутки круглого и шестигранного разреза d=10-50мм, прутки со специальной обработкой;

- сорт круглого, квадратного разреза d=45-200мм;

- заготовки переменного разреза;

- поковки круглого /квадратного разреза.

Анализ затрат на производство, их структура и динамика

Таблица 1

| Наименование показателя | 2002 | 2003 |

Отклонения 2002/ 2001 тыс. грн. (%) |

Отклонения 2003/ 2002 тыс. грн.(%) |

||

| тыс. грн | % в общ. сумме | тыс.грн. | % в общ. сумме | |||

| 1 | 3 | 4 | 5 | 6 | ||

| Объемы произведен. продукции | 741643 | х | 801883 | Х |

-211671 (-17%) |

+60240 (+8,1%) |

| Материальн. затраты | 635147 | 75,2 | 612207 | 76,0% |

-85483 (-11,9%) |

-22940 (-3,6%) |

| Затраты на оплату труда | 74175 | 8,8 | 79978 | 9,9% |

-1068 (-1,4%) |

+5803 (+7,8) |

| Отчисления на соц. мероприятия | 26890 | 3,2 | 28646 | 3,6% |

+1508 (+5,9%) |

+8244 (+6,5%) |

| Амортизация | 38017 | 4,5 | 42545 | 5,3% |

-14894 (-28%) |

+4528 (+11,9%) |

| Другие операцион. затраты | 70122 | 8,3 | 41732 | 5,2% |

-343399 (-83%) |

-28390 (-40,5%) |

| Вместе операцион. затрат | 844351 | 100 | 805108 | 100,0% |

-443336 (-34,4%) |

-39243 (-0,5%) |

| Себестоимость произведенной продукции | 724801 | х | 729230 | х |

-118158 (-14%) |

+4429 (+0,6%) |

| Затраты на единицу продукции | 1,14 | х | 1,00 | х |

-0,21 (-15,6%) |

-0,14 (-12,3%) |

| Себестоимость единицы произведенной продукции | 0,97 | х | 0,91 | х | +0,09 |

-0,06 (-6,3%) |

Уменьшение операционных затрат за 12 месяцев 2002 года вдвое превышает темп спада производства. При уменьшении объемов производства на 211 671тыс.грн, (17%) операционные затраты уменьшенные на 443 336тыс.грн. (34,4%), вместе с тем себестоимость произведенной продукции уменьшена лишь на 118 158тыс.грн. или на 14%. Себестоимость единицы произведенной продукции увеличена с 0,88% до 0,97%, что при общем спаде производства оказывало содействие удержанию ущерба по предприятию в сумме 123 129тыс.грн. (за 2001год финансовый результат к налогообложению предприятия составлял +21 772 тыс. грн.)

За 2003р по предприятию удалось удержать спад производства, (объемы производства в действующих ценах составляют 108,1% соответствующего периода в прошлом году), и уменьшить себестоимость единицы произведенной продукции с 0,97 до 0,91грн. Как следствие, хотя по бухгалтерскому учету полученный отрицательный финансовый результат (-25 477 тыс. грн.), ущерб уменьшен в сравнении с прошлым годом на 76,3%.

В структуре затрат на 2003р частица материальных затрат составляет 76%, затраты на оплату труда с отчислениями 14,5%, амортизационные затраты 5,3%. В составе материальных затрат наибольший удельный вес занимает сырье. Процент потерь от недостатка в себестоимости продукции в 2003 г. составляет 1,43% (в 2002р - 3,33%).

Себестоимость единицы произведенной продукции за 2003 год уменьшена в сравнении с 2002 годом на 0,06 пункта.

Анализ прибыли ОАО «ХХХ»

Чистая прибыль является важнейшим показателем для оценивания производственной и финансовой деятельности предприятия, поскольку отображает степень его активности и финансового благополучия, а также эффективность управления. Увеличение чистой прибыли является источником финансирования развития производства, выплаты дивидендов, создание резервных фондов, удовлетворение социальных и материальных нужд работников предприятия.

Данные приведенной ниже таблицы свидетельствуют об ухудшении финансовых результатов в 2002 году против 2001 года, - полученные убытки на сумму 107 854 тыс.грн.

Образованию убытков по предприятию оказывало содействие:

- уменьшение на 17,7% в сравнении с прошлым годом выручки от реализации продукции

- увеличение удельного веса затрат в выручке с 88,8% до 98,9%.

2.2. Анализ финансового состояния ОАО «ХХХ»

Различают такие направления анализа:

1. изменения показателей за рассматриваемый период (горизонтальный);

2. структуры показателей и их изменений (вертикальный анализ).

Анализ финансовых результатов ОАО «ХХХ» с исходными данными, взятыми из приложения 2 и 4, приведенный в табл. 2

Данные табл. 2 свидетельствуют об увеличении в 2003г. по сравнения с 2001г. чистой прибыли на 89 %. Этому оказывало содействие увеличение прибыли от операционной деятельности на 26,5 % за счет уменьшения административных затрат и затрат на реализацию продукции. Если же сравнивать с 2002г. финансовое положение предприятия значительно ухудшилось. В 2003г. чистая прибыль уменьшилась на 89,1%. Главным фактором, который вызвал это изменение, был спад объемов реализации.

В 2003г. на 1 грн. чистого дохода от реализации продукции предприятие тратило:

![]() коп.

коп.

Таблица 2 - Анализ финансовых результатов ОАО «ХХХ».

| № | Показатель | Период | Отклонения от 2003г. | |||||

| 2001 | 2002 | 2003 |

2001 (т.грн) |

2002 (т.грн) | 2001 (%) | 2002 (%) | ||

| 1 | Чистый доход от реализации продукции | 473626 | 965675 | 243074 | -230552 | -722601 | -48,7 | -74,8 |

| 2 | Себестоимость реализованной продукции | 395380 | 763534 | 206035 | -189345 | -557499 | -47,9 | -73,0 |

| 3 | Валовая прибыль от реализации (с.1-с.2) | 78246 | 202141 | 37039 | -41207 | -165102 | -52,7 | -81,7 |

| 4 | Административные затраты | 19761 | 28472 | 10726 | -9035 | -17746 | -45,7 | -62,3 |

| 5 | Затраты на сбыт | 13598 | 24863 | 5088 | -8510 | -19775 | -62,6 | -79,5 |

| 6 | Себестоимость реализованной продукции с учетом админ. затрат и затрат на сбыт (с. 2 + с. 4 + с. 5) | 428739 | 816869 | 221849 | -206890 | -595020 | -48,3 | -72,8 |

| 7 | Прибыль от реализации (с.1-с.6) | 44887 | 148806 | 21225 | -23662 | -127581 | -52,7 | -85,7 |

| 8 | Другие операционные доходы | 286609 | 376811 | 86548 | -200061 | -290263 | -69,8 | -77,0 |

| 9 | Другие операционные затраты | 316849 | 393179 | 89248 | -227601 | -303931 | -71,8 | -77,3 |

| 10 | Прибыль от операционной деятельности (с.7 + с.8 – с.9) | 14647 | 132438 | 18525 | 3878 | -113913 | 26,5 | -86,0 |

| 11 | Другие финансовые доходы | 8094 | 13590 | 875 | -7219 | -12715 | -89,2 | -93,6 |

| 12 | Другие доходы | 1268 | 5540 | 949 | -319 | -4591 | -25,2 | -82,9 |

| 13 | Финансовые затраты | 12219 | 19355 | 4887 | -7332 | -14468 | -60,0 | -74,8 |

| 14 | Другие затраты | 1392 | 9234 | 279 | -1113 | -8955 | -80,0 | -97,0 |

| 15 | Прибыль от обычной деятельности (с.10 + с.11 + с.12 – с.13 – с.14) | 10398 | 122979 | 15183 | 4785 | -107796 | 46,0 | -87,7 |

| 16 | Налог на прибыль | 3946 | 11068 | 2991 | -955 | -8077 | -24,2 | -73,0 |

| 17 | Чистая прибыль (с.14-с.16) | 6452 | 111911 | 12192 | 5740 | -99719 | 89,0 | -89,1 |

| 18 | Денежный поток (с.17 +амортизация) | 505593 | 639132 | 558876 | 53283 | -80256 | 10,5 | -12,6 |

В 2001г.: ![]() коп.

коп.

В 2002г.: ![]() коп

коп

Наблюдается отрицательная тенденция связанная с увеличением административных затрат и затрат на сбыт на 1 грн. чистого дохода от реализации продукции с 5,5 коп. в 2002г. до 6,5 коп в 2003г., уменьшение других финансовых доходов (дивиденды, проценты и прочие доходы, полученные от финансовых инвестиций). В 2003г. положительным есть увеличение денежного потока

на 10,5 % по сравнению с 2001г., но по сравнению с 2002г. происходит снижение на 12,6 %.

2.3. Анализ рентабельности капитала (активов) ОАО «ХХХ»

Рентабельность капитала (активов), или экономическая рентабельность, определяется по формуле:

![]() ,

,

где PQ - прибыль от реализации продукции; А - активы (валюта баланса).

В нашем случае рентабельность реализованной продукции

в 2001г. ![]() ;

;

в 2002г. ![]() ; в 2003г.

; в 2003г. ![]()

Коэффициент трансформации

в 2001г.: ![]()

в 2002г. ![]() ; в 2003г.

; в 2003г. ![]()

Таким образом, рентабельность активов

в 2001г составит: ![]() ;

;

в 2002г. ![]() ; в 2003г.

; в 2003г. ![]()

или

в 2001г RA= RQ*KT = 0,13*0,755=1%;

в 2002г. RA = 0,115*1,185=13,7%; в 2003г. RA = 0,05*0,289 = 1,5%.

2.4. Анализ ликвидности ОАО «ХХХ»

1. Коэффициент ликвидности текущей (коэффициент покрытия).

В 2001г. Кл.т.

= ![]() 1,39;

1,39;

в 2002г. Кл.т.

= ![]() ; в 2003г. Кл.т.

=

; в 2003г. Кл.т.

= ![]() = 1,43.

= 1,43.

2. Коэффициент мгновенной ликвидности.

Кл.м. =

В 2001г. Кл.м.

= ![]() =0,5;

=0,5;

в 2002г. Кл.м .=

![]() =0,6;

=0,6;

в 2003г. Кл.м.=![]() 0,55.

0,55.

3. Коэффициент ликвидности абсолютной

В 2001г. Кл.а.

= ![]() = 0,02;

= 0,02;

в 2002г. Кл.а.

= ![]() =0,11; в 2003г. Кл.а.

=

=0,11; в 2003г. Кл.а.

= ![]() .

.

У предприятия не хватает денежных средств на покрытие неотложных обязательств. На протяжении 2002 года показатель абсолютной ликвидности увеличился в 5,5 раз, но тем не менее находится за пределами допустимого (критического) уровня, в 2003г. наблюдается снижение абсолютной ликвидности до 0,03.

4. Соотношение краткосрочной дебиторской и кредиторской задолженности.

В 2001г. Кд.к =

![]() = 0,63;

= 0,63;

в 2002г. Кд.к =

![]() = 1,03;

= 1,03;

в 2003г. Кд.к. =

![]() = 1,06.

= 1,06.

Оценим ликвидность ОАО «ХХХ» (табл. 3).

Из таблицы можно сделать вывод, что в ликвидности предприятия произошли важные изменения.

В 2003г. по сравнению с 2001г. наблюдается общая тенденция роста показателей ликвидности. Тем не менее в 2003г. коэффициент абсолютной ликвидности ниже, чем рекомендуемое значение.

Таблица 3 – Основные показатели ликвидности ОАО «ХХХ»

| № | Показатели | 2001г | 2002г | 2003г | Отклонение от 2003г | |

| в 2001г. | в 2002г. | |||||

| 1 | Коэффициент абсолютной ликвидности | 0,02 | 0,11 | 0,03 | 0,01 | -0,08 |

| 2 | Коэффициент текущей ликвидности | 1,39 | 1,52 | 1,43 | 0,04 | -0,09 |

| 3 | Коэффициент быстрой ликвидности | 0,5 | 0,6 | 0,55 | 0,05 | -0,05 |

| 4 | Соотношение краткосрочной дебиторской и кредиторской задолженности | 0,63 | 1,03 | 1,06 | 0,43 | 0,03 |

Коэффициент текущей ликвидности соответствует норме и свидетельствует о том, что предприятие имеет достаточное количество оборотных средств для погашения обязательств на протяжении 1 года.

2.5. Анализ финансовой устойчивости ОАО «ХХХ»

Одной из важнейших характеристик финансового состояния предприятия есть финансовая устойчивость.

Для определения типа финансовой стойкости ОАО «ХХХ» по данным баланса (см. прил. 1 и 3) составляют агрегированный баланс, позиции актива и пассива которого по степени агрегации отвечают цели анализа (табл. 3).

Таблица 4 - Агрегированный баланс ОАО «ХХХ»

| Актив | 2001г. | 2002г. | 2003г. |

| Необоротные активы (НА) | 412596 | 435557 | 474477 |

| Запасы (З) | 137888 | 230481 | 221649 |

| Средства, расчеты и другие активы (К) | 76497 | 148410 | 145620 |

| Баланс | 626981 | 814448 | 841746 |

| Пассив | 2001г. | 2002г. | 2003г. |

| Собственный капитал (СК) | 455072 | 562092 | 582605 |

|

Долгосрочные обязательства (КД) |

17938 | 3292 | 5867 |

|

Краткосрочные обязательства(КК) В том числе: Краткосрочные кредиты и услуги |

153971 | 249064 | 253274 |

| БАЛАНС | 626981 | 814448 | 841746 |

В табл. 4 приведен пример анализа финансовой стойкости предприятия по данным агрегированного баланса. На протяжении 3-х лет наблюдается общая тенденция увеличения недостатка собственных оборотных средств для покрытия запасов, т. к. происходит рост запасов предприятия. В 2002г. увеличиваются необоротные активы предприятия, но несмотря на это наблюдается увеличение собственных оборотных средств так как собственный капитал увеличивается в большей степени (на 23%), чем необоротные активы (на 5%).

Таблица 5 - Анализ финансовой устойчивости ОАО «ХХХ»

| № п/п | Показатель | 2001г. | 2002г. | 2003г. |

| 1 | Собственный капитал | 454844 | 561491 | 582084 |

| 2 | Необоротные активы | 412596 | 435557 | 474477 |

| 3 | Собственные оборотные средства (с.1-с.2) | 42248 | 125934 | 107607 |

| 4 | Долгосрочные обязательства | 17938 | 3292 | 5867 |

| 5 | Наличие собственных и долгосрочных источников покрытия запасов (с.3+ с.4) | 60186 | 129226 | 113474 |

| 6 | Краткосрочные кредиты | 101086 | 159449 | 184874 |

| 7 | Общий размер основных источников покрытия запасов (с.5+с.6) | 161272 | 288675 | 298348 |

| 8 | Запасы | 137888 | 230481 | 221649 |

| 9 | Излишек (+) или недостаток (-) собственных оборотных средств (с.3-с.8) | -95640 | -104547 | -114042 |

| 10 | Излишек (+) или недостаток (-) собственных средств и долгосрочных кредитов (с.5-с.8) | -77702 | -101255 | -108175 |

| 11 | Излишек (+) или недостаток (-) основных источников покрытия запасов (с.7-с.8) | 23384 | 58194 | 76699 |

| 12 | Тип финансовой устойчивости | Нестойкий | Нестойкий | Нестойкий |

| 13 |

Запас устойчивости финансового

состояния, дней |

17,8 | 21,7 | 113,6 |

| 14 | Излишек (+) или недостаток (-) средств на 1 грн. запасов (с.11:с.8) | 0,17 | 0,06 | 0,32 |

В 2003г. происходит рост собственного капитала предприятия на 3%, а необоротные активы растут на 9%, что в результате приводит к уменьшению собственных оборотных средств по сравнению с 2002г. Хотя в 2002г. происходит рост собственных оборотных средств предприятия, это не приводит к такому размеру этих средств, который необходим для покрытия запасов, т. к. наблюдается рост запасов в большей степени, чем собственных оборотных средств. В 2003г. наблюдается снижение запасов на 4%, но несмотря на это недостаток собственных оборотных средств растет, что происходит из-за их снижения на 17% по сравнению с 2002г.

В течение всего рассматриваемого периода наблюдается увеличение недостатка собственных средств и долгосрочных обязательств для покрытия запасов. Прежде всего, это происходит из-за уменьшения долгосрочных обязательств в 2002г почти в 6 раз по сравнению с 2001г., хотя в 2003г. происходит их увеличение и составляет 78% по сравнению с 2002г., но этого недостаточно для покрытия имеющихся запасов. Если сравнивать с 2001г. то в 2003г. долгосрочные обязательства уменьшились на 67%.

За эти годы происходит рост излишка основных источников покрытия запасов за счет роста краткосрочных кредитов. Из проведенного анализа можно охарактеризовать финансовое состояние предприятия как нестабильное, нарушена платежеспособность предприятия, но существует возможность ее восстановить.

В мировой и отечественной практике используют совокупность показателей для анализа финансовой стойкости предприятия с точки зрения структуры источников финансирование.

1. Коэффициент автономии (независимости), или коэффициент концентрации собственного капитала,

Кавт = ![]()

В 2001г. Кавт

= ![]() 0,73;

0,73;

в 2002г. Кавт

= ![]() 0,69; в 2003г. Кавт

=

0,69; в 2003г. Кавт

= ![]() 0,69

0,69

Итак, коэффициент Кавт за 2002г. снизился, но все же превышает минимально допустимое значение Кавт, В 2003г. Кавт остался на уровне 2002г. Это свидетельствует о том, что все обязательства предприятия могут быть покрыты за счет собственных средств.

2. Коэффициент финансовой зависимости.

Кф.з. = ![]()

В 2001г. Кф.з.

= ![]() 1,38;

1,38;

в 2002г. Кф.з.

= ![]() ; в 2003г. Кф.з.

=

; в 2003г. Кф.з.

= ![]()

Таким образом, в 2002г. финансовая независимость предприятия снизилась: на 1 грн собственного совокупного капитала приходится на 7 коп. больше заемных средств. В 2003г. показатель финансовой зависимости остался неизменным по сравнению с 2002г. Такие изменения свидетельствуют об увеличении доли заемных средств в финансировании предприятия.

3. Коэффициент соотношения привлеченных и собственных средств рассчитывается по формуле:

Кз/с = ![]()

В 2001г. Кз/с

= ![]() ;

;

в 2002г. Кз/с

= ![]() ; в 2003г. Кз/с

=

; в 2003г. Кз/с

= ![]()

Коэффициент соотношения заемных и собственных средств на протяжении исследуемого периода ниже рекомендуемого. Это говорит о том, что на предприятии доля собственного капитала превышает долю заемного капитала.

4. Коэффициент мобильности.

Ко/н =

В 2001г. Ко/н

= ![]() 0,52;

0,52;

в 2002г. Ко/н

= ![]() ; в 2003г. Ко/н

=

; в 2003г. Ко/н

= ![]()

5. Коэффициент маневренности собственного капитала

Км = ![]()

В 2001г. Км = ![]() 0,09;

0,09;

в 2002г. Км = ![]() 0,22; в 2003г. Км

=

0,22; в 2003г. Км

= ![]() 0,18

0,18

Итак, в 2002г. наблюдаются перемены к лучшему; у предприятия появилось больше свободы маневрировать мобильными средствами, а в2003г. по сравнению с 2002г. Км уменьшается, что характеризует снижение доли собственного капитала используемого для финансирования текущей деятельности предприятия.

6. Коэффициент обеспечения собственными оборотными средствами запасов

Кзап = ![]()

В 2001г. Кзап

= ![]() 0,31;

0,31;

в 2002г. Кзап

= ![]() = 0,55; в 2003г. Кзап

=

= 0,55; в 2003г. Кзап

= ![]() 0,49

0,49

Таким образом, в 2002г. обеспечения запасов собственным оборотным средством увеличилось на 0,24 по сравнению с 2001г., а в 2003г. уменьшилось на 0,06. В рассматриваемом периоде Кзап оставался ниже нормативного

7. Коэффициент производственных фондов.

Кп.ф. = ![]()

В 2001г. Кп.ф.

= ![]() = 0,8;

= 0,8;

в 2002г. Кп.ф.

= ![]() ;

;

в 2003г. Кп.ф.

= ![]()

На протяжении исследуемого периода Кп.ф. имеет нормальный уровень, несмотря на его уменьшение в 2002г. на 0,08 по сравнению с 2001г., и на столько же в 2003г. по сравнению с 2002г.

8. Коэффициент долгосрочного привлечения заемных средств:

Кд.о. =

В 2001г. Кд.о.

= ![]() 0,04;

0,04;

за 2002г. Кд.о.

= ![]() 0,01; в 2003г. Кд.о.

=

0,01; в 2003г. Кд.о.

= ![]()

На протяжении рассматриваемого периода наблюдается общая тенденция снижения Кд.о. Таким образом, можно сделать вывод о том, что уменьшается зависимость предприятия от внешних инвесторов.

9. Коэффициент структуры долгосрочных вложений

Кс.д.в. =

В 2001г. Кс.д.в.

= ![]() 0,04;

0,04;

в 2002г. Кс.д.в.

= ![]() 0,008; в 2003г. Кс.д.в.

=

0,008; в 2003г. Кс.д.в.

= ![]() 0,01

0,01

Таким образом, частица долгосрочных займов в 2002г. уменьшилась, что свидетельствует об укреплении финансовой стойкости предприятия. В 2003г. Кс.д.в. по сравнению с 2002г. увеличился, из чего следует уменьшение финансовой стойкости предприятия.

10. Коэффициент краткосрочной задолженности

Кк.з. = ![]()

В 2001г. Кк.з.

= ![]() = 0,9;

= 0,9;

в 2002г. Кк.з.

= ![]() = 0,99; в2003г. Кк.з.

=

= 0,99; в2003г. Кк.з.

= ![]() = 0,98

= 0,98

Итак, увеличение частицы срочных обязательств в 2002г. свидетельствует о некоторой потере финансовой стойкости. В 2003г. произошло увеличение Кк.з. по сравнению с 2001г., что привело к ухудшению финансовой стойкости. Если же сравнивать с 2002г., то в 2003г. Кк.з. уменьшилось и улучшилось финансовое состояние предприятия.

11. Коэффициент автономии источников формирование запасов

Ка.з. =

В 2001г. Ка.з.

= ![]() 0,26;

0,26;

в 2002г. Ка.з.

= ![]() 0,44; в 2003г. Ка.з.

=

0,44; в 2003г. Ка.з.

= ![]() 0,36

0,36

По сравнению с 2001г. доля основных источников формирования запасов в 2002г. и в 2003г. увеличилась, то есть финансовая стойкость повысилась. Если же сравнивать с 2002г. в 2003г. их доля уменьшилась. Из проведенного анализа можно сделать вывод, что в 2002г. предприятие имело наиболее высокий уровень финансовой устойчивости.

12. Коэффициент кредиторской задолженности

Ккр.з. = ![]()

В 2001г. Ккр.з.

= ![]() = 0,58;

= 0,58;

в 2002г. Ккр.з.

= ![]() 0,58; в 2003г. Ккр.з.

=

0,58; в 2003г. Ккр.з.

= ![]() = 0,44

= 0,44

13. Соотношение между дебиторской и кредиторской задолженностью

Кд/к =

В 2001г. Кд.к =

![]() = 0,63;

= 0,63;

в 2002г. Кд.к =

![]() = 1,03;

= 1,03;

в 2003г. Кд.к. =

![]() = 1,06

= 1,06

За исследуемый период значения показателя увеличилось; желательно уменьшить абсолютные размеры как дебиторской, так и кредиторской задолженности.

Из приведенного примера можно сделать вывод: за исследуемый период финансовая стойкость предприятия не изменилась.

В таблице 6 представлены основные показатели финансовой стойкости предприятия. Из таблицы видно, что за соответствующий период финансовая стойкость предприятия не улучшилась. Так, если в 2001г. значение коэффициента автономии составляло 0,73, то в 2002г. и в 2003г. оно уменьшилось до 0,69.

Таблица 6 – Динамика основных показателей финансовой стойкости ОАО «ХХХ».

| № | Показатель | 2001г. | 2002г. | 2003г. | Отклонение 2003г. от | |

| 2001г. | 2002г. | |||||

| 1. | Коэффициент автономии | 0,73 | 0,69 | 0,69 | -0,04 | 0 |

| 2. | Коэффициент соотношения привлеченных и собственных средств | 0,38 | 0,45 | 0,45 | 0,07 | 0 |

| 3. | Коэффициент маневренности собственного капитала | 0,09 | 0,22 | 0,18 | 0,09 | -0,04 |

| 4. | Коэффициент долгосрочного привлечения заемных средств | 0,04 | 0,01 | 0,01 | -0,03 | 0 |

По сравнению с 2001г в 2003г. увеличился коэффициент маневренности собственного средства. Это следует рассматривать как положительную тенденцию, поскольку такое увеличение сопровождалось опережающим возрастанием собственных средств относительно одолженных. Если же сравнивать с 2002г., то финансовая устойчивость предприятия уменьшилась.

Особое внимание следует уделить коэффициенту соотношения заемных и собственных средств как одному из основных показателей оценки финансовой устойчивости. Как видно из табл. в 2002г. и 2003г., коэффициент соотношения заемных и собственных средств увеличивается на 0,07 пунктов, что свидетельствует о росте доле заемных средств, но, несмотря на это, часть собственных средств значительно превышает заемный капитал.

За период, который анализируется, финансовое состояние предприятия остается нестабильным, но все же растет запас финансовой прочности, прежде всего за счет роста краткосрочных кредитов.

2.6. Анализ деловой активности ОАО «ХХХ»

1. Оборотность активов (обороты), ресурсоотдача, коэффициент трансформации.

Кт = ![]()

В 2001г. ![]()

в 2002г. ![]() ; в 2003г.

; в 2003г. ![]()

Как видно из расчетов коэффициент трансформации увеличился в 2002г. по сравнению с 2001г. с 75,5коп. на каждую вложенную в активы гривну до 1,19грн. В 2003г. наблюдается значительное уменьшение оборотности активов, за счет влияния снижения чистой выручки от реализации и увеличения активов.

2. Фондоотдача.

Фо.ф. =

В 2001г. Фо.ф.

= ![]() = 1,3;

= 1,3;

в 2002г. Фо.ф.

= ![]() = 2,58; в 2003г. Фо.ф.

=

= 2,58; в 2003г. Фо.ф.

= ![]() 0,66

0,66

В 2002г. по сравнению с 2001г. показатель фондоотдачи увеличился, что положительно сказывается на финансовом состоянии предприятия. В 2003г. происходит значительное снижение этого показателя, что является негативным для предприятия.

3. Коэффициент оборотности оборотных средств.

Ко. =

В 2001г. Ко. =

![]() 2,21;

2,21;

в 2002г. Ко. =

![]() 2,55; в 2003г. Ко.

=

2,55; в 2003г. Ко.

= ![]() 0,66

0,66

В 2003г. происходит уменьшение суммы выручки, которая приходится на единицу оборотных средств.

4. Период одного оборота оборотных средств (дней).

По. = ![]()

В 2001г. По. =

![]() = 163 дня;

= 163 дня;

в 2002г. По. =

![]() = 142 дня; в 2003г. По.

=

= 142 дня; в 2003г. По.

=  545 дней.

545 дней.

В 2003г. период оборачиваемости оборотных средств увеличился практически в 4 раза. Это негативно сказывается на финансовом состоянии предприятия.

5. Коэффициент оборотности запасов.

Ко.з. = ![]()

В 2001г. Ко.з.

= ![]() = 2,87;

= 2,87;

в 2002г. Ко.з.

= ![]() 3,31; Ко.з. =

3,31; Ко.з. = ![]() = 0,93.

= 0,93.

В 2003г. произошло уменьшение количества оборотов запасов, прежде всего за счет уменьшения объема выпускаемой продукции и роста запасов по сравнению с 2001г. Если же сравнивать с 2002г. то наблюдается снижение запасов, но темнее менее значение показателя уменьшилось. Из приведенного анализа можно сделать вывод о том, что снижение объема реализованной продукции опережает снижение запасов.

6. Период одного оборота запасов.

Пз. = ![]()

В 2001г. Пз. =

![]() = 126; в 2002г. Пз.

=

= 126; в 2002г. Пз.

= ![]() = 109; в 2003г. Пз.

=

= 109; в 2003г. Пз.

= ![]() = 387

= 387

7. Коэффициент оборотности дебиторской задолженности.

Кд.з. =

В 2001г. Кд.з.

= ![]() = 22; в 2002г. Кд.з.

=

= 22; в 2002г. Кд.з.

= ![]() = 19; в 2003г.

= 19; в 2003г. ![]() = 4

= 4

Вывод: в 2001г. выручка от реализации превышает дебиторскую задолженность в 22 раза; в 2002г. – в 19 раз; в 2003г – в 4 раза. Такое изменение в 2002г. происходит из-за опережающего увеличения дебиторской задолженности относительно роста чистой выручки от реализации. В 2003г. снижение оборотов дебиторской задолженности происходит за счет снижения чистой выручки и увеличения дебиторской задолженности.

8. Период погашения дебиторской задолженности (дней).

Пд.з. =

В 2001г. Пд.з.

= ![]() = 17; в 2002г. Пд.з.

=

= 17; в 2002г. Пд.з.

= ![]() = 19; в 2003г. Пд.з.

=

= 19; в 2003г. Пд.з.

= ![]() = 90

= 90

Наблюдается тенденция увеличения периода погашения дебиторской задолженности, сто является негативным для предприятия. Такое явление будет положительно отражаться на финансовом состоянии только в том случае, если увеличение дебиторской задолженности будет компенсироваться за счет роста объемов реализации продукции. В нашем случае такая возможность отсутствует, наоборот наблюдается уменьшение объемов реализованной продукции.

9. Коэффициент оборотности готовой продукции.

Кг.п. =

В 2002г. Кг.п.

= ![]() = 51,59; в 2003г. Кг.п.

=

= 51,59; в 2003г. Кг.п.

= ![]() = 4,89

= 4,89

В 2003г. наблюдается уменьшение оборотов готовой продукции за счет снижения выручки от реализации и увеличения запасов готовой продукции.

10. Период погашения кредиторской задолженности.

Пк.з. =

В 2001г. Пк.з.

= ![]() = 112;

= 112;

в 2002г. Пк.з.

= ![]() = 88; в 2003г. Пк.з.

=

= 88; в 2003г. Пк.з.

= ![]() = 354.

= 354.

11. Период операционного цикла.

По.ц. = Пз. + Пд.з. В 2001г. По.ц. = 126 + 17 = 143;

в 2002г По.ц. = 109 + 19 = 128; в 2003г. По.ц. = 387 + 90 = 477.

12. Период финансового цикла. Характеризует период оборота средств.

Пф.ц. = По.ц. - Пк.з.

В 2001г. Пф.ц. = 143 - 112 = 31; Пф.ц. = 128 - 88 = 40; Пф.ц. = 477 - 354 = 123

Наблюдается увеличение финансового цикла, что свидетельствует об опережающем росте периода оборота запасов и дебиторской задолженности по сравнению с кредиторской, что является отрицательным для предприятия. Но в то же время очень низкое значение этого показателя или отрицательное свидетельствует про недостаток собственных средств на предприятии.

13. Коэффициент оборотности собственного капитала.

Кс.к. = ![]()

В 2001г. Кс.к.

= ![]() = 1,04;

= 1,04;

в 2002г. Кс.к.

= ![]() = 1,72; в 2003г. Кс.к.

=

= 1,72; в 2003г. Кс.к.

= ![]() = 0,42

= 0,42

В 2002г. наблюдается рост выручки от реализации продукции на 1 гривну собственного капитала. Но уже в 2003г. происходит снижение коэффициента оборотности практически на 75% по сравнению с 2002г., что отрицательно влияет на уровень деловой активности предприятия.

Из проведенного анализа можно сделать вывод о том, что наиболее высокий уровень деловой активности предприятие имело в 2002г. В 2003г. наблюдается значительное снижение деловой активности, прежде всего за счет уменьшения объемов реализованной продукции, и как следствие снижение чистой выручки от реализации.

Таким образом, наиболее высокую скорость оборота запасов, оборотных средств и кредиторской задолженности предприятие имело в 2002г.

Таблица 7 – Динамика основных показателей деловой активности ОАО «ХХХ».

| № | Показатель | 2001г. | 2002г | 2003г. | Отклонение 2003г. от | |

| 2001г. (раз) | 2002г. (раз) | |||||

| 1. |

Период оборота оборотных средств |

163 | 142 | 545 | 3,34 | 3,84 |

| 2. | Период оборота запасов | 126 | 109 | 387 | 3,07 | 3,55 |

| 3. |

Период погашения дебиторской задолженности |

17 | 19 | 90 | 5,29 | 4,74 |

| 4. |

Период погашения кредиторской задолженности |

112 | 88 | 354 | 3,16 | 4,02 |

В 2003г. наблюдается уменьшение скорости оборота этих видов активов и пассивов. Из этого следует, что в 2002г. финансовое состояние предприятия наиболее благоприятно по сравнению с 2001г. и 2003г.

Наиболее благоприятное и стабильное финансовое состояние предприятия наблюдалось в 2002г. Следовательно, после анализа финансового состояния, можно сделать вывод, что в 2002г. ОАО «ХХХ» являлось наиболее привлекательным для инвесторов.

3. Основные направления по улучшению инвестиционной привлекательности ОАО «ХХХ»

Для улучшения инвестиционной привлекательности предприятия необходимо:

- по возможности максимально масштабно участвовать в государственных программах развития и производства товаров и услуг, датируемых за счет бюджетных ассигнований;

- проанализировать спрос на предоставление новых услуг, которые отвечают возможностям предприятия;

- обеспечить эффективную рекламу всех услуг предприятия;

- проводить активную коммерческую деятельность (например, сбыт товаров других фирм, сдача в аренду пустующих помещений и территорий, и т. п.);

- увеличение уровня финансовой независимости (чем выше этот показатель, тем меньше риск для инвесторов);

Низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции, либо ростом цен. ОАО «ХХХ» для улучшения своего финансового состояния необходимо обратить особое внимание на разработку финансовой стратегии предприятия на перспективу и в ближайшие периоды. Также для улучшения финансового состояния ОАО «ХХХ» необходимо:

· следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой стойкости предприятия и делает необходимым привлечение дополнительных источников финансирования;

· при возможности ориентироваться на увеличение количества заказчиков для уменьшения риска неоплаты, который является значительным при наличии монопольного заказчика;

· контролировать состояние расчетов по просроченным задолженностям. В условиях инфляции любая отсрочка платежа приводит к тому, что предприятие реально получает только часть долга;

· своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым в первую очередь относят просроченную задолженность поставщикам и просроченную задолженность покупателям более трех месяцев, а также по платежам в бюджет.

Заключение

Инвестиционная привлекательность предприятия - это целесообразность вложения в него временно свободных денежных средств.

Внешние субъекты (потенциальные инвесторы) при выборе объекта инвестиций полагаются на результаты проведенного анализа. Для анализа инвестиционной привлекательности определяется уровень каждого показателя и его динамика за ряд периодов.

Для оценки инвестиционной привлекательности предприятия изучают:

- общую характеристику предприятия;

- производственную мощность его;

- место предприятия в отрасли;

- структуру затрат на производство;

- объем прибыли, ее использование;

- финансовую устойчивость;

- ликвидность предприятия;

- рентабельность капитала предприятия;

- деловую активность предприятия.

Кроме рассмотренных показателей, во время анализа инвестиционной привлекательности предприятия можно использовать обобщающие показатели эффективности использования производственных ресурсов – продуктивность труда, фондоотдачу, материалоемкость.

Делая общую оценку инвестиционной привлекательности предприятия, необходимо изучить показатели за 3-5 лет. При этом нельзя дать правильную оценку указанных показателей только в отношении одного конкретного предприятия отдельно от окружающей среды. Оценка инвестиционной привлекательности должна базироваться на комплексном подходе к субъекту хозяйствования как к объекту исследования в конкретной системе хозяйствования.

В ходе оценки инвестиционной привлекательности предприятия рекомендуется также изучить возможности предприятия продолжать свою деятельность в будущем (оценка неплатежеспособности и вероятности банкротства).

Проанализировав общее состояние финансовых результатов деятельности

ОАО «ХХХ», я пришла к выводу, что в 2003г. по сравнению с 2001г. произошло увеличение чистой прибыли на 89 %. Наблюдается отрицательная тенденция связанная с увеличением административных затрат и затрат на сбыт на 1 грн. чистого дохода от реализации продукции с 5,5 коп. в 2002г. до 6,5 коп в 2003г., уменьшение других финансовых доходов (дивиденды, проценты и прочие доходы, полученные от финансовых инвестиций). В 2003г. положительным есть увеличение денежного потока на 10,5 % по сравнению с 2001г., но по сравнению с 2002г. происходит снижение на 12,6 %.

Что касается рентабельности капитала, то в 2001г. она составила 1%, в 2002г. – 13,7%, а в 2003г. – 1,5%. На изменение этого показателя повлияло одновременно 2 фактора: рентабельность реализованной продукции и оборотность активов (ресурсоотдача). Рентабельность реализованной продукции составила в 2001г. 1,3%, в 2002г. – 11,5%, в 2003г. - 5%. Ресурсоотдача в 2001г. составила 0,76, в 2002г. - 1,19, в 2003г. – 0,29. Прежде всего, такое уменьшение всех перечисленных факторов в 2003г. по сравнению с 2002г. произошло из-за снижения объемов реализации продукции, и как следствие снижение чистого дохода и чистой прибыли. Если же сравнить 2003г. с 2001г., то прослеживается увеличение коэффициента рентабельности реализованной продукции и уменьшение коэффициента трансформации. В совокупности влияние 2-х этих факторов привело к увеличению рентабельности капитала в 2003г.

В 2003г. по сравнению с 2001г. наблюдается общая тенденция роста показателей ликвидности. Тем не менее, в 2003г. коэффициент абсолютной ликвидности ниже, чем рекомендуемое значение (0,2-0,35). В нашем случае у предприятия не хватает денежных средств на покрытие неотложных обязательств.

Коэффициент текущей ликвидности в 2001г. составляет 1,39, в 2002г. - 1,52, в 2003г. – 1,43, что соответствует норме (критическое значение Кл.т. = 1) и свидетельствует о том, что предприятие имеет достаточное количество оборотных средств для погашения обязательств на протяжении 1 года. Коэффициент быстрой ликвидности в 2001г. составляет 0,5, в 2002г. - 0,6, в 2003г. – 0,55, что ниже критического значения (0,7 – 0,8), из чего можно сделать вывод о недостатке наиболее ликвидных активов для погашения срочных долгов. Значение коэффициента соотношения краткосрочной дебиторской и кредиторской задолженности в 2001г. составляет 0,63, в 2002г. - 1,03, в 2003г. – 1,06, что выше нормы (рекомендуемое значение 1). Анализ указывает на то, что у предприятия в 2001г. дебиторская задолженность ниже кредиторской на 47%, в 2003г. краткосрочная дебиторская задолженность превышает кредиторскую на 6%, в 2002г. - на 3%. В целом можно сделать вывод, что предприятие имеет наилучшие показатели ликвидности в 2002г., хотя некоторые из них не соответствуют норме, но все же достаточно близки рекомендуемым значениям.

Проведя анализ финансовой устойчивости предприятия по данным агрегированного баланса можно сделать следующие выводы. На протяжении

3-х лет наблюдается общая тенденция увеличения недостатка собственных оборотных средств для покрытия запасов, т. к. происходит рост запасов предприятия.

В 2003г. происходит рост собственного капитала предприятия на 3%, а необоротные активы растут на 9%, что в результате приводит к уменьшению собственных оборотных средств по сравнению с 2002г. Хотя в 2002г. происходит рост собственных оборотных средств предприятия, это не приводит к такому размеру этих средств, который необходим для покрытия запасов,

т. к. наблюдается рост запасов в большей степени, чем собственных оборотных средств. В 2003г. наблюдается снижение запасов на 4%, но, несмотря на это недостаток собственных оборотных средств растет, что происходит из-за их снижения на 17% по сравнению с 2002г.

В течение всего рассматриваемого периода наблюдается увеличение недостатка собственных средств и долгосрочных обязательств для покрытия запасов. Прежде всего, это происходит из-за уменьшения долгосрочных обязательств

в 2002г почти в 6 раз по сравнению с 2001г., хотя в 2003г. происходит их увеличение на 78% по сравнению с 2002г., но этого недостаточно для покрытия имеющихся запасов. Если сравнивать с 2001г. то в 2003г. долгосрочные обязательства уменьшились на 67%.

Из проведенного анализа можно охарактеризовать финансовое состояние предприятия как нестабильное, нарушена платежеспособность предприятия, но существует возможность ее восстановить.

За соответствующий период финансовая устойчивость предприятия не улучшилась. Так, если в 2001г. значение коэффициента автономии составляло 0,73, то в 2002г. и в 2003г. оно уменьшилось до 0,69. По сравнению с 2001г в 2003г. увеличился коэффициент маневренности собственного средства (с 0,09 до 0,18). Это следует рассматривать как положительную тенденцию, поскольку такое увеличение сопровождалось опережающим возрастанием собственных средств относительно одолженных.

Особое внимание следует уделить коэффициенту соотношения заемных и собственных средств как одному из основных показателей оценки финансовой стойкости. Как видно из анализа в 2002г. и 2003г. коэффициент соотношения заемных и собственных средств увеличивается на 0,07 пунктов по сравнению с 2001г. (с 0,38 в 2001г. до 0,45 в 2002 и 2003г.г.), что свидетельствует о росте доле заемных средств, но, несмотря на это, часть собственных средств значительно превышает заемный капитал. За период, который анализируется, финансовое состояние предприятия остается нестабильным, но все же растет запас финансовой прочности, прежде всего за счет роста краткосрочных кредитов.

Из проведенного анализа деловой активности ОАО «ХХХ» можно сделать вывод о том, что наиболее высокий уровень деловой активности предприятие имело в 2002г. В 2003г. наблюдается значительное снижение деловой активности, прежде всего за счет уменьшения объемов реализованной продукции, и как следствие снижение чистой выручки от реализации.

Таким образом, наиболее высокую скорость оборота запасов (142дня), оборотных средств (109 дней) и кредиторской задолженности (88 дней) предприятие имело в 2002г. В 2003г. наблюдается значительное уменьшение скорости оборота этих видов активов и пассивов (545, 387, 354 дня). Из этого следует, что в 2002г. финансовое состояние предприятия наиболее благоприятно по сравнению с 2001г. и 2003г. Проведя анализ финансового состояния ОАО «ХХХ», можно сделать вывод, что наиболее стабильное финансовое состояние предприятие имело в 2002г и являлось наиболее привлекательным для инвесторов.

Список использованной литературы

1. Е.В.Измайлова. Анализ финансовой деятельности предприятия: Учебное пособие – К: МАУП, 2000г. 152с.

2. Ковалев В. В. Финансовый анализ. – М.: Финансы и статистика, 1999. – 512 с.

3. Коробов М. Я. Финансы промышленных предприятий. – К.: Ника–Центр, 1995. – 160 с.

4. Рыжиков В.С., Панков В.А., Ровенская В.В., Подгора Е.О. Экономика предприятия. Учебное пособие для студентов ВУЗов – К.: Издательский Дом «Слово», 2004. – 272с.

5. Экономика предприятия. Учебник/ Под редакцией проф. О.И. Волкова. – М.:ИНФРА-М, 1997. 416с.

6. Экономика предприятия: Учебник для ВУЗов/ В.Я. Горфинкель, Е.М. Купряков, В.П. Прасолова и др.; Под ред. проф. В.Я. Горфинкеля, проф. Е.М. Купрякова. – М.: Банки и биржи, ЮНИТИ, 1996. – 367с.

7. Экономический анализ: Учебное пособие для студентов ВУЗов. Под ред. проф. Ф.Ф. Бутинця. Житомир: ЧП «Рута», 2003. – 680с.

8. Финансы предприятий: Учебник // Под. ред. А. М. Поддерегина. – К.: КНЕУ, 1998. – 368 с.

9. Балашова Р., Конищева Н., Гураль В. Аналитические подходы к оценке эффективности деятельности предприятий // Экономист – 2000г. - №12. – с.44 - 47.

10. Михалицкая Н., Майорченко В., Калюжний В. Анализ ключевых отраслевых показателей финансового состояния предприятий Украины // Экономист – 2003г. - №10 – с.46 – 49.

11. Показатели деятельности предприятия и порядок расчета на основе форм финансовой отчетности, установленных П(С)БУ // Бухгалтерия. Налоги. Бизнес. – 2000. – № 39. – с.34–41.

12. Показатели деятельности предприятия и порядок расчета на основе форм финансовой отчетности, установленных П(С)БУ // Бухгалтерия. Налоги. Бизнес. – 2000. – № 39. – с.34–41.

13. Положение (стандарт) бухгалтерского учета 1. Общие требования к финансовой отчетности // Все о бухгалтерском учете.–2000.– № 11 – с. 65–67.

Приложение 1

|

БАЛАНС ВАТ „ХХХ на 1.01.2003. |

|||

|

Актив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

|

1 |

2 |

3 |

4 |

|

І. Необоротні активи |

|||

| Нематеріальні активи: | |||

| Залишкова вартість | 010 | 492 | 1 868 |

| Первісна вартість | 011 | 622 | 2 389 |

| Знос | 012 | 130 | 521 |

| Незавершене будівництво | 020 | 38 497 | 42 557 |

| Основні засоби: | |||

| Залишкова вартість | 030 | 364 664 | 373 906 |

| Первісна вартість | 031 | 863 675 | 900 606 |

| Знос | 032 | 499 011 | 526 700 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участ в капіталі інших підприємств | 040 | 75 | 75 |

| інші фінансові інвестиції | 045 | 1 395 | 12 894 |

| Довгострокова дебіторська заборгованість | 050 | 2 232 | 549 |

| Відстрочені податкові активи | 060 | 3 708 | |

| Інші необоротні активи | 070 | 5 241 | |

|

Усього за розділом І |

080 | 412 596 | 435 557 |

|

ІІ. Оборотні активи |

|||

| Запаси: | |||

| виробничі запаси | 100 | 63 370 | 92 569 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | 73 366 | 119 193 |

| готова продукція | 130 | 18 719 | |

| товари | 140 | 1 152 | |

| Векселі одержані | 150 | 35 | 16 182 |

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 43 176 | 48 822 |

| первісна вартість | 161 | 47 270 | 50 882 |

| резерв сумнівних боргів | 162 | 4 094 | 2 000 |

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 3 570 | 8 721 |

| за виданими авансами | 180 | 13 170 | 24 337 |

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | ||

| Інша поточна дебіторська заборгованість | 210 | 2 736 | 20 018 |

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 3 073 | 2 534 |

| в іноземній валюті | 240 | 375 | 25 012 |

| Інші оборотні активи | 250 | 10 182 | 2 705 |

|

Усього за розділом ІІ |

260 | 214 205 | 378 812 |

|

ІІІ. Витрати майбутніх періодів |

270 | 180 | 79 |

|

Баланс |

280 | 626 981 | 814 448 |

|

Пасив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| 1 | 2 | 3 | 4 |

|

І. Власний капітал |

|||

| Статутний капітал | 300 | 5 644 | 49 720 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | 426 282 | 466 315 |

| Резервний капітал | 340 | 2 795 | 4 873 |

| Нерозподілений прибуток(непокритий збиток) | 350 | 20 123 | 40 583 |

| Неоплачений капітал | 360 | ||

| Вилучений капітал | 370 | ||

|

Усього за розділом І. |

380 | 454 844 | 561 491 |

|

ІІ. Забезпечення наступних витрат і платежів |

|||

| Забезпечення виплат персоналу | 400 | ||

| Інші забезпечення | 410 | 228 | 406 |

| Цільове фінансування | 420 | 140 | |

|

Усього за розділом ІІ |

430 | 228 | 546 |

|

ІІІ. Довгостроков зобов'язання |

|||

| Довгострокові кредити банків | 440 | ||

| Довгострокові фінансов зобов'язання | 450 | 15 352 | 2 025 |

| Відстрочені податкові зобов'язання | 460 | ||

| Інші довгострокові зобов'язання | 470 | 2 586 | 1 267 |

|

Усього за розділом ІІІ. |

480 | 17 938 | 3 292 |

|

ІV. Поточні зобов'язання |

|||

| Короткострокові кредити банків | 500 | 36 357 | 83 856 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | 378 | |

| Векселі видані | 520 | 13 374 | 14 154 |