Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Бюджетно-налоговая политика

Курсовая работа: Бюджетно-налоговая политика

Министерство образования Российской Федерации

Архангельский государственный технический университет

Институт экономики, финансов и бизнеса

Кафедра экономической теории

Курсовая работа

по экономической теории

Тема: «Бюджетно - налоговая политика»

Выполнила студентка ИЭФБ

Ι курса 4 группы

Фролова Н.В.

Проверила Шилова Т.Я.

Архангельск 2004.

Содержание.

Введение………………………………………………………………………. 4-5

Ι. Бюджетно-налоговая политика

1. Понятие фискальной политики……………………………………………..6

1.1. Цели бюджетно-налоговой политики…………………………………7

1.2. Инструменты бюджетно-налоговой политики ……………………...7-8 1.3. Виды фискальной политики………………………………………….8-10

2. Налоги………………………………………………………………………...10

2.1. Функции налогов……………………………………………………..10-11

2.2. Виды налогов…………………………………………………………11-14

2.3. Развитие концепции налогообложения……………………….….…14-16

2.4. Принципы налогообложения………………………………………..16-18

2.5. Система выплаты налогов…………………………………………….18

2.6. Тяжесть налогообложения. …………………………………………18-19

2.7. Налоговый мультипликатор…………………………………………19-20

2.8. Кривая Лаффера……………………………………………………...21-22

3. Государственные расходы……………………………………………….. ..22

3.1. Государственные расходы и совокупный спрос…..……………….23-24

3.2. Воздействие фискальной политики на уровень ВНП……………...24-25

3.3. Мультипликатор государственных расходов………………………25-26

3.4. Действие фискальной политики в экстремальных ситуациях:

ликвидная ловушка и классический случай…………………………….27-28

4. Дискреционная и недискреционная фискальная политика………………29

4.1.Дискреционная фискальная политика……………………………….29-31

4.2. Недискреционная фискальная политика……………………………31-32

5. Механизм реализации бюджетно-налоговой политики государства…….32

5.1. Вмешательство государства в бюджетно-налоговую

политику……………………………………………………………………...32-33

5.2. Направления совершенствования налоговой системы………………33

ΙΙ. Налоги в Российской Федерации

1. Классификация налогов…………………………………………………..34-39

2. Основные виды налогов…………………………………………………..40-47

3. Налоговая система РФ…………………………………………………….47-50

4. Направления развития современной налоговой системы

России…………………………………………………………………………51-52

Заключение…………………………………………………………………...53-54

Список использованной литературы………………………………………..55-56

Приложения…………………………………………………………………..57-60

Введение.

В данной курсовой работе мне хотелось бы раскрыть роль бюджетно-налоговой политики в государственной экономике и рассмотреть её цели и структуру. Эта тема очень актуальна сегодня, так как наша экономика, бюджет и налоговая сфера, в частности, находятся ещ в неустойчивой стадии формирования, и от того, как правительство будет осуществлять бюджетно-налоговую политику, зависит судьба каждого человека, живущего в нашей стране и судьба всей страны в целом.

В прошлом, в течение длительного времени, экономисты понимали лишь тот факт, что государство через бюджетно-налоговую политику определяет, в какой пропорции объем производства страны должен быть распределен между коллективным и частным потреблением, а также каким образом бремя платежей за коллективные блага следует разделить среди населения. Только после разработки кейнсианской макроэкономической теории была обнаружена неожиданная закономерность: бюджетно-налоговая политика правительства оказывает большое воздействие на краткосрочную динамику выпуска, занятости и цен.

Бюджетно-налоговая политика государства - важное направление его финансовой политики, которое играет большую роль в регулирование экономики посредством налогов и политики доходов и расходов.

Каждое правительство всегда проводит некоторую фискальную политику, независимо от того, осознает оно это или нет. Реальный вопрос в том, будет ли эта политика конструктивной или она будет неосознанной и непоследовательной. Поэтому правительству необходимо двигаться в таком направлении, чтобы, отсекая ненужные государственные расходы минимизировать налогообложение субъектов хозяйствования, тем самым создавая наиболее благоприятные условия для развития бизнеса, но в то же время не лишить трансфертных выплат тех, кто в них действительно нуждается.

Ныне экономисты самых различных школ безоговорочно признают, что фискальная политика оказывает сильнейшее воздействие на любую экономическую систему.

В данной курсовой работе выделяются два основных раздела – в первом дается общее понятие и представления о сути фискальной политики и ее методах, во втором – сделана попытка проанализировать существующие налоги в Российской Федерации.

Безусловно, невозможно в одной работе досконально рассмотреть фискальную политику со всеми ее особенностями. Но тем не менее в данной работе была сделана попытка рассмотреть проблемы и особенности осуществления бюджетно-налоговой политики.

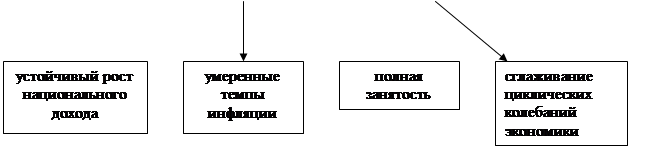

1.1. Цели бюджетно-налоговой политики.

Цели бюджетно-налоговой политики.

![]()

1.2. Инструменты бюджетно-налоговой политики.

Инструментарий фискальной политики включает: манипуляцию различными видами налогов и налоговых ставок, кроме того, трансфертные платежи и другие виды государственных расходов. Важнейшим комплексным инструментом и показателем эффективности фискальной политики является государственный бюджет, объединяющий налоги и расходы в единый механизм.

Различные инструменты по-разному воздействуют на экономику. Государственные закупки, образуют один из компонентов совокупных расходов, а, следовательно, и спроса. Как и частные расходы, государственные закупки увеличивают уровень совокупных расходов. Помимо государственных закупок имеется еще один вид госрасходов. А именно - трансфертные платежи. Они не включаются в ВНП, однако, они входят и учитываются в личном доходе и располагаемом доходе. Объем частного потребления скорее зависит не от национального, а от располагаемого дохода. Трансфертные платежи косвенно влияют на потребительский спрос, увеличивая располагаемый доход домохозяйств. Инструментом отрицательного воздействия на совокупные расходы являются налоги. Любые налоги означают уменьшение размеров располагаемого дохода. Уменьшение располагаемого дохода в свою очередь ведет к сокращению не только потребительских расходов, но и сбережений.

Фискальная политика как способ финансового регулирования экономики осуществляется с помощью мощных рычагов - налогообложения и государственных расходов. В связи с этим проводятся два вида фискальной политики: дискреционная и встроенных стабилизаторов.

Налоги и государственные расходы являются основными инструментами фискальной политики, поэтому далее мы рассмотрим их более детально. [6. стр. 355-358]

1.3. Виды фискальной политики.

В зависимости от цели проводится стимулирующая или сдерживающая фискальная политика. В периоды спада производства необходимо увеличивать государственные расходы, снижать налоги или делать и то и другое, т.е. проводить стимулирующую (экспансионистскую) политику. В краткосрочном периоде она смягчает экономический цикл. В долгосрочном – снижение налогов может привести к стимулированию экономического роста. Так было в 80-е годы в развитых странах, где налоговые реформы, в результате которых были снижены ставки налога на прибыль корпораций, подоходного налога, способствовали подъему экономики.

В целях снижения темпов инфляции реализуют сдерживающую (рестрикционистскую) фискальную политику. Она заключается в сокращении государственных расходов, увеличении налогов или в сочетании тех и других мер. В краткосрочном периоде сдерживающая политика позволяет сократить совокупный спрос и тем самым помогает снижению инфляции спроса. В долгосрочном периоде она может привести к спаду производства и росту безработицы.

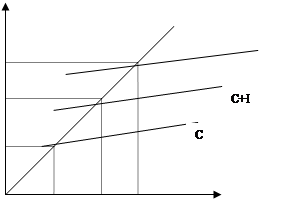

Чтобы выяснить, правильна ли проводимая правительством фискальная политика, необходимо оценить ее результаты. Наиболее часто в этих целях используют состояние государственного бюджета, так как осуществление фискальной политики сопровождается ростом или сокращением бюджетных дефицитов или излишков. Однако судить по этим показателям о действенности проводимой дискреционной политики достаточно сложно. Это объясняется тем, что, с одной стороны, фактические бюджетные дефициты и излишки могут изменятся вследствие целенаправленного изменения государственных расходов и налогов, а, с другой стороны, на их размеры могут повлиять изменения объема национального продукта, доходов, что обусловлено существованием встроенной стабильности. Чтобы разделить эти причины и иметь возможность оценить правильность принимаемых мер, используют бюджет полной занятости. Он показывает, какими были бы дефицит или излишек государственного бюджета, если бы экономика функционировала в условиях полной занятости. Рассмотрим бюджетные дефициты и излишки.(рис.1)

Налоги, государственные расходы

![]()

Доход, выпуск

Доход, выпуск

Q1 Qe Q2

Рис.1. Бюджетные дефициты, излишки. Бюджет полной занятости.

Предположим, что бюджет может быть сбалансирован в точке Е при объеме выпуска Qe. Фактический объем производства Q1, а потенциальный (при полной занятости) – Q2.

Существующий при фактическом объеме производства Q1 бюджетный дефицит KL может свидетельствовать о том, что проводится стимулирующая фискальная политика, которая сопровождается появлением или ростом бюджетного дефицита. Однако на самом деле никаких стимулирующих мер не предпринимается. Это доказывает то, что при полной занятости и тех же фактических государственных расходах и налогах (линии G и Т остаются на прежних местах) бюджет полной занятости имеет излишек МN. Таким образом, причиной фактического дефицита является спад производства. Фискальная политика, наоборот, была сдерживающей и отчасти поэтому уровень производства в стране был ниже потенциального. Возникает необходимость в принятии надлежащих фискальных мер, т.е. в стимулировании совокупного спроса.

Изменение бюджета полной занятости показывает, как влияет проводимая фискальная политика на изменение совокупного спроса. Рост дефицита или сокращение излишка бюджета полной занятости свидетельствуют о проведении стимулирующей фискальной политики, направленной на расширение совокупного спроса. Наоборот, сокращение дефицита или увеличение излишка бюджета полной занятости являются результатом реализации сдерживающей фискальной политики, цель которой – сокращение совокупного спроса. [14. Стр.125-134]

2. Налоги.

Государство признано вносить в экономику стабилизирующее воздействие, обеспечивая наилучшие условия для экономического роста. Для выполнения задач оно должно располагать необходимыми ресурсами. Частично они могут быть найдены за счет ценных источников, например доходов государственных предприятий. Однако в рыночной экономике основной производственной единицей является не государственное, а частное предприятие. Поэтому для формирования государственных ресурсов правительство изымает часть доходов предприятий и граждан. Изъятый доход, меняя собственника, превращается в налог.

Налоги – это платежи, которые в обязательном порядке уплачивают в доход государства юридические и физические лица (предприятия, организации, граждане). Как правило, эти выплаты не только обязательны, но и безвозмездны и принудительны. Налоги необходимы, так как государство с их помощью воздействует на многие экономические и социальные процессы. Они помогают поощрять либо подавлять определенные виды деятельности, направлять развитие тех или иных отраслей и регионов, регулировать количество денег и денежное обращение, воздействовать на инвестиционную активность предпринимателей, функционирование рынка ценных бумаг, равновесие между совокупным спросом и совокупным предложением. И хотя налоги в большей степени вызывают возмущение, чем одобрение, без них ни современное общество, ни государство существовать не могут.

2.1. Функции налогов.

В современных условиях налоги выполняют две основные функции: фискальную и экономическую.

Фискальная функция - основная, характерная для всех государств. С её помощью создаются государственные денежные фонды и материальные условия для функционирования государства Аккумулированные через налогообложение средства государство использует на строительство дорог, крупных хозяйственных объектов, объектов социального назначения (больниц, школ, детских садов, бассейнов, библиотек), на содержание науки, защиту окружающей среды. Часть средств идет на здравоохранение и развитие медицины: совершенствование производства медицинской техники, фармакологии, защиту здоровья матери и ребенка, проведение медицинских исследований. Значительная часть средств идет на развитие системы среднего общего, специального и высшего образования, в том числе на выплату зарплаты преподавателям и стипендии студентам. Из этих же средств государство содержит дома престарелых, выплачивает пенсии и пособия по инвалидности и многодетности, оказывает помощь больным и нетрудоспособным членам общества, содержит государственный аппарат, армию, органы охраны правопорядка. [7. стр. 261-263]

Экономическая функция означает, что налоги как активный участник перераспределительных отношений оказывают серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Расширение налогового метода в мобилизации для государства национального дохода вызывает постоянное соприкосновение государства с участниками производства, что обеспечивает ему реальные возможности влиять на экономику, на все стадии воспроизводственного процесса.

Функции налогов находятся в диалектической зависимости друг от друга. Так, поступление большего количества налоговых сборов в бюджет (фискальная функция) способствует стимулированию ускорения строительства социальных объектов, фундаментальных научных исследований (экономическая функция). В то же время ускорение инвестиционной активности, рост масштабов производства (экономическая функция) способствует увеличению налоговых поступлений в госбюджет (фискальная функция). [15. стр. 137-150]

2.2. Виды налогов.

Современная налоговая система включает различные виды налогов. Основную их группу составляют прямые и косвенные налоги.

Прямые налоги устанавливаются непосредственно на доход или имущество. К числу прямых налогов относятся:

Ø Реальные налоги

· подомовой

· промысловый

· на ценные бумаги

· поземельный

Ø Личные налоги

· подоходный налог с населения

· налог на прибыль корпораций

· налог на сверхприбыль

· налог на доходы от добычи нефти

· налог на доходы от денежных капиталов

· налог с наследства и дарений

· поимущественный налог

Косвенные налоги это налоги на товары и услуги, оплачиваемые в цене товара или включенные в тариф. Владелец товара или услуг при их реализации получает налоговые суммы, которые перечисляет государству. В данном случае связь между плательщиком и государством опосредована через объект обложения. К косвенным налогам относятся:

Ø Акцизы

· индивидуальные:

- на пиво,

- на сахар,

- на бензин

- и т. д.

· универсальный (налог с оборота):

- однократный,

- многократный

· налог на добавленную стоимость

Ø Фискальные монопольные налоги

· на соль

· на табак

· на спички

· на спирт

· и т.д.

Ø Таможенные пошлины

· по происхождению:

- экспортные

- импортные

- транзитные

· по целям:

- фискальные

- протекционные

- сверхпротекционные

- антидемпинговые

- преференциальные

· по ставкам:

- специфические

- адвалорные

- смешанные

В современных условиях в связи с расширением социальных функций государства широкое распространение получили взносы в фонд социального страхования: взносы наёмного труда, взносы предприятий. Они по своей сущности являются целевыми налогами, поскольку имеют определенное назначение. [20. стр. 109-115]

В зависимости от органа, который взимает налог и распоряжается его суммой, различают государственные и местные налоги.

Государственные налоги взимаются центральным правительством на основании государственного законодательства и направляются в государственный бюджет. К ним относятся подоходный налог, налог на прибыль корпораций, таможенные пошлины и т. п. Местные налоги взимаются местными органами власти на соответствующей территории и поступают в местный бюджет. Местные власти взимают преимущественно индивидуальные акцизы и поимущественный налог.

Налоги по их использованию подразделяются на общие, они поступают в единую кассу государства, и специальные (целевые) (например, налог на продажу бензина, топлива, смазочных масел в США направляется в дорожный фонд).

В зависимости от характера взимания налоговых ставок налоги подразделяются на: пропорциональные, прогрессивные и регрессивные.

Пропорциональный

налог -

это налог, ставка которого одинакова для всех облагаемых сумм. Налог, средняя

ставка которого повышается по мере роста суммы, называется прогрессивным.

Регрессивный налог предполагает уменьшение процента изъятия из суммы по

мере ее роста.

К последнему виду налогов относятся, как правило, косвенные налоги.

Соотношение различных видов налогов на различных ступенях развития общества менялось. В ХIХ -начале XX веков главную роль играли косвенные налоги, после Второй мировой войны ведущую роль стали играть прямые налоги. Для современной налоговой системы характерен рост взносов в фонд социального страхования, который по темпам роста опережает как прямые, так и косвенные налоги.

Можно выделить три ступени развития взглядов на роль налогов в реализации государственных интересов:

· на начальных этапах рыночной экономики налоги рассматривались исключительно в фискальных интересах как средство пополнения государственной казны;

· затем пришли к выводу о необходимости ввести ограничения в фискальную функцию налогообложения. Таким ограничением стало требование не подрывать воспроизводительный процесс в микроэкономике;

· для настоящего времени стало характерным стремление все в большей использовать налоги для корректировки хозяйственных пропорций в обществе. [4. стр.178-182]

2.3. Развитие концепции налогообложения.

В России крайнее направление первого подхода к налогообложению было характерно для эпохи Петра I, когда налоговая политика была направлена исключительно для финансирования военных действий. Налоги как из худого решета, посыпались на головы русских плательщиков, приведя к оскудению крестьянских хозяйств, сокращению населения страны и уменьшению собираемости налогов.

Экономика требовала более мудрой налоговой политики, которая бы не подрывала условий воспроизводства. Примером ориентации на такие минимальные требования можно назвать налоговую политику советского периода, начиная с 30-х гг. Тогда действующим предприятиям оставлялись доходы, обеспечивающие лишь простое воспроизводство, оставшаяся часть доходов уходила государству. С середины 60-х гг. стали предприниматься робкие попытки оставить предприятиям часть дохода для обеспечения расширенного воспроизводства за счет собственных источников.

В развитых странах это направление налоговой политики получило более широкое развитие. Считается, что налоги не должны гасить стремление производителя наращивать выпуск продукции. Это позволит ему нащупать и рассчитать зону положительного эффекта масштаба производства, при котором возможно получать наибольшую прибыль на вложенный капитал. В этом случае возрастают не только доходы предпринимателя, но и государства, казна которого пополнится дополнительными ресурсами, ибо возросшие доходы позволяют увеличить сумму собираемых налогов.

Следующая ступень развития концепции налогообложения связана с пониманием того, что манипуляция налоговыми ставками, увязка налогов с использованием ресурсов превращает их в мощный регулятор хозяйственных пропорций. Например, введение платы за ресурсы (землю, чистую воду и др.) способствует экономии ресурсов в хозяйственной деятельности. Плата за землю обычно ведет к увеличению высоты производственных зданий. Снижение налоговых ставок или введение режима ускоренной амортизации стимулирует рост производства. Ужесточение же налоговых ставок его тормозит.

Во второй половине XX в. налоги активно используются как регулятор общего равновесия рыночного хозяйства. В частности, такое использование налогов предусматривается в многочисленных антициклических программах. Эти программы отводят различную роль налогам как регуляторам экономики, что зависит от концепции, которой руководствуется правительство.

По Keйнcy, вo время спада налоги снижаются для стимулирования производства. Во время подъема, наоборот, - налоги возрастают, что позволяет затормозить рост инвестиций, предупредив перегрев экономики нарастающими диспропорциями. Рост налоговых поступлений во время подъема позволит выплатить, государственную задолженность, которая образовалась в депрессивный период для финансирования государственных расходов.

По теории монетаристов и концепции экономики предложение о снижении налогов становится значительным стимулом эффективного производства. М. Фридмен - идеолог монетарной школы - рекомендует снижать налоговое бремя, когда экономический кризис пройдет свою низшую точку и оставит на рынке только эффективных производителей, разорив остальных. В этом случае более низкие ставки налогов для сильных производителей предоставят им большие возможности для инвестирования и позволят стране перейти на более высокую ступень эффективности производства.

Теория предложения рекомендует поддерживать режим конкуренции, облегчая налоговое бремя, вплоть до применения налоговых каникул для малого бизнеса, или для тех, кто осуществляет выпуск товаров, в наибольшей степени отвечающих интересам общества.[3. стр.184-186]

2.4. Принципы налогообложения.

Принципы налогообложения проявляются в способах взимания налогов.

Таких принципов достаточно много:

· принцип выгоды;

· принцип пожертвования;

· прогрессивность ставок налогообложения доходов;

· равенство налогов на доходы предприятий разной формы собственности;

· сочетание устойчивости налоговой системы с ее гибкостью;

· определение уровня налоговых ставок, не подрывающих воспроизводственного процесса;

· исключение возможностей переложения налогового бремени;

· простота и ясность системы и процедуры налогообложения.

Принцип выгоды предполагает увязку налога с используемым ресурсом. Например, тот, кто использует чистую питьевую воду в технических целях, должен платить налог за нее.

Принцип пожертвования исходит из того, что за использование благ, предоставляемых государством отдельным гражданам или предприятиям, платят все, в том числе те, кому эти блага не достаются. Таковым является налог на фонд заработной платы, отчисляемый в пенсионный фонд.

Современное налогообложение доходов опирается на использование прогрессивных ставок. Ставки возрастают по мере увеличения доходов. Прогрессивное налогообложение учитывает разные возможности социальных слоев населения в финансировании государственных расходов.

Принцип равенства. Равенство налогов на доходы предприятий разной формы собственности обеспечивает равные стартовые условия для их развития. В таком случае конкуренция должна реально отразить заложенные в налогах условия для эффективного хозяйствования.

В командно-административной системе, которая не учитывала законы рынка, налоговые привилегии всегда сопровождали государственное и коллективное хозяйствование. Частное хозяйство, по существу, было «задушено» налогами.

Среди принципов налогообложения обычно называют гибкость и адаптивность его к меняющимся общественно-политическим потребностям. Однако в этой гибкости следует соблюдать меру, не подрывая устойчивость действующего налогообложения. Если ставки налогов постоянно меняются, как в современной России, да еще и задним числом, бизнес теряет ориентиры, необходимые для выработки долгосрочной стратегии. Инвестиционная деятельность обрастает дополнительными рисками, что укрепляет стремление бизнеса ограничиваться исключительно спекулятивными операциями.

Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, величины получаемых им доходов. Нарушение этого принципа подрывает действия рынка, уменьшает количество налогоплательщиков, уменьшает предложение товаров. У потребителей чрезмерная тяжесть налогообложения уменьшает спрос, что ведет к сокращению емкости рынка и тем самым угнетающе действует на стимулы производства.

Очень сложен для выполнения принцип исключения двойного и многократного налогообложения. Необходимость соблюдения этого принципа осознается всеми государствами, но редко кому удается полностью ему следовать. Например, налогообложение акционерных компаний обычно строится на двойном налогообложении. Налогом облагаются нераспределенная прибыль компании и дивиденды ее членов. Такая система действует в странах Бенилюкса, США, Швеции, Швейцарии, России. Решением исключения многократного налогообложения используемого сырья является введение налога на добавленную стоимость. При использовании этого налога надбавка к цене сырья, возникающая при прохождении продукта по производственной цепочке, облагается налогом всего один раз. Налогом облагаются только те результаты деятельности, которые добавляются к полученному из вне полуфабрикату.

В налогообложении важно соблюсти принцип, исключающий возможность переложения налогового бремени. В странах с развитой рыночной экономикой налог на прибыль считается не самым лучшим налогом, так как предприниматель обычно пытается включить этот налог в цену в целях компенсации удорожания издержек. В результате налоговое бремя перекладывается на покупателя. Именно он оплачивает налог, а предприниматель выступает, по существу, собирателем этого налога. [7. стр.261-265]

2.5. Система выплаты налогов.

Система и процедура выплаты налогов должны быть простыми, удобными и понятными для всех субъектов налогообложения. В странах развитого рынка основным налогом является личный подоходный налог или налог на физических лиц. В США доля налога на прибыль составляет в системе федеральных налогов всего лишь 10 %, в то время как налог на личный доход приближается к его половине. В России же доля подоходного налога с физических лиц составляет чуть более 3 % в общем объеме всех платежей. Такая структура налогообложения в России объясняется ее корнями, которые десятилетиями питали общество государственного социализма, организованного на принципах хозяйствования, противоречащих рынку. В результате налоговая система в России становится источником хозяйственных деформаций. Это проявляется по следующим направлениям:

· государство сталкивается со слабой собираемостью налогов, поскольку бизнес имеет множество способов укрыть налоги;

· налогообложение провоцирует инфляционные процессы, так как предприниматели стремятся переложить налог на отпускные цены;

· возможность переложения налогов на плечи покупателей усиливает социальную дифференциацию общества, поляризацию величин реальных доходов граждан, что обостряет социальную напряженность.

В дальнейшем, по мере роста доходов населения, Россия должна сместить акценты налогообложения, увеличив налоги на доходы физических лиц, смягчая налогообложение бизнеса. [10. стр. 647-650]

2.6. Тяжесть налогообложения.

Тяжесть налогового бремени измеряется величиной налоговых изъятий, отнесённых к валовому внутреннему продукту.

На неё оказывают влияние следующие условия:

· величина полученных доходов;

· традиции, сложившиеся в стране;

· фазы промышленного цикла.

Чем выше доходы, тем больше доля налоговых отчислений. Развитие экономики умножает доходы. Это ведет к увеличению доли налоговых изъятий. Причиной указанной зависимости является использование прогрессивной шкалы налогообложения.

История XX в. четко прослеживает тенденцию роста налоговых изъятий в странах с рыночной экономикой. Так, до первой мировой войны налоговые отчисления составляли в среднем 10 % ВВП. В середине века эта планка поднялась до 20 %. В 90-х гг. в развитых государствах с уровнем ВВП на душу населения в 15-28 тыс. дол. доля налоговых изъятий и тяжесть налогового бремени колеблется от 30 до 50 % ВВП. В России этот уровень превышается, в то время как в странах с уровнем развития, соответствующим российскому (ВВП на душу населения около 5 тыс. дол.), тяжесть налогового бремени не превышает 30%.

Традиции экономической политики оказывают существенное влияние на уровень налогового бремени. В странах социально ориентированной экономики (шведская модель) этот уровень составляет около 50% ВВП. В странах, развивающихся на монетарных принципах, - около 30 % ВВП. Более высокий уровень налогов стал платой за социальную стабильность общества. Поскольку налоги перекладываются на покупателя (включаются в отпускные цены), то в этих странах отмечается и более высокий уровень цен.

Тяжесть налогообложения зависит от циклических колебаний. Она может быть ниже во время кризиса и выше при более благоприятной конъюнктуре. [4. стр. 186-192]

2.7. Налоговый мультипликатор.

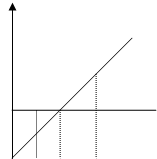

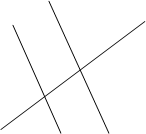

Согласно кейнсианскому подходу, применение налогов как важного инструмента фискальной политики может стимулировать деловую и инвестиционную активность, так как снижение налогов оставляет в распоряжении предпринимателей значительно большую часть денежных средств, чем величина снижения уровня налога. (рис.2)

Совокупный спрос(AD),Е

|

Y Y ВНП

Рис.2. Последствия изменения ставки пропорционального налога на ВВП в кейнсианской модели.

Здесь срабатывает эффект мультипликатора.

Экономический смысл этого эффекта следующий. При снижении ставки налога увеличивается уровень располагаемого дохода, что приводит к увеличению эффективного спроса во всех смежных сферах экономики по аналогии с механизмом инвестиционного мультипликатора. При понижении ставок налога с t1 до t2 уменьшается величина налоговых поступлений в госбюджет с Т1 до Т2, что приводит к росту располагаемого дохода и смещению положения функции спроса вниз. В результате положение равновесия А1 в экономике смещается также вправо и равновесный ВВП увеличивается (с Y1 до Y2). Пусть значение МРС колеблется в пределах 0,8, а ставка налога на прибыль поэтапно снижается с 28 до 20%. Тогда значение функции спроса при ставке t1 = 28% и t2=20% составит соответственно:

АD1 = a + 0,8Y(1-0,28)+ I = a + 0,576Y + I

и АD2 = a + 0,8Y (1-0,20)+ I = a + 0,640Y + I.

Таким образом, благодаря мультипликативному эффекту и падению ставки пропорционального налога, повышается угол наклона линии совокупного спроса, что приводит к росту равновесного ВВП.

Однако это положение касается только пропорциональных налогов. Именно они играют роль автоматических стабилизаторов экономики. [1. стр. 285-287]

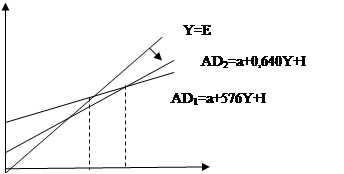

2.8. Кривая Лаффера.

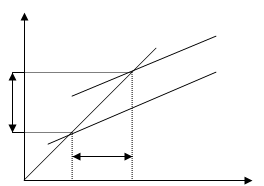

Зависимость налоговых поступлений от величины налоговой ставки была описана А. Лаффером. Графическое изображение указанной зависимости получило название кривой А. Лаффера. (рис.3)

Поступления в госбюджет от налогов(Т)

![]()

Тmax

Тmax

![]() 50%

100% Налоговая ставка(t),%

50%

100% Налоговая ставка(t),%

Рис.3. Кривая Лаффера.

Теоретические исследования А. Лаффера по влиянию налоговой ставки на величину ВНП (ВВП) и доходы государственного бюджета показали, что при росте налоговой ставки (t) до 30-40% достаточно высокими темпами растут и ВВП, и доходы государственной казны. Ставка налога 50% является оптимальной. При такой ставке достигается максимальная сумма налогов Tmax. При переходе 50%-ного барьера налоговой ставки снижается деловая активность фирм и работников, увеличиваются масштабы теневой экономики, снижаются доходы бюджета.

Согласно кривой А. Лаффера, увеличение налоговых ставок приводит к росту налоговых поступлений лишь до определенных пределов (точка М). Дальнейшее увеличение налоговой ставки приведет к чрезмерности налогового бремени. Оно ведет к уходу многих производителен с рынка из-за банкротств и к уклонению от налогов. Результатом указанных действий становится нежелательное уменьшение налоговых поступлений в казну.

На практике трудно дать точную оценку оптимальной ставки налога tА, после которой налоговые поступления начинают падать. Так, было установлено, что в Швеции tА соответствует налоговой ставке, равной приблизительно 70%. В середине 80-х гг. предельная налоговая ставка здесь была близка к 80% и при этих условиях ее уменьшение могло бы привести к росту налоговых сборов. В России снижение налога на прибыль с 35 до 24% и введение единой ставки подоходного налога в 13% также способствовало росту налоговых поступлений в бюджет.

Россия сегодня по налоговым поступлениям явно находится не в оптимальной позиции, превышающей точку М. В результате запланированная величина налоговых поступлений, превышающая 50 % ВВП, оказалась нереальной. Фактически государство не может получить и 30-35% ВВП, что повлечет за собой задержку выплаты заработной платы работникам бюджетных организаций, усилению напряженности с ростом неплатежей предприятий друг другу.

Кривая Лаффера показывает, что при определенных условиях снижение налоговых ставок может создать стимулы для бизнеса, способствовать образованию дополнительных сбережений и тем самым содействовать инвестиционному процессу. Уменьшение банкротств должно способствовать расширению налогооблагаемой базы, так как количество налогоплательщиков при этом должно возрасти.

Однако не следует думать, что снижение ставки налогов должно сразу же дать эффект роста валового национального продукта. Последний происходит только при расширении инвестиционного процесса, особенно, когда появляется спрос на основной капитал. Спрос же на него варьируется в течение цикла, а в стадии депрессии может вовсе исчезнуть. Это значит, что результаты снижения ставок налогов в депрессивной ситуации могут проявиться лишь через годы. [9. стр. 188-201]

3. Государственные расходы.

Наряду с налогами важнейшим инструментом воздействия государства на развитие экономики являются государственные расходы. Через систему расходов происходит перераспределение значительной части национального дохода, осуществляется реализация экономической и социальной политики государства. Все расходы можно подразделить на следующие группы:

Ø военные;

Ø экономические;

Ø на социальные цели;

Ø на внешнеэкономическую и внешнеполитическую деятельность;

Ø на содержание аппарата управления.

3.1. Государственные расходы и совокупный спрос.

Прежде чем перейти к рассмотрению этого вопроса, нужно остановиться на ряде ограничений.

¨ Во-первых, нужно брать в расчет государственные закупки по импорту и экспортные поставки.

¨ Во-вторых, нужно исходить из того, что государственные расходы не оказывают воздействия на потребление и инвестиции.

¨ В-третьих, налоги рассмотрим, как налоги на доход населения.

Исходя из данных ограничений влияния фискальной политики на совокупный спрос, предположим, что налоги равны нулю.(рис.4)

Совокупные расходы

|

0 A1 B1 Е1 ВНП

Рис.4. Влияние государственных расходов на совокупный спрос.

По оси Х отложим величину ВНП, по оси Y - совокупные расходы, которые состоят из расходов населения, предприятий и государства на приобретение материальных благ и услуг. Состояние, при котором вся величина ВНП будет потреблена населением, предприятиями и государством, т. е. будет равна их расходам, можно графически изобразить в виде прямой линии, идущей к оси Х под углом 45°. В любой точке этой прямой совокупные расходы равны ВНП в этой точке. Теперь введем график потребления СС. Точка А показывает то состояние, когда расходы населения равны его потреблению. В результате закупок предприятий спрос на рынке увеличивается на величину инвестиций C+I. Теперь совокупные расходы будут равны потреблению населения и инвестициям предприятий. В точке В достигается такое состояние, когда на весь произведенный ВНП в объеме ОВ - будет предъявлен спрос населения и предприятий. Введение государственных расходов, которые оказывают воздействие, подобное потребительским расходам и инвестициям, вызовет перемещение точки макроэкономического равновесия вверх по линии 45°. Государственные расходы увеличивают величину совокупных расходов на рынке и стимулируют рост совокупного спроса, а, следовательно, стимулируют производство ВНП. В результате государственных закупок спрос увеличивается на величину государственных расходов под эти закупки. Теперь совокупные расходы будут равны потреблению населения, инвестициям предприятий и государственным расходам и будут представлены графически в виде прямой C+I+G. Расстояние между C+I+G и С+I показывает величину государственных расходов на товары и услуги. Таким образом, государственные расходы оказывают точно такое же влияние на совокупный спрос, что и потребительские расходы и инвестиции. Точка Е показывает равновесный уровень ВНП, при котором общие расходы равны объему производства.

Исходя из данных рассуждений можно записать, что BHП=C+I+G, где С - потребительский расход населения, I - инвестиции предприятия, G - государственные расходы на закупку товаров и услуг.

Фискальная политика воздействует, прежде всего, на совокупный спрос. Рост правительственных расходов повышает совокупный спрос, стимулирует выпуск продукции. [11. стр. 257-259]

3.2. Воздействие фискальной политики на уровень ВНП.

Более высокий уровень ВНП увеличивает процентную ставку на фондовых рынках, которая, снижая действенность фискальной политики, снижает уровень инвестиционных расходов.(рис.5)

Процентная ставка

|

|||

![]() i’

i’

![]()

![]() i0

i0

![]()

Фискальная политика, таким образом, воздействует на товарные рынки, сдвигая кривую IS, которая демонстрирует равновесие на товарных рынках. При неизменной ставке процента более высокий уровень государственных расходов будет увеличивать уровень совокупного спроса. Покрывая рост спроса, выпуск продукта должен увеличиваться. Это отражается сдвигом IS в положении IS'. Экспансионистская фискальная политика сдвигает кривую IS вверх вправо, она увеличивает равновесный доход, но растет и равновесная ставка процента.

Если экономика первоначально находилась в равновесии в точке Е, то мы движемся (при постоянной ставке процента) к точке Е". В точке Е" рынок товаров находится в равновесии, плановые расходы равны выпуску продукции. Но на фондовом рынке нет равновесия. Доход увеличивается и, следовательно, спрос на деньги становится выше. При ставке процента io спрос на деньги превышает предложение денег. Этот избыток спроса на реальные денежные балансы увеличивает ставку процента. Но когда ставка процента растет, частные расходы сокращаются. Фирмы снижают планируемые инвестиции и, таким образом, совокупный спрос понижается. Регулирование завершается в точке Е', где и товарный, и денежный рынки находятся в равновесии - это новая точка равновесия. Сравнивая положение в точке Е' с первоначальным равновесным положением Е видно, что рост государственных расходов увеличивает и доход, и ставку процента. [12. стр. 197-200]

3.3. Мультипликатор государственных расходов.

Итак, государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям, они также обладают мультипликационным или множительным эффектом, порождая цепочку вторичных, третичных и.т. д. потребительских расходов, а также приводят к множительному эффекту самих инвестиций. Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов на закупку товаров и услуг:

Прирост ВНП

![]() MPG

=

MPG

=

Прирост государственных расходов

Покажем суть этого мультипликационного эффекта. (рис.6) Предположим, что при данном уровне потребления, инвестиций и государственных расходов равновесное состояние макроэкономики достигается в точке Е при объеме ВНП, равном 60 млрд. р.

Совокупные расходы, млрд.р.

0 60 80 ВНП

Рис.6 Мультипликатор государственных расходов

Пусть объем государственных расходов вырос на 10 млрд. р., следовательно прямая С + I + G сдвигается вверх на 10 млрд. р. Теперь состояние макроэкономического равновесия будет достигаться в точке Е1, в которой ВНП уже составляет 80 млрд. р. Таким образом, приращение государственных расходов на 10 млрд. р. привело к увеличению ВНП на 20 млрд. р. Исходя из этого можно сказать, что МРG в данном случае равен 2. По сути дела, МРG по своей модели полностью совпадает с мультипликатором инвестиций. И если исходить из того, что МРС=1/2, то МРG= I /(I-MPC)=2. где MPC – предельная склонность к потреблению. Каждый рубль, израсходованный государством на закупку товаров и услуг, увеличил ВНП на 2р., т. е. вызвал приращение вторичных расходов в народном хозяйстве.

Таким образом, рост объема государственных закупок увеличивает равновесный уровень выпуска продукции. Подобный механизм влияния государственных закупок на выпуск продукции предполагает, что во время спада государственные закупки могут быть использованы для того, чтобы увеличить выпуск продукции. И, наоборот, в период бума правительство может снизить уровень своих расходов, сократив тем самым объем совокупного проса и выпуска продукции. [26. стр. 412-414]

3.4. Действие фискальной политики в экстремальных ситуациях: ликвидная ловушка и классический случай.

Если экономика находится в ликвидной ловушке, при которой кривая LM горизонтальна, рост государственных расходов имеет максимальное влияние на равновесный уровень дохода. Ставка процента не меняется, следовательно, нет тормозящего действия роста госрасходов на национальный доход. (рис.7)

Рис.7 Ликвидная ловушка

Классический случай и эффект вытеснения частных инвестиций. Сначала рассмотрим, что собой представляет эффект вытеснения. Эффект вытеснения возникает тогда, когда в результате экспансионистской фискальной политики ставка процента повышается до такого размера, что уменьшаются частные расходы, особенно инвестиции. Если кривая LM проходит вертикально, то рост госрасходов не увеличивает равновесный уровень дохода, а лишь увеличивает ставку процента. (рис.8)

Рис.8 Классический случай

Рост госдоходов сдвигает кривую IS до положения IS', но не оказывает влияния на доход. Если спрос на деньги не восприимчив к изменению ставки процента (как подразумевает вертикальная LM), то существует единственный уровень дохода, при котором денежный рынок находится в равновесии. Таким образом, рост правительственных расходов не изменяет равновесный уровень дохода, а только увеличивает равновесную ставку процента. Но если госрасходы увеличиваются, а уровень доходов неизменен, то это должно компенсироваться снижением личных доходов. Рост ставки процента вытесняет частные инвестиции. Эффект вытеснения, точно определяя значение этого термина, означает снижение частных расходов (особенно инвестиций), в соответствии с ростом ставки процента в случае фискальной экспансии. Когда кривая LM вертикальна, эффект вытеснения будет максимальным. График инвестиций показывает это. Если положительный наклон графика кривой сильнее, чем вертикальный, ставка процента при воздействии фискальной политики увеличивается медленно, и как результат, инвестиции снижаются незначительно. Размеры эффекта вытеснения, таким образом, зависят от наклона кривой LM и, следовательно, от процентной зависимости спроса на деньги. Если в экономике наблюдается полная занятость, то рост товаров и услуг, закупаемых государством, должен означать, что любые другие сектора покупают меньше товаров и услуг в размере, равном наиболее высокому уровню госрасходов.

В экономике с недоиспользованными ресурсами не может наблюдаться полный эффект вытеснения. Если фискальная экспансия увеличит ставку процента, то и доход также увеличится. Рост совокупного спроса вызывает увеличение дохода, а с увеличением дохода увеличивается уровень сбережений. Это расширение сбережений делает возможным финансирование дефицита бюджета без полного вытеснения частных инвестиций.

При неполной занятости и, следовательно, при возможности увеличения выпуска продукта, ставка процента может и не расти, т. е. нет и вытеснения (что верно для случая, когда монетаристские авторитеты приспосабливают финансовую экспансию к росту денежного предложения). [7. стр. 258-262]

4. Дискреционная и недискреционная фискальная политика.

4.1. Дискреционная фискальная политика.

Под дискреционной фискальной политикой понимается сознательное манипулирование налогами и правительственными расходами с целью изменения реального объема национального производства и занятости, контроля над инфляцией и ускорения экономического роста. В рамках дискреционной политики рассматриваются различные социальные программы, государственная программа занятости, изменения налоговых ставок.

Государственная программа занятости является одной из мер в борьбе с безработицей и стабилизации экономики. Осуществляется эта программа за счет средств государства и местных органов власти. Например, широкое применение в рыночной экономике в период кризиса 1929-1933 гг. нашла программа организации общественных работ. По этой программе государство за счет бюджетных средств организовало различные виды работ для населения по принципу «лишь бы занять» — иногда одни копали ямы, а другие их закапывали. Поэтому довольно часто, с точки зрения экономики, эти программы были малоэффективны. Главная задача этих программ состояла в том, чтобы стимулировать совокупный спрос и снять социальное напряжение в обществе в условиях массового роста безработицы. Поскольку эти программы довольно расточительны, гораздо эффективнее проводить регулярную антициклическую политику, чем бороться с последствиями кризиса не самым эффективным способом. Конечно, эти программы занятости могут модифицироваться. Так, для роста занятости можно поощрять мелкие предприятия, обеспечивающие максимальную занятость на своем производстве. Такая практика используется в Китае.

В условиях нормального экономического развития правительство должно иметь стратегическую и четкую программу в области занятости, чтобы эффективно использовать ее в условиях спада, когда люди теряют работу. Программы занятости обычно носят довольно гибкий характер. Весьма эффективны они в том плане, что в отличие от программ общественных работ требуют меньше затрат и могут применяться местными властями на каком-либо локальном рынке.

Расходы на социальные программы включают в себя выплаты пенсий, различные программы помощи малоимущим слоям населения, расходы на образование, медицину и т. д. Эти программы позволяют стабилизировать экономическое развитие, когда сокращаются доходы населения. Главным недостатком всех этих программ является то, что они вводятся в условиях спада и их тяжело отменить, когда экономика находится на подъеме.

Изменение налоговых ставок, с этой точки зрения, является более эффективным инструментом в стремлении стабилизировать экономику. Так, снижение ставок подоходного налога в условиях кратковременного спада может удержать доходы от сокращения, предотвращая тем самым нарастание кризисов, увеличивая потребительские расходы. Но есть здесь и недостаток. Временное снижение налогов не всегда приемлемо для борьбы со спадом, так как в демократическом обществе, как правило, сложнее повысить налоги после преодоления спада, гораздо проще бывает организовать политические настроения на борьбу с безработицей, чем на борьбу с инфляционным разрывом и чрезмерной занятостью.

Эффективная дискреционная фискальная политика предполагает грамотную диагностику происходящих экономических процессов, на основе которой правительство настраивает свои рычаги: налоги и государственные расходы на прогнозируемую хозяйственную конъюнктуру. Однако узнать, во что выльются возникшие тенденции макроэкономики, полностью не удается. Поэтому правительство не всегда может предугадать действительные направления развития экономики, что вынуждает его принимать решения по настройке фискальной политики с известным запозданием. Образуется временной лаг между необходимостью настройки экономических рычагов фискальной политики и принятием решений правительства.

Запаздывание действия необходимых рычагов дискреционной политики связано также с обычными административными процедурами по организации мероприятий, обусловленных проведением новой хозяйственной политики.

Эффект от принятия новой фискальной политики обычно приходит не сразу, потому что вложения средств в развитие производства окупаются по истечении достаточно большого срока времени.

Отмеченные запаздывания, временные лаги, между периодом возникновения потребности в новых направлениях фискальной политики и получением ожидаемого положительного эффекта от их применения накладываются друг на друга. Это, безусловно, ухудшает возможности дискреционной фискальной политики быстро настраиваться на происходящие изменения в экономике и эффективно их корректировать. [26. стр. 410-413]

4.2. Недискреционная фискальная политика.

На практике уровень государственных расходов, налоговых поступлений может измениться даже в случае, если правительство не принимает соответствующих решений. Это объясняется существованием встроенной стабильности, которая определяет недискреционную (автоматическую, пассивную) фискальную политику. Встроенная стабильность основана на механизмах, которые работают в режиме саморегулирования и автоматически реагируют на изменения состояния экономики. Их называют встроенными (автоматическими) стабилизаторами. К ним относят:

1. Изменения налоговых поступлений.

Сумма налогов зависит от величины доходов населения и предприятий. В период спада производства доходы начнут уменьшаться, что автоматически сократит налоговые поступления в казну. Следовательно, увеличатся доходы, остающиеся у населения, предприятий. Это позволит в определенной степени замедлить снижение совокупного спроса, что положительно скажется на развитии экономики. Такое же воздействие оказывает и прогрессивность налоговой системы. При уменьшении объема национального производства сокращаются доходы, но одновременно понижаются и налоговые ставки, что сопровождается уменьшением как абсолютной суммы налоговых поступлений в казну, так и их доли в доходах общества. В результате падение совокупного спроса будет более мягким.

2. Системы пособий по безработице и социальные выплаты.

Они также оказывают автоматическое антициклическое воздействие. Так, увеличение уровня занятости ведет к росту налогов, за счет которых финансируются пособия по безработице. При спаде производства увеличивается число безработных, что сокращает совокупный спрос. Однако одновременно растут и суммы выплат пособий по безработице. Это поддерживает потребление, замедляет падение спроса и, следовательно, противодействует нарастанию кризиса. В таком же автоматическом режиме функционируют системы индексации доходов, социальных выплат. Существуют и другие формы встроенных стабилизаторов: программы помощи фермерам, сбережения корпораций, личные сбережения и т.д.

Встроенные стабилизаторы смягчают изменения в совокупном спросе и тем самым помогают стабилизировать выпуск национального продукта. Именно благодаря их действию изменилось развитие экономического цикла: спады производства стали менее глубокими и более короткими. Раньше это было невозможно, так как налоговые ставки были ниже, а пособия по безработице и социальные выплаты незначительны.

Главное достоинство недискреционной фискальной политики в том, что ее инструменты (встроенные стабилизаторы) включаются немедленно при малейшем изменении экономических условий, т.е. здесь практически отсутствует временной лаг.

Недостаток автоматической фискальной политики в том, что она только помогает сглаживать циклические колебания, но не может их устранить. Следует отметить, чем выше ставки налогов, чем больше трансфертные платежи, тем более действенна недискреционная политика. [9. Стр.125-134]

5. Механизм реализации бюджетно-налоговой политики государства.

5.1. Вмешательство государства в бюджетно-налоговую политику.

Налоговая система любой страны эффективна в том случае, если сформирована на общих методологических подходах, учитывающих платежеспособность населения, налоговые льготы для стратегических целей экономики, равномерное распределение налогов по субъектам хозяйствования, оптимальность налогового бремени и др. Важным звеном налоговой политики государства являются критерии налогообложения. В качестве первого критерия экономисты называют справедливость (равенство), в качестве второго эффективность. Первый критерий строится на том, что государственные налоги и их расходование влияют на распределение доходов в обществе, возлагая тяготы на одних и предоставляя блага другим. Общество в конечном счете стремится к справедливому распределению этих тягот и благ.

Но основным в системе налогообложения является все же критерий платежеспособности. В соответствии с ним налоги должны расти по мере роста доходов, так как в результате этого неравенство в материальном положении сокращается. Такая налоговая система называется прогрессивной. Напротив, если после выплаты налогов неравенство в обществе возрастает, налицо регрессивная система налогообложения. Согласно кейнсианскому подходу, применение налогов как важного инструмента фискальной политики может стимулировать деловую и инвестиционную активность, так как снижение налогов оставляет в распоряжении предпринимателей значительно большую часть денежных средств, чем величина снижения уровня налога.

Государство не ограничивает свое вмешательство в экономику лишь варьированием налоговых ставок. Целями государственной политики могут быть обеспечение выравнивания уровня доходов граждан, поддержание социально значимых отраслей дотациями и инвестициями, стимулирование малого бизнеса, чистого экспорта, стабилизация экономики. В связи с этим государство будет осуществлять определенные расходы из государственной казны.[26. стр. 420-423]

5.2. Направления совершенствования налоговой системы.

Налоговая система должна совершенствоваться по следующим важнейшим направлениям:

• требуется уменьшение налогового бремени. Оно является чрезмерным, поскольку налоговые изъятия при составлении бюджета государства до сих пор планировались в размере около половины ВНП. Мировой опыт и теоретические разработки, отраженные в виде «кривой Лаффера», показывают, что тот уровень, с которого начинается массовое бегство от налогов, обусловливает низкий уровень собираемости налогов. Кроме того, в результате кризиса неплатежей предприятий подрываются условия непрерывного производства;

• необходимо изменение структуры налоговых поступлений за счет поэтапного увеличения уровня налогообложения физических лиц (доходов и имущества), а также налогов на имущество и рентных платежей в природоэксплуатирующих отраслях, что обеспечит рост платежей за использование природных ресурсов. Резкий переход на преимущественное налогообложение физических лиц невозможен, так как невысокие доходы основной массы населения пока не позволяют проплатить такие налоги;

• назрела необходимость сокращения налоговых льгот. В сегодняшний период, когда происходит глобальный пересмотр налоговой системы, индивидуализация налоговых льгот оборачивается неразберихой и коррупцией. Данная индивидуализация налоговых ставок возможна лишь в хорошо отработанной, налаженной налоговой политике. [4. стр. 189-192]

ΙΙ. Налоги в Российской Федерации.

1. Классификация налогов

Вся совокупность законодательно установленных налогов подразделяется (классифицируется) на группы по определенным критериям, признакам, особым свойствам. Наиболее существенное значение в современной теории и практике налогообложения имеют следующие основания классификации налогов:

1. по способу взимания налогов

2. по субъекту-налогоплательщику

3. по органу, который устанавливает и конкретизирует налоги

4. по порядку введения налога

5. по уровню бюджета, в который зачисляется налоговый платеж

6. по целевой направленности введения налога

По способу взимания налогов.

Согласно данному основанию, различают прямые и косвенные налоги.

Классификация налогов на прямые и косвенные исходя из подоходно - расходного критерия, не утратила своего значения и используется для оценки степени переложения налогового бремени на потребителя товаров и услуг.

К числу прямых налогов относятся: налог на прибыль (доходы) предприятий и организаций, земельный налог, подоходный налог с физических лиц, налоги на имущество юридических и физических лиц, владение и пользование которым служат основанием для обложения.

Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций, целевых сборов: налог на добавленную стоимость, акцизы на от дельные товары, таможенная пошлина, налог на операции с ценными бумагами, транспортный налог, налог на содержание жилищного фонда и объектов социально сферы и др.

Во многих развитых странах в структуре налоговых доходов превалируют прямые налоги: США 91,1%, Япония —71,2%, Англия 54,3% (1987 г.). В России на долю прямых налогов приходится примерно 45% (1995 г.).

По субъекту-налогоплательщику.

В соответствии с данным основанием можно выделить следующие виды налогов.

Налоги с физических лиц (подоходный налог с физических лиц, налог на имущество физических лиц, налог на имущество, переходящее в порядке наследования и дарения. курортный сбор и др.).

Налоги с предприятий и организаций (налог на прибыль, налог на добавленную стоимость, акцизы, налог на пользователей автомобильных дорог, налог на имущество предприятий и организаций, сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний и др.).

Данная разновидность не случайно названа «налоги с предприятий и организаций», а не «налоги с юридических лиц». Это вызвано тем, что некоторые организации выступают плательщиками какого-либо налога, не являясь при этом юридическим лицом, в частности филиалы, представительства, обособленные структурные подразделения.

Смешанные налоги, которые уплачивают как физические лица, так и предприятия и организации (госпошлина, некоторые таможенные пошлины, налог с владельцев транспортных средств и др.). [20. стр.109-111]

По органу, который устанавливает и конкретизирует налоги.

Бюджетное устройство государства определяет организацию бюджетной системы, включающую целостную совокупность бюджетов всех уровней. В федеративном государстве (России, США и др.) бюджетная система представлена федеральным, региональным и местным уровнями. Исходя из критерия многоуровневости бюджетной системы, в которой аккумулируются налоговые доходы государства, в налоговом законодательстве широкое распространение получила статусная классификация налогов. В Российской Федерации вся совокупность налогов и сборов подразделяется на три группы (вида): 1) федеральные; 2) налоги республик, краев, областей и автономных образований, Москвы и Санкт-Петербурга; З) местные.

Федеральные (общегосударственные) налоги.

Необходимо отметить, что размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления федеральных (общегосударственных) налогов, а также порядок зачисления их сумм в бюджеты различных уровней определяются законодательством России и являются едиными на всей ее территории. К федеральным налогам относятся следующие:

1) налог на добавленную стоимость;

2) акцизы на отдельные группы и виды товаров:

3) налог на прибыль (доходы) предприятий и организаций;

4) налог на операции с ценными бумагами;

5) таможенная пошлина;

6) отчисления на воспроизводство минерально-сырьевой базы;

7) платежи за пользование природными ресурсами (в том числе платежи за загрязнение окружающей природной среды и другие виды вредного воздействия);

8) подоходный налог с физических лиц;

9) налоги, служащие источниками образования дорожных фондов, в том числе: налог на реализацию горюче-смазочных материалов, налог на пользователей автодорог, налог с владельцев транспортных средств, налог на приобретение транспортных средств;

10) транспортный налог:

11) сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний;

12) лицензионный сбор за право производства, розлива и хранения алкогольной продукции;

13) лицензионный сбор за право оптовой продажи алкогольной продукции;

14) гербовый сбор;

15) государственная пошлина;

16) налог с имущества, переходящего в порядке наследования и дарения.

Региональные налоги (налоги республик в составе Российской Федерации и налоги краев, областей, автономной области, автономных округов).

Отличительной чертой региональных налогов является то, что конкретные размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления налогов устанавливаются в соответствии с законодательством России законодательными органами субъектов федерации: республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов. Региональными являются следующие налоги:

1) налог на имущество предприятий;

2) лесной доход;

3) плата за воду, забираемую промышленными предприятиями из водохозяйственных систем;

4) сбор на нужды образовательных учреждений (с юридических лиц);

Местные налоги.

Местные налоги, механизм их исчисления и взимания вводятся районными и городскими органами в соответствии с законодательством России и республик в составе Российской Федерации. К таковым, в частности, относятся:

1) налог на имущество физических лиц;

2) земельный налог;

3) регистрационный налог за предпринимательскую деятельность;

4) налог на строительство объектов производственного назначения в курортной зоне;

5) курортный сбор;

б) сбор за право торговли (уплачивается путем приобретения разового талона или временного патента);

7) целевые сборы на содержание милиции, на благоустройство территории, на нужды образования и другие цели;

8) налог на рекламу;

9) налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

10) лицензионный сбор за право проведения местных аукционов и лотерей;

11) сбор за парковку автотранспорта;

12) сбор за право использования местной символики:

13) сбор за участие в бегах на ипподроме;

14) сбор со сделок, совершаемых на биржах;

15) сбор за право проведения кино- и телесъемок;

16) сбор за уборку территорий населенных пунктов (с юридических и физических лиц владельцев строений):

17) сбор с владельцев собак (кроме служебных);

18) лицензионный сбор за право торговли спиртными напитками;

19) сбор за выдачу ордера на квартиру (с физических лиц)

20) сбор за выигрыш на бегах;

21) сбор с лиц, участвующих в игре на тотализаторе на ипподроме.

Налоги, указанные в пп. 4 и 5, устанавливаются только на территории курортной зоны. Остальные налоги (пп. 6-21) могут вводиться повсеместно решениями органов местного самоуправления. Несмотря на широкий перечень местных налогов, полный их набор вряд ли может быть установлен на территории конкретного муниципального образования, а если это и случится, то таковым скорее всего станет курортный город с расположенным в нем действующим ипподромом.

В общей сложности налоговым законодательством РФ предусматривается перечень, включающий 41 конкретный налог разного уровня. Однако в 1994 -1996 гг., благодаря Указу Президента РФ от 22 декабря 1993 г. №2270 налоговое творчество региональных и местных властей довело этот перечень до 200 (в каждом субъекте РФ было принято по 1-2 местных налога). В правительственном проекте Налогового кодекса РФ предлагается установить закрытый перечень налогов и сборов - 12 федеральных, 8 региональных и 12 местных. [18. стр.38-41]

По порядку введения налога.

По порядку введения можно выделить налоги общеобязательные и факультативные.

Общеобязательные налоги устанавливаются законодательными актами Российской Федерации и взимаются на всей ее территории независимо от бюджета, в который они поступают. При этом по некоторым из них конкретные налоговые ставки определяются законодательными актами республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов, районов, городов и иных административно-территориальных образований. К общеобязательным относятся все федеральные налоги, предусмотренные в ст. 19 Закона об основах налоговой системы, а также налог на имущество предприятий, лесной доход, плата за воду (ст. 20 Закона), налог на имущество физических лиц, земельный налог, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью (ст. 21 Закона).

Факультативные налоги предусмотрены основами налоговой системы, однако непосредственно вводиться они могут законодательными актами республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов, районов, городов и иных административно-территориальных образований. Взимание этих налогов на той или иной территории - компетенция органов местного самоуправления. К факультативным относятся сбор на нужды образовательных учреждений, взимаемый с юридических лиц, а также все местные налоги, за исключение тех, которые являются общеобязательными.

По уровню бюджета, в который зачисляется налоговый платеж.

В соответствии с бюджетной системой России налоговые платежи поступают в бюджеты различных уровней, на основании чего налоговые платежи можно подразделить на закрепленные и регулируемые.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или внебюджетный фонд. Среди закрепленных налогов выделяют налоги, которые поступают в федеральный бюджет, в региональный бюджет, в местный бюджет, во внебюджетный фонд.

Регулирующие (разноуровневые) налоги поступают одновременно в бюджеты различных уровней в пропорции, согласно бюджетному законодательству. На сегодняшний день в налоговой системе России действуют два таких налога: налог на прибыль с предприятий и организаций и подоходный налог с физических лиц. Суммы отчислений по таким налогам, зачисляемые непосредственно в республиканский бюджет республики в составе Российской Федерации, в областные бюджеты краев и областей, областной бюджет автономной области, окружные бюджеты автономных округов и бюджеты других уровней, определяются при утверждении бюджета каждого из субъектов федерации.

По целевой направленности введения налога.

В соответствии с этим основанием можно выделить налоги абстрактные и целевые. Данное основание находит свое место практически при каждом рассмотрении классификации налогов.

Абстрактные (общие) налоги вводятся государством для формирования бюджета в целом, тогда как целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государства, например сбор на нужды образовательных учреждений, взимаемый с юридических лиц, целевые сборы на содержание милиции, на благоустройство территорий и другие цели. Как правило, для целевых налотовых платежей создается специальный фонд (внебюджетный) или в самом бюджете для подобного вида налогов вводится специальная статья.

В специальной научной литературе можно встретить и иные основания классификации налогов. [20. стр.113-115]

2. Основные виды налогов.

По абсолютным размерам налоговых сборов первое место занимает налог на добавленную стоимость, за ним следует налог на прибыль предприятий. Вместе с тем в первом чтении (июнь 1997 г.) принят Налоговый кодекс РФ, согласно которому резко сокращается число налогов и ограничиваются налоготворческие права местных органов власти.

Налог на прибыль предприятий и организаций.

Налог на прибыль предприятий и организаций принят законом Российской Федерации от 27 декабря 1991 г. и действует с учетом изменений и дополнений, принятых в последующие годы. Налог на прибыль имеет две налоговые ставки: по первой ставке налог в размере 13% взимается в пользу федерального бюджета, вторая ставка налога определяется на уровне субъектов РФ (республик) и представляет собой налог, поступающий в их бюджеты. Субъекты РФ могут самостоятельно устанавливать ставку этого налога (но не правила его исчисления и взимания) в пределах до 22% (для посреднической деятельности, банков, страховых компаний, бирж и т.д. до 30%). Таким образом максимальная суммарная ставка этого налога может составлять 35% (для банков - 43%).

Плательщиками налога на прибыль являются предприятия и организации, являющиеся юридическими лицами по законодательству России и занимающиеся предпринимательской деятельностью, а также филиалы и другие подразделения этих предприятий и организаций, имеющие отдельный баланс и расчетный счет. Налогом на прибыль могут облагаться и бюджетные организации - в части осуществляемой ими предпринимательской деятельности. Кроме того, субъекты РФ вправе облагать налогом на прибыль расположенные на их территории территориально обособленные структурные подразделения предприятий, имеющих головную контору и место регистрации в других регионах, даже если эти подразделения не имеют отдельного баланса и расчетного счета. В этом случае определение доли прибыли, относящейся к этому подразделению, осуществляется расчетным методом - по доле этого подразделения в общем фонде оплаты труда и в общей стоимости основных производственных фондов предприятия. Соответственно эта доля прибыли подлежит вычету из облагаемой базы при исчислении налога с головного предприятия и, поскольку речь идет о применении только налогов, взимаемых субъектами РФ, каждый из них применяет свою налоговую ставку для обложения относящейся к нему доли прибыли предприятия. Предприятия железнодорожного транспорта и связи, а также объединения и предприятия по газификации и эксплуатации газового хозяйства облагаются налогом в особом порядке, устанавливаемом правительством РФ.

Предприятия-резиденты подлежат обложению налогом по всем своим доходам, в том числе и полученным за пределами России. Подоходный налог, уплаченный за рубежом, засчитывается при уплате налога на прибыль, но сумма такого зачета не может превышать размера налоговых обязательств, рассчитанных по российскому законодательству для соответствующей суммы дохода.

Компании, фирмы и любые другие организации, образованные по законам иностранных государств, облагаются налогом на прибыль, если они осуществляют предпринимательскую деятельность в России через свое постоянное представительство. При этом под постоянным представительством может пониматься филиал, бюро, контора, агентство или любое другое место осуществления деятельности, связанное с разведкой или разработкой природных ресурсов, проведением работ по строительству, монтажу, сборке, наладке, обслуживанию оборудования, оказанием услуг или проведением других работ. Иностранное предприятие также может быть привлечено к обложению этим налогом, если оно использует другие организации или граждан (включая российские) для осуществления представительских функций в их пользу на территории России.

Налоговые соглашения, которые имеет Россия с большинством развитых стран, могут предусматривать иные налоговые режимы и пониженные налоговые ставки в отношении доходов и имущества иностранных юридических лиц. Обычно в таких случаях для некоторых видов работ (строительно-монтажных, пусконаладочных) устанавливаются льготные сроки, в течение которых деятельность иностранных предприятий не считается создающей для них режим «постоянного делового учреждения», и более низкие ставки налога «у источника» (вплоть до его полной отмены) для дивидендов, процентов и роялти.

Налогооблагаемой базой в отношении налога на прибыль законом определяется валовая прибыль предприятия: разность между валовым доходом (выручкой) предприятия от продажи товаров, оказания услуг и выполнения работ, выручкой от продажи основных фондов и земельных участков, принадлежащих предприятию, а также доходами от внереализованных операций и продажи иного имущества, и расходами, связанными с этими операциями и с этой деятельностью. Валовой доход (выручка) предприятия при этом рассчитывается без учета НДС и акцизов, а также уплаченных экспортных пошлин. Для расчета чистого дохода от продажи имущества предприятия за основу берется первоначальная цена или остаточная стоимость имущества, увеличенная на индекс инфляции, исчисленный в порядке, установленном Правительством РФ.

Состав затрат и порядок их отнесения на себестоимость в целях исчисления налогооблагаемой базы определяется Постановлением Правительства РФ от 5 августа 1992 г. № 552. В соответствии с этим Постановлением на затраты, уменьшающие валовой доход (выручку) предприятия, относятся:

· по факту, без ограничений и нормативов:

- расходы на оплату труда работников

- расходы на оплату сырья и материалов, потребленных в процессе производства,

- расходы на ремонт основных средств,

- расходы, связанные с управлением производства,

- расходы на уплату процентов по полученным ссудам и кредитам (кроме кредитов, используемых на приобретение основных средств);

· в пределах установленных лимитов и нормативов:

- расходы на командировки,

- расходы на обучение работников,

- расходы на рекламу,

- представительские расходы.

Затраты на приобретение основных средств списываются в порядке ежегодного исчисления амортизации по утвержденным нормам. На начало 1997 г. эти нормы составляли: для машин и оборудования 4,0-33,3%, для транспортных средств - до 20%, для компьютеров и оргтехники 7,0-12,5%, для зданий и сооружений капитального характера, построенных из камня, кирпича или бетона, 0,4-1,7% и для деревянных строений - до 5% в год. Кроме того, в пределах, установленных законодательством, за счет средств, относимых на уменьшение налогооблагаемой базы, разрешается создавать страховые фонды и некоторые виды резервов. Структура затрат, относимых на себестоимость, для банков и страховых учреждений утверждена отдельными постановлениями правительства.

Расчет налога на прибыль производится поквартально, нарастающим итогом: за 3, б, 9 и 12 месяцев. Авансовые платежи налога вносятся ежемесячно или дважды в месяц из расчета 1/3 или 1/6 от квартального расчета. Годовой отчет (декларация) по налогу предоставляется не позднее 15 марта года, следующего за отчетным, и доплата налога (если требуется) производится и десятидневный срок после сдачи отчета.

Отчетный год совпадает с календарным годом. Аудиторское заключение обязательно для акционерных предприятии, для предприятий с участием иностранного капитала и для банков и страховых организаций (независимо от их юридической формы).

В налогооблагаемую базу предприятий не включаются дивиденды и проценты, полученные по ценным бумагам, принадлежащим предприятию, а также доходы от долевого участия в капитале других предприятий. Эти виды доходов подлежат обложению «у источника», ставка налога для них составляет 15%. Также не включаются в сумму налогового дохода предприятий для целей исчисления налога на прибыль доходы от проведения концертных мероприятий (для них предусмотрен специальный налог по ставке 50%) и доходы от казино и игровых автоматов (которые облагаются налогом по ставке 70%).

Для доходов типа роялти (платежи по авторским правам, за лицензии и т.д.) и от использования имущества (арендная плата) при выплате их в пользу нерезидентов предусмотрено удержание налога у источника по ставке 20% и для платежей за фрахт, переводимых за рубеж, - по ставке 6%.

Подоходный налог с физических лиц.

Доходы граждан (физических лиц) облагаются налогами в соответствии с законом «О подоходном налоге с физических лиц».

Физические лица - резиденты РФ (имеющие постоянное место жительства в РФ) подлежат обложению налогом по всем своим доходам, полученным как в России, так и за ее пределами. Нерезиденты облагаются налогом только по доходам из источников, находящихся в РФ. Резидентство физического лица рассчитывается для каждого отчетного налогового периода, который совпадает с календарным годом. Лицо, проведшее на территории РФ 183 или более дней в данном календарном году, считается резидентом РФ для целей налогообложения в этом году. Все прочие лица считаются нерезидентами РФ.

В налогооблагаемую базу включаются как доходы, полученные в денежной форме, так и любые выгоды и компенсации, получаемые в натуральном виде. Последние подлежат зачету в состав доходов лица по текущим рыночным ценам.

Доходы, получаемые от работы по найму, подлежат включению в налогооблагаемую базу в полном размере: доходы получаемые от предпринимательской деятельности, рассчитываются по методу чистой прибыли - в основном по нормам и в порядке, предусмотренном при исчислении налога на прибыль. Работа по авторским договорам, выполняемая в течение нескольких лет, распределяется в целях налогообложения на число лет, указанных в авторском договоре. При отсутствии указаний на число лет в договоре автор может распределить сумму полученного вознаграждения на период не более трех лет.

Целый ряд различного рода пособий, компенсаций и выплат не учитывается в составе облагаемого дохода граждан и не подлежит обложению подоходным налогом. Среди них:

· пенсии и различные пособия по социальному страхованию и социальному обеспечению,

· выплаты командировочных,

· проценты по вкладам в банках (в пределах процентной ставки ЦБ РФ) и т.д.

Не облагаются подоходным налогом зарплата и оклады военнослужащих, войск МВД и налоговой полиции. В пределах установленных лимитов также освобождаются от налогообложения стоимости призов, полученных на конкурсах, подарков, выдаваемых предприятиями, и суммы материальной помощи, оказываемой за счет предприятий.