Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Россия на мировом рынке инвестиций

Курсовая работа: Россия на мировом рынке инвестиций

Федеральное агентство по образованию Российской Федерации

Государственное образовательное учреждение

высшего профессионального образования

«Санкт-Петербургский государственный политехнический университет»

Факультет экономики и менеджмента

Кафедра стратегического менеджмента

КУРСОВОЙ ПРОЕКТ

по дисциплине «Мировая экономика»

на тему:

Россия на мировом рынке инвестиций

Санкт-Петербург

2007

Содержание

Введение

Раздел 1. Сущность инвестиций и их экономическое значение

1.1 Сущность инвестиций и их формы

1.2 Источники инвестиций

Раздел 2. Анализ Российского рынка инвестиций

2.1 Нынешнее положение РФ

2.2 Прямые иностранные инвестиции в России. Выявление проблем, которые препятствуют притоку иностранных инвестиций

Раздел 3. Основные плюсы и минусы при поступлении иностранных инвестиций в РФ

Заключение

Список используемой литературы

Введение

Инвестиции (капитальные вложения) - это совокупность затрат материальных, трудовых и денежных ресурсов, направленных на расширенное воспроизводство, основных фондов всех отраслей народного хозяйства.

Из этого определения можно сделать следующий вывод: вкладывание различных инвестиций (материальных, трудовых и т.д.) приведет к незамедлительному росту той или иной сферы, в которую вкладываются сами инвестиции.

Тема моего курсового проекта - «Россия на мировом рынке инвестиций». В курсовом проекте я поставлю основную цель такую – попытаюсь выявить основные плюсы, выявить на какой стадии развития находятся наши инвестиции в мировом рынке и что даст России расширение, так сказать, инвестиционного «кругозора».

Хочется сразу отметить, что инвестиционной политики в России ранее уделялось малое внимание. Однако понимание того, что привлечение инвесторов в страну, а так же инвестиционный отток даст огромный скачок в развитии экономики в целом, а так же отдельных отраслей. В последние лет пять Россия, активно расширяет свои инвестиционные потоки. Какой же положительный оттенок дает это расширение? Отметить положительных факторов можно сразу несколько, а именно: стабилизируется экономика, так же стабилизируется курс рубля по отношению к мировым валютам, снижаются различные процентные ставки, что в свою очередь дает некую передышку для населения и инвесторов.

Но есть некоторые барьеры, которые просто мешают «большому скачку» в развитии инвестиционного потока. К таким барьерам можно отнести тот факт, что нынешние управленцы капиталом не желают понимать всех плюсов того, что если они будут вкладывать в развитие массовости инвестиционного потока, то это только благожелательно отразится на них и на стране в целом. А может быть просто недостаток информации, и некая боязнь потери денег влияет на их решение? Скорее всего, ведь выходить на мировой рынок инвестиций не информированным очень рискованно, да и можно так сказать, что и безрассудно.

Здесь я выделяю большое внимание частным инвесторам, так как считаю, что их совокупный капитал в других странах намного больше того капитала, которое вкладывает правительство. Я считаю, что обусловлено именно недоверием к самому правительству, так как большинство капиталистов придерживаются именного такого мнения – «государство работает только на себя». Опять же, если отдавать свой капитал государству, которое в свою очередь будет массово инвестировать этот совокупный капитал на мировой рынок, то это будет приводить к некоторому беспокойству за свой капитал, так как инвесторы в большем случае остаются неосведомленными о том, куда вкладываются их деньги.

Думаю, на этом основная проблема определена, а в неком смысле и разобрана в подробностях.

Далее я попытаюсь определить основные плюсы в расширении потока инвестиций на мировой рынок, выявить на какой стадии находится инвестиционный капитал России. Так же хочу уделить внимание привлеченным инвестициям в Россию.

Раздел 1. Сущность инвестиций и их экономическое значение

1.1 Сущность инвестиций и их формы

Термин "инвестиции" происходит от латинского слова "invest", что означает "вкладывать". В более широкой трактовке инвестиции представляют собой вложения капитала с целью последующего его увеличения. При этом прирост капитала должен быть достаточным для того, чтобы скомпенсировать инвестору отказ от использования имеющихся средств на потребление в текущем периоде, вознаградить его за риск, возместить потери от инфляции в предстоящем периоде.

В коммерческой практике принято различать следующие типы инвестиций:

- инвестиции в физические активы;

- инвестиции в денежные активы;

- инвестиции в нематериальные (незримые) активы.

Под физическими активами понимаются производственные здания и сооружения, а также любые виды машин и оборудования со сроком службы более одного года. Под денежными активами понимаются права на получение денежных сумм от других физических и юридических лиц, например депозитов в банке, облигаций, акций и т. п. Под нематериальными (незримыми) активами понимаются ценности, приобретаемые фирмой в результате проведения программ переобучения или повышения квалификации персонала, разработки торговых знаков, приобретения лицензий и т. д.

Инвестиции в ценные бумаги принято называть портфельными инвестициями, а инвестиции в физические активы чаще именуют инвестициями в реальные активы. Эти оба типа инвестиций имеют большое значение в экономике. Однако в настоящем учебном пособии мы сосредоточим внимание на проблемах инвестиций в реальные активы.

Все разновидности инвестиций в реальные активы можно свести к следующим основным группам.

• Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

• Инвестиции в расширение производства. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

• Инвестиции в новые производства. Такие инвестиции обеспечивают создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся товары (или оказывать новый тип услуг) либо позволят, например, фирме предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки.

• Инвестиции ради удовлетворения требований государственных органов управления. Эта разновидность инвестиций становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворять требования властей в части либо экономических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента.

Причиной, заставляющей вводить такого рода классификацию инвестиций, является различный уровень риска, с которыми они сопряжены. Зависимость между типом инвестиций и уровнем риска определяется степенью опасности не угадать возможную реакцию рынка на изменения результатов работы фирмы после завершения инвестиций. Ясно, что организация нового производства, имеющего своей целью выпуск не знакомого рынку продукта, сопряжена с наибольшей степенью неопределенности, тогда как, например, повышение эффективности (снижение затрат) производства уже принятого рынком товара несет минимальную опасность негативных последствий инвестирования.

В условиях рыночной экономики осуществление инвестиций нельзя рассматривать как "произвольную" форму деятельности фирмы в том смысле, что фирма может осуществлять или не осуществлять подобного рода операции. Неосуществление инвестиций неминуемо приводит к потерям конкурентных позиций. Поэтому все возможные инвестиции можно разбить на две группы:

- пассивные инвестиции, т.е. такие, которые обеспечивают в лучшем случае не ухудшение показателей прибыльности вложений в операции данной фирмы за счет замены устаревшего оборудования, подготовки нового персонала взамен уволившихся сотрудников и т.д.

- активные инвестиции, т. е. такие, которые обеспечивают повышение конкурентоспособности фирмы и ее прибыльности по сравнению с ранее достигнутыми за счет внедрения новой технологии, организации выпуска пользующихся спросом товаров, захвата новых рынков, или поглощения конкурирующих фирм.

Инвестиции, осуществляемые при основании или покупке предприятия, принято называть начальными инвестициями или нетто-инвестициями. В свою очередь брутто-инвестиции состоят из нетто-инвестиций и реинвестиций, причем последние представляют собой связывание вновь свободных инвестиционных средств посредством направления их на приобретение или изготовление новых средств производства с целью поддержания состава основных фондов предприятия (инвестиции на замену, рационализацию, диверсификацию и т.д.).

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах. В связи с этим для анализа и планирования инвестиций важной представляется классификация инвестиций по признакам. Выделяют 5 форм:

1. В зависимости от объектов вложений средств различают реальные и финансовые инвестиции.

2. По характеру участия в инвестировании выделяют прямые и непрямые инвестиции.

Под прямыми инвестициями понимают непосредственное участие инвестора в выборе объектов инвестирования и вложения средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямыми инвестициями подразумевают инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными и другими финансовыми посредниками, которые собранные таким образом инвестиционные средства размещают по своему усмотрению, выбирая наиболее эффективные объекты инвестирования, участвуя в управлении ими, распределяя полученные доходы среди своих клиентов.

3. По периоду инвестирования различают краткосрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимают обычно вложения капитала на период, не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и т. п.), а под долгосрочными инвестициями - вложения капитала на период свыше одного года.

4. По формам собственности инвесторов выделяют частные, государственные, иностранные и совместные инвестиции.

Частные инвестиции - это вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего коллективной.

Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственные предприятия и учреждения за счет собственных и заемных средств.

Под иностранными инвестициями понимают вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами.

Совместные инвестиции - это вложения, осуществляемые субъектами данной страны и иностранных государств.

5. По региональному признаку различают инвестиции внутри страны и за рубежом.

Под инвестициями внутри страны (внутренними инвестициями) подразумевают вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны.

Под инвестициями за рубежом (зарубежными инвестициями) понимают вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны (к этим инвестициям относятся также приобретения различных финансовых инструментов других стран – акций зарубежных компаний, облигаций других государств и т.п.).

1.2 Источники инвестиций

Источники инвестиций разделяют на 2 вида: внутренние и внешние источники. Давайте подробней рассмотрим каждый вид по раздельности, так как они по-своему играют главную роль в развитии валютного потока.

Внутренние источники:

А) Прибыль как источник инвестиций

Недостаток финансовых ресурсов предприятия пытаются восполнить за счет повышения цен на свою продукцию. В 1993 году все увеличение прибыли в народном хозяйстве определялось ценовым фактором. Однако, увеличивая цены, предприятия сталкиваются со спросовыми ограничениями, приводящими к проблемам с реализацией продукции, и, как следствие, к спаду производства. Это может поставить на грань банкротства многие предприятия.

Правительством принимаются меры, которые облегчат предприятиям формирование необходимых финансовых ресурсов для производственного развития, тем более что сегодня они являются одним из основных источников капиталовложений в экономику. Расширить возможности предприятий поможет решение о полном освобождении от налога прибыли, направляемой на инвестиции, которое действует с 1 января 1993 года. Это должно послужить хорошим стимулом к усилению инвестиционной активности.

Б) Амортизационные отчисления

Амортизационные отчисления - это капитальная стоимость, отделившаяся от своего материального носителя (зданий, сооружений, оборудования, аппаратуры и т.д.) изначально являющуюся капиталом уже находящимся в кругообороте и обороте предприятия. Амортизационные отчисления направлены на восстановление средств производства, которые изнашиваются в процессе использования при производстве товаров. Однако в данный момент в России амортизационные отчисления теряются из-за инфляции (инфляция практически девальвировала этот источник капиталовложений), поэтому для самоинвестирования предприятия используют средства, необходимые для выплаты долгов по зарплате, налогов и прочего, что отражается на социальной сфере. Рост стоимости основных фондов предприятий и их амортизационных отчислений пропорционально темпам инфляции позволяет увеличить источники собственных средств для финансирования капиталовложений. Поэтому одной из важных мер по повышению внутренней инвестиционной активности могла бы стать антиинфляционная защита амортизационного фонда путем регулярной индексации балансовой стоимости основных средств. Чтобы восстановить инвестиционный характер амортизационного фонда, необходимо провести реформу амортизационной политики и системы кругооборота и оборота амортизационного фонда: однозначно признать капитальный характер амортизационных отчислений; распространить на амортизационный фонд законодательство о собственности и гарантировать права собственников капитала на определение судьбы амортизационного фонда; усилить ответственность производства (менеджеров) предприятий за его сохранность и целевое использование; ввести налоговые и административные санкции против разбазаривания, проедания и вывоза амортизационного фонда за пределы российской национальной территории (пресечь вывоз капитала за счёт амортизационных отчислений). Эти меры помогут сохранению амортизационного фонда предприятия и, как следствие, помогут держаться производству на прежнем уровне.

В) Бюджетное финансирование

Дефицит государственного бюджета не позволяет рассчитывать на решение инвестиционных проблем за счет централизованных источников финансирования. При ограниченности бюджетных ресурсов как потенциального источника инвестиций государство будет вынуждено перейти от безвозвратного бюджетного финансирования к кредитованию. Уже сейчас ужесточился контроль за целевым использованием льготных кредитов. Для обеспечения гарантий возврата кредита внедряется система залога имущества в недвижимости, в частности земли. Законодательная база этому создана Законом о залоге. Государственные централизованные вложения обычно направляют на реализацию ограниченного числа региональных программ, создание особо эффективных структурообразующих объектов, поддержание федеральной инфраструктуры, преодоление последствий стихийных бедствий, чрезвычайных ситуаций, решение наиболее острых социальных и экономических проблем. На этапе выхода из кризиса приоритетными направлениями с точки зрения бюджетного финансирования будут:

- выделение государственных инвестиций для стимулирования развития опорных сырьевых и аграрных районов, обеспечивающих решение продовольственной и топливно-энергетической проблем;

- поддержание научно-производственного потенциала;

- выделение субсидий на социальные цели слаборазвитым районом с чрезмерно низким уровнем жизни населения, не имеющим возможности приостановить его падение собственными силами.

Г) Банковский кредит

Долгосрочное кредитование, особенно в условиях зарождающегося предпринимательства, могло бы стать одним из важных источников инвестиций. Нет необходимости говорить о важности долгосрочных кредитов для развития производства в России, которое находится в катастрофическом состоянии. Долгосрочные банковские кредиты в первую очередь направлены на решение стратегических целей в экономике. Они способствуют постепенному увеличению производства и, как следствие, общему подъему экономики страны. Такие кредиты могли бы выдаваться банками в первую очередь на решение социальных программ под гарантии правительства, однако долгосрочные банковские кредиты невыгодны в условиях инфляции.

Основным фактором, влияющим на состояние внутренних возможностей финансирования капиталовложений, является финансово-экономическая нестабильность. Тем не менее, недостаточность внутреннего инвестиционного потенциала можно считать относительной.

Внешние источники:

Иностранные инвестиции в России

В Российской Федерации инвестиции могут осуществляться путем:

- создания предприятий с долевым участием иностранного капитала (совместных предприятий);

- создания предприятий, полностью принадлежащих иностранным инвесторам, их филиалов и представительств;

- приобретения иностранным инвестором в собственность предприятий, имущественных комплексов, зданий, сооружений, долей участии в предприятиях, акций, облигаций и других ценных бумаг;

- приобретение прав пользования землей и иными природными ресурсами, а также иных имущественных прав и т.р.;

- предоставления займов, кредитов, имущества и имущественных прав и т.п.

Проблема состоит в стимулировании эффективного притока иностранного капитала. В этой связи встает два вопроса: во-первых, в какие сферы приток должен быть ограничен, а во-вторых, в какие отрасли и в каких формах следует в первую очередь его привлекать. Иностранный капитал может привлекаться в форме частных зарубежных инвестиций - прямых и портфельных, а также в форме кредитов и займов. Под прямыми инвестициями принято понимать капитальные вложения в реальные активы (производство) в других странах, в управлении которыми участвует инвестор. Инвестиции могут считаться прямыми, если иностранный инвестор владеет не менее чем 25% акций предприятия, или их контрольным пакетом, величина которого может варьироваться в достаточно широких пределах в зависимости от распределения акций среди акционеров.

Прямые зарубежный инвестиции - это нечто большее, чем простое финансирование капиталовложений в экономику, хотя само по себе это крайне необходимо России. Прямые зарубежные инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Размещая свой капитал в России, иностранная компания приносит с собой новые технологии, новые способы организации—производства и прямой выход на мировой рынок.

Раздел 2. Анализ Российского рынка инвестиций

1.1 Нынешнее положение РФ

Как известно, фраза «рост инвестиций» должна связываться с фразой «рост потенциала страны». Однако со времени распада могучего Советского Союза прошло немало времени, и все эти годы потенциал страны в мировом сообществе постепенно снижался. Как показывает статистика, даже в лучший год – 1997 год, инвестиции постепенно снижались, что пагубно влияло на экономику страны в целом.

В этот момент правительство РФ понимает, что пора брать курс на кардинальные изменения. Нынешние действия были заимствованы у таких стран, как: США, Великобритания, Канада и др. Суть действий заключается в минимизации инвестиций. Расчет ведется в проценте от ВВП и составляет около 17%. Но такое положение дел не совсем устраивает экономику в целом, что и приводит к дальнейшему спаду.

Практика давно показала, что лучшим способом повышения экономики – это привлечение иностранного капитала. Россия является богатейшей страной в плане ресурсного потенциала. Но по нелепой случайности происходит так, что иностранный капитал приходит страну очень маленькими темпами. Иностранные инвесторы поняли, что большую прибыль они получат, только если вложат в начальную ступень развития, а не в долгосрочную. Так и получилось. Весь капитал прибыл не в развитие технического сектора, а в ценные бумаги страны.

Так же сложилась необычная ситуация. У населения РФ на руках имеется примерно 30-50 млрд. $, которые не задействованы ни в одном значимом секторе экономики. Большая часть денег хранится в ЦБ, который не имеет просто пользоваться ими. Опять же получается простой потенциальных инвестиций.

Опять же получается такая ситуация которая описана во Введении – люди просто не доверяют правительству.

В данном положении остается только лишь одно – инвестировать государственные сбережения. Предполагается выдавать часть на кредитование и еще большая часть уйдет, как гарантии под коммерческие кредиты. Опять же утыкаемся в стену, так как большинство не доверяет государству.

Главное что сделало государство – это развитие отношений РФ и иностранным инвестором. Как же теперь привлекаются инвесторы? На самом деле все просто, новые капиталы, привлеченные из-за границы, перестали облагаться налогом. С иностранных инвесторов взимается лишь часть продукции, которая была произведена на территории РФ. Данное соглашение дало огромный шаг в привлечении иностранных инвестиций, в большей степени – частной иностранной инвестиции.

Но если капнуть глубже в суть данной «реформы», то мы можем увидеть, что произошло сокращение в 2 раза притока. В чем же причина? А она проста – существует лимит на 1 млрд. $, которые не налогооблагаются государством, а все остальные капиталы работают по старой схеме. В общем можно уследить нить, которая ведет лишь к тому, что государство искало выгоду не для экономики в целом, а для отдельных отраслей.

Отток собственных инвестиций так же обусловлен и тем, что произошел рост акций. Поэтому большинство Российских инвесторов просто уходят с Российского рынка, а приходят к рынкам США и Европы.

Для большего понимания столь сложной ситуации я хочу привести плачевную статистику по инвестициям некоторых стран.

Таблица 1. Вес национальных рынков коллективных инвестиций по отношению к ВВП

| Страна | ВВП 2009, млрд долларов | Активы инвестиционных фондов, 2009, млрд долларов | Отношение активов фондов к ВВП | |

| Великобритания | 2374 | 787 | 0,33 | |

| Германия | 2897 | 340 | 0,12 | |

| США | 13245 | 10414 | 0,79 | |

| Франция | 2232 | 1769 | 0,79 | |

| Япония | 4367 | 579 | 0,13 | |

| Бразилия | 1068 | 419 | 0,39 | |

| Индия | 887 | 58 | 0.07 | |

| КНР | 2630 | 100 | 0.04 | |

| Россия | 979 | 16 | 0.02 | |

| Весь мир | 48209 | 21875 | 0,45 | |

По данной статистике видно, что Россия по отношению к таким странам как США, Великобритания, Германия и других далеко отстает. Виной всему недоверие к государству, высокое налогообложение и другие меры по «предотвращению» поступления иностранных инвестиций.

Конечно же, многое делается для того, чтобы увеличить Инвестиции в основной капитал в России. Так например за 2010 год приток инвестиций увеличился на 0,7% в годовом исчислении. Но этого мало, так в остальных лидирующий странах поток за это увеличивается на 2-3%.

2.1 Прямые иностранные инвестиции в России. Выявление проблем, которые препятствуют притоку иностранных инвестиций

Исследование инвестиционного климата в России ежегодно проводится по инициативе Консультативного совета по иностранным инвестициям (КСИИ) при Председателе Правительства РФ. Опрос руководителей компаний об иностранных инвестициях в России проводится в 2008 году в четвертый раз. Опрос проведен компанией Rainbow Insight по заданию КСИИ.

Цель настоящего исследования — дать краткое резюме мнений руководителей компаний по вопросам иностранных инвестиций в России в 2009 году.

Совокупный объем накопленных прямых иностранных инвестиций в Россию (по данным Ростата) достиг 103 млрд. долларов США (конец 2007 года). В прошлом году объем прямых иностранных инвестиций составил 27,8 млрд. долларов США, что в два раза превышает показатель предыдущего года. За несколько лет Россия превратилась в одного из основных реципиентов прямых иностранных инвестиций среди стран с переходной экономикой.

Таблица 2. Приток прямых иностранных инвестиций в Россию в 2006-2009 г.г., млрд. долларов США

| 2006 г. | 2007 г. | 2008 г. | 2009 г. | |

| Итого | 9,4 | 13,1 | 13,7 | 27,8 |

Таблица 3. Прямые иностранные инвестиции в Россию по стране происхождения в 2006-2009 г.г. (%)

| 2006 г. | 2007 г. | 2008 г. | 2009 г. | |

| Нидерланды | 36,9 | 54,5 | 28,5 | 46,9 |

| Кипр | 28,5 | 11,7 | 27,7 | 20,9 |

| Германия | 4,5 | 4,2 | 4,6 | 4,2 |

| США | 4,4 | 2,9 | 2,9 | 2,3 |

| Великобритания | 2,0 | 4,7 | 4,1 | 3,3 |

| Другие | 23,7 | 22,0 | 32,3 | 21,0 |

Большая часть прямых иностранных инвестиций (60–70%) поступила из двух стран (Нидерланды и Кипр). Однако, здесь частично имеет место возврат в Россию из-за рубежа российского капитала, наряду с осуществлением реальных прямых иностранных инвестиций. Тем не менее сам факт возврата капитала в Россию является позитивным.

Объем иностранных капиталовложений в значительной мере поступает в добывающую отрасль экономики. За период с 2006 по 2009 год доля сырьевого сектора в общем объеме иностранных капиталовложений составила 26,4 млрд. долларов США — 40% совокупного объема прямых иностранных инвестиций за данный период.

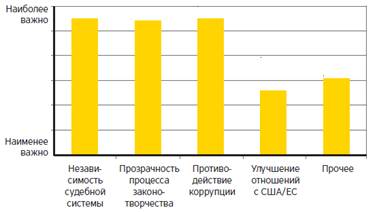

Тенденция к росту очевидна, что не может не радовать. Компания опросила множество респондентов. Основной вопрос был задан такой: «Какие меры необходимо принять Правительству РФ для стимулирования прямых иностранных инвестиций». В ходе опроса был выявлен интересный аспект. Некоторые респонденты отметили, что в дальнейшем прямые иностранные инвестиции будут осуществляться на условиях, устанавливаемых российским правительством и его структурами.

График 1. Меры стимулирования прямых иностранных инвестиций

Респонденты отвечали еще на много вопросов. Хочу выделить основные, на мой взгляд, вопросы, ответы на которые будут выявлять причины ступора потока иностранного капитала.

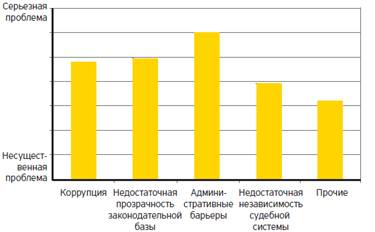

Был задан очень важный вопрос: «Основные проблемы, с которыми сталкивается бизнес в России».

График 2. Основные проблемы, с которыми сталкивается бизнес в России

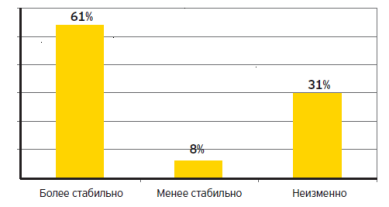

Так же, по мнению респондентов, стабильность положения России будет возрастать (61%) либо останется неизменной (31%). Только 8% участников исследования опасаются, что стабильность положения России будет снижаться в дальнейшем.

График 3. Стабильность положения России

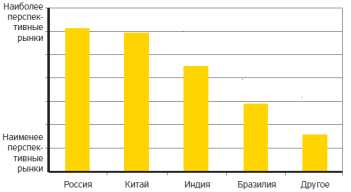

Основной вопрос, который я бы хотел подчеркнуть – это «Наиболее перспективные рынки».

Не вызывает удивление, что компании многих отраслей считают российский рынок весьма перспективным. В настоящее время он отличается одним из самых высоких темпов роста в мире. Такой вывод очевиден прежде всего в отношении сырьевых отраслей и энергетики. Также Россия представляет собой один из крупнейших рынков в Европе с высоким уровнем спроса и в других отраслях, в частности банковском секторе, розничной торговле и автомобилестроении. Один из респондентов так определил нынешнее положение России: «Потребности России безграничны, и возможности для их удовлетворения — тоже». Многие респонденты отметили растущую роль Китая в экономике России. Пока Китай не является основным импортером российских товаров, но ситуация в китайской экономике влияет на динамику цен на многих мировых товарных и сырьевых рынках, и внешнеторговое сотрудничество между Россией и Китаем и его роль будут значительно расти. В то же время респонденты предостерегают, чтобы зависимость от спроса со стороны одной лишь страны не повышала бизнес-риски в случае его резкого падения.

График 4. Наиболее перспективные рынки

В ходе опроса несколько респондентов подчеркнули значение так называемой «обратной глобализации», отметив, что в 2009 году российские компании планируют приобрести рекордное число активов. Уделяя основное внимание прямым иностранным инвестициям в России, мы рискуем пропустить значительно более масштабное и новое явление, которое представляют собой прямые российские инвестиции в зарубежных странах! Во многих отношениях этот вопрос является оборотной стороной той же медали, поскольку основу обсуждения прямых иностранных инвестиций в России и прямых российских инвестиций в зарубежных странах в значительной степени составляют вопросы взаимной выгоды и обмена активами. Для иллюстрации следует сопоставить следующие факты: по состоянию на середину апреля текущего года было объявлено о 50 сделках приобретений, совершенных российскими компаниями, совокупный объем которых оценивается в 13 млрд. долларов США (по сравнению с 3,4 млрд. долларов США и 33 сделками в предыдущем году). В основе столь стремительного увеличения количества сделок по слияниям и приобретениям, совершенных российскими компаниями (объем которых так же, как и объем прямых иностранных инвестиций, составил менее 2 млрд. долларов США в 2003 году), лежат высокие темпы роста российской экономики на фоне общего замедления роста глобальной экономики, высокие цены на сырьевые товары и укрепление рубля.

Основные выводы по данному исследованию:

1) Представители высшего руководства компаний положительно отзываются о российском инвестиционном климате (значительно лучше, чем большинство западных СМИ).

2) Значительный объем прямых иностранных инвестиций поступает в сырьевой сектор, однако, учитывая основные макроэкономические показатели и продолжающийся потребительский бум, можно сделать вывод о том, что объем прямых иностранных инвестиций в банковский сектор, сектор недвижимости и розничной торговли будет продолжать расти.

3) В значительной степени общие положительные отзывы о прямых иностранных инвестициях могут быть связаны с характером (стратегическим либо нестратегическим) той отрасли экономики, в которую направлены инвестиции (как и ожидалось, отрасли стратегического значения воспринимаются как более сложные по сравнению с остальными отраслями экономики).

Раздел 3. Основные плюсы и минусы при поступлении иностранных инвестиций в РФ[1]

Иностранный капитал оказывает, как правило, разноплановое влияние на экономику принимающей страны. Каков же позитивный эффект от иностранного присутствия для народного хозяйства страны-реципиента?

Импортируемый капитал пополняет внутренние источники финансирования вложений. Вакуум в отдельных звеньях воспроизводства, создаваемый экспортом российского капитала, восполняется в той или иной мере импортом зарубежного. Обеспечивая приток средств, ввоз капитала в любых его формах способствует ослаблению напряженности кредитной сферы страны проникновения. Его понижательное воздействие на процентную ставку банковских кредитов служит дополнительным стимулом к внутренним инвестициям.

Объективно иностранный капитал не может функционировать как самовозрастающая стоимость, не приводя в движение местные производительные силы, если, конечно, он идет в производство, в первую очередь - в основной капитал. В этом случае иностранные инвестиции способны повысить эффективность производства и расширить рынки сбыта благодаря повышению технического уровня и увеличению отдачи средств труда (через смену устаревшего оборудования, применении новых технологий или адаптации российских технологий к требованиям мирового рынка), а также улучшению организации и управления производством и сбытом, углубленным маркетинговым исследованиям, внедрению схем промышленной логистики и т.д.

Расширение объема производства в секторе с иностранным участием, сопровождающееся подключением к нему местных субпоставщиков, способствует развертыванию сопряженных отраслей. В результате ускоряется рост принимающей экономики в целом и возникает дополнительный спрос на квалифицированную рабочую силу, инженеров и ученых. Зачастую иностранный инвестор принимает на себя обучение и переобучение местных кадров. Наибольшее количество новых рабочих мест создается, естественно, там, где иностранная компания сооружает новые хозяйственные объекты, а не скупает уже существующие. Осуществляя импортозамещение, иностранный сектор способен насыщать принимающую экономику остродефицитной, не выпускавшейся прежде продукцией, предназначенной и для модернизации ее производственной базы, формировать современную модель потребления, поощрять конкуренцию, привносить и совершенствовать рыночные методы хозяйствования в странах с экономикой переходного периода.

Привлечение иностранных фирм, работающих на экспорт, ведет к увеличению экспортных доходов страны-реципиента. Возрастает вклад таких доходов в прирост ее ВВП. Расширение экспорта, насыщение его изделиями современного машинотехнического комплекса, формируемого на территории принимающей страны, динамизирует ее экономический рост и придает ему устойчивость. Ставка делается на то, что, рассчитанный поначалу на внешний спрос, этот комплекс со временем переключится, но крайней мере частично, и на обслуживание внутреннего рынка. В результате повысится техно- и наукоемкость внутренних инвестиций и местного производства. При этом иностранная фирма-экспортер нередко идет на создание стратегических альянсов с местными производителями, открывая им выход на мировой рынок.

Итак, прямые иностранные инвестиции по многочисленным каналам способны содействовать совершенствованию производственно-социальной инфраструктуры и платежного баланса страны-реципиента. Они увеличивают объем и улучшают структуру внутреннего накопления основного капитала, ускоряют его темпы, повышают его норму (соотношение массы прибыли, направляемой на накопление основного капитала, к общей массе прибыли, полученной в результате хозяйственной деятельности) в стране - импортере капитала. Важно и то, что привносимые извне инвестиции приобщают местные хозяйствующие субъекты к рыночной модели поведения. Что касается России, то для нее позитивный эффект прямых иностранных инвестиций на экономику является пока скорее исключением, чем правилом.

Иностранное присутствие может оказывать и негативные воздействия на воспроизводственный процесс в стране-реципиенте. Так, инвестиции зарубежных фирм являются источником дополнительных средств для финансирования внутренних капиталовложений лишь до тех пор, пока репатриация прибылей не превысит эти инвестиции. В России подобное превышение стало чуть ли ни нормой.

За время реформ как резиденты, так и нерезиденты разработали изощренные схемы укрытия прибыли и увода ее от налогообложения (а нередко и части фонда заработной платы, чтобы не делать отчисления во внебюджетные фонды). Такого рода схемы реализуются через использование бартера, денежных суррогатов, "откатных" цен, разнообразных форм неплатежей. Более того, крупные иностранные инвесторы, используя свое маркетинговое превосходство, различные способы уклонения от стандартных фискальных процедур, методы ограничительной деловой практики, а также предоставляемые им льготы, осуществляют значительную часть своих экспортных и импортных операций в обход стандартных таможенных пошлин. Сокрытые любым из этих способов прибыли, как правило, уходят за рубеж.

Внутренние источники финансирования вложений пополняются не всегда еще и потому, что иностранные компании зачастую обращаются к рынку ссудного капитала стран оперирования. Увеличивая спрос на кредиты, они тем самым способствуют их удорожанию. Это сужает возможности финансирования потенциальных национальных инвесторов.

Прямые инвестиции зачастую не ведут к улучшению структуры накопления и производства в принимающей стране, поскольку иностранные фирмы, руководствуясь теорией жизненного цикла продукции, переводят за рубеж преимущественно те технологии и то оборудование, которые в их стране утратили статус новейших. Это относится в первую очередь к России.

Сокращением числа занятых на предприятиях с иностранным участием чревата и постоянная опасность репатриации ввезенного капитала и свертывания производства под влиянием ухудшения инвестиционного климата, экономического кризиса или любых иных обстоятельств. Угрозу массовых увольнений зарубежные фирмы несут еще и тогда, когда их внедрение в принимающую экономику осуществляется не в форме строительства новых объектов, а путем скупки уже существующих местных компаний. Для России такая опасность особенно велика, ибо пока она импортирует капитал главным образом через продажу акций своих предприятий. Приобретая предприятие или крупный пакет его акций, иностранный инвестор осуществляет подчас реорганизацию. которая сопровождается повышением концентрации производства и органического состава капитала, а тем самым и относительным сокращением спроса на рабочую силу.

Если уменьшение числа занятых на предприятии в ходе его технической реконструкции - процесс естественный, то этого никак не скажешь об участившихся случаях приобретения иностранцами российских предприятий с целью устранения конкурента. Используемые для этого способы многообразны: от скупки долгов отечественной компании и ее последующего банкротства до скупки ее акции для перепрофилирования либо закрытия через банкротство. Нередки случаи создания совместного предприятия с последующей арендой зарубежным партнером как раз тех производственных площадей, где российская компания выпускает свою вполне конкурентоспособную продукцию. Зачастую банкротство российского процветающего предприятия осуществляется иностранцами при активной поддержке местной заводской элиты, заинтересованной в личном обогащении. Именно таким образом был уничтожен на корню Обуховский завод - знаменитый флагман ВПК в аэрокосмической сфере.

Важно иметь в виду и то, что, если при одних обстоятельствах импортируемый капитал и производимая им продукция служат добавлением к внутренним инвестициям и общественному продукту, то при других - они играют но отношению к ним замещающую, конкурирующую роль. Работая лишь частично на замещение импорта товаров, иностранные инвесторы нередко переносят на территорию России производство как раз той продукции, которая конкурирует с местной. Такая конкуренция, не сдерживаемая таможенными барьерами и количественными ограничениями, становится еще более разрушительной. Именно таким способом иностранные инвесторы практически отобрали у отечественных продуцентов внутренние рынки видео- и аудиопродукции, пива, сигарет, а также преобладающую часть рынков косметических, фармацевтических изделий, товаров бытовой химии и т.п.

Соперничество этого типа приобретает особенно грозный характер в случаях так называемой структурной конкуренции, когда компании сталкиваются одна с другой уже не на изолированных рынках отдельных видов продукции, а конкурируют всей структурой производства. Развертывание такого типа соперничества, особенно со стороны корпораций-монстров, возникших в последние годы в процессе слияний, опасно для национальных фирм даже наиболее развитых стран. Ведь не только материнские компании таких гигантов, но и их зарубежные дочерние общества зачастую крупнее и технологически мощнее местных хозяйствующих субъектов. Тем более это относится к России с ее слабой конкурентоспособностью многих отраслей глубокой переработки. Можно привести многочисленные примеры, как иностранные инвесторы борются за российские рынки не только с отечественными производителями, но и друг с другом. Присутствие филиалов ТНК, ориентированных на экспорт, может превратить значительную долю внешней торговли страны проникновения во внутрифирменные операции иностранных компаний, вызвать замещение экспорта местных фирм. К тому же привлечение иностранного капитала далеко не всегда ведет к совершенствованию структуры товарного экспорта страны-реципиента. В большой мере это зависит от сферы деятельности иностранной компании.

Во многих развитых и развивающихся странах существуют ограничения на приток иностранного капитала в отрасли, непосредственно связанные с эксплуатацией национальных природных ресурсов, в некоторые сферы производственной инфраструктуры, телекоммуникационную и спутниковую связь. А в России иностранный капитал устремился как раз в эти сферы (наряду с такими высокодоходными и быстро окупаемыми отраслями, как пищевая промышленность, торговля и т.п.).

Интегрируясь в импортирующую экономику и взаимодействуя с местным капиталом на всех стадиях своего кругооборота, иностранный капитал одновременно и стимулирует, и тормозит процесс национального накопления в любой стране. Оптимизация размещения в российской экономике прямых иностранных инвестиций предполагает выбор обоснованной и долгосрочной экономической специализации страны, обеспечивающей ее национальную безопасность. При этом необходимо стремиться к тому, чтобы позитивные итоги иностранного присутствия перевешивали негатив.

Реализация подобной цели потребует от России немалых усилий. Необходимо, в частности, ужесточить государственный контроль за соблюдением западными компаниями инвестиционных обязательств, принятых ими при покупке акций российских субъектов хозяйства, а также правил участия в инвестиционных конкурсах. Крайне важно усилить надзор компетентных органов и за уплатой иностранцами налогов и таможенных пошлин (в сегодняшней России около четверти бюджетных поступлений приходится на экспортно-импортные пошлины). Первоочередной задачей является и переход от ничем не ограниченного привлечения иностранного капитала к выборочному. А это предполагает распространение на большинство сфер российской экономики (исключая некоторые отрасли и регионы, особо нуждающиеся в притоке капитала) единых норм государственного регулирования инвестиционной деятельности для местных и иностранных компаний (тем более, что унификация такого рода - одно из условий вступления в ВТО).

Заключение

В заключении данного курсового проекта хотелось бы подытожить все что было выявлено на протяжении всего исследования. В начале, были поставлены конкретные цели, а именно:

1) Определить понятие и сущность инвестиции – это было сделано в первом разделе.

2) Проанализировать текущее состояние РФ на рынке мировых инвестиций. Во втором разделе выявлено, что на протяжении распада СССР вплоть до нашего времени был огромный спад в притоке инвестиций. Были установлены причины и меры их предотвращения. Так же было проанализировано нынешняя ситуация на основе опроса, который проводила известнейшая компания Rainbow Insight. Их целью заключалось выявить расположенность иностранных компаний и государств в целом по отношению к РФ в плане инвестирования. Выявлена огромная тенденция роста притока инвестиционного потока, а так же был отмечен рост лояльности иностранных инвесторов в плане инвестирования в РФ. Инструмент этого анализа является глубокая статистика и массовый опрос ведущих иностранных компаний.

3) В разделе под номером три на основе анализа ученого Белоуса Т. были выявлены основные положительные и отрицательные черты характера притока иностранного инвестирования.

В целом, я считаю, что раскрыл данную тему «Россия на мировом рынке иностранных инвестиций» вполне, выявил не что новое для себя, провел глубокий анализ положения РФ, ознакомился с материалами по данной теме, которые и привел в данном курсовом проекте.

Список используемой литературы

1. Книга 1: Беренс В., Ховракек П. Руководство по оценке эффективности инвестиций. – М., 1995.

2. Книга 2: Виленский П.Л., Лившиц В.К., Орлова Е.Р., Смолян С.Л. Оценка эффективности инвестиционных проектов. –М., 1998.

3. Книга 3: Идрисов А. Планирование и анализ эффективности инвестиций. – М., 1995.

4. Журнал 1: Белоус Т. Прямые иностранные инвестиции в России: плюсы и минусы// Международные экономические отношения, №9, 2003

5. Журнал 2: Прямые иностранные инвестиции в России//Исследование мнений руководителей компаний 2009

[1] Белоус Т. ПРЯМЫЕ ИНОСТРАННЫЕ ИНВЕСТИЦИИ В РОССИИ:ПЛЮСЫ И МИНУСЫ// Международные экономические отношения, №9, 2003

© 2009 База Рефератов