Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Курсовая работа: Управление портфелем недвижимости

Курсовая работа: Управление портфелем недвижимости

Федеральное агентство по образованию

Самарский государственный архитектурно-строительный университет

Кафедра теоретической экономики и экономики недвижимости

Курсовая работа

По дисциплине "Управление недвижимостью"

на тему:

"Управление портфелем недвижимости"

Выполнил:

студент 4 курса гр.ЭН-64

Рута М.А.

Научный руководитель:

Щёголева И.П.

Самара

2010 г.

Содержание

Введение

1 Теоретические основы управления портфелем недвижимости

1.1 Определение предмета, цели, принципы, факторы формирования портфеля

1.2 Риски в управлении портфелем недвижимости

1.3 Реакция на риск в управлении портфелем недвижимости

2 Основные аспекты управления и формирования портфеля недвижимости

2.1 Общие положения формирования портфеля

2.2 Стратегия разработки и управления портфелем недвижимости

Заключение

Библиографический список

Введение

Развитие рынка недвижимости является одним из необходимых условий преобразований экономических отношений в России, поскольку стабилизация экономического роста страны во многом зависит от инвестиций в строительство и развитие недвижимости. Значительная потребность инвестиций в строительство не вызывает сомнений. Промышленное строительство осознается необходимым условием для повышения эффективности своей деятельности большинством предприятий, проводящими инвестиционную деятельность: промышленное строительство - одно из значительных направлений инвестирования предприятий: в 2007 г. 48 % предприятий промышленности участвовали в инвестиционных программах строительства новых зданий (кроме жилых) и сооружений, 51 % - инвестировали в расширение инфраструктуры; 15 % - в возведение жилых зданий,

Скорейшее решение жилищной проблемы является необходимым для развития экономики, поскольку уровень жизни населения, условия воспроизводства и развития человеческого капитала, интеллектуальный потенциал нации - главные факторы конкурентоспособности страны и жилищное строительство является одним из главных индикаторов социального развития государства. Потребность в жилье является одной из базовых потребностей человека, инвестиции в жилье обеспечивают мультипликативный эффект развития экономики в целом, что объясняется особенностями этих инвестиций: жилье - дорогостоящий товар длительного пользования, поэтому инвестиции в него стимулируют сбережения домохозяйств, которые, в свою очередь, являются источником инвестиционных ресурсов. С другой стороны, инвестиции в жилье служат катализатором развития многих отраслей экономики: отрасли строительных материалов, финансовых услуг, услуг управления недвижимостью, др. Жилье создает также условия для воспроизводства трудовых ресурсов и косвенно способствует расширению производства.

Решения организации по привлечению инвестиций в недвижимость, связаны с управлением инвестиционным портфелем недвижимости. Эти решения включают идентификацию ресурсов, формирование портфеля ресурсов, отвечающего целям инвесторов, оценивание ресурсов, определение стоимости портфеля инвестиционных ресурсов и эффективности управления им.

В мировой практике широко известны методические подходы к формированию и управлению инвестиционным портфелем финансовых активов, но эти подходы необходимо адаптировать применительно к активам, состоящим из объектов недвижимости с учетом особенностей и институциональных характеристик рынка недвижимости.

Объект и предмет исследования. Объектом исследования является система формирования и управления инвестиционным портфелем недвижимости.

Предметом исследования является совокупность экономических отношений, возникающих при формировании и управлении инвестиционным портфелем недвижимости.

1 Теоретические основы управления портфелем недвижимости

1.1 Определение предмета, цели, принципы, факторы формирования портфеля

Портфель недвижимости — набор объектов недвижимости, сформированный для получения доходов на разных этапах существования портфеля в условиях деятельности рынка.

Управление портфелем — совокупность развития во времени процессов приобретения, создания, реконструкции, эксплуатации и обслуживания, реализации и замещения объектов недвижимости с целью обеспечения максимального дохода в условиях минимизации рисков. [9]

Цели формирования портфеля.

Главная цель — оптимальный доход в условиях существующего рынка недвижимости.

По отношению к объектам портфеля недвижимости могут быть сформированы следующие цели:

1.Устойчивый поток доходов за счет приобретения объектов и сдачи их в аренду.

2.Доход за счет приобретения объектов и организации на них бизнеса.

3.Получение дохода за счет приобретения объекта, его улучшения и последующей продажи или сдачи в аренду.

4.Доход от реализации построенных новых объектов по частям или в целом через риэлтеров.

5.Доход за счет финансирования строительства объектов путем выпуска ценных бумаг.

6.Доход в долгосрочной перспективе за счет строительства или приобретения объекта, его эксплуатации с последующей реализацией.

7.Защита капитала от инфляции за счет инвестиций в объекты недвижимости.

8.Получение льгот от налогообложения. Цели у инвесторов зависят от:

—наличия собственных средств;

—желания получить доходы в краткосрочном или долгосрочном периоде;

—желания заниматься бизнесом — управлять портфелем недвижимости и др. [15]

Основные принципы формирования портфеля.

Диверсификация активов необходима для управления доходностью и уровнем риска.

Уровень суммарного риска портфеля недвижимости ниже риска отдельного объекта из портфеля. Число активов (объектов) должно быть не менее 8 и не более 20. Считается, что при таком количестве объектов достигается оптимальное управление портфелем. [9]

Диверсификация предусматривает набор объектов недвижимости с учетом:

—типа объектов;

—местоположения объектов;

—методов инвестирования капитала;

—предпочтений управляющего или компании;

—экономического развития региона;

—спроса и предложения на рынке недвижимости;

—уровня развития финансовых инструментов, применяемых в регионе, и др.;

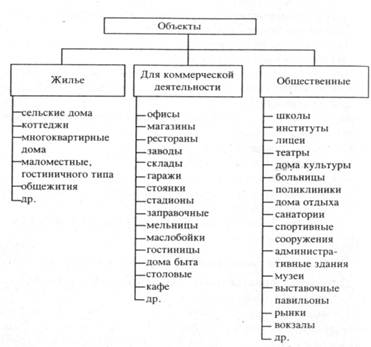

Тип недвижимости — классификация объектов по целевому назначению приведена на рис. 1. [12]

Рис.1. Классификация объектов по целевому назначению

Местоположение определяется районом (кварталом) размещения недвижимости в городе; наличием и развитием инфраструктуры; развитием и типом промышленности; ландшафтными характеристиками местоположения; демографическим составом населения; уровнем доходов и др.

Методы инвестирования — возможность привлечения заемных средств; наличие собственного капитала; развитие ипотеки; финансирование с использованием ценных бумаг; самофинансирование (деньги покупателя), опционы и др.

Предпочтения управляющего, инвестора или кредитора — безрисковое ведение бизнеса; рискованное управление капиталом портфеля; получение доходов в краткосрочном периоде; получение доходов в долгосрочном периоде; предпочтение сдачи объектов в аренду или организация бизнеса (рестораны, гостиницы, мастерские, автозаправочные станции, магазины, супермаркеты и др.); использование собственных или заемных средств; использование ценных бумаг, опционов; строительство новых объектов или использование существующих; реконструкция, восстановление и реализация старых объектов и др.

Экономическое развитие региона — перспективы развития региона; наличие различного типа промышленности, разных типов объектов и развитой инфраструктуры, а также наличие развитого финансирования с использованием современных методов и финансовых инструментов; размер населенного пункта или города; численность населения; демографический состав, контакты и удаленность от зарубежных регионов и городов; экономический рейтинг региона; уровень доходов населения.

Спрос и предложение объектов недвижимости наличие и развитие рынка недвижимости, информационное обеспечение и СМИ; наличие конкуренции и др.

Доходность и рискованность активов портфеля.

Доходность активов должна быть максимальная, с учетом минимальных рисков.

Для оценки статистической зависимости между временными рядами ставок доходности для различных типов недвижимости существует коэффициент корреляции.

Положительная корреляция свидетельствует о том, что рост ставок одного типа объектов вызывает рост ставок доходности другого типа объектов. И наоборот, при отрицательной корреляции рост ставок одного объекта вызывает снижение ставок другого объекта.

Если портфель состоит из активов, ставки доходности которых находятся в противофазе, то в этом случае риск портфеля будет минимальным. Чем ниже коэффициент корреляции ставок доходности, тем ниже уровень риска портфеля.

Изменение структуры объектов недвижимости в портфеле должно происходить в зависимости от изменения ситуации на рынке капитала.

Необходимо контролировать происходящие изменения и своевременно принимать меры по оптимизации портфеля. [9]

1.2 Риски в управлении портфелем недвижимости

Таблица 1 Положительные и отрицательные особенности вложения инвестиций в недвижимость

| Недвижимость | |

| Положительные | Отрицательные |

| 1. Низкий уровень риска обеспечивается правом аренды имущества | 1. Низкая ликвидность активов |

| 2. Стабильный ежемесячный операционный доход | 2. Необходимость вложения больших объемов инвестиций |

| 3. Недвижимость — это фиксированные активы с устойчивым доходом | 3. Большой срок окупаемости инвестиций |

| 4. Длительный срок аренды | 4. Велик риск получения дохода от опциона |

| 5. Гарантированный возврат инвестиций, вложенных в недвижимость | 5. Отсутствует контроль за состоянием недвижимости у держателя опциона |

| 6. Постоянный рост цен на недвижимость, особенно в период инфляции | 6. Зависимость рынка недвижимости от рынка капитала |

| 7. Цены на недвижимость растут при колебании курса валют | 7. Зависимость рынка недвижимости от стабильности в регионе |

| 8. Собственные инвестиции в недвижимость имеют более высокую ставку доходности, чем в финансовые активы | 8. Зависимость рынка недвижимости от доходов населения |

| 9. Зависимость рынка недвижимости от демографических и миграционных изменений | |

| 10. Зависимость рынка недвижимости от уровня развития рынка капитала | |

| 11. Зависимость рынка недвижимости от возможности притока или оттока капитала в другие регионы | |

| 12. Неэластичность предложения в краткосрочном периоде | |

| 13. Зависимость рынка недвижимости от экономической активности в регионе (потребность в офисных, складских и производственных помещениях) | |

| 14. Инвестирование рынка недвижимости носит циклический характер | |

| 15. Подверженность цен и доходов на рынке недвижимости международному экономическому влиянию | |

Различают следующие риски инвестирования в недвижимость:

1.Несистематические риски, характерные для разных типов недвижимости и различных регионов. Они поддаются диверсификации за счет формирования портфеля.

2.Систематические риски определяются такими факторами, как:

—низкая ликвидность активов;

—нестабильное налогообложение;

—изменение уровня конкуренции;

—длительность делового цикла на рынке недвижимости;

—демографическая тенденция в стране и по регионам;

—занятость работоспособного населения;

—уровень доходов;

—инфляция;

—риск изменения процентных ставок;

—изменение курса валют и ценных бумаг. Систематический риск определяется как среднерыночный.

3.Случайные риски — результат качества объектов, природно-климатических катаклизмов, уровня управления недвижимостью.

Риски зависят от источников риска и уровня риска инвестиций в недвижимость относительно инвестиций в другие активы. К источникам риска могут быть отнесены:

—тип недвижимости;

—изменение спроса и предложения на рынке недвижимости;

—местоположение (регион, район, квартал, наличие инфраструктуры);

—климатические условия в местоположении объекта;

—физический и моральный износ объекта;

—возможность реинвестирования капитала;

—арендный и кредитный риски;

—законодательное регулирование в стране, регионе;

—инфляция.

Уровень рисков инвестирования необходимо определить с учетом особенностей вложения инвестиций в недвижимость (табл. 1). [18]

Риски при финансировании недвижимости и управление ими.

Кредитный риск — риск неплатежеспособности заемщика. В случае неплатежеспособности заемщика кредитор реализует недвижимость по цене ниже кредита по разным причинам. При заключении договора цена залоговой недвижимости принимается на 20—40% ниже ее рыночной стоимости на момент выдачи кредита.

Риск процентной ставки не соответствует изменению ставок по кредиту на рынке инвестиций. Он может быть снижен за счет точного прогнозирования изменения процентных ставок и своевременной их корректировки; покупки ценных бумаг и выпуска долговых обязательств с одинаковым сроком погашения, но сокращенным сроком выплаты процентов.

Риск альтернативного выбора — потери, вызванные досрочным погашением ипотечного кредита с фиксированной ставкой процента или связанные с неправильно определенной ставкой кредита (заниженная).

Снижение риска альтернативного выбора достигается за счет включения в договор условий о возможности досрочного погашения кредита для заемщика и периодической корректировки процентной ставки кредитором.

Риск изменения условий мобилизации фондов — потенциальные потери, вызванные обесцениванием фондов при кредитовании с фиксированной надбавкой к базовой ставке. Управление риском достигается за счет финансирования кредитов долгосрочными долговыми обязательствами с плавающей процентной ставкой.

Риск ликвидности — затраты на поддержание уровня ликвидности недвижимости, вызванные продажей ценных бумаг по заниженным ценам для получения наличных средств. Готовые квартиры продаются медленнее, чем планировалось при выдаче кредита.

Ущерб от пожара или кражи материалов, конструкций или в готовой квартире.

Выдача кредита под фальсифицированные документы или использование кредита не по назначению.

Управление рисками в данном случае достигается за счет:

1.Тщательных расчетов потоков расходов и доходов для определения реальности ликвидности объектов и погашения кредитов.

2.Разработки стратегии управления погашения кредитов с использованием различных финансовых инструментов и ограничений.

3.Продажи определенного объема жилой площади до начала строительства.

4.Разделения кредита на несколько траншей и контроль за их целевым использованием.

5.Страхование деятельности строительной организации на период строительства и в эксплуатационный период.

6.Контроль за сроками и объемами погашения кредита. [18]

Уровень риска портфеля недвижимости

1.Уровень риска (R) можно рассматривать как функцию от:

—уровня ликвидности (Lj);

—ставки доходности (Dj);

уровня стабильности получения дохода (Сj).

2.Уровень риска (R) — стандартное отклонение, или коэффициент вариации (к):

R = ![]() Lj • Dj • Сj;

Lj • Dj • Сj;

Rx = aRa + bRb + zRz,

где i тип региона; j тип недвижимости; Ra , Rb , Rz — ставки доходности активов;

a, b, z удельные веса активов в структуре портфеля. Как правило, риск портфеля меньше рисков отдельных активов.

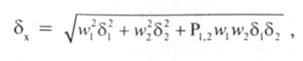

Стандартное отклонение

где w1 w2 — удельные веса активов,

Р1,2 коэффициент корреляции активов,

Cov — ковариация:

Уровень риска портфеля — это прямая функция корреляции доходов активов портфеля. Чем меньше коэффициент корреляции ставок активов, тем ниже уровень неуправляемости риска портфеля.

Важнейшее ограничение

Для привлеченного капитала ставка дисконта рассчитывается как средневзвешенная стоимость по формуле

Е = Wc • Rc + Wd Rd(l - tax),

где Rc, Rd — стоимости собственного и заемного капитала; Wc доля собственного капитала; Wd доля заемного капитала; tax ставка налога на прибыль.

Доля собственного капитала инвестора (Wc) определяет уровень допустимого риска:

Rc = Активы - Долговые обязательства.

Если Езаем < Еа (ставки доходности), то использование заемного капитала увеличивает ставку доходности собственного капитала, где Езаем ставка доходности заемного капитала; Еа — ставка доходности общего капитала. [18]

1.3 Реакция на риск в управлении недвижимостью

Реакция на риск, или стратегия поведения инвестора на основе интерпретации результатов анализа рисков, в общем виде может быть выражена в следующих формах:

• принятие риска;

• снижение риска;

• передача риска;

• избежание риска.

Политика полной передачи риска на потребителя в ближайшем будущем станет бесперспективной на фоне усиливающейся конкуренции. Однако и политика полного принятия риска также не может быть признана удовлетворяющей современным подходам к управлению риском. Очевидно, что наиболее прогрессивной будет политика оптимального распределения общего риска проекта по вышеназванным четырем направлениям. Более того, расходы на действия, связанные с реакцией на риск, объективно следует рассматривать не как выброшенные деньги, а как инвестиции для получения дохода. [21]

Принятие риска. Для принятия наиболее подходят риски, которые требуют небольших, повторяющихся затрат, а также те, которые принимать экономически выгоднее, чем, например, передавать.

Обоснование величины принимаемого риска должно лежать в сфере финансовых возможностей принимающего решение. Например, если финансовые возможности не позволяют передавать риск в полном объеме, то возможным решением может быть частичная передача в ограниченном объеме. В этом случае инвестиция в офисное здание может быть застрахована частично, например, только на случай пожара и стихийных бедствий. Все остальные риски экономически эффективнее принять на себя.

Снижение риска. Одним из наиболее распространенных способов снижения риска является разделение его с третьими сторонами. Например, при инвестиции в девелопмент недвижимости риск нарушения сроков строительства можно разделить с генподрядной организацией путем включения в контракт на строительство статей о ее материальной ответственности за нарушение сроков строительства.

Однако, как правило, снижение риска связано с некоторыми дополнительными издержками.

Затраты на повышение квалификации персонала и его тренировки в экстремальных ситуациях позволяют снизить объем возможного ущерба, например, при аварийном отключении электроэнергии в крупном торговом центре. Дополнительный контроль технического качества проектов, затраты на подробное техническое обследование конструкций реконструируемого объекта позволят снизить вероятность крупных аварий, связанных с нарушением несущей способности строительных конструкций. Наконец, затраты на дополнительную защиту людей и сооружений, например, на установку системы пожаротушения или дымоудаления (даже если нормативы этого не требуют), также снижают риск возможного ущерба. [25]

Передача риска. Передача риска на первый взгляд кажется наиболее естественной формой реакции на риск. Не устраняя сам источник риска, компенсация его возможных последствий передается третьей стороне. Наиболее распространенной формой передачи риска является его страхование, которое преобразует неопределенность ситуации риска в определенные издержки.

Проекты девелопмента, риски которых, как правило, существенно больше, чем риски инвестиций в недвижимость, отличаются и большими издержками на покрытие рисков. Прежде всего, это связано с возможным наличием скрытых дефектов конструкций, которые могут проявляться в течение нескольких лет после окончания строительства. Например, нарушение технологии производства работ при устройстве гидроизоляционных слоев может привести к постоянным протечкам и, соответственно, существенным расходам на их ликвидацию. Поэтому включение в контрактные соглашения четко определенной ответственности проектировщиков, подрядчиков и инвесторов является необходимым элементом передачи рисков. В противном случае, для установления степени ответственности может потребоваться дорогостоящее судебное разбирательство.

Следует заметить, что передача риска в некоторых ситуациях может обернуться появлением дополнительного риска. Например, при осуществлении проекта девелопмента риск может быть передан генподрядчику путем включения в договор на строительство статей, предусматривающих компенсацию убытков в случае, например, пожара во время строительства или реконструкции. При этом не всегда анализируются финансовые возможности генподрядчика или другого участника процесса девелопмента возместить убытки в полном масштабе. [18]

Избежание риска. Данная форма реакции на риск по сути эквивалентна отказу от принятия риска, или, другими словами, отказу от источников риска. Например, отказ от надстройки дополнительных этажей при реконструкции здания исключает риск дополнительных осадок фундамента и, соответственно, риск сверхнормативных деформаций несущих конструкций. [18]

2 Основные аспекты управления и формирования портфеля недвижимости

2.1 Общие положения формирования портфеля

Стратегия — способ организационных, финансовых и экономических действий, предназначенных для поэтапного достижения стратегических целей в долгосрочном периоде.

Тактика — организационные, экономические и финансовые действия, направленные на решение задач и достижение целей в краткосрочном периоде.

Уровни разработки стратегии управления для фирмы совпадают с уровнем управления портфелем недвижимости (табл. 2). [9]

Таблица 2 Уровни разработки стратегии управления для фирмы

| Уровень стратегии | Ответственные за разработку и принятие решений | Содержание разработки |

| Корпоративная стратегия | Исполнительный директор, вице-директоры: решение принимается/корректируется советом директоров |

Создание и управление портфелем стратегических зон хозяйствования (СЗХ), отделений. Обеспечение конкурентного преимущества. Определение инвестиционных приоритетов и управление ресурсами в наиболее привлекательных СЗХ. Пересмотр, ревизия, унификация основных стратегических подходов руководителей СЗХ |

| Стратегия СЗХ | Главный менеджер СЗХ принимает решения и согласовывает их с вышестоящим руководством | Определение действий и подходов для успешной: конкуренции. Формирование реакции на изменение внешних условий |

| Функциональная стратегия | Функциональные менеджеры. Решения принимаются и согласовываются с руководителями СЗХ | Создание функциональных подходов поддержки стратегии бизнеса и достижения функциональных стратегий в НИОКР, производстве, маркетинге, финансах, кадрах |

| Оперативная стратегия | Руководители и исполнители нижнего уровня, менеджеры, в том числе функциональные, принимают и согласовывают эешения с начальниками функциональных отделов | Разработка более узких и специфических подходов и действий в поддержку функциональных и СЗХ стратегий в интересах достижения целей вышестоящих отделов и служб |

Миссия и цели стратегии

Миссия — понятие, отражающее предназначение бизнеса и его философию.

Деятельность по формированию и управлению портфелем недвижимости своей миссией имеет решение социально-экономических задач муниципального образования — обеспечение населения благами (жильем) и услугами, создание нормальных цивилизованных условий жизнедеятельности человека. Основные цели формирования портфеля:

—доход на вложенный капитал, знания и умение;

—обеспечение населения жилой площадью, товарами и услугами;

—создание рабочих мест и повышение занятости населения;

—повышение экономического рейтинга региона и муниципального образования;

—привлечение инвестиций в регион извне;

—повышение жизненного уровня населения.

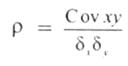

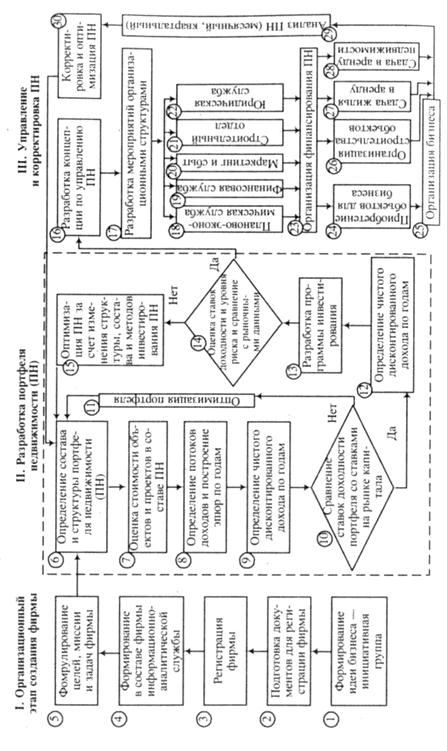

Общая модель формирования и управления портфелем недвижимости в информационной среде может быть представлена в виде следующих положений (рис. 1).

Источники информации для формирования и управления портфелем недвижимости

1. Рынок недвижимости. Философия и определение понятий, структура пространственно-экономического и временного развития, классификация, циклы развития, законы, постановления, характеристика концепции стоимости и информационное обеспечение.

2. Рынок капитала. Концепция стоимости, определение понятия, инвестиции, виды финансирования, методы определения эффективности вложения капитала.

3. Производитель (заказчик, строитель). Задачи, цикл создания и жизни объекта, методы определения стоимости, методы расчетов.

4. Посредник. Экспертиза и оценка стоимости объектов недвижимости, формирование портфеля недвижимости, порядок заключения и оформления сделок.

5. Потребитель. Назначение недвижимости, циклы использования недвижимости, обеспечение потребительских услуг, доходность объектов, управление недвижимостью.

6. Методы оценки объектов недвижимости. Концепция стоимости, методы оценки, показатели оценки эффективности инвестиций, анализ финансовых коэффициентов.

7. Управление рисками. Определение и классификация рисков, уровень рисков, управление рисками.

8. Формирование портфеля недвижимости. Определение, принципы конструктирования, цели формирования, управление объектами и портфелем недвижимости.

9. Анализ портфеля недвижимости. Показатели эффективности вложения инвестиций, доходность портфеля, анализ финансовых показателей, формирование пакетов портфеля, налогообложение, страхование.

10. Страхование. Общие принципы страхования недвижимости, экономическая сущность. Методы расчета тарифов. Порядок оформления договоров.

11. Принятый вариант портфеля. Стратегия и тактика выбора портфеля.

12. Управление объектом или портфелем недвижимости. Анализ квартальный доходности портфеля, управление объектами и обеспечение прибыльности. Изменение состава портфеля. Показатели эффективности инвестиций, анализ финансовых показателей, анализ работы управляющей структуры.

13. Корректировка ПН. Изменение состава ПН, перечень прогнозных показателей эффективности инвестиций.

14. Корректировка ПН. Изменение состава ПН с учетом изменений рынка недвижимости.

15. Внутренняя информационная среда. Содержание информационной базы, состав и характеристика подсистем.

16. Внешняя информационная среда. Описание и характеристика. [9]

![]()

2.2 Стратегия разработки и управления портфелем недвижимости

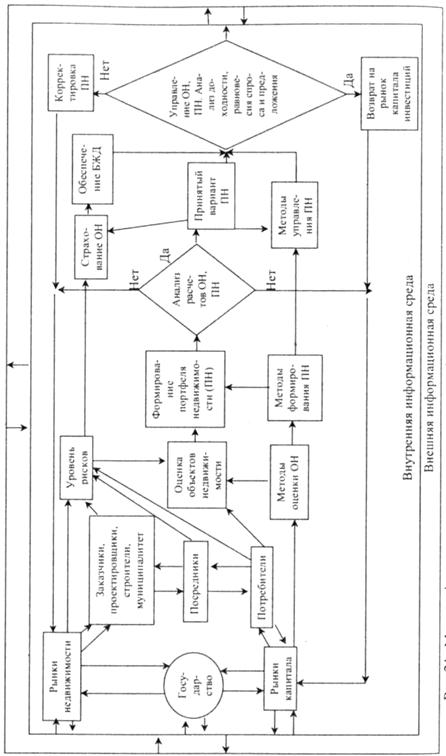

Предложенный алгоритм разработки и управления портфелем недвижимости (рис. 2) включает три блока.

Первый блок (I) включает этапы организации создания фирмы:

1.Формулирование идеи бизнеса по формированию и управлению портфелем недвижимости осуществляется инициативной группой — учредителями.

2.Подготовки учредительных документов для регистрации фирмы.

3.Регистрация фирмы.

4.Формирование в составе фирмы информационно-аналитического отдела.

5.Формулирование целей, миссии и задач фирмы.

В состав ПН могут быть включены следующие пакеты:

1)Пакет покупки жилья для сдачи в аренду.

2)Пакет покупки офисных помещений для сдачи в аренду.

3)Покупка складских помещений для сдачи в аренду.

4)Покупка гостиниц для бизнеса.

5)Покупка АЗС для бизнеса.

6)Покупка бизнеса — оказание услуг (ремонт автотранспорта, оказание услуг, аптечный бизнес, торговый бизнес и т. д.).

7)Покупка помещений для супермаркетов и магазинов и организации бизнеса.

8)Организация строительства объектов недвижимости для продажи и сдачи в аренду.

9)Покупка промышленных объектов для организации бизнеса.

10) Приобретение земельных участков и организация строительства коттеджей с последующей их продажей. В блоке 6 производится оценка стоимости объектов ПН по пакетам и в целом портфеля недвижимости.

В составе фирмы должны быть специалисты в области маркетинга, менеджмента, актуарных и математических расчетов, экономисты и психологи, оценщики и аналитики РН. [9]

Второй блок (II) — разработка портфеля недвижимости (ПН).

6. Определение состава и структуры портфеля недвижимости.

7. Оценка стоимости объектов и проектов в составе ПН.

8. Определение потоков доходов и построение эпюр по годам.

9. Определение чистого дисконтированного дохода ПН по годам.

10.Сравнение расчетных ставок доходности ПН и рынка капитала. Если расчетные ставки доходности меньше, чем доходность на рынке капитала, то в этом случае переходим к блоку 11.

11.Оптимизация портфеля, — возвращаясь к блоку 6, производим изменение состава и структуры ПН с целью повышения доходности портфеля. Если расчетная ставка доходности ПН удовлетворяет требованиям, т. е. больше, чем доходность на рынке капитала, то в этом случае переходим к блоку 12.

12.Определение чистого дисконтированного дохода по годам.

13.Разработка программы инвестирования. В разработке должны участвовать специалисты в области управления ценными бумагами и финансовыми инструментами, юристы, финансовые аналитики.

Основные направления разработки программы инвестирования включают:

13.1.Использование собственного капитала.

13.2.Использование заемного капитала (объемы, ставки, кредитования).

13.3.Выпуск ценных бумаг.

13.4.Использование современных финансовых инструментов для кредитования проекта.

13.5.Самофинансирование разработка программы использования и получения средств от покупателей на разных этапах создания объекта.

13.6.Ипотечное кредитование.

13.7.Привлечение генеральных инвесторов.

13.8.Использование прибыли от бизнеса в процессе реализации портфеля недвижимости.

14. В блоке производится оценка ставок доходности и уровень риска портфеля недвижимости и сравнение со среднерыночными или планируемыми для ПН.

При определении уровня риска необходимо рассматривать интеграцию способов управления риском в составе:

1)Финансовый риск:

—изменение капитальных затрат;

—изменение валютных курсов;

—инфляция;

—нарушение договорных обязательств;

—неисполнение долговых обязательств;

2)Операционный риск:

—выход из строя оборудования;

—стихийные бедствия;

—моральный износ недвижимости;

—физический износ недвижимости;

—изменение инфраструктуры в местоположении объектов.

3)Риск рынка продукции:

—потеря клиентов;

—рост конкуренции;

—снижение спроса на продукцию;

—предложение более современной продукции и материалов, дизайна по более низким ценам.

4)Риск факторов производства:

рост или снижение цен на объекты портфеля;

—использование новых технологий в производстве продукции;

—забастовки сотрудников;

—уход ключевых сотрудников;

—разрыв контрактов с партнерами.

5)Налоговый риск:

—изменение ставок налогов;

—введение новых налогов или платежей;

—изменение тарифов и нормативов.

6)Административный риск:

—изменение в природоохранном законодательстве;

—прекращение ценовой поддержки;

—прекращение поддержки импорта;

—ужесточение требований к качеству, условиям, технологиям, материалам;

—ужесточение требований к безопасности жизнедеятельности населения и др.

7) Юридический риск:

—повышение ответственности за качество товаров, продукции и услуг;

—изменения в торговых отношениях;

—иски акционеров, кредиторов, инвесторов;

—новые требования по оформлению разрешений на приобретение земельных участков и объектов.

Многообразие рисков, возможных при управлении портфелем недвижимости, затрудняет нахождение уровня рисков и его минимизацию. Теория и методология управления рисками и доходностью находятся в стадии постоянного совершенствования.

Если требования величины доходности и уровня риска не обеспечиваются для портфеля недвижимости, то в блоке 15 производятся улучшение и оптимизация этих показателей и возврат в блок 6.

15. В блоке производится оптимизация портфеля недвижи- мости за счет изменения состава и структуры портфеля,

использования новых методов и финансовых инструментов финансирования.

В случае выполнения требований доходности и уровня риска в блоке 14 производится разработка мероприятий на тактическом уровне. [9]

В третьем (III) блоке алгоритма разрабатывают элементы управления и корректировки портфелем недвижимости.

16.Разработка концепции мероприятий по управлению портфелем недвижимости.

17.Разработка мероприятий организационными структурами фирмы на уровне разделов бизнес-плана с использованием общей концепции управления.

18.Планово-экономическая служба осуществляет планирование деятельности участников проекта; организация учета ежемесячного, ежеквартального; анализ результатов управления ПН; оптимизация ПН путем изменения его состава, структуры, методов инвестирования; разработка организационных мероприятий; изменение менеджмента.

19.Финансовая служба. Выполняет планирование финансирования проектов, учет инвестиций, оценку эффективности их использования, реинвестирование.

20.Маркетинг и сбыт. Служба ведет анализ рынка недвижимости, спроса и предложения, рекламную деятельность, организует реализацию объектов и услуг.

21.Строительный отдел. Организация строительства и управления объектами. Контроль за ходом строительства и выполнения объемов работы. Организация ремонтов и улучшения объектов портфеля недвижимости.

22.Юридическая служба. Оформление договоров, контрактов, документов, иски, судебные разбирательства, арбитраж.

23.Организация финансирования выполняется с учетом состава и структуры портфеля недвижимости, существующих условий финансирования, привлечением инвестиций и использованием собственного капитала. Финансирование используется для строительства и ввода новых объектов, сдачи в аренду или продажи объектов недвижимости, приобретения бизнеса и его эффективного использования. Направления финансирования — 24—28.

24.Приобретение объектов или бизнеса.

25.Организация бизнеса.

26.Организация строительства объектов недвижимости.

27.Сдача жилья в аренду.

28.Сдача в аренду других видов недвижимости.

29.Анализ состояния портфеля недвижимости производится ежемесячно, ежеквартально с расчетом показателей и коэффициентное эффективности.

30.На основании результатов анализа производится корректировка портфеля недвижимости и его оптимизация. Цикл управления увязывается с разработкой портфеля недвижимости (блок 6). [9]

Заключение

Подводя итоги, можно сделать вывод, что управление портфелем недвижимости — это совокупные процессы формирования, развития решений управления, которые обеспечивают максимальную эффективность от проводимой собственником стратегии и тактики по наиболее рациональному использованию активов.

Портфель недвижимости включает рынок жилья, на котором числятся застройщики, инвесторы, пользователи. Управляющий инвестиционным портфелем недвижимости отвечает за доходность доверенного ему портфеля, который состоит из объектов недвижимости, за разработку и выполнение стратегической программы управления. Эта стратегия направлена на составление оптимального портфеля путем проведения хорошо сбалансированных инвестиций и извлечения средств с учетом распределения возможных инвестиционных рисков. Но она направлена и на улучшение соотношения риска при эксплуатации и увеличение потребительной стоимости объектов. Управляющий портфелем ставит задачи перед управляющими фондами и окончательно решает вопрос об участии в реализации крупных инвестиционных проектов.

Главной целью управления портфелем являются инвестиции и получение максимальной прибыли на вложенные средства. Эта прибыль должна рассматриваться в сочетании с возможными инвестиционными рисками. Деятельность управляющего портфелем направлена на управление рисками и контроль за ними.

Управляющий портфелем отвечает за полученный доход на вложенные в портфель средства в долгосрочной перспективе, за увеличение потребительной стоимости включенных в портфель объектов, за степень инвестиционных рисков, долю рынка (процент от суммарного объема продаж данного товара всеми участниками рынка) и т.д.

Библиографический список

1. Гражданский кодекс РФ(часть первая) от 21.10.1994.

2. Гражданский кодекс РФ(часть вторая) от 12.08.1996.

3. Абрамов С.И. Инвестирование. М.: Центр экономики и маркетинга, 205. – 435 с.

4. Алавердова А.Р. Основы теории финансов: Учебно-практическое пособие. – М.: МЭСИ, 2008. 84 с.

5. Анискин, Ю.П. Управление инвестициями: Учебное пособие / Ю.П. Анискин. – М.: Омега-Л, 2002. – 166 с.

6. Антикризисное управление: от банкротства к финансовому оздоровлению / Под ред. Г.П. Иванова. – М.: Закон и право, ЮНИТИ, 2005. – 320 с.

7. Аньшин В.М. Инвестиционный анализ: Учебное пособие. – М.: Дело, 205. – 280 с.

8. Барбаумов, В.Е. Финансовые инвестиции: Учебник / В.Е. Барбаумов, И.М. Гладких, А.С. Чуйко; Российская экономическая академия. – М.: Финансы и статистика, 2003. – 543 с.

9. Белых Л.П. Формирование портфеля недвижимости. – М.: Финансы и статистика, 2008.

10. Беренс В., Хавранек П. Руководство по оценке эффективности инвестиций: Пер. с англ. Перераб. и доп. – М.: АОЗТ «Интерэксперт», Инфра-М, 2005. – 528 с.

11. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов / Пер. с англ. под ред. Белых Л.П. – М.: Банки и биржи: ЮНИТИ, 2007. – 631 с.

12. Бланк И.А. Управление формированием капитала. – Киев: Ника-Центр: Эльга, 2004. – 508 с.

13. Бланк И.А. Управление активами. – Киев: Ника-Центр: Эльга, 2006. – 716 с.

14. Бланк, И.А. Управление инвестициями предприятия / И.А. Бланк. – Киев: Эльга: Ника-Центр, 2003. – 470 с.

15. Блех Ю., Гетце У. Инвестиционные расчеты: Модели и методы оценки инвестиционных проектов / Пер. с нем. Л.А. Галютина. – Калининград: Янтарный сказ, 2007. 450 с.

16. Блохина, В.Г. Инвестиционный анализ / В.Г. Блохина. – Ростов-на-Дону: Феникс, 2004. – 320 с.

17. Гитман Л.Д., Джоник М.Д. Основы инвестирования. – М.: Дело, 2007,

18. Зимин И.А Анализ проектных рисков. – М.: Экмос, 2007.

19. Колтынюк Б.А., Инвестиционные проекты: Учебник. Второе издание, переработанное и дополненное. – СПб.: Изд-во Михайлова В.А., 2002. –622 с.

20. Крутик А.Б., Горенбургов М.А., Горенбургов Ю.М., Экономика недвижимости: Учебник пособие для вузов / А.Б. Крутик, М.А. Горенбургов, Ю.М. Горенбургов. - СПб.: Лань, 2001. - 480 с.

21. Купчин А.Н., Новиков Б.Д. рынок недвижимости: состояние и тенденции развития. – Учебное пособие. М.: 2009 г.

22. Липсиц, И.В. Инвестиционный проект. Методы подготовки и анализа: учебно-справочное пособие / И.В. Липсиц, В.В. Косое, – М.:Бек, 2006. – 304 с.

23. Марченко А.В. Экономика и управление недвижимостью: учеб. пособие. – Ростов н/Д: Феникс, 2006. – 352с.

24. Новиков Б.Д. Рынок и оценка недвижимости в России. – М.: «Экзамен», 2004 г. – 512с.

25. Сергеев И.В. Экономика предприятия. Учебное пособие. – М.: Финансы и статистика, 2001

26. Слепнева Т.А., Яркин Е.В. Инвестиции: Учебное пособие. – М: ИНФРА – М, 2003.

27. Щербакова Н.А. Экономика недвижимости: учеб. пособие. Ростов н/Д: Феникс, 2002. – 320с.

© 2009 База Рефератов