Рефераты по рекламе

Рефераты по физике

Рефераты по философии

Рефераты по финансам

Рефераты по химии

Рефераты по хозяйственному праву

Рефераты по цифровым устройствам

Рефераты по экологическому праву

Рефераты по экономико-математическому моделированию

Рефераты по экономической географии

Рефераты по экономической теории

Рефераты по этике

Рефераты по юриспруденции

Рефераты по языковедению

Рефераты по юридическим наукам

Рефераты по истории

Рефераты по компьютерным наукам

Рефераты по медицинским наукам

Рефераты по финансовым наукам

Рефераты по управленческим наукам

психология педагогика

Промышленность производство

Биология и химия

Языкознание филология

Издательское дело и полиграфия

Рефераты по краеведению и этнографии

Рефераты по религии и мифологии

Рефераты по медицине

Реферат: Прибыль и рентабельность как основные показатели производствено-хозяйственной и коммерческой деятельности предприятия

Реферат: Прибыль и рентабельность как основные показатели производствено-хозяйственной и коммерческой деятельности предприятия

План

Введение........................................................................................................... 3

1. Финансовые результаты деятельности предприятия................................. 6

1.1 Прибыль как результат и цель функционирования предприятия.......... 6

1.2 Экономическое содержание показателей рентабельности.................... 12

2. Аналитический обзор рентабельности на отраслевом уровне................ 20

2.1 Рентабельность предприятий реального сектора экономики................ 20

2.2 Сопоставление эффективности государственного и негосудар-ственного секторов 29

2.3 Рентабельность как индикатор финансовой стабильности.................... 31

3. Подходы и примеры оценки прибыли и рентабельности в зарубежных странах 35

Выводы.......................................................................................................... 43

Список литературных источников, используемых в работе...................... 48

Список периодических источников, используемых в работе...................... 48

Список интернет-ресурсов, используемых в работе................................... 49

Приложения................................................................................................... 50

В условиях рынка предприятие самостоятельно осуществляет оперативную хозяйственную деятельность, различного вида сделки и операции, получает прибыль, несёт убытки, за счёт прибыли обеспечивает финансовое положение и дальнейшее развитие производства.

Высшей целью деятельности предприятий является превышение доходов над затратами, т.е. достижение возможно большей прибыли или возможно высокой рентабельности. Достижение этой цели в условиях рыночной экономики возможно только при условии производства нужной для потребителей продукции, пользующейся спросом.

Реализуя непосредственно цель производства - получение максимальной величины прибыли, - предприятие реализует и цель общества - наиболее полного удовлетворения постоянно растущих потребностей общества. Обществу нужны не рублёвые эквиваленты, а конкретные товарно-материальные ценности. Акт реализации продукта (работ, услуг) означает и общественное признание.

Соподчиненность этих двух целей - удовлетворение потребностей и получение прибыли - следующая: нельзя получить прибыль, не изучив потребности и не начав производить тот продукт, который удовлетворит потребности. Необходимо изготовить продукт, который удовлетворит потребности и притом по такой цене, которая соответствует платежеспособным потребностям.

А приемлемая цена возможна только в том случае, если предприятие выдерживает определенный уровень издержек, когда все затраты потребляемых ресурсов меньше, чем получившаяся выручка.

В этом смысле прибыль - непосредственная цель функционирования предприятия и одновременно результат его деятельности. Если предприятие не укладывается в режим такого поведения и не получает прибыли от своей производственно-хозяйственной деятельности, то оно вынуждено уйти из экономической среды и признать себя несостоятельным и банкротом.

Более чем какой-либо другой показатель, прибыль отражает результаты всех сторон деятельности предприятия. На ее величину влияет объем продукции, ее ассортимент, качество, уровень себестоимости, штрафы, неустойки и другие факторы. Наконец, получение прибыли важнейшее условие конкурентоспособности предприятия.

По сравнению с другими стоимостными показателями, прибыль в наибольшей мере подходит для оценки производственно-хозяйственной деятельности предприятия, так как выражает в стоимостной форме результат этой деятельности. При оценке прибыли, оценивается также рост объема товарной продукции и реализованной продукции, эффективность использования предприятием основных производственных фондов и других материальных, трудовых и финансовых ресурсов.

Прибыль определяет такой обобщающий показатель, как рентабельность. Для оценки уровня эффективности работы получаемый результат - прибыль - сопоставляется с затратами или используемыми ресурсами. Рентабельность характеризует степень доходности, выгодности и прибыльности. Рентабельность есть относительный показатель, который обладает свойством сравнимости, а, следовательно, может использоваться при сравнении различных субъектов хозяйствования. Показатели рентабельности позволяют оценить, какую прибыль имеет предприятие с каждого рубля средств, вложенных в активы.

Предприятие считается рентабельным, если результаты от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Выявление резервов роста и рентабельности может быть установлено через систему взаимосвязанных направлений экономического анализа. Содержание анализа прибыли и рентабельности производственных предприятий состоит в объективной оценке достигнутого уровня организации производства и выявлении резервов дальнейшего улучшения качественных и количественных показателей.

Актуальность выбранной темы исследования заключается в том, что прибыль и рентабельность относятся к важнейшим показателям, характеризующим эффективность производственно-хозяйственной деятельности предприятия. На эти показатели влияет (прямо или косвенно) очень большое число различных факторов. Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше предприятие реализует рентабельной продукции, тем больше получит прибыли, тем лучше его финансовое состояние. Отсюда вытекает необходимость целенаправленной и постоянной борьбы каждого предприятия на всех этапах производства за прибыль.

Анализ прибыли и рентабельности производственных предприятий всех форм собственности является составной частью анализа финансово-хозяйственной деятельности предприятий и одним из наиболее действенных инструментов учета и контроля уровня использования материальных, трудовых и денежных ресурсов в условиях рынка. Результаты данного анализа практически используются в планировании производства и оценке эффективности качества работы. Анализ призван охарактеризовать изменения в материально-технической базе производства и показателях его эффективности, обеспечить глубокое экономическое обоснование решений, через которые реализуются функции управления.

Кроме того, рентабельность играет большое значение в системе микроэкономических индикаторов финансовой стабильности российской экономики и ее финансового сектора, разработанной в целях преодоления предкризисных и кризисных ситуаций.

Основная цель исследования состоит в определении места и значения прибыли и рентабельности в производственно-хозяйственной деятельности предприятия и оценке их численных показателей на отраслевом и региональном уровнях российского реального сектора экономики, а также уровня рентабельности отраслей экономики за рубежом.

В соответствии с данной целью в исследовании были поставлены следующие задачи:

1. Рассмотреть состав, функции и особенности формирования прибыли в современных условиях.

2. Раскрыть экономическую сущность рентабельности.

3. Провести сравнение и анализ показателей рентабельности в различных отраслях народно-хозяйственного комплекса Белгородской области и в целом по стране.

4. Привести подходы и примеры оценки прибыли и рентабельности в зарубежных странах.

Работа выполнена на базе информации, полученной из учебной и научной литературы отечественных и зарубежных авторов, а также из других источников: сети Internet, периодических изданий, средств массовой информации, статистических источников, бесед и опросов специалистов по данному вопросу.

1. Финансовые результаты деятельности предприятия

1.1 Прибыль как результат и цель функционирования предприятия

В современной экономической литературе есть несколько определений прибыли, схожих по своему смыслу. Рассмотрим некоторые из них:

- Прибыль (бухгалтерская) - есть положительная разница между доходами предприятия, принимаемыми как приращение совокупной стоимости оценки ее активов, сопровождающееся увеличением капитала собственников, и её расходами, понимаемыми как снижение совокупной стоимостной оценки активов, сопровождающиеся уменьшением капитала собственников, за исключением результатов операций, связанных с преднамеренным изменением этого капитала, т. е. - это разность между валовым доходом и издержками обращения (см. Прил. 1). [2]

- Прибыль экономическая представляет собой разность между выручкой от реализации услуг и всеми затратами, в том числе затратами упущенных возможностей, т. е. - это разность между валовым доходом и экономическими издержками.[1] Экономическая прибыль меньше бухгалтерской на величину неявных затрат предприятия. [11]

- Прибыль – это реализованный чистый доход, созданный прибавочным трудом работников, а именно разница между выручкой и полной себестоимостью продукции, работ, услуг. [6]

- Прибыль – это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции.[5]

- "Прибыль - это чистый доход сверх обычной нормы дохода за счет доступных инвестиционных возможностей".[8]

- "Под прибылью понимается результат деятельности фирмы (компании, корпорации). Для всех фирм обязательным условием является максимизация прибыли: прибыль максимальна, когда предельный доход равен предельным издержкам"[4].

Таким образом, анализируя различные научные трактовки прибыли, можно сформулировать следующее определение: Прибыль – конечный финансовый результат деятельности предприятия; определяется как разница между выручкой и затратами на производство и реализацию.

Когда выручка превышает затраты, тогда финансовый результат свидетельствует о получении прибыли. При равенстве выручки и затрат удается лишь возмещать затраты - прибыль отсутствует, а следовательно, отсутствует и основа развития хозяйствующего субъекта. Когда затраты превышают выручку, субъект хозяйствования получает убытки - это область критического риска что ставит хозяйствующего субъекта в критическое финансовое положение, не исключающее банкротство.

На любом успешно функционирующем предприятии наступает момент самоокупаемости производства. В процессе производственного цикла и цикла обращения, происходит накопление затрат. По завершению накопления затрат наступает момент реализации продукции и текущей самоокупаемости производства. После реализации продукции, из всей выручки, вычесть общие затраты производства, то остатке будет прибыль полученная от этого производства.

Прибыль отражает положительный финансовый результат. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, снижение затрат. Это обеспечивает реализацию не только цели субъекта хозяйствования, но и цели общества - удовлетворение общественных потребностей. Прибыль сигнализирует, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы.

Значение прибыли для предприятия заключается в следующем.

Прибыль:

· источник финансовых ресурсов;

· источник образования фондов предприятия (накопления, потребления, развития и др.) и является фондообразующим показателем, так как от ее величины зависит размер фондов предприятия;

· источник материального стимулирования трудового коллектива;

· источник образования имущества, капитала;

· источник трудовых и социальных льгот для работников предприятия;

· соотношение прибыли с другими показателями (издержками, основными и оборотными фондами, объемом продаж, выручкой от реализации продукции и услуг и др.) позволят определить эффективность использования ресурсов предприятия;

· прибыль синтезирует в себе все стороны деятельности предприятия и характеризирует достижение эффекта в результате производственно-эксплуатационной деятельности.

Прибыль как результат финансовой деятельности выполняет определенные функции. Она характеризует степень деловой активности и финансового благополучия предприятия. По прибыли определяют уровень отдачи авансированных средств в доходность вложений в активы.

В процессе анализа хозяйственной деятельности используются следующие показатели прибыли: балансовая прибыль, налогооблагаемая прибыль, чистая прибыль.

Общий финансовый результат деятельности – это балансовая прибыль (убыток), которую получают балансированием общей суммы всех прибылей и убытков. Использование термина «балансовая прибыль» связано с тем, что конечный финансовый результат работы предприятия отражается в его балансе, составляемом нарастающим итогом за год. Балансовая прибыль выявляется на основе бухгалтерского учета всех хозяйственных операций гостиничного комплекса и включает три основных элемента. Для наглядности представим состав балансовой прибыли в табличной форме (см. табл. 1.1). Схема факторного анализа балансовой прибыли представлена в Приложении 4. [18]

Таблица 1.1

Состав балансовой прибыли

|

Прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг. Это разница между выручкой от реализации продукции (работ, услуг) без НДС и акцизов и затратами на производство реализованной продукции (работ, услуг) |

Это финансовый результат, связанный с основной деятельностью, которая может осуществляться в любых видах, зафиксированных в Уставе и не запрещенных законодательством. |

| ВЫРУЧКА ОТ РЕАЛИЗАЦИИ ПРОДУКЦИИ - в основном соответствует принятому в мировой практике показателю "объем продаж". Это сумма денежных средств, фактически поступившая на счета предприятия в банке, в кассу предприятия, и другие поступления в оплату реализованной продукции (работ, услуг) за данный период. Зависит от объема реализованной продукции, ее ассортимента, качества и сортности, уровня цен. По выручке от реализованной продукции определяют рейтинг предприятия. Этот результат используется при принятии управленческих решений. | |

| Прибыль (убыток) от прочей реализации. К прочей реализации относится продажа на сторону различных видов имущества, числящегося на балансе субъекта хозяйствования. | Это финансовый результат, не связанный с основными видами деятельности предприятия. |

|

Прибыль (убыток) от внереализационных операций. Прибыль (убыток) по операциям различного характера, не относящимся к основной деятельности и не связанным с реализацией про- дукции, работ, услуг. |

Это финансовый результат по операциям различного характера, не относящимся к основной деятельности и не связанным с реализацией продукции, работ, услуг.

|

Налогооблагаемая прибыль - это разность между балансовой прибылью и суммой прибыли, облагаемой налогом на доход (по ценным бумагам и от долевого участия в совместных предприятиях), а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которое периодически изменяется.

Чистая прибыль (остающаяся в распоряжении предприятия) определяется как разность между балансовой прибылью и налогами, уплачиваемыми предприятиями из балансовой прибыли (на недвижимость, прибыль, доход), экономическими санкциями и отчислениями, уплачиваемыми за счет прибыли (рис. 1.3). Предприятие распределяет и использует ее самостоятельно.

Сотни и тысячи предприятий ежегодно решают одни и те же задачи - как работать, что надо сделать, какую продукцию выпускать, в каком объеме, по какой цене продавать и т.д., чтобы покрыть все производственные затраты и получить некоторую прибыль. Лучше, если побольше, хуже, если она окажется незначительной. И совсем плохо, если производство окажется убыточным.

Для решения этих задач применяется внутрифирменное планирование прибыли. Оно строится с учетом вполне конкретных обстоятельств и выполняется, как правило, в одном варианте. Но рынок - сложная хозяйственная система, где действуют совместно множество факторов. Их направленность неоднозначна. Поэтому будущее для каждого предприятия характеризуется высокой степенью неопределенности.

Для практического планирования прибыли необходима особая рабочая методика. Эта методика должна быть не просто схемой, она должна обладать свойствами гибкости, комплектности, экономичности и, что очень важно, дискретности. Последнее позволяет установить границы, в рамках которых может и будет находиться одно из возможных и допустимых планово-управленческих решений. Только в этом случае бизнес-план будет научно и экономически обоснованным.

Именно такой должна быть рабочая методика планирования прибыли предприятия, учитывающая все перечисленные условия. Ее принципиальная блок-схема представлена на рис. 3 (см. Прил. 3). [11]

Весь процесс планирования прибыли включает в себя шесть этапов:

I этап - формирование исходной информации;

II этап - определение самой прибыли и важнейших экономических и финансовых показателей деятельности предприятия;

III этап - анализ полученной информации на предмет приемлемости принятого варианта;

IV этап - анализ рентабельности производства по видам продукции для выявления последующей реализации резервов повышения прибыли;

V этап - внесение изменений в технику и технологию, организацию производства и управления по видам продукции в целях повышения прибыли;

VI этап - принятие решения и расчет информации по видам продукции и обобщенной информации по предприятию в целом.

Общим для всех предприятий независимо от форм собственности является распределение прибыли в соответствии с действующим законодательством, уставом и коллективным договором на следующие цели: платежи в бюджет; формирование фонда накопления, фонда потребления, резервного фонда; на благотворительные цели; на выплату процентов за долгосрочный кредит; на уплату экономических санкций.

Планирование распределения прибыли предприятия осуществляется в следующей последовательности. Вначале определяется потребность в прибыли по направлениям ее использования (для развития материально-технической базы; сохранения финансовых резервов; погашения кредитов и уплаты процентов по ним; финансирования деятельности объединений, ассоциаций, концертов, членом которых является данное предприятие; выплаты дивидендов и на другие цели). Затем сравнивается сумма потребности в прибыли по всем направлениям ее использования с возможностями предприятия по ее получению.

Определение направлений использования (расходования) прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции самого субъекта хозяйствования. Государство не устанавливает каких-либо нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направления прибыли на капитальные вложения производственного и непроизводственного характера, на благотворительные (гуманитарные) цели, на финансирование природоохранных мероприятий, расходов по содержанию объектов и учреждений непроизводственной сферы.

Порядок распределения и использования прибыли фиксируется в Уставе и определяется положением, основные принципы распределения отражены в учетной политике предприятия. Расходование прибыли может осуществляться либо путем непосредственного финансирования расходов из прибыли, либо путем предварительного формирования за счет прибыли различных фондов, средства которых затем используются по назначению. [9]

1.2 Экономическое содержание показателей рентабельности

Как уже было выше рассмотрено, одной из основных целей любого предприятия, работающего в условиях рыночной экономики, является прибыль. Но наличие прибыли еще не означает, что предприятие работает эффективно, абсолютный показатель прибыли не может дать ответ на вопрос насколько эффективно предприятие реализует свою продукцию, использует вложенный капитал, управляет своими оборотными средствами и т.д., поэтому в целях финансового и экономического анализа используются система относительных экономических показателей рентабельности.

Рассмотрим, что представляет собой рентабельность.

Одно из его определений звучит так: рентабельность (от нем. rentabel – доходный, прибыльный), показатель экономической эффективности производства на предприятиях. Комплексно отражает использование материальных, трудовых и денежных ресурсов [10].

Можно привести еще одно понятие рентабельности: рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности. [7]

Так или иначе, рентабельность представляет собой соотношение дохода и капитала, вложенного в создание этого дохода. Увязывая прибыль с вложенным капиталом, рентабельность позволяет сравнить уровень доходности предприятия с альтернативным использованием капитала или доходностью, полученной предприятием при сходных условиях риска.

В широком смысле слова, понятие рентабельности означает прибыльность, доходность. Предприятие считается рентабельным, если результаты от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Но определение рентабельности как прибыльности недостаточно точно раскрывает её экономическое содержание из-за отсутствия тождества между ними, т.к. сумма прибыли и уровень рентабельности, как правило, изменяются не в равной пропорции, а зачастую и в разном направлении.

Итак, рентабельность – это коэффициент, полученный как отношение прибыли к затратам, где в качестве прибыли может быль использована величина балансовой, чистой прибыли, прибыли от реализации продукции, а также прибыли от разных видов деятельности предприятия. В знаменателе в качестве затрат могут быть использованы показатели стоимости основных и оборотных фондов, выручки от реализации, себестоимости продукции собственного и заемного капитала и т.д.

Роль и значение показателя рентабельности заключается в следующем:

Данный показатель является одним из основных критериев оценки эффективности работы предприятия. При его помощи можно оценить эффективность управления предприятием, так как получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности и рациональности принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как один из критериев качества управления.

Повышение рентабельности характеризует цель предприятия в рыночной экономике. Увеличение рентабельности обеспечивает победу предприятия в конкурентной борьбе и способствует выживанию предприятия в рыночной экономике.

Рентабельность имеет большое значение для собственников (акционеров и учредителей), так как при ее увеличении возрастает интерес к данному предприятию, растет цена акции. Рост рентабельности способствует повышению финансовой устойчивости предприятия.

Уровень рентабельности интересует кредиторов и заемщиков денежных средств с точки зрения реальности получения процентов по обязательствам, снижения риска не возврата заемных средств, платежеспособности предприятия;

Показатель рентабельности характеризует привлекательность бизнеса в данной сфере для предпринимателей. По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для долгосрочных кредиторов инвесторов, вкладывающих деньги в собственный капитал предприятия, данный показатель является более надежным индикатором, чем показатели финансовой устойчивости и ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной вложенного капитала, показатель рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие периоды с учетом прогнозируемых изменений.

Кроме того, большое значение рентабельность имеет для принятия решений в области инвестирования, планирования, при составлении смет, координировании, оценке и контроле деятельности предприятия и ее результатов.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их используют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Общий их смысл - определение суммы прибыли с одного рубля вложенного капитала. И поскольку это относительные показатели - они практически не подвержены влиянию инфляции. На основе анализа средних уровней рентабельности можно определить, какие виды продукции и какие хозяйственные подразделения обеспечивают большую доходность.

Необходимо отметить, что названия показателей рентабельности несколько отличаются в различных источниках, но исходя из их экономического содержания, наиболее часто в литературе можно встретить деление показателей рентабельности на три группы: рентабельность реализованной продукции, рентабельность активов, рентабельность собственного капитала. Они могут быть представлены стоимостными показателями или показателями, выраженными в процентах (коэффициентах). Рентабельность как относительный показатель характеризует процентное отношение суммы прибыли к одному из показателей (например, к выручке, товарообороту, издержкам, капиталу, фондам и т.д.).

При расчете рентабельности используется как балансовая, так и чистая прибыль предприятия. Рентабельность, рассчитанная исходя из чистой прибыли, называется чистой рентабельностью. Каждый из показателей рентабельности играет определенную роль в оценке эффективности деятельности предприятия. На практике следует использовать систему показателей рентабельности.

Рентабельность реализованной продукции.

Для определения рентабельности реализованной продукции (в некоторых источниках этот показатель называют рентабельностью продаж), на основании данных бухгалтерской отчетности, соотносят различные показатели прибыли от реализации продукции с объемом реализованной продукции. Эти отношения показывают, какое количество прибыли приходится на единицу реализованной продукции. На основании этих показателей осуществляется оценка эффективности управления предприятием, т.е. способность предприятия получать прибыль от своей основной деятельности.

Например:

![]()

В качестве знаменателя формулы также может быть использован показатель всей выпущенной продукции. Сопоставление показателей рентабельности, рассчитанных по объему реализованной и всей выпущенной продукции, позволяет выявить насколько активно идет процесс реализации продукции на предприятии.

Средний уровень рентабельности продаж колеблется в зависимости от отрасли и поэтому не имеет какого-либо норматива. Данный показатель важен при сравнении его с соответствующими показателями однотипных предприятий, в динамике или по сравнению с плановыми показателями.

На практике на предприятии обычно производится (реализуется) несколько видов продукции (работ, услуг), при этом уровень рентабельности продукции в целом зависит от уровня рентабельности отдельного вида продукции, поэтому целесообразно рассчитывать уровень рентабельности по каждому виду продукции.

Анализ рентабельности отдельных видов продукции необходим при формировании ассортимента выпускаемой (реализуемой) продукции, при изыскании возможностей получения дополнительной прибыли за счет увеличения выпуска более рентабельной продукции.

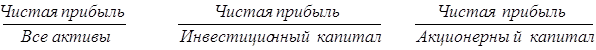

Рентабельность всех активов (имущества).

Эта группа показателей рентабельности

формируется как отношение прибыли к различным показателям авансированных

средств, из которых наиболее важными являются: все активы предприятия;

инвестиционный капитал (собственный капитал + долгосрочные обязательства);

акционерный:

Рентабельность всех активов по балансовой прибыли является наиболее общим показателем. Данный коэффициент показывает, сколько денежных единиц привлечено предприятием для получения рубля прибыли независимо от источника привлечения этих средств.

Значение показателя рассчитывается делением балансовой прибыли на среднюю за период величину стоимости всех активов.

|

Рентабельность всех активов по балансовой прибыли |

= | балансовая прибыль |

| средняя за период величина всех активов |

Данные показатели специфичны тем, что отвечают интересам всех участников бизнеса предприятия. Например, администрацию предприятия интересует отдача (доходность) всех активов (всего капитала); потенциальных инвесторов и кредиторов - отдача на инвестируемый капитал; собственников и учредителей - доходность акций и т.д.

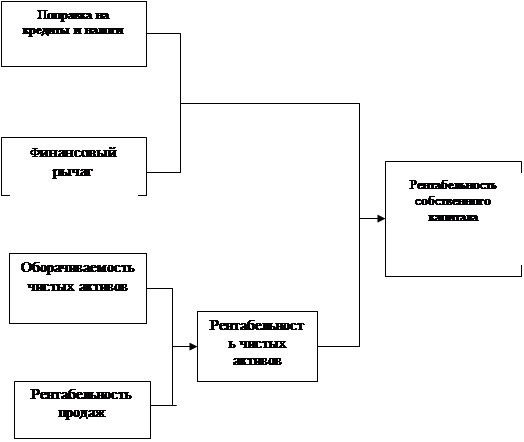

Рентабельность собственного капитала - самый значимый показатель в деятельности предприятия, характеризующий эффективность использования имущества, находящегося в его собственности. Рентабельность собственных средств показывает, какая величина прибыли приходится на 1 рубль собственных средств, т.е. позволяет определить эффективность использования собственных средств предприятия и сравнить ее с возможным доходом от вложения этих средств в другие объекты (ценные бумаги, другие предприятия и т.д.). В западных странах этот показатель служит важным критерием при оценке уровня котировки акций на фондовой бирже.

Рентабельность собственного капитала вычисляется по формуле:

Rсоб. кап. = Пб или Пч / источники собственных средств,

где Пб – балансовая прибыль

Пч – чистая прибыль

Формирование показателя рентабельности собственного капитала

Таким образом, рассмотрев состав, функции и особенности формирования прибыли в современных условиях и экономическую сущность рентабельности, можно сделать выводы, что получение прибыли - непосредственная цель предприятия и результат всей его производственно-хозяйственной деятельности. Прибыль является первоочередным стимулом к созданию новых или развитию уже действующих предприятий. Возможность получения прибыли побуждает людей искать более эффективные способы сочетания ресурсов, изобретать новые продукты, на которые может возникнуть спрос, применять организационные и технические нововведения, которые обещают повысить эффективность производства. Работая прибыльно, каждое предприятие вносит свой вклад в экономическое развитие общества, способствует созданию и приумножению общественного богатства и росту благосостояния народа.

Важнейшими факторами повышения величины прибыли являются: рост объема производства и реализации продукции, внедрение научно-технических разработок и, как следствие, - повышение производительности труда, снижение себестоимости продукции и повышение ее качества.

Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий.

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и систематизируются в соответствии с интересами участников экономического процесса.

Экономический смысл показателей рентабельности заключается в том, чтобы определить долю прибыли, приходящуюся на рубль вложенных в предприятие средств, поэтому их величина не должна быть отрицательной или слишком низкой по сравнению со среднеотраслевыми показателями, среднерыночными, с доходностью ценных бумаг и других финансовых активов.

2. Аналитический обзор рентабельности на отраслевом уровне

2.1 Рентабельность предприятий реального сектора экономики

Российская экономика в значительной степени - экономика крупных хозяйственных объектов. Малый бизнес в нашей стране не развит и занимает слабые позиции даже в отраслях, в которых во всем мире традиционно доминируют малые предприниматели. Средние предприятия в настоящее время представляют собой неустойчивые в организационном и институциональном плане структуры. Они выступают главными объектами для поглощения со стороны крупных многопрофильных холдингов, основу которых составляют ориентированные на сырьевой сектор предприятия (нефте- и газодобывающие, предприятия цветной и черной металлургии и т.д.).

За 2003-2004 г. крупными и средними организациями всех отраслей экономики (кроме бюджетных, кредитных, страховых и сельскохозяйственных организаций) получен положительный сальдированный финансовый результат (прибыль минус убытки) (табл. 2.1).

Как видно из таблицы, наблюдается тенденция к увеличению сальдированного финансового результата для всех отраслей экономики. Однако, если в 2003г. наибольшее его увеличение произошло в торговле и общественном питании за счет отрасли «внешняя торговля», то в 2004г. наибольшими темпами за рассматриваемый период он вырос в промышленности.

В строительстве отмечено заметное снижение темпа роста прибыли: 81.4% в январе-ноябре 2004 г. против 100.5% за тот же период 2003 года. Отрицательная динамика финансовых результатов в отрасли обусловлена растущей задолженностью покупателей и заказчиков за отгруженную продукцию и выполненные работы; ростом затрат на производство продукции по сравнению с выручкой от продаж, в том числе за счет увеличения доли импортного сырья в последние годы и роста амортизационных отчислений; отвлечением значительных средств в незавершенное строительство. [21]

Таблица 2.1

Динамика сальдированной прибыли и темпы ее роста по отраслям экономики (млрд. руб.)

| январь-ноябрь 2003г. | январь-ноябрь 2004г. | Рост в 2003г. к 2002г. (в %) | Рост в 2004г. к 2003г. (в %) | |

| Все отрасли экономики, в т. ч. | 1211.6 | 1952.6 | 129.0 % | 154 % |

| Промышленность | 557.6 | 1061.5 | 109.6% | 181.2% |

| Транспорт | 96.9 | 147.4 | 131.6 % | 135.9% |

Рентабельность капитала основных отраслей экономики Российской Федерации в 2003 году составила: [20]

Таблица 2. 2

| Наименование отраслей | Рентабельность капитала, % |

| Электроэнергетика | 2,0 |

| Топливная промышленность | 17,5 |

| Торговля и общественное питание | 14,8 |

| Связь | 34,5 |

| Транспорт | 6,0 |

| Черная металлургия | 32,4 |

| Цветная металлургия | 21,3 |

| Пищевая | 19,3 |

| Деревообрабатывающая и целлюлозно-бумажная | 7,5 |

| Промышленность строительных материалов | 15,8 |

| Строительство | 10,4 |

| Машиностроение и металлообработка | 8,5 |

| Химическая и нефтехимическая | 9,9 |

| Легкая | -5,8 |

| В целом по отраслям экономики | 10,8 |

| Банковский сектор | 17,8 |

Как видно из таблицы, по показателю рентабельности капитала банковский сектор превосходит многие отрасли российской экономики. Для сравнения: в странах Западной Европы и США показатель рентабельности капитала на уровне 15% для финансовых посредников, в том числе банков, считается весьма высоким.

Рентабельность произведенной продукции в промышленности в первом и в третьем кварталах 2003 г. возросла по сравнению с соответствующими периодами прошлого года, во втором квартале отмечалось незначительное снижение .

На протяжении трех кварталов 2003 г. рентабельность в отдельных отраслях промышленности (газовой, химической и нефтехимической, лесной, деревообрабатывающей и целлюлозно–бумажной, стекольной и фарфоро–фаянсовой, пищевой и медицинской) была ниже уровня соответствующих кварталов 2002 г.

Единственной отраслью со значительным отрицательным уровнем рентабельности была микробиологическая промышленность, однако, ее уровень по сравнению с соответствующими периодами прошлого года снизился. Как и в 2002 году рентабельность произведенной продукции в топливной промышленности, черной и цветной металлургии превышала среднеотраслевой уровень в промышленности.

Увеличение прибыли и рентабельности промышленного производства в январе-ноябре 2004 г. характерно для большинства отраслей промышленности, ориентированных на экспорт. Это обусловлено не сокращением издержек, а внешними факторами: улучшением внешнеэкономической конъюнктуры и административными мерами, направленными на придание бизнесу большей прозрачности (в результате чего вертикально интегрированные промышленные структуры перешли в 2004 г. к практике аккумулирования прибыли от экспорта на счетах промышленных, а не торгово-посреднических предприятий, как это было в предыдущие годы).

В то же время для отраслей, ориентированных на внутренний рынок, характерно сохранение рентабельности на уровне предыдущего года.

Значительное снижение рентабельности отмечено в газовой промышленности (15.7% в январе-сентябре 2004 г. против 38.2% в соответствующем периоде 2003 г.). К снижению рентабельности привели существенные изменения в структуре затрат, в частности увеличение на 82% налогов и сборов, включаемых в себестоимость.

Cальдированный финансовый результат в 2004 г. увеличился:

- в топливной промышленности на 104.2%, в том числе:

в нефтедобывающей – на 145.2%,

в нефтеперерабатывающей – на 24.1%,

в газовой – снизился на 52.5%,

- в черной металлургии - рост в 2.6 раза,

- в цветной - на 57.7%,

- в химической и нефтехимической промышленности - на 82.2%,

- в машиностроении и металлообработке - на 20.5%,

- в лесной, деревообрабатывающей и целлюлозно-бумажной промышленности - на 17.9%,

- в промышленности строительных материалов - на 40.7%,

- в пищевой промышленности – на 7.7 процента (рис. 2. 3).

Так, в 2004 г. сальдированный финансовый результат промышленности области составил 26118,1 млн. руб. по сравнению с 2515,1 млн. руб. в 2003г. (более чем в 10 раз) (в то время как в среднем по стране этот показатель вырос на 181, 2%-см. табл. 2.1), а по сравнению с 2002г., когда был отмечен отрицательный сальдированный финансовый результат в 265,5 млн. руб., рост составил более чем 26 раз [1]

Показатели сальдированной прибыли в чёрной металлургии, химической и нефтехимической промышленности, машиностроении и металлообработке, промышленности строительных материалов, пищевой промышленности в Белгородской области также выше, чем среднероссийские.

Таблица 2.4

Динамика сальдированной прибыли по отраслям народно-хозяйственного комплекса Белгородской области (млн. руб.)

| Отрасли экономики | 2002г. | 2003г. | 2004г. | Рост в 2004 г. к 2003 г. |

| Вся промышленность | -265, 5 | 2515, 1 | 26118, 1 | в 10, 1 раз |

| Электроэнергетика | 178, 7 | 266, 3 | 542, 7 | в 2,05 раза |

| Чёрная металлургия | -1200, 7 | 1443, 7 | 24235, 3 | в 16 раз |

| Химическая и нефтехимическая промышленность | -349, 1 | -7, 2 | 15, 8 | в 2, 1 раза |

| Машиностроение и металлообработка | 594, 3 | 476, 0 | 703, 5 | 147% |

| Лесная, деревообрабатывающая промышленность | -2, 0 | - 8, 7 | 0, 4 | 4, 5% |

| Промышленность строительных материалов | 460, 3 | 314, 2 | 366, 0 | 116% |

| Лёгкая промышленность | -8, 2 | - 6, 7 | - 23, 8 | -3, 5 раза |

| Пищевая промышленность | 95, 7 | 90, 1 | 305, 9 | в 3, 4 раза |

| Мукомольно-крупяная и комбикормовая промышленность | 6, 2 | -47, 8 | -26, 9 | 56, 2% |

| Медицинская промышленность | -20, 7 | 1, 2 | -12, 9 | - 10 раз |

| -116, 8 | -93, 9 | 89, 7 | 95, 5% |

Сравнивая показатели рентабельности проданных товаров, продукции (работ, услуг) также видно, что они в целом по промышленности по области значительно выше среднероссийских и этот показатель в основном достигнут за счёт высокого уровня рентабельности в чёрной металлургии (табл. 2. 5).

По ряду отраслей экономики эти показатели сопоставимы со среднероссийскими (электроэнергетика, машиностроение и металлообработка, промышленность строительных материалов), а по некоторым и значительно ниже (химическая и нефтехимическая промышленность, лесная, деревообрабатывающая промышленность, лёгкая промышленность, пищевая промышленность, сельское хозяйство).

Таблица 2.5

Динамика уровня рентабельности проданных товаров, продукции (работ, услуг)[2], %

| Отрасли экономики | Показатели по стране | Показатели по Белгородской области | ||

|

2003г. за 9 месяцев |

2004г. за 9 месяцев |

2003 г. | 2004г. | |

| Вся промышленность | 13, 8 | 18, 2 | 10, 7 | 29, 1 |

| Электроэнергетика | 6, 0 | 9, 8 | 6, 3 | 6. 1 |

| Чёрная и цветная металлургия | 34, 3 | 37, 7 | 17, 8 | 69, 3 |

| Газовая промышленность | 38, 3 | 15, 7 | - | - |

| Угольная промышленность | 0, 7 | 15, 5 | - | - |

| Нефтяная и нефтеперерабатывающей промышленность | 19, 6 | 20, 7 | - | - |

| Химическая и нефтехимическая промышленность | 9.2 | 12.1 | 1, 6 | 3. 2 |

| Машиностроение и металлообработка | 9.2 | 7.8 | 9, 1 | 9, 6 |

| Лесная, деревообрабатывающая промышленность | 7.8 | 7.8 | - 0, 5 | 1, 3 |

| Промышленность строительных материалов | 9, 5 | 11, 1 | 8, 3 | 7, 2 |

| Лёгкая промышленность | 1,2 | 2.5 | - 0, 1 | - 5, 6 |

| Пищевая промышленность | 9, 3 | 8, 7 | 5, 8 | 3, 2 |

| Мукомольно-крупяная и комбикормовая промышленность | - | - | 4, 1 | 3. 7 |

| Медицинская промышленность | - | - | 1, 0 | 2. 3 |

| Сельское хозяйство | 8, 4 | 11, 7 | -0, 9 | 0, 7 |

Показатели прибыли и рентабельности ведущих предприятий Белгородской области за 2003 год показаны в табл. 2. 6. В январе-августе 2005г. крупными и средними организациями области получен положительный финансовый результат (превышение сумм прибыли над убытком составило 29,2 млрд. рублей, что на 3081,9 млн. руб. больше, чем за весь 2004г.). По сравнению с январем-августом 2004г. положительный финансовый результат возрос в 1,9 раза.

На общий рост сальдированного финансового результата повлияли итоги работы предприятий по добыче полезных ископаемых и обрабатывающих производств, где превышение суммы прибыли над размером понесенных убытков составило соответственно 20,6 млрд. рублей и 7,1 млрд. рублей.

Прибыль в объеме 30,1 млрд. рублей получили 68,1 % организаций области. Удельный вес организаций, получивших прибыль, сократился по сравнению с январем-августом 2004 года на 0,5 процентного пункта, при этом сумма полученной прибыли увеличилась в 1,8 раза.

С отрицательным финансовым результатом закончили январь-август т. г. 31,9% организаций области, сумма понесенных убытков увеличилась на 19,7%. Отрицательный финансовый результат получен организациями следующих видов деятельности: «рыбоводство, рыболовство» и «предоставление прочих коммунальных, социальных и персональных услуг. [14]

Таблица 2.6

Показатели прибыли и рентабельности ведущих предприятий Белгородской области (2003г.)

| Наименование предприятия | Чистая прибыль (тыс. руб.) | Рентабельность, % | ||

| собственного капитала | активов | производства | ||

| 2333134 | 22 | 21 | 67 | |

| ЗАО «Белгородский цемент» | -16035 | 7,3 | 12,65 | 19, 1 |

| ОАО «ЖБК-1» | 10809 | 8, 7 | 11, 9 | 18, 4 |

| ОАО Белгородский завод "Ритм" | 2174 | 0, 0018 | 0, 09 | 0, 19 |

| ОАО «Белгородасбестоцемент» | 75128 | 29 | 32 | 26 |

| ОАО «Стройматериалы» | 15100 | 0,55 | 2, 3 | 16,4 |

| ОАО «БЕЛЭНЕРГОМАШ» | 24356 | 4,3 | 3,5 | 3,6 |

| ОАО «Белгородстройдеталь» | 16743 | 19 | 29 | 12 |

Почему же в металлургической отрасли показатели прибыли и рентабельности в 2004 году на порядок выше, чем в других отраслях? Рейтинговое агентство Fitch считает, что 2005 год будет не менее удачным для российских металлургических компаний, чем прошлый. Несмотря на ожидаемое снижение прибыльности металлургических комбинатов, их позиции на международных рынках упрочатся благодаря низким издержкам. Цены на сырьевые ресурсы в России значительно ниже европейских и американских, поэтому и средняя рентабельность по отрасли в России 40%, а за границей - 18%. Российские комбинаты оказались в выигрыше из-за роста внутреннего потребления и благодаря наличию собственных источников сырья.

Российские комбинаты уже вышли на такой уровень рентабельности, что, даже если из-за снижения цен их прибыль в этом году упадет на 10%, это не станет для них трагедией.

У наших комбинатов, так же как в Бразилии или Индии, самая низкая себестоимость производства, дешевая рабочая сила и электроэнергия, поэтому рентабельность по EBITDA Норильского металлургического комбината в 2004 г., составила 48%, "Северстали" - 33%, а Магнитогорского металлургического комбината - 31%. [24]

2.2 Сопоставление эффективности государственного и негосударственного секторов

Сравнительный анализ основных показателей хозяйственной деятельности государственного и негосударственного секторов с применением статистических и эконометрических методов важен для определения места и роли государственного сектора в экономике России. Кроме того, он позволяет выработать критерии для адекватной оценки качества управления этим сектором.

Цель сравнительного анализа основных показателей хозяйственной деятельности предприятий – определение влияния различных форм и степени участия государства на результаты их деятельности и выявление наилучших форм и оптимальных масштабов участия государства в капитале предприятий.

По результатам формирования базы данных бухгалтерской отчётности выборка для анализа состоит из 538 ФГУПов (федеральных унитарных государственных предприятий) и 10690 предприятий негосударственного сектора.

Анализируемая совокупность предприятий, как в государственном, так и в негосударственном секторах экономики представляет собой по большей мере крупные и средние предприятия.

Сравнение предприятий государственного и негосударственного секторов экономики производилось на основе показателей прибыльности хозяйственной деятельности, эффективности управления, деловой активности, ликвидности и финансовой устойчивости, а также показателей выручки и при6ыли на одного занятого. Наиболее универсальными и экономически значимыми для сопоставления результатов деятельности секторов, в конечном счете, были признаны показатели производительности труда (выручка на одного занятого) и рентабельности активов и продаж по балансовой прибыли (см. Прил. 5). В качестве дополнительных индикаторов, характеризующих состояние предприятий секторов, использовались показатели рентабельности собственного капитала по балансовой прибыли, текущей ликвидности, уровня собственных средств (коэффициент автономии) и оборачиваемости производственных запасов.

Таким образом, сравнительный анализ секторов приводит к выводам об избыточной занятости в секторе ФГУПов на фоне незначительной роли фактора оплаты труда как элемента затрат в российской экономике. Чистая прибыль на одного занятого в государственном секторе по отношению к соответствующему показателю негосударственного сектора составляет 22% .

Рентабельность продаж в государственном секторе на 65-80% выше рентабельности продаж в негосударственном секторе независимо от размера предприятии. По-видимому, такая ситуация является в первую очередь результатом использования монопольного положения - работы на искусственно закрытых рынках (прежде всего это борьба за выгодные государственные заказы), чему может способствовать административный ресурс вышестоящих министерств.

Частично более высокие показатели рентабельности продаж ГУПов по чистой прибыли могут быть связаны с их меньшей обеспеченностью банковским кредитом и сравнительно низкими обязательствами по выплате процентов.

Рентабельность активов в обоих секторах практически одинакова, при этом она характеризуется огромным разбросом по отраслям. Равная отдача активов по 6алансовой или чистой прибыли в секторах была обеспечена более высокой рентабельностью продаж в секторе ФГУПов.

Следовательно, отдача активов государственного сектора как отношение выпуска к активам за два наблюдаемых года была ниже. По-видимому, это связано с более низким уровнем загрузки мощностей при допущении об однородности и одинаковом качестве продукции в секторах.

В государственном секторе рентабельность собственного капитала по балансовой прибыли ниже на 50% от уровня негосударственного сектора.

Акционерные общества со 100-процентным и контрольным пакетом у государства (которые гипотетически должны быть близки к ГУПам по своим показателям) оказались „слабее“ из всех АО с государственным участием по тем показателям, где ГУПы существенно превосходят частный сектор (финансовая устойчивость и особенно рентабельность продаж). Из этого можно заключить, что рынки, на которых оперировали АО с государственным участием, были либо менее закрытыми для других продавцов, либо в пользу первых перераспределялось меньше бюджетных денег [15].

2.3 Рентабельность как индикатор финансовой стабильности

Поддержание финансовой стабильности возможно при условии своевременного выявления предвестников кризиса и применения эффективных инструментов корректировки негативных тенденций. Большинство современных исследований, посвященных индикаторам финансовой стабильности, построено на анализе ситуаций, предшествовавших финансовым кризисам в различных регионах. Большой фактический материал таким исследованиям дало последнее десятилетие, в течение которого финансовые кризисы имели место на большинстве новых формирующихся рынков (в странах Азии, Латинской Америки, в России). Кризисы именно в этих регионах спровоцировали волну интереса к разработке методов и моделей раннего предупреждения кризисных ситуаций.

Учитывая глобальный характер финансовых кризисов последнего десятилетия, большинство стран при разработке стратегии финансовой стабильности следуют стандартам международных финансовых институтов и разного рода международным программам (пример разработанная МВФ и Всемирным банком «Программа оценки работы финансового сектора» (FSAP)). В особенности это касается стран с формирующимися рынками, которые начали разработку основных правил и принципов поддержания стабильности финансовых систем.

Для определения степени финансовой стабильности страны необходимо рассматривать макроэкономические показатели как отражение общего направления развития экономики, а также индикаторы микроуровня для оценки состоятельности и надежности отдельных участников системы. Нарушения в деятельности отдельных участников рынка зачастую становятся причиной неблагоприятного развития экономической ситуации на общенациональном уровне. [22]

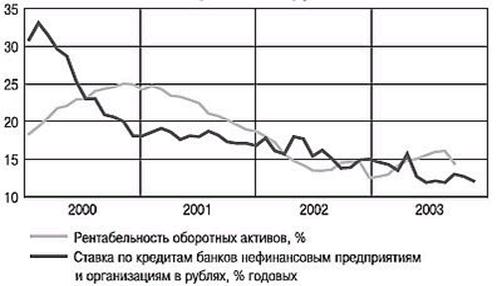

Рентабельность капитала является одним из показателей, предложенных ранее в качестве возможных микроэкономических индикаторов финансовой стабильности. Анализ указанных показателей проводится как с точки зрения их динамики, так и с точки зрения соотношения с «пороговыми» уровнями, отклонение от которых может рассматриваться как неблагоприятный для экономики симптом.

На рис. 2.4 и 2.5 предложенные «пороговые» уровни помечены горизонтальными линиями.

1. Обесценение вложений в частном секторе как показатель неэффективности производственной деятельности. Превышение стоимости привлечения капитала над рентабельностью его использования означает падение реальной стоимости компаний и снижение стимулов к расширению производства, что приводит к стагнации экономики.

При расчете рентабельности капитала в качестве прибыли частного корпоративного сектора используется сальдированный финансовый результат деятельности российских предприятий (рассчитанный скользящим окном за 12 месяцев, предшествующих отчетной дате), в качестве работающих активов показатель оборотных активов (их среднехронологическое квартальное значение за тот же период). В качестве стоимости привлечения капитала использовались данные по процентным ставкам по предоставленным банками кредитам в рублях предприятиям и организациям на все сроки.

Динамика этих показателей в 2003 г. отличалась от ситуации 2002 г., когда под влиянием снижения доходов корпораций отмечался период близких по значению показателей рентабельности и стоимости привлечения капитала. С начала 2003 г. наблюдается рост показателя рентабельности предприятий нефинансового сектора (с 12,7% на начало года до 14,4% в сентябре) при одновременной тенденции к снижению стоимости заимствования (с 14,6% до 12,1% в ноябре по показателю ставки по рублевым кредитам предприятиям на все сроки).

Рис. 2.4 Рентабельность предприятий и ставка по кредитам в рублях

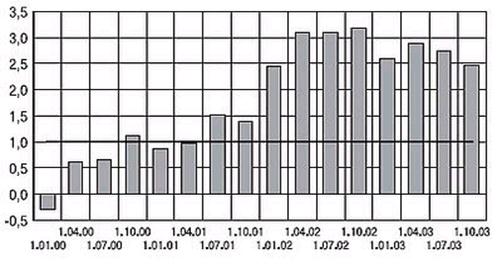

2. Прибыльность банков. Признаком приближения финансового кризиса может служить ситуация, при которой средняя по банковской системе рентабельность активов опускается ниже 1%, а среднегодовая процентная маржа в целом по всем банкам снижается ниже 2 процентных пунктов.

Данные по российской банковской системе начиная с 2001 г. демонстрируют заметное и устойчивое превышение критических уровней, что говорит об отсутствии предпосылок возникновения финансового кризиса. 2003 г. также характеризовался превышением порогового уровня показателями рентабельности и процентной маржи банков. При этом уровень рентабельности, составивший на начало года 2,6%, снижался в дальнейшем с максимального уровня в 2,89% в апреле до 2,47% на 1.10.03 (рис. 2.5).

Рентабельность капитала российской банковской системы продолжает опережать рентабельность в других секторах экономики. По итогам 2003 года она составляет 18%.

Прибыль банков в указанный период росла более медленными темпами, чем банковские активы, что создало тенденцию к некоторому снижению рентабельности активов действующих кредитных организаций. Одним из факторов сокращения рентабельности активов российских банков в 2003 г. стало продолжающееся снижение номинальных ставок.

Рис. 2.5. Рентабельность активов действующих кредитных организаций (%)

С другой стороны, в условиях растущей конкуренции российские банки стремятся расширить спектр предлагаемых услуг, что требует дополнительных инвестиций, не обеспечивающих быструю окупаемость. Расширение предложения банковских услуг и поиск банками новых клиентов являются позитивными моментами, однако, если указанные процессы будут сопровождаться ростом банковских рисков без соответствующего адекватного управления, такая ситуация может стать источником нарушения финансовой стабильности.

Кроме того, рентабельность активов находится в зависимости от качества клиентов, а наметившаяся в последние годы переориентация высококлассных российских заемщиков на иностранные источники кредитования вынуждает российские банки работать с менее надежными клиентами.

Итак, в целом данные по анализу показателей устойчивости российского финансового рынка за 2003 г. свидетельствуют об отсутствии признаков серьезной дестабилизации.

Анализ степени финансовой стабильности российской экономики и ее финансового сектора подтверждает принципиальную возможность использования для этих целей системы индикаторов, разработанной с учетом мирового опыта преодоления предкризисных и кризисных ситуаций. Существуют определенные сложности переноса на российскую почву количественных признаков стабильности, характеризующих «среднемировой» уровень критериев. Некоторые подходы к анализируемым показателям требуют уточнения.

Однако в целом то, что использование этой системы индикаторов дает противоречивые с точки зрения характеристики достигнутой степени финансовой стабильности результаты, является не столько недостатком данной системы индикаторов, сколько объективным показателем состояния российской экономики.

В основе этого вывода лежит учет таких факторов, как преимущественно сырьевая ориентация экономики, сохранение в связи с этим зависимости от конъюнктуры мировых рынков энергоносителей, а также высокие (хотя и снижающиеся) риски экономических агентов и краткосрочность доступных им заемных ресурсов. В условиях продолжающейся валютной либерализации резкое падение мировых цен на нефть может создать критическую ситуацию в сфере движения капитала, а также обслуживания внешней задолженности частным сектором.

Относительно высокой степенью стабилизации на данном этапе характеризуется российский банковский сектор и рынок банковских резервов (денежный рынок).

3. Подходы и примеры оценки прибыли и рентабельности в зарубежных странах

За рубежом применяют три основные группы показателей рентабельности: показатели рентабельности капитала, показатели рентабельности продаж и показатели рентабельности активов. Рентабельность капитала наиболее существенна для инвесторов, так как характеризует результативность вложения их капитала.

Показателями рентабельности капитала являются:

Коэффициент рентабельности инвестированного капитала (return on capital employed, ROCE), который вычисляется как отношение чистой прибыли предприятия и выплаченных процентов к средней величине всего инвестированного капитала. Понятие "чистая прибыль", очень распространенно за рубежом. В среднем в мировой экономике считается нормальным уровень показателя рентабельности инвестированного капитала в размере 7-8%.

Коэффициент рентабельности собственного капитала (return on equity, ROE), который рассчитывается как отношение чистой прибыли к собственному капиталу (equity). Под собственным капиталом обычно понимается сумма акционерного капитала и резервов, образованных из прибыли предприятия.

Показателями рентабельности продаж являются:

Рентабельность продаж по чистой прибыли (net profit margin), которая рассчитывается как отношение чистой прибыли предприятия к выручке от реализации и является наиболее распространенным коэффициентом среди финансовых аналитиков. Рентабельность продаж по чистой прибыли фигурирует как наиболее распространенный показатель для оценки эффективности деятельности крупнейших мировых компаний, и наиболее часто появляется в отчетах финансовых экспертов. Именно этот показатель приводит известный американский журнал "FORTUNE" наряду с коэффициентом рентабельности активов для оценки эффективности деятельности крупнейших мировых компаний.

Медианным значением показателя рентабельности продаж по чистой прибыли для 500 крупнейших мировых компаний было в 1997 г. 3,2%, а наиболее прибыльной была американская компания Microsoft (30,4%).

Рентабельность продаж по маржинальному доходу (gross profit margin), которая рассчитывается как отношение маржинального дохода предприятия, т.е. выручки от реализации за вычетом переменных затрат к выручке от реализации.

Рентабельность продаж по прибыли от реализации (operating profit margin), которая рассчитывается как отношение прибыли от реализации к выручке от реализации. В некоторых случаях инвесторы предпочитают использовать не прибыль от реализации, а прибыль до выплаты налога, процентов и амортизации (EBDIT).

Основным показателем рентабельности активов является отношение чистой прибыли предприятия к среднегодовой стоимости его активов.

Медианным значением показателя рентабельности активов для 500 крупнейших мировых компаний было в 1997 г. 1,9%, а наиболее прибыльной была американская компания Coca Cola (24,4%). [12]

В 90-е годы прошлого века, Соединенные Штаты были примером для многих других стран. Последние были ошеломлены широтой инвестирования новых технологий, увеличением производительности труда, высоким уровнем эффективности капиталовложений и финансовых активов, исчезновением бюджетного дефицита, качеством валютной политики, возвратом к полной занятости.

Конечно, каждой стране присуща своя специфика, однако экономика Соединенных Штатов Америки отражает вместе с тем многие черты глобальных мировых процессов. Проиллюстрируем некоторые из них на основе статистической информации по пятистам крупнейшим компаниям США за 1998 год. Рентабельность по основным отраслям и производствам этой страны представлена в табл.3.1. [12]

Таблица 3. 1

Рентабельность 500 крупнейших компаний США в 1998 г.

| Наименование отраслей и производств | Рентабельность инвестированного капитала в % |

| Производство напитков и табачная промышленность | 27,9 |

| Косметика и здравоохранение | 25,4 |

| Финансовые учреждения | 24,7 |

| Электроника | 20,9 |

| Компьютерные услуги и программное обеспечение | 19,6 |

| Коммерческие банки | 18,5 |

| Средства связи | 17,9 |

| Реклама | 16,5 |

| Текстильные изделия и одежда | 16,4 |

| Многоотраслевое химическое производство | 15,7 |

| Фармацевтика | 15,2 |

| Фотопромышленность и услуги | 14,0 |

| Пищевая промышленность | 13,8 |

| Розничная торговля через бакалейные лавки | 12,8 |

| Телефонные компании | 12,2 |

| Розничная торговля | 14,5 |

| Химические продукты | 12,2 |

| Издательское дело, включая газеты | 12,1 |

| Строительные материалы | 12,0 |

| Финансовые услуги | 12,0 |

| Машины и оборудование | 11,9 |

| Автомобилестроение | 11,9 |

| Бумага и бумажные изделия | 11,7 |

| Электрооборудование | 11,6 |

| Энергетическое оборудование и услуги | 11,0 |

| Добыча нефти международными компаниями | 10,7 |

| Автомобильные комплектующие - шины и резина | 10,6 |

| Нефтепродукты | 10,4 |

| Аэрокосмическая, оборонная, самолетостроительная промышленность | 10,2 |

| Транспорт | 10,2 |

| Развлечения и отдых | 8,5 |

| Оптовая торговля | 8,2 |

| Различные холдинговые компании | 7,4 |

| Контейнеры и метизы | 6,5 |

| Горнодобывающая промышленность | 6,2 |

| Снабжение природным газом | 6,2 |

| Электро- и водоснабжение | 5,6 |

| Производство продуктов лесного хозяйства | 3,7 |

| Недвижимость | 2,3 |

| Радио- и телевещание | 1,6 |

При рассмотрении вышеприведенных данных обращает на себя внимание следующее:

Во-первых, все отрасли и производства американской экономики дают прибыль.

Во-вторых, рентабельность одних отраслей и производств намного превышает рентабельность других. Показатель по производству напитков и табачной промышленности выше показателя по радио- и телевещанию более чем в 17 раз.

В-третьих, если исходить из 7,5% рентабельности, которая обычно считается экономически нормальной, более-менее достаточной, то основная часть отраслей и производств среди крупных американских компаний расположилась выше этого норматива. Всего лишь несколько отраслей имеют рентабельность ниже 7,5%. Причем преобладают в этой части таблицы отрасли добывающей промышленности: горнодобывающая, газовая, электро- и водоснабжение, лесная. Видимо, в данном случае сказывается то обстоятельство, что добывающие отрасли являются, как правило, капиталоемкими.

В-четвертых, если отрасли и производства американской экономики разделить на две группы: услуги и товары в вещной форме (вторую группу у нас в России называют реальным сектором), то легко обнаруживается, что рентабельность первой группы выше, чем второй. Не случайно, на 2/3 и даже на 3/4 ВНП в развитых странах мира, в том числе, естественно, и в США, состоит именно из разнообразных услуг (даже без торговли). Среди 25 американских компаний, которые в 1998 г. добились наибольших успехов в своей коммерческой деятельности, явно преобладают те, которые оказывают разнообразные услуги, в первую очередь компьютерные, консалтинговые, инжиниринговые, занимаются торговлей, производством пищевых товаров. Среди этих наиболее динамично развивающихся в экономическом отношении компаний практически нет производств, которые можно было бы отнести к реальному сектору.

В-пятых, отрасли так называемой тяжелой промышленности (по нашей, отечественной классификации), за исключением электроники и связи, прочно основались во второй половине таблицы, существенно уступая в рентабельности позициям, составившим первую половину таблицы. Нет ничего удивительного в том, что в условиях США производить текстильные изделия и одежду, пищевые продукты, лекарства более выгодно, чем, например, машины и оборудование, автомобили, электро- и энергетическое оборудование, самолеты. В рыночной экономике, а экономика США таковой и является, преимущественное развитие получают производства более прибыльных товаров.

И, наконец, в-шестых, отметим еще одно явление. Речь идет о соотношении рентабельности добычи нефти и ее переработки. Рентабельность нефтедобычи, осуществлявшейся шестью компаниями, составила 10,7%, то есть на 0,3% выше, чем нефтепереработки, осуществлявшейся тринадцатью американскими компаниями. Случайно это или нет? По мнению специалистов, более высокая рентабельность нефтедобычи вполне закономерна в большинстве случаев.

Прежде чем объяснять, почему это так, приведем соответствующие данные также по Европе и Японии. Общая рентабельность нефтедобычи девятью европейскими компаниями составила в 1998 г. 15,0%, а нефтепереработки, осуществлявшейся восемью компаниями, - 13,2%. Еще более значительная разница в рентабельности наблюдалась в Японии: нефтедобыча (одна компания) - 73,9%, нефтепереработка (шесть компаний) - 2%.

Дело в том, что сырая нефть является более мобильным, транспортабельным товаром, чем нефтепродукты. Для транспортировки нефти можно широко использовать трубопроводный транспорт, танкеры большой грузоподъемности. Производство же многочисленных продуктов переработки нефти, в основном по транспортным соображениям, тяготеет к рынку массового потребления. Поэтому нефтедобыча более рентабельна, чем переработка нефти. Отсюда становится понятным, почему удельный вес сырой нефти на мировом рынке, как правило, более значителен, чем нефтепродуктов, вместе взятых.

Таким образом, можно сделать вывод, что стремление отдельных фирм обеспечить себе высокие показатели рентабельности удивительным образом сочетается с удовлетворением личного и производственного спроса, с формированием структуры этого спроса. А последнее, в свою очередь, тесно связано с уровнем жизни населения. Конечно, отмеченные взаимосвязи не всегда гармоничны, бесконфликтны, но в условиях рыночной экономики многочисленные проблемы решаются к удовлетворению продуцента и потребителя. Американская экономика являет собой пример согласования интересов продуцента (продавца) и потребителя (покупателя) через механизм прибыли.

Вместе с тем, убеждение, что рентабельность капиталов предприятий и финансовых активов в США выше, чем в других странах мира, долгое время привлекало капиталы в Америку, и позволило осуществлять управление финансами, не сталкиваясь с дефицитом. В целом, доходность акций была очень высока, до начала 2000 года показатели рентабельности собственного капитала превосходили соответствующие европейские.

Сегодня известно, что рентабельность американского капитала далека от совершенства: с 1998 года доходность американских предприятий снизилась, при значительном росте цен. Это долгое время скрывалось, с помощью увеличения прибавочной стоимости при передаче, перекупки акций, посредством создания искусственных бухгалтерских отчетов ("набивание цены"), а также путем поддержания высокого биржевого курса, несмотря на падение доходности. Вера в рентабельность капитала привела к избытку в инвестировании, реальная эффективность капитала в США упала до 4 %, а в 1998 году превышала 7%.

Как считает, Патрик Артю - главный экономист при CDC IXIS, в настоящее время рентабельность собственного капитала американских предприятий ниже, чем у европейских, миф о чрезвычайной рентабельности Америки приказал долго жить. [24]

Для подтверждения этого тезиса приведу показатели российской компании Мобильные Телесистемы (далее МТС).

Таблица 3. 2 представляет собой выборку некоторых наиболее важных финансовых коэффициентов МТС и их сравнение с усредненными показателями американской телекоммуникационной индустрии и американского рынка в целом. Последний представляет собой усредненные показатели американских компаний, входящих в сводный индекс Стэндард энд Пурз 500. Данный индекс представляет собой выборку 500 наиболее крупных американских компаний из всех отраслей и секторов экономики, тем самым, имитируя собой модель американской экономики. [20]

Таблица 3. 2

| MТС | Отрасль коммуникаций США | Американский рынок | |

| Цена/Прибыль | 11,39 | 15,84 | 24,28 |

| Цена/Выручка | 2,77 | 1,36 | 2,71 |

| Рост выручки | 58,41% | -0,40% | 3,5% |

| Годовой рост выручки (в среднем за последние 5 лет) | 43,89% | 11,93 | 11,47 |

| Долговые обязательства / Собственный капитал | 0,37 | 1,43 | 1,03 |

| Прибыльность (Чистая прибыль / Выручка) | 26,02 | -1,75 | 10,49 |

| Рентабельность активов | 17,16 | -0,18 | 6,21 |

| Рентабельность инвестиций | 20,78 | 0,22 | 9,93 |

| Рентабельность собственного капитала | 26,49 | 0,26 | 17,85 |

Таким образом, МТС превышает практически все финансовые показатели как аналогичных телекоммуникационных фирм, так и в целом американского рынка. Наиболее важным показателем является рентабельность собственного капитала, которая представляет собой доходность на капитал, вложенный акционерами компании. Чем выше данный показатель, тем компания более привлекательна для инвесторов. Рентабельность капитала МТС значительно превышает средние американские показатели и значительно выше аналогичного показателя телекоммуникационной отрасли.

Аналогичные примеры можно привести и по другим отраслям промышленности.

Так, автомобильная промышленность России растет устойчивыми темпами - только за 2004 г. - 12% (1,7 млн. автомашин). Стабильные показатели роста демонстрирует не только большинство российских производителей грузовых автомобилей и автобусов, но и создатели легкового транспорта. Группа "Северсталь-Авто" ("Иж-Авто"), например, имела показатель рентабельности по EBDIT в 2004 г. 14,6% (у американских и европейских концернов этот показатель в среднем не выше 8-9%). Однако по показателям автомобилей на душу населения - 135 на 1 тыс. чел. - Россия уступает не только развитым, но и многим постсоциалистическим странам.

Строительные компании в России из-за инвестиционных и строительных рисков вынуждены работать только с теми проектами, рентабельность которых не ниже 20%, тогда как в европейских странах этот показатель составляет 10-15%.

Агентство Moody's опубликовало исследование финансового положения нефтеперерабатывающей отрасли Европы, в котором негативно оценило ее состояние и перспективы.

По итогам полугодия европейские нефтеперерабатывающие заводы вышли на самые низкие за последние 15 лет показатели рентабельности, маржа заводов упала практически до нуля. Главные причины плачевного состояния отрасли низкие темпы экономического роста, высокие цены на сырую нефть и необычно теплая зима. Усугубил ситуацию "русский фактор" возросший экспорт нефти и нефтепродуктов из России.

Отчет Moody's рисует мрачную картину настоящего европейской нефтеперерабатывающей промышленности: рентабельность сейчас стремится к нулю, среднесрочные и долгосрочные прогнозы нерадостны. Если темпы экономического роста в Европе не восстановятся и цены на нефть сохранятся на высоком уровне, прибыль у НПЗ так и не появится. [23]

Нидерландская консалтинговая компания Ecorys Holding BV и российская IBS провели исследование российских и европейских пищевых компаний по методике Entrepreneurial Competitive Profile (ECP) в 2003 г. Цель проекта - оценка предпринимательского потенциала и конкурентоспособности российских компаний и отрасли в целом, а также сравнение с западно- и восточноевропейскими компаниями. В исследовании приняло участие 20 российских и 14 европейских компаний разного размера и представляющих различные подотрасли - мясомолочную промышленность, производство мороженых продуктов, пивоварение и др.

По темпам роста и уровню рентабельности российские компании опережают своих европейских коллег (последний показатель составил соответственно 13% и 9%). Однако даже не самые успешные европейские предприятия сохраняют положительную динамику, в то время как в России на общем фоне роста существуют как сильные лидеры, так и явные аутсайдеры. Разброс между ними по темпам роста более чем в четыре раза больше, чем среди европейских компаний. [17]

И, наконец, чем больше женщин работают в компании, тем выше ее рентабельность - таковы данные исследования, проведенного правительством Японии. Кроме того, японское правительство пришло к выводу, что доходы компании выше, если женщинам предоставлены такие же возможности карьерного роста, как и мужчинам.

Исследование было проведено министерством экономики страны, которое изучило финансовые показатели 26 тыс. японских компаний, работающих в разных отраслях промышленности. В компаниях, где число женщин составляет менее 10% от всего персонала, коэффициент ликвидности был отмечен на уровне 1,62%. В тех фирмах, где доля сотрудников-женщин варьируется в пределах от 40 до 50% персонала, коэффициент ликвидности составил 3,43%.

В то же время, если число работающих в компании женщин составляет более 50% персонала, рентабельность падает, что является аргументом в пользу сбалансированного штата сотрудников. [18]

В результате проведённого исследования по теме: «Прибыль и рентабельность как основные показатели производственно-хозяйственной и коммерческой деятельности предприятия» можно сделать ряд выводов:

На протяжении последних двух лет (2003-2004 гг.) рентабельность произведенной продукции в целом по промышленности России стабильно увеличивается, причём это характерно для большинства отраслей промышленности, ориентированных на экспорт. Это обусловлено не сокращением издержек, а внешними факторами: улучшением внешнеэкономической конъюнктуры и административными мерами, направленными на придание бизнесу большей прозрачности (в результате чего вертикально интегрированные промышленные структуры перешли в 2004 г. к практике аккумулирования прибыли от экспорта на счетах промышленных, а не торгово-посреднических предприятий, как это было в предыдущие годы). В то же время для отраслей, ориентированных на внутренний рынок, в 2004 г. характерно сохранение рентабельности на уровне 2003 года.

Наибольший рост сальдированной прибыли и рентабельности отмечен в чёрной и цветной металлургии. Значительное снижение прибыли и рентабельности произошло в газовой промышленности.

В Белгородской области показатели и темпы роста прибыли в промышленности значительно выше среднероссийских. Так, в 2004 г. сальдированный финансовый результат промышленности области составил 26118,1 млн. руб. и по сравнению с 2515,1 млн. руб. в 2003г. вырос более чем в 10 раз (в то время как в среднем по стране этот показатель вырос на 181, 2%), а по сравнению с 2002г., когда был отмечен отрицательный сальдированный финансовый результат в 265,5 млн. руб., рост составил более чем 26 раз.

Показатели сальдированной прибыли в чёрной металлургии, химической и нефтехимической промышленности, машиностроении и металлообработке, промышленности строительных материалов, пищевой промышленности в Белгородской области также выше, чем среднероссийские.

Показатели рентабельности проданных товаров, продукции (работ, услуг) в целом по промышленности области в 2004г. значительно выше среднероссийских, и этот показатель в основном достигнут за счёт высокого уровня рентабельности в чёрной металлургии (69,3% против 37,7% по стране и против 18% за рубежом.). Это наглядно видно по показателям рентабельности производства ОАО «Стойленский горно-обогатительный комбинат», которые составляют 67%, и намного превышают показатели рентабельности других ведущих предприятий области.

По ряду отраслей экономики показатели рентабельности проданных товаров, продукции (работ, услуг) сопоставимы со среднероссийскими (электроэнергетика, машиностроение и металлообработка, промышленность строительных материалов), а по некоторым и значительно ниже (химическая и нефтехимическая промышленность, лесная, деревообрабатывающая промышленность, лёгкая промышленность, пищевая промышленность, сельское хозяйство).

В 2005 г. складывается такая же тенденция. По сравнению с январем-августом 2004г. положительный финансовый результат возрос в 1,9 раза.

Таким образом, сравнивая показатели прибыли и рентабельности промышленности Белгородской области со среднероссийскими, можно сделать вывод, что промышленность области в целом, и особенно чёрная и цветная металлургия, является динамично развивающимся и инвестиционно привлекательным сектором экономики области.

Исходя из того, что Правительство России приняло решение финансировать из стабилизационного фонда проекты, рентабельность которых составляет не менее 7% (такое мнение высказал директор департамента финансовой политики Минфина РФ Алексей Саватюгин, выступая на «круглом столе» в Высшей школе экономики), Белгородская область может рассчитывать на финансовую поддержку Правительства России и должно обращаться за ней.

Россия вошла в десятку самых привлекательных для инвесторов стран – такой вывод сделала одна из консалтинговых компаний на основе опроса руководителей крупнейших мировых корпораций. В интервью газете «Аргументы и факты» советник Президента РФ по экономическим вопросам Андрей Илларионов привёл следующие данные: в 2000 г. инвестиции в промышленность составили 16 млрд. долларов, в 2003г. – 25 млрд. долларов, а в нынешнем – 35 млрд. В 2005 году инвестиции выросли на 10%, в том числе прямые иностранные - на 18%. [16]

Рыночная экономика - такое общественное производство и распределение продукции, при котором люди связаны в своей хозяйственной деятельности деньгами. В рыночном хозяйстве одни люди оценивают результат деятельности других с помощью определенного количества денег. Если результат деятельности предприятий и граждан не оценивается деньгами (плановая экономика, бартерная и долговая), такая экономика не может быть признана рыночной, а все показатели прибыли и рентабельности предприятий, исчисленные без оплаты товаров потребителями в процессе их купли и продажи, необходимо признать ложными. На основании этих показателей нельзя принимать какие-либо экономические решения.

Оценивать эффективность работы предприятий по показателям прибыли и рентабельности, образованным без денег, неверно. Прибыль и рентабельность при этом становятся продуктом бумажной бухгалтерской отчетности, а не реальных денежных сделок.